SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. option-systems

Что лучше, быть медведем или быком?

- 13 июля 2014, 13:34

- |

Сегодня Элвис опубликовал замечательный пост Что лучше, быть медведем или быком?

Обожаю такие посты от Элвиса! Всем рекомендую к прочтению. Здравый смысл в кубе!

Что лучше быть медведем или быком?

Лучше быть человеком )))

Тем не менее на бирже много дискуссий, так сказать они вечны как вопрос о курице и яйце. И вот прошло 4 месяца одного из самых крутых ралли в истории российского фондового рынка. Индекс ММВБ снова 1500 пунктов. Но что говорят медведи? Те кто ждал санкций, оттока капитала, крушения и т.д. Они оправдываясь отмечают что индекс ММВБ находится на уровне 1500 пунктов уже много много лет. Да, а ведь действительно, бай энд холд с виду не очень хорошая стратегия. По классической теории Доу налицо нисходящий тренд уже три года. Может правы эти медведи?

А может надо было шортить на пиках и покупать на донышках? )))) Лично мне за эти три года кроме апреля 2011 ни разу не удалось угадать разворот рынка вниз, т.е. на шортах почти не заработал и на вершинах всегда был в акциях. Да был успешный шорт в Норильском никеле во время бай-бэка (пост селл-фронт в ГМК) в 2011, что-то было с ВТБ и Транснефтью и шорт в Магните в 2014. Больше ничего разрывного не припомню, в основном неудачные шорты. Зато на всех пяти отскоках (в октябре 2011, в начале 2012, летом 2012, летом 2013 и весной 2014) мне удалось мощно заработать. Так что выкуп падающих ножей, или во всяком случае осторожная докупка на крахе это очень даже работающая стратегия. 5 из 5, и не надо про 2008 вспоминать, речь об этом ниже.

Сейчас я на пальцах объясню несколько важных вещей о которых почти нигде никто никогда не говорит, они обязательно будут полезны частным инвесторам. Откроют им глаза на очевидные вещи и позволят более трезво смотреть на мир, не слушая всевозможных пустозвонов.

Несколько аксиом.

1. Большинство теряет на бирже. Просто статистика.

2. 75% инвесторов любой квалификации не могут обогнать даже индекс.

3. Ни одни известный крупный игрок не использует теханализ, волновой анализ, фазы луны, поиск закономерностей. Споры о том, работает это или нет или какой шанс у рядового инвестора-спекулянта (пост для них) стать Ливермором, Ганном или Барухом считаю просто лишней тратой времени.

В прошлом блоге про рынок я писал, что чтобы понять в какой фазе мы находимся нужно иметь лишь здравый смысл, карандаш и листок бумаги. На самом деле нужны еще такие ингредиенты как стальные нервы и эксель. Больше вам ничего и не надо. Ну и пережить пару циклов взлета-падений.

Начнем с самого простого. Итак, что же лучше шортить или лонговать? Сами мишуки говорят что мол рынок остался же на месте. Ну вот четыре года назад перед отсечками индекс был 1500 и сейчас 1500. Купить на донышке и зашортить на пике удается лишь чемпионам. Поэтому наверное лучше следить и торговать индексным портфелем, отслеживая изменением его содержания. Лучше хотя бы для нашего эксперимента.

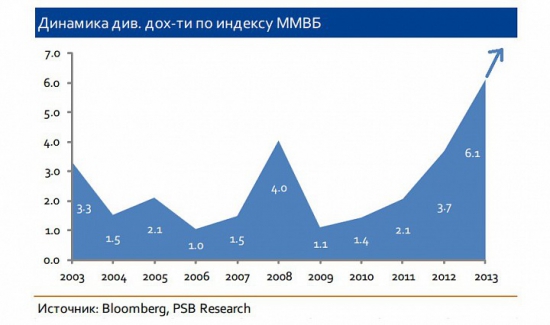

Вот купили мы индексных акций на 1,5 млн. рублей. на самой макушечке в апреле 2010. Сколько у нас будет денег сегодня если индекс остался на месте? 1,5 млн. рублей? Нет, мы же получали дивиденды. Я уже писал пост как всегда со 100% вероятностью обгонять индекс ММВБ и быть лучше 75% инвесторов с расчетами. Вот у Промсвязьбанка нашел такие расчеты.

Итого 1 500 000 * 1,014 * 1,021 * 1,037 * 1,067 = 1 718 000 или 14,5%. Немного, но все же не 0%.

А вот если бы мы шортили, то 14,5% надо было бы отдать хозяевам акций. Фортсовики прекрасно это почувствовали в июне 2014, когда шорт по фьючу открытый по 107 пришлось закрывать по 137, а другой контракт торгуется лишь по 130 или около того. Понимание того, что индекс падает не только из-за плохих событий, а только из-за отсечек у многих отсутствует, и они смотря на ретроспективный график путают такие снижения с коррекциями.

Более того шорт то платный, как и фьючерс платный. 10% за год или 46,5% если держать шорт четыре года. Расчеты примерные, но суть такая что примерно 60% счета «съестся» за счет выплат дивидендов и расходов на займ бумаги. От 1 500 000 рублей останется 600 000 рублей. В сравнение с 1 718 000 рублями результат разрывной. Споры о том, что можно было бы по умному торгануть считаю несерьезными. Тем более можно было торгануть по умному и в лонг с плечами. Но что об этом спорить по отдельным случаям, раз статистика сурова?

На этом можно было бы прекратить, итак все ясно, но я все же углублюсь в частности, особенно про набившие оскомину 360 рублей в Газпроме. Тем более покупать индекс никто все равно не будет, все ведь хотят его обогнать.

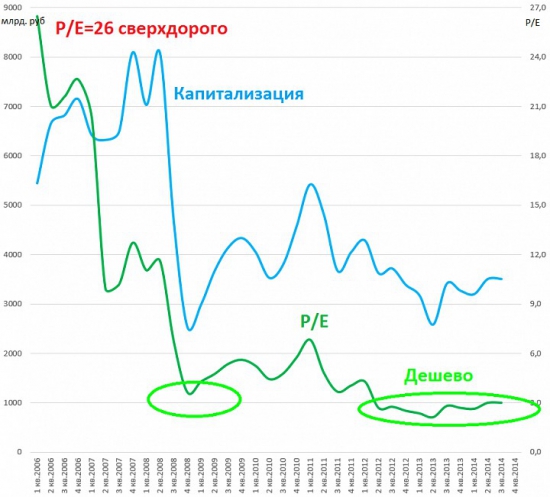

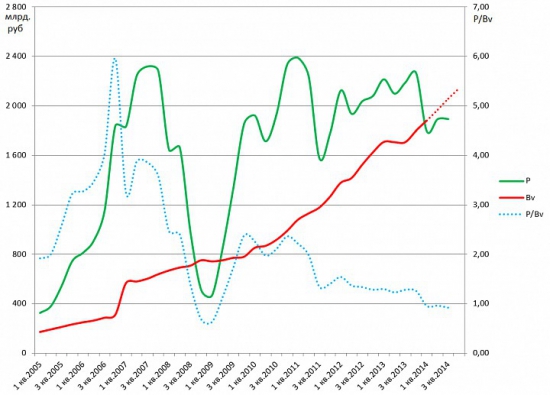

1. Газпром по 360. Кто брал его по 360, может какие-то спекули, но это были люди далекие от математики. Мне лень делать диаграмму с с месячным изменением капитализации и квартальным изменением прогнозного P/E, поэтому сделал только с годовым не форвардным P/E и квартальной Р. Все равно таких нигде больше нет.

Покупать компанию по тем ценам было просто безумием, тем более Газпром это не растущая компания и уже гигант и кратного роста бизнеса ждать не приходилось. Да подросли и выручка и прибыль, но чтобы компания стала интересной ее акциям пришлось еще и упасть. Более того акции сначала выросли в 9 раз за короткий промежуток времени (тех кто это застал сейчас как-будто бы и нет на бирже), потому что кто-то умный спрогнозировал и предстоящий в ближайшие годы рост прибыли в 8 раз.

Уже два года компания торгуется на низких мультипликаторах и покупать ее можно смело, под разговоры о сланцевом газе. Если же пузырь надуют вновь и компании снова будут оцениваться по 10-12 годовых прибылей, то это не менее 500 рублей за Газпром.

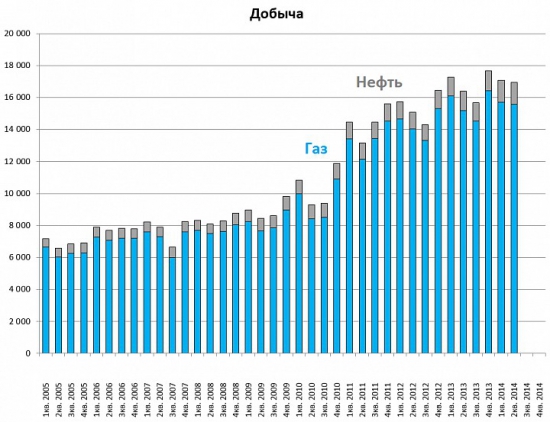

Другое дело НоваТЭК и причем тут сланцевый газ? С января 2006 акции выросли в 7 раз, а Газпром с 2006 действительно в минусе. Потому что и бизнес у НоваТЭКа вырос в разы и продолжается рост добычи. Выросла ли добыча у Газпрома?

2. Тоже самое ЛУКОЙЛ и Башнефть. Стабильная компания ЛУКОЙЛ и да, ее акции дойдут в этом году до исторических пиков, но что это если считать с 2006 года? А Башнефть на бирже выросла наверное в 10 раз с учетом дивидендов. Сколько я писал статей и блогов про эту компанию в 2009 и 2010. Можно было зайти через НПЗ. Зато какая популярная сейчас. Сгрузят наивным инвесторам на хаях. Последний рост это ведь совершенное безумие. Да она выросла как бизнес, но будет ли расти также дальше?

Думая о таких вещах и можно корректировать свой портфель. Покупая акции растущих компаний и делая на них основную ставку.

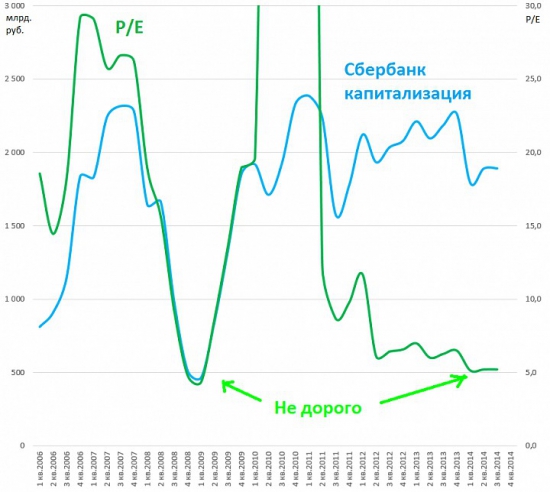

3. Безусловно возникают пузыри которые надо шортить. Вот например Сбербанк в 2006-2007 это же невероятный пузырь. Чем бы это не объяснялось, разгоном Керимовым или еще чем, это очень дорого 4-6 капиталов за банк и P/E=24. Темпы роста и рентабельность должны быть под 50%, чтобы оправдать такие мультипликаторы. Как угадать пик, чтобы зашортить на макушечке? Никак. Как показывает практика на самом верху акции еще и ускоряются.

Видно, что лишь два раза с 2005 банк стоил дешевле капитала где банк с удовольствием скупали. Но ничего не стоит на месте. В 2008 это было 15-20 рублей, в 2014 это 60-80 рублей. Те кто глазеют на графики они этого не видят и не понимают. Бизнес банка как и ВВП Китая стали совсем другого масштаба. Тот кто это смог предсказать и заработал. Темы роста бизнеса были очень выдающимися. Будут ли они в российском банковском секторе прежними? Вряд ли. Надо искать другие сектора.

Бывают и отрицательные P/E или очень большие во время спадов, поэтому этот способ не панацея и нужны и другие подходы, но все же. Купить акцию после ралли по сверхвысокой оценки очень глупое решение.

Также как и тот кто предсказал рост бизнеса ритейлеров, безусловно является выдающимся инвестором. Но в 2010-2011, а не в 2014. Магнит идет на триллион и скоро удастся второй раз зашортить эту конторку которая стоит пару десятков годовых прибылей. Пусть аналитики не видят очевидных вещей и не знают слово мультипликатор.

Таким образом надо искать растущие компании, тем более если их бизнес продолжит подъем, а бумаги еще не стали популярными, это хоть как-то позволит нарастить отрыв от индекса...

Спасибо Элвису за статью!

Успешных инвестиций!!!

251 |

Читайте на SMART-LAB:

🔔 Информация о выплате купонного дохода для наших инвесторов

Сегодня, 19 февраля, ООО МФК «ПСБ Финанс» выплатило купонный доход по облигациям ПСБ Фин2P2 (RU000A10E4G8) за купонный период с...

19 февраля 2026, 14:33

🖥 Софтлайн накопил долги

Разработчик ПО отчитался за 4 квартал и весь прошлый год Софтлайн (SOFL) ➡️ Инфо и показатели Результаты за 4 квартал —...

19 февраля 2026, 14:43

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Акрон

- акции

- Александр Шадрин

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Бернстайн

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- ВТБ

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- Итоги недели

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- маги рынка

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- портфель инвестора

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- Ренессанс Страхование

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- Совкомбанк

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- Элвис Марламов

- юмор

______________________________________

Ну вы блин и привели пример-:) Значит Газпром по 360 не катит, а вот такой пример-это нормально-:) Что касается P/E, то на дне 2009-го года у того же Амазона P/E был 39 (сейчас 547 ), с того момента он вырос более чем в 10 раз. Если фиксировать прибыль по P/E, то можно просто весь бычий рынок пропустить, так как бумага может сотни процентов проехать после перекупленности по P/E-:) Кстати, в марте 2009 на самом дне у Сипи P/E был 110-:) Демура этим кошмарил все последующие годы, что не мог американский рынок показать дно при P/E 110, а он всё рос и рос-:)

ответ прост и очевиден — на рынке быков быть быком, на рынке медведей быть медведем

На комоне есть эквити его горе-торговли.

сорри за оффтоп, но как в екселе совместить 2 графика на одной диаграмме, вроде той, на которой одновременно приводится капитализация (левая вертик. шкала) и P/E (правая вертик. шкала)?

www.planetaexcel.ru/forum/?PAGE_NAME=read&FID=8&TID=11894

извините, всё пишу… раскидаю на несколько частей, так как текста много, а людям будет сложно читать большой текст…

пришлите в личку свой мейл я пришлю обновленные расчеты -2014 в экселе, там и будет шорт-лист, в этом году добавляю списком «Держать», которые могут перейти в список «Покупать», если цена станет ниже определенного уровня…

И пока список только по акциям из индекса ММВБ, еще хочу широкий список сделать… но опять же позже…

Сейчас не тороплюсь — так как до осени ничего не буду предпринимать… деньги аккумулирую на отпуск :)

Суть в том, что обе точки зрения правы! Это как пример с оптимистом и пессимистом, которые считают, что стакан наполовину полон и наполовину пуст соответственно.

Где же правда? Где реалист спросите Вы? Что он думает о стакане? Полагаю, что реалист не думает, он просто осушает стакан.

Помнится как-то давно довелось мне пообщаться с одним известным трейдером (имя его слишком известное, чтобы его называть), с ст которого сорвалось, что любой рынок нацелен на рост. Собственно о том, что в долгосрочной перспективе рынок растёт, скажет ни один инвестор со стажем инвестирования более 10 лет.

Не люблю банальщину, но увы, за примером далеко ходить не хочется.

Вот динамика S&P500 с 1950 года.

Если погуглить, также можно найти растущий график экономики США с 1700 года.

А теперь отойдём от темы и задумаемся — а ведь серьёзных кризисов ещё не было. На промежутке тех же 10-и лет даже кризис 2008 года лишь небольшая коррекция — нормальное явление для любого рынка и торгуемого актива.

Ну и давайте пофантазируем. Но с точки зрения реалиста. Задумайтесь, все ли технологии общедоступны, все ли научные открытия реализованы и наконец, что ещё предстоит открыть и исследовать? Думаю, что ответ очевиден. За примером опять далеко ходить не надо.

Прототип воздушного дисплея. Вспоминаете фантастические фильмы? Аватар к примеру. Удобная вещь и места на столе не занимает.

Базы на Марсе. Собственно говоря такие базы можно построить на Луне, а также на спутниках Юпитера например. Колонизация космоса уже не кажется фантастикой. Это действительно вполне реальная и осуществимая идея. Думаете, на Марсе Газпрому нечего добывать?

Наши технологии и наша экономика по сути ещё находятся в зачатке и им есть куда расти!

«Несколько аксиом.

1. Большинство теряет на бирже. Просто статистика.

2. 75% инвесторов любой квалификации не могут обогнать даже индекс.

3. Ни одни известный крупный игрок не использует теханализ, волновой анализ, фазы луны, поиск закономерностей. Споры о том, работает это или нет или какой шанс у рядового инвестора-спекулянта (пост для них) стать Ливермором, Ганном или Барухом считаю просто лишней тратой времени.»

Элвис Марламов

1. Покупка облигаций.

2. Нейтральные стратегии.