SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. MrWhite

Тема дня # 17. В ловушке волатильности

- 18 марта 2014, 12:01

- |

Интересную картину наблюдаю со вчерашнего дня на фъючерсе и на доске опционов второй день подряд:

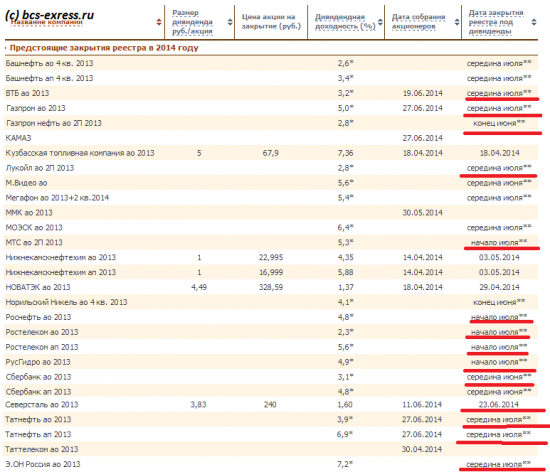

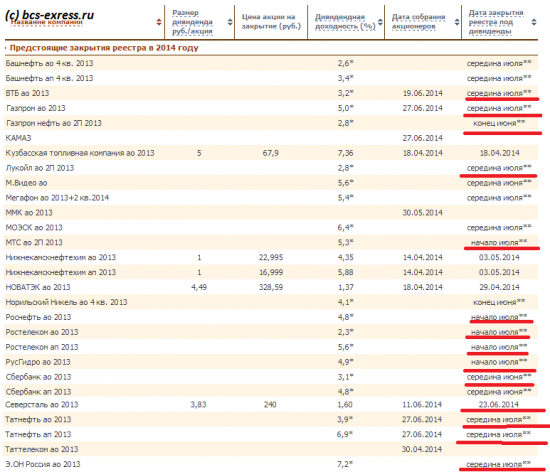

Рисунок Календарь закрытия реестров для выплаты див-ов

4. Все основные бумаги индексов отсекаются за пределами RIM-4

P.S.: Мозг истинного трейдера должен требовать от него делать как раз то, чего другие не делают © Нассим Талеб «Одураченные случайностью»

- вчера в период времени с 15-00 до 16-00 разрыв между RIH-4 и RIM-4 был > 6 000 пунктов

- после отсечения контракта RIH-4 для экспирации RIM-4 стал торговаться в бэквордации к БА 4 400 пунктов. Текущая бэквордация составляет 3 500 пунктов. Это 3,2%. Первая мысль — захват дивидендов. Разбираемся с этой темой:

- В этом году изменены правила закрытия реестров. Правила закрытия реестра

Рекомендации о дивидендах и их размере дает совет директоров, а окончательное решение принимается на общем собрании акционеров (ОСА). Совет директоров также определяет дату закрытия реестра, или так называемую «отсечку», — дату, на которую надо владеть акциями, чтобы получить дивиденды, а кроме того поучаствовать в ОСА.

Новые правила этот порядок меняют. Теперь будут две разные даты «отсечки» — одна под участие в собрании акционеров, другая – под дивиденды. Рекомендации по этим датам по-прежнему будет давать совет директоров компании.

По новым правилам, дата «отсечки» под дивиденды не может быть установлена до того, как принято решение об их выплате, то есть до общего собрания акционеров. При этом реестр под дивиденды будет закрываться не позднее 20 дней со дня ОСА. Для компаний, чьи акции торгуются на бирже, коридор сужен: дата закрытия реестра под дивиденды не может быть раньше 10 дней и позже 20 дней после собрания акционеров.

Таким образом, в прошлое уйдут такие вольности, как закрытие реестра под дивиденды в день публикации решения совета директоров или вообще задним числом. Это автоматически лишало некоторых акционеров возможности получить дивиденды, при этом другим приносило неожиданные бонусы. (источник: bcs.ru) - Дальше берём календарь ГОСА и прибавляем +10-20 дней для получения приблизительных дат отсечек и обнаруживаем? что?

например Газпром проводит ГОСА 26-06-2014 значит отсечка под дивиденды будет минимум 6 июля, а когда у нас экспирируется RIM? - Может это только один Газпром не попадает в это контракт? Ок. Смотрим календарь:

Рисунок Календарь закрытия реестров для выплаты див-ов

4. Все основные бумаги индексов отсекаются за пределами RIM-4

- следовательно, дело не в дивидендах. а в чём тогда? и почему арбитражёры не хавают такую явную халяву.

- ещё наблюдение, смотрю на опционную доску — рынок растёт, колы по теории дешевеют, рынок дёргаеться- не растёт — колы дорожают. Можно предположить, что текущее состояние "ловушка волатильности".

P.S.: Мозг истинного трейдера должен требовать от него делать как раз то, чего другие не делают © Нассим Талеб «Одураченные случайностью»

46 |

Читайте на SMART-LAB:

Магазинов по франшизе «ОКОЛО» уже 5000

Юбилейный магазин площадью 130 кв. м расположен в Смоленске. Это 964-й объект, реконструированный в рамках программы «КООП ОКОЛО», направленной на...

10:45

Софтлайн полностью погасил пятый выпуск облигаций

Друзья, рады сообщить, что сегодня мы полностью погасили выпуск облигаций серии 002Р-01 на сумму 6 млрд рублей. Все обязательства перед...

13:44

теги блога Сергей Верпета

- Brent

- crude oil volatility index

- DXY

- En+

- Gap

- Longum Tempus Fund 2

- M&A

- MICEX CBI CP

- RGBI CP

- RTSVX

- Акрон

- банковский кризис

- банковский сектор

- Бартон Биггс

- Башнефть

- Ближний Восток

- БОРД

- Возрождение

- выдающиеся инвесторы

- Газпром

- Газпромнефть

- геополитика

- геополитические риски

- ГМК НорНикель

- Греция

- диапазоны

- длинные деньги

- доллар

- Игорь Сечин

- идеи рулят

- инвестиции

- инвестиционная идея

- инвестиционные идеи

- Интер РАО

- Иран

- Иркутскэнерго

- Китай

- книги о трейдинге

- книги об инвестировании

- книги об инвестициях

- кризис

- Ленэнерго

- ЛСР

- Лукойл

- макроэкономика

- макроэкономика США

- матрица сценариев

- Мечел

- минеральные удобрения

- мозговой штурм

- мой путь

- Мосэнерго

- МТС

- налоги

- нефтегазовый сектор

- нефть

- Новатэк

- НПФ Благосостояние

- о суровости в РФ

- опрос

- опционы

- оффтоп

- пенсионная система

- приватизация

- Принципы

- психология

- Путь хеджера

- работа над ошибками

- разрыв между РТС и ММВБ

- рецензия на книгу

- Роснефтегаз

- Роснефть

- РТС

- Русгидро

- саморазвитие

- Сбербанк

- системный анализ

- Славнефть

- Славнефть-Мегионнефтегаз

- стейтмент

- стратегический анализ

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТГК-5

- ТГК-6

- ТГК-9

- телекоммуникационный сектор

- тенденции

- теория вероятности

- Транснефть

- трейдинг

- трейдинг и классическая литература

- Уралкалий

- фармацевтический сектор

- ЦБ РФ

- электроэнергетический сектор

- энергетика

- энергетика РФ

по ГП и Луку дивы да, в сентябрьском фьюче. а вот по сберу и гамаку — в июньском. правильно, не правильно они заложили — время покажет. но пока так. и с этой точки зрения текущий бэк Рим от спота индекса ртс вполне адекватен.

сомневаюсь

что там на самом деле будет — это сейчас так вот сказать сложно… мне во всяком случае… для меня тоже абсолютный сюрприз, что рынок так вот безоговорочно дивы сбера заложил в июньский контракт. это произошло где-то недели три назад, как будто пришла какая-то инфа. ну там же ребятки не дураки, они отслеживают что к чему, если жёстко заложили, значит скорее всего это правильно.

ну и щас вот бэк (Рим) от спота — 3100п примерно. если посчитать по корзине фьючей акций, то где-то так должно и быть. бэк ведь не только в сбере и гамаке… если не врёт табличка, там же ещё транснефть, северсталь, ростел… так что всё правильно, так и должно быть.

вот эту: profitaccount.ru/?razdel=stock

и, соответственно, то что там сбер, гамак, ростел, северсталь — в бэке, это значит рынок заложил дивы в июньский контракт, а не так как в вашей табличке. ну вы же не думаете, что рынок «просёк», что дивы ГП и Лука будут после средины июня, и по какой-то причине вдруг «НЕ просёк» эти расчёты в сбере и Ко? я не думаю, что такое может иметь место.

и я ещё раз повторю: бэк на фьюче — он ПРАВИЛЬНЫЙ, независимо ни от чего. потому что он должен быть по корзине фьючей акций, с учётом фьюча рубля. а вот ПРАВИЛЬНЫ ли фьючи АКЦИЙ — вот тут да, есть вопросы. но если вы считаете, что они НЕ правильны, и в каких-то акциях дивы придутся на другой срочный контракт, то просто покупайте один контракт (на эту акцию), и продавайте другой. если угадаете, будет профит.

но никакого смысла искать причину в фьюче Ри… хедж там какой-нибудь или манипуляция… в этом нет никакого смысла, там всё ПРАВИЛЬНО.

… но пока не согласен с ним

Можно предположить, что кто-то наращивал или создавал хедж (при этом рост рынка после экспиры подтверждает, что скорее всего продали фъюч а потом покупали рынок) путём продажи нового контракта отсюда и образовались разрыв и бэквордация в новом контракте. При том если учесть все аргументы, что я привёл выше этот бэк не адекватен. Теперь представьте, что будет если этот хедж окажется в лоссе тыс на 5 000 пунктов, а 10 000 пунктов??

вчера кто-то из ребят писал, что прошло 76 000 контрактов в продажу…

в такие дни всегда умирающий фьюч идет против рынка чтобы «правильно» экспирировать опцики и его уже никто не торгует.

торговать надо следующий фьюч за неделю до экспиры и забывать про умирающий фьюч

По Сбербанку пока нет никакой информации о дате проведения собрания, кроме предварительной: www.sberbank.ru/omsk/ru/investor_relations/. Но если смотреть по аналогии с предыдущими годами, то вырисовывается дата 30 мая, и тогда закрытие реестра пройдет скорей всего до 11 июня.

P.S.: Странно рассуждать про движение фьючерса РТС против рынка в день экспирации, с учетом правил его исполнения, пункт 4.6 спецификации, кому интересно.

P.S.: Забавно получится, если ГОСА Сбербанка пройдет 6 июня! :)

что касается по Сберычу берём дату даже 30 мая прибавляем минимум 10 дней как прописано в законе и получаем минимум 10 июня… Норникель таже самая история… получается любой сдвиг дат ГОСа играет на сокращение бэка и это правило нужно себе где-то записать

Про бэквордацию rim4, был первый абзац комментария. То, что ее диапазон существенно качнулся, объясняется повышенной волатильностью рынка, усиленой неопределенностью с дивидендами, которая сковывает действия арбитражеров.

По Сбербанку. По новому закону, дается от 10 до 20 дней после ГОСА на закрытие реестра. Если собрание 30 мая, то дата закрытия с 9 до 19 июня. Учитываем Т+2, получаем крайнюю дату покупки акций до 17 июня. В итоге имеем всего две даты, когда дивиденды не отражаются на июньском фьючерсе, 16 и 17 июня. Можно спорить, какая вероятность выпадения отсечки на эти дни, но рынок уже «проголосовал».

По НорНикелю ничего не могу сказать. Но как показывает история, инсайдерам в нем виднее :))

спс за мнение, интересно)