Блог им. bondsreview

Новый выпуск облигаций от эмитента с хорошей историей и «стабильным» рейтингом? Разбираем облигиции ИЭК Холдинг

- 24 сентября 2025, 14:02

- |

На фоне снижения ключевой ставки интерес к корпоративным облигациям остается высоким, и инвесторы внимательно присматриваются к новым предложениям. Ситуация на рынке складывается так, что даже умеренно надежные эмитенты могут предложить доходность на уровне выше 18-20% годовых, что выглядит привлекательно в сравнении с депозитами и ОФЗ.

В этом контексте новый выпуск ИЭК Холдинг выделяется как инструмент с предсказуемой структурой: двухлетний срок обращения, ежемесячные купоны и привязка к ключевой ставке. Разберем надвигающийся выпуск в деталях:

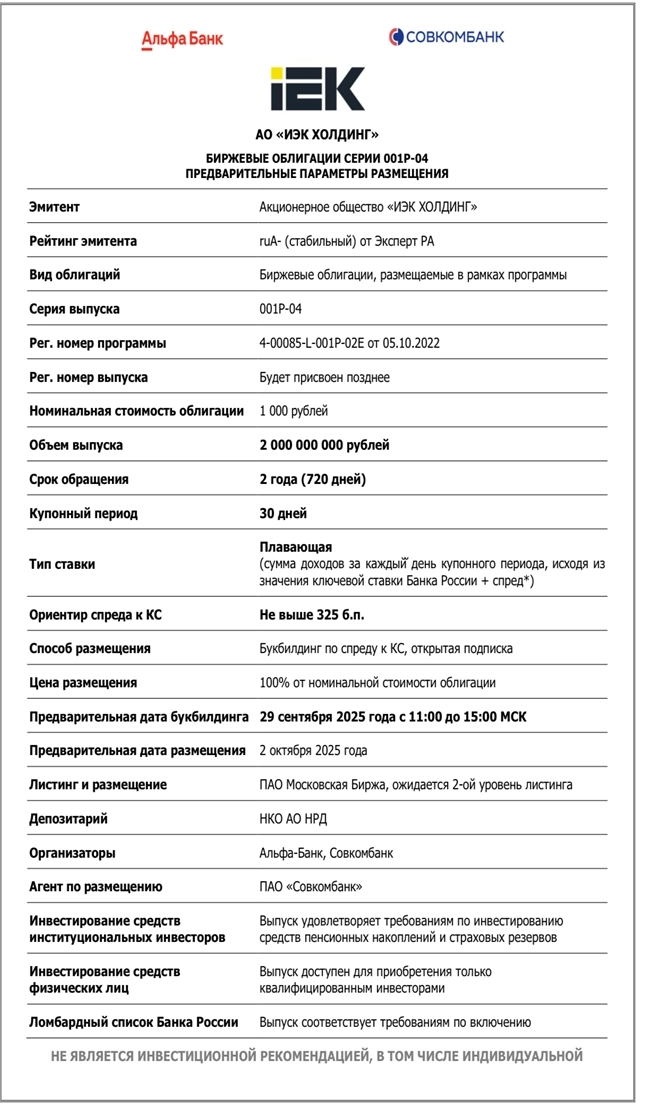

Параметры выпуска:

• Объем — 2 млрд рублей.

• Срок обращения — 2 года.

• Купон — ключевая ставка ЦБ + спред (ориентир по спреду до 325 б.п.).

• Купонный период — 30 дней.

• Рейтинг эмитента — ruA- «Стабильный» (Эксперт РА).

• Дата сбора книги — 29 сентября 2025 г.

• Размещение — 2 октября 2025 г.

• Выплата купонов — ежемесячно.

• Статус квала — присутствует.

Ежемесячные выплаты стали стандартом для ИЕК Холдинг во всех последних размещениях, что обеспечивает инвесторам стабильный денежный поток и делает профиль бумаги более предсказуемым.

Компания уже хорошо знакома инвесторам.

За последние три года провела три успешных размещения, а один из выпусков был полностью погашен в декабре 2024 года. Это создает позитивный трек-рекорд для эмитента, что немаловажно в сегменте, где доверие играет ключевую роль.

Важно отметить, что размещение ориентировано на квалифицированных инвесторов, хотя в прошлых выпусках доля спроса со стороны розницы была высокой. Это показывает, что продукт понятен и востребован не только среди институционалов, но и у частных игроков.

С точки зрения надежности ИЭК выглядит крепко.

Рейтинг ruA- от «Эксперт РА» подтверждает способность компании выполнять обязательства, а сама бизнес-модель довольно устойчива: электротехнические решения востребованы в строительстве, промышленности, энергетике, телеком-секторе. География сбыта охватывает Россию, СНГ и ряд зарубежных рынков.

Финансовые результаты за первое полугодие 2025 года тоже на стороне компании

В 1-ом полугодии 2025 выручка увеличилась на 19% год к году, до 26,8 млрд рублей. EBITDA поднялась на 19%, а скорректированная EBITDA — на 42%, что отражает улучшение операционной эффективности. Чистая прибыль же прибавила 28%, достигнув 4,8 млрд рублей.

Долговая нагрузка остается на контролируемом уровне — отношение чистого долга к скорректированной EBITDA — около 2,9х. При этом компания активно инвестирует — капзатраты составили 2,3 млрд рублей, включая строительство новых мощностей и M&A — в портфеле за последние годы появились бренды в области светотехники, цифровых решений и возобновляемой энергетики (LEDEL, IEK DIGITAL, NEOSUN, FEREKS и др.).

Для инвесторов ключевая интрига сейчас — размер купона.

Ставка будет определена при размещении, но ориентир «ключевая + до 3,25%»(есть подозрение, что будет ниже)выглядит привлекательно на фоне постепенного смягчения денежно-кредитной политики ЦБ. Если ключевая действительно продолжит снижаться (сентябрь уже принес понижение с 18% до 17%), то спред обеспечит высокую реальную доходность при умеренном риске.

В целом, новый выпуск ИЭК Холдинг можно рассматривать как интересный инструмент для присмотра в портфель. Сочетание рейтинга, прозрачной отчетности, отраслевой устойчивости и регулярных выплат делает облигации компании конкурентоспособными в текущих рыночных условиях.

теги блога bondsreview

- Caranga

- fix price

- Fusion Factor Fintech

- Glorax

- IPO

- IPO 2025

- nanduq

- Ozon

- Positive Technologies

- QIWI

- softline

- SPO

- SPO ВТБ

- VK TECH

- АБЗ-1

- АДР

- АйДи Коллект | ID Collect

- акции

- альфа-директ

- анализ сектора

- АПРИ

- атон

- аэрофлот

- Аэрофьюэлз

- БАЗИС

- брокеры

- валютные облигации

- Всеинструменты.ру

- ВТБ

- втб брокер

- втб мои инвестиции

- Газпром

- ГДР

- ГК «Сегежа»

- Глоракс

- ГМК Норникель

- госа

- Группа Позитив

- дальний восток

- Дарс Девелопмент | DARS

- ДельтаЛизинг

- депозитарные расписки

- дивиденды

- Евротранс

- застройщики

- золото

- ЗПИФы недвижимости

- интервью

- ИЭК Холдинг | IEK Group

- Кибербезопасность

- КИФА

- кредитный рейтинг

- Лайм-Займ

- МГКЛ

- Медскан

- ммцб

- Монополия

- мосгорломбард

- Мосгорломбард (МГКЛ)

- МФК

- МФО

- НОВАТЭК

- облагции

- облигации

- ОЗОН Фармацевтика

- Оил Ресурс

- операционные результаты

- отчетность

- отчеты МСФО

- отчеты РСБУ

- ОФЗ

- портфель

- прогноз компании

- прогноз по акциям

- Промомед

- редомициляция

- Русская аквакультура

- Самолет

- сбербанк

- сделки M&A

- Селектел

- Селигдар

- Синара - Транспортные Машины

- Солар

- стратегия

- Уральская сталь

- фонды

- ХимМед

- ЦФА

- электрорешения

- Элемент

- эталон

- юаневые облигации

не знаю, вопрошающий не признаётся))

если речь про данный обзор, то там эта информация присутствует

многие брокеры также её указывают