Блог им. Investillion

IPO АПРИ: чем может быть интересен региональный застройщик

- 22 июля 2024, 12:42

- |

Чем занимается АПРИ

ПАО «АПРИ» — основанный в 2014 году региональный застройщик жилой недвижимости, специализируется на проектах строительства жилья в рамках освоения территории в сегментах эконом+ и комфорт. Географически застройщик представлен в Челябинске, Екатеринбурге, Владивостоке (остров Русский), а также в Южном федеральном округе (Краснодарский край, Железноводск). Кроме того компания планирует выходить на рынок жилья Московской области.

В разных регионах доля АПРИ по количеству строящегося и введенного в эксплуатацию жилья разная, но в целом по РФ по состоянию на апрель 2024 года АПРИ занимала 49-е место в РФ по объемам текущего строительства, а по состоянию на июль 2024 года — 53-е. То есть это не самый большой застройщик, но и далеко не самый маленький, всего их в реестре застройщиков РФ — 2885. Однако стоит понимать, что объем текущего строительства стал существенно расти у компании по сути только с конца 2022 года:

На этот момент стоит обратить внимание, так как темпы роста продаж зависят в том числе от открытия продаж в новых объектах и от объема текущего строительства. Компания анонсирует себя как компанию роста и обещает в будущем демонстрировать существенные темпы роста продаж, но по сути весь рост начался только год назад и без качественной и детальной оценки планов компании по началу строительства новых объектов и предполагаемых темпов роста объема текущего строительства статус компании роста для АПРИ находится под некоторым вопросом.

Кстати помимо собственно функции застройщика с 2021 года у АПРИ есть и девелоперские проекты, в которых компания приобретает участки, формирует и утверждает градостроительную документацию и пакет документов для проектного финансирования, а затем частично передает права реализации данного проекта, имея интерес в качестве доли участия в проекте.

Судя по сайту компании, в портфеле компании сейчас 9 реализующихся проектов:

Это 41 строящийся дом (16 из которых судя по статистике наш.дом.рф строятся с задержкой), 6 968 квартир и 353,9 тыс. кв.м. жилой площади. Для сравнения у ПИК это 247 домов и 4 353,7 тыс. кв.м. жилой площади, у ЛСР — 114 домов и 2 268,9 тыс. кв.м. жилой площади, у Самолета — 292 дома и 5 113,4 тыс. кв.м. жилой площади, у Эталон — 60 домов и 1000,7 тыс. кв.м. жилой площади. То есть по объемам текущего строительства АПРИ — в 2,8 раз меньше Эталона, в 6,4 раз меньше ЛСР, в 12,3 раз меньше ПИК и в 14,4 раз меньше Самолета. Это важно, так как у проектов в строительстве есть некоторая цикличность в их реализации. Затраты признаются сразу в момент их несения, а деньги с эскроу-счетов застройщик получает после сдачи дома в эксплуатацию. За счет этого при небольшом количестве проектов наблюдается циклическое расширение и сжатие долговой нагрузки ввиду необходимости привлечения проектного финансирования для строительства проектов до момента получения денег с эскроу-счетов.

Среди проектов АПРИ есть ряд жилищных комплексов и среднеэтажная застройка с ландшафтным планированием и послепродажным сервисом, а также фан-парк и индустриальный парк.

Компания фокусируется не только на строительстве классических жилых комплексов, но и на комплексном развитии территорий, следуя за трендом на формирование разнообразной инфраструктуры в возводимых группой жилых районах. На мой взгляд это плюс, так как тренд «больше, чем просто жилье» достаточно давно актуален на рынке. В моем регионе, например, последние годы продажи девелопера, развивающего микрорайон в пригороде в том числе за счет строительства инфраструктуры вплоть до набережной, велодорожек и поющих фонтанов, стабильно превосходят продажи прочих застройщиков, фокусирующихся скорее только на строительстве жилья.

Земельный банк банк у компании сейчас составляет 2,2 млн. кв.м. + потенциал 0,9 млн. кв.м. По сравнению с другими публичными застройщиками на бирже — это не очень много. У ПИК эта цифра — 21,6 млн. кв.м., у ЛСР- 9,2 млн. кв.м., у Самолета — 46,5 млн. кв.м., у Эталона — 8 млн. кв.м. Это важно, так как это влияет на оценку возможности реализации будущих проектов. Если земельного банка под будущие проекты не хватает — его необходимо наращивать, что обычно ведет к росту долговой нагрузки. Но в плане обеспеченности проектов земельным банком у АПРИ до 2025 года проекты обеспечены землей на 100%, а до 2026 года — на 80%.

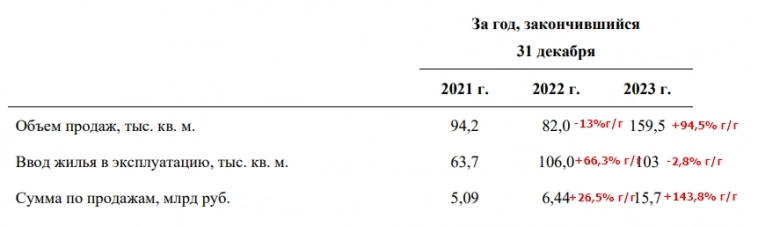

На операционном уровне показатели АПРИ выглядят так:

В целом тренд растущий и провалы в объемах продаж соответствуют общерыночным тенденциям. Так в 2022 году на фоне высокой ключевой ставки продажи компании продемонстрировали падение на 13% г/г, с последующим восстановлением в 2023 году на фоне большого объема льготных ипотечных программ и низкой базы 2022 года. А на динамику суммы продаж также повлияло существенное увеличение стоимости 1 кв.м. строящегося жилья и открытие продаж в новых строящихся комплексах.

Кстати, если смотреть данные по продажам строящихся комплексов на текущий момент — они следующие:

— 77 тыс. кв.м. продано (22%)

— 146 тыс. кв.м. не продано (41%)

— 131 тыс. кв.м. продажи не открыты (37%)

То есть с одной стороны у АПРИ в строящихся проектах есть существенный резерв под продажи за счет которого продажи компании даже на фоне отмены льготной ипотеки могли бы показать неплохие темпы роста, пусть и чуть ниже тех темпов роста, которые ожидает сам застройщик. Но с другой — если смотреть разбивку продаж АПРИ по типам сделок — то в 2023 году только 16% сделок у АПРИ было без ипотеки, а по итогам 1-го полугодия 2024 года эта цифра составила 40%. При этом на льготную ипотеку в 1-м полугодии 2024 года приходилось 30% продаж, а продажи в июле по предварительным данным упали на 36%, то есть больше, чем на размер льготной ипотеки.

Почему и какие тенденции можно предположить далее? Очевидно, что у АПРИ наблюдалась картина как и у всех девелоперов: опережающий рост продаж в 1-м полугодии на фоне повышенного спроса, так как будущие покупатели квартир стремились успеть оформить ипотеку до отмены льготных ипотечных программ, с последующим снижением спроса на фоне сворачивания льготной ипотеки и на высокой базе 1-го полугодия 2024 года.

Вместе с тем, полагаю, что за счет роста стоимости 1 квадратного метра в денежных единицах падение продаж во втором полугодии будет более сглаженным, чем это видится из предварительных цифр по июлю. Тем более, что в планах на 2024 год у компании разработка собственных программ субсидирования ипотеки и внедрение программ обмена вторичного жилья на первичное для поддержания темпов роста продаж.

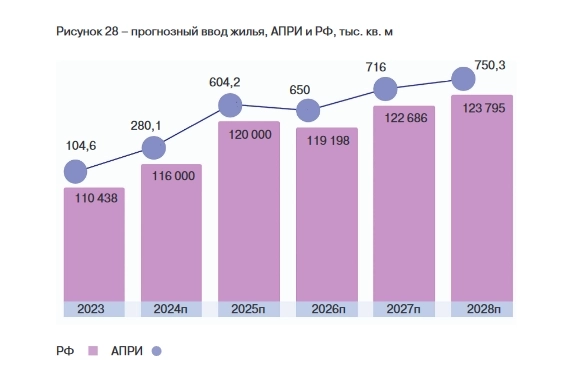

Если говорить про планы компании по развитию на ближайшие пять лет — то компания планирует продолжить региональную экспансию за пределами столиц. Планируемый в 2024 году ввод жилья составит по оценке компании 280,1 тыс. кв.м. и далее компания прогнозирует ввод жилья в соответствии со следующим планом:

Оправдана ли ставка АПРИ на регионы? Дискуссионный вопрос. Есть аргументы и за, и против. Действительно в отдельных регионах с сильным производством и слабой конкуренцией развитие рынка жилищного строительства идет с очень хорошими темпами. Но в этих регионах как правило ниже порог входа, за счет чего более крупные компании легче могут на них проникнуть, плюс объемы продаж на этих рынках более волатильны из-за более низкой покупательной способности населения в регионах относительно столиц.

При этом компания ставит себе амбициозную цель войти к 2028 году в топ-5 девелоперов России с портфеле проектов за пределами столиц. Реализуемо ли это? Не знаю. Для этого компании необходимо будет нарастить объем ввода в эксплуатацию к 2028 году в 2,7 раз Пока под это нет ни земельного банка, ни соответствующих финансовых ресурсов. Чтобы добиться текущего роста объема строительства и ввода жилья АПРИ пришлось существенно нарастить долговую нагрузку. Дальнейший рост тоже должен на чем-то базироваться, а долги далее наращивать будет достаточно сложно. И из-за достаточно высокой долговой нагрузки, и из-за высокой ключевой ставки в моменте этот рост выглядит несколько под вопросом, хотя и нельзя сказать, что компания не предпринимает никаких мер для сглаживания эффекта высокой ключевой ставки на финансирование своих проектов.

Финансирование строительства АПРИ осуществляет с использованием эскроу-счетов и проектного финансирования. Кредитный портфель в большей степени представлен проектным финансированием со средневзвешенной ставкой 6-9%, только 4,7% долгов компании с фиксированной процентной ставкой. В условиях высокой ключевой ставки с тенденцией к ее повышению это представляет собой определенные риски, хотя АПРИ использует производные финансовые инструменты для управления рисками изменения процентных ставок на повешении ключевой ставки ЦБ РФ (опционы на процентную ставку Сар и Floor). Средства, вырученные от размещения акций в ходе IPO, компания также планирует направить на финансирование реализации своих проектов.

Резюмируя вышесказанное, АПРИ — это средний по масштабу деятельности региональный застройщик, который буквально пару лет назад начал резко наращивать объемы строительства и ввода жилья и планирует на горизонте ближайших четырех лет увеличить объемы ввода жилья в 2,7 раз. Развиваться АПРИ планирует в первую очередь именно в регионах, что дает как дополнительные возможности в виде пониженной конкуренции, так и дополнительные риски в виде бОльшего, чем в столицах влияния экономического цикла на доходы населения в регионах и на спрос на недвижимость. На фоне текущей стадии экономического цикла и специфики регионов — я бы сказала, что это не нулевые риски. На сворачивании льготных ипотечных программ продажи компании уже просели на 36%, хотя далее по году за счет мер типа собственных льготных ипотечных программ АПРИ потенциально может сгладить эффект от падения продаж. У компании повышенная долговая нагрузка, что вызывает определенные опасения, тем более, что только 4,7% долга компании с фиксированной процентной ставкой. Но компания и предпринимает меры для сглаживания эффекта от повышения ключевой ставки на свои финансовые обязательства посредством производных финансовых инструментов.

Финансовые показатели АПРИ, справедливая цена акций и дивиденды

Последняя опубликованная отчетность у АПРИ за 1 квартал 2024 года, но она в несколько сокращенном формате и не очень репрезентативна в части оценки динамики финансовых показателей. Поэтому предлагаю посмотреть отчетность за 2023 год с соответствующими поправками по отчетности за 1 квартал 2024 года и сравнивать с 2021 годом, так как в 2022 году был провал в продажах и на низкой базе цифры выглядят несколько завышено.

По итогам 2023 года:

— Выручка — 6,6 млрд. рублей (+22% к 2021 г.)

— EBITDA – 3,6 млрд. рублей (+350% к 2021 г.)

— Чистая прибыль — 1,8 млрд. рублей (+800% к 2021 г.)

— Рентабельность по EBITDA – 53,6%

— Чистая рентабельность — 26,9%

— ND/EBITDA – 3.9х

Динамика по выручке 2023 года к 2021 году выглядит достаточно скромной, это совсем не те темпы роста, которые характерны для компании роста. При этом из отчетности в динамике видно, что в 2022-2023 году рентабельность у компании существенно возросла. Во многом это было достигнуто за счет эффекта масштаба и за счет начала девелоперской деятельности помимо деятельности застройщика. Кроме того, в отчетности за 2023 год учтены разовые доходы от приобретения дочерней компании с отрицательным гудвилом.

Однозначно стоит обратить внимание на последовательный рост долговой нагрузки и финансовых расходов. По итогам 1 квартала 2024 года соотношение ND/EBITDA стало уже значительно выше комфортного уровня обслуживания долга.

Да, вероятно по итогам года целиком это значение может улучшиться как за счет роста EBITDA, так и за сет использования денег от IPO вместо дальнейшего наращивания долгов, но в текущих условиях это выглядит несколько угрожающе. Тем более с учетом того, что 2/3 долгов с погашением в течение года, пусть и в бОльшей части это проектное финансирование, но эта сумма в 3 раза больше EBITDA LTM. Плюс на эскроу-счетах у компании только 8,6 млрд. рублей, а сумма краткосрочных обязательств компании — 16,6 млрд. рублей, то есть в два раза больше, чем денег. А за счет чего тогда компания будет гасить долги? За счет размещения облигаций и ЦФА под 21-24% годовых, как она делала в последнее время? А если вспомнить, что компании предстоит наращивать земельный банк — то за состояние долговой нагрузки компании становится и вовсе тревожно, потому что без земельного банка нет роста объема строительства, а без роста объема строительства — нет роста выручки и EBITDA. Немного замкнутый круг по росту задолженности какой-то:

Также стоит обратить внимание и на большой размер дебиторской задолженности, и на пониженную ликвидность. Эти факторы также не добавляют финансовой устойчивости компании.

Если оценивать акции компании мультипликаторным подходом — то справедливая цена акций АПРИ 10.5 рублей за акцию на конец года, при том, что размещаются акции в ценовом диапазоне 8.8-9.7 рублей за акцию. С учетом всех их рисков апсайд в моменте выглядит не очень интересным, так как на рынке есть компании с гораздо меньшим риском и гораздо большим расчетным апсайдом на конец года.

Что касается дивидендной политики компании — то АПРИ планирует направлять на выплату дивидендов от 25 до 50% от чистой прибыли по МСФО и осуществлять выплаты на ежеквартальной основе. Если брать по нижней границе — то мы предположительно говорим приблизительно о 0.63 рублей на акцию, что предполагает потенциальную дивидендную доходность на уровне 6,5% к цене размещения. Но если вспомнить про их долги — возникают существенные сомнения в том, что компания может и будет платить в ближайшее время дивиденды. По-крайней мере это выглядит нерационально в текущий момент.

Выводы

В целом компания достаточно интересная с четким фокусом на рост и развитие. Но из-за небольшого масштаба деятельности, фокуса на регионах и высокой долговой нагрузки АПРИ выглядит достаточно рискованной историей. Тем более, что доля продаж недвижимости в ипотеку у АПРИ очень большая, а над собственными льготными ипотечными программами компания работу только начала.

В плюс можно отметить достаточно адекватную оценку акций АПРИ при выходе на IPO, но предоставляемый в моменте дисконт выглядит не очень интересно, как с учетом рисков компании, так и с учетом рисков всего сектора на предполагаемом замедлении продаж на фоне высокой ключевой ставки и сворачивания льготных ипотечных программ. Поэтому здесь на мой взгляд стоит трезво оценить стоят ли те риски, которые есть в компании, того профита, который можно потенциально получить от инвестирования в АПРИ в ходе IPO.

PPS Лайк — если понравилась статья: -)

Подписывайтесь на мой телеграм-канал, чтобы не пропустить новые интересные статьи!

теги блога Investillion

- 3-НДФЛ

- 3-НДФЛ для инвестора

- ABRD

- BELU

- Henderson

- IPO

- IPO 2024

- IPO 2025

- iva technologies

- jetlend

- LKOH

- Ozon

- ROSN

- S&P

- SIBN

- SNGSP

- softline

- TATN

- urals

- X5

- Абрау-Дюрсо

- акции

- Акции РФ

- акции США

- АПРИ

- аренда жилья

- арест

- Артген биотех

- АФК Система

- белуга групп

- ВсеИнструменты

- ВсеИнструменты.ру

- Газпромнефть

- ГК Самолет

- девелопер

- джетленд

- Джетленд (JetLend)

- Джетленд | JetLend

- джетлэнд

- дивидендная доходность

- дивиденды

- доллар

- доллар- рубль

- дом.рф

- Домодедово

- ДОМОДЕДОВО (ДФФ)

- ДОМОДЕДОВО ФьюэлФ облигации

- Дональд Трамп

- доходности

- Евгений Новицкий

- завод КЭС

- зпиф

- ЗПИФН

- ЗПИФы недвижимости

- Индекс ММВБ

- Константин Бейрит

- лента

- Лукойл

- Магнит

- МГКЛ

- мосгорломбард

- мсфо

- налог на материальную выгоду

- налогообложение на рынке ценных бумаг

- недвижимость

- Нефть

- нефть Brent

- нефть прогноз

- НоваБев Групп

- облигации

- опек+

- операционные результаты

- отчет МСФО

- отчеты МСФО

- отчёт

- паи

- Покушение на Дональда Трампа

- прогноз по акциям

- Промомед

- ПРОМОМЕД ДМ

- Расим Киямов

- рентал про

- Роснеть

- рубль

- Русолово

- Самолет

- Самолет девелопер

- Самолет Девелопмент

- Селигдар

- Сергей Васильев

- Софтлайн

- сургут преф

- Сургутнетегаз ап

- США

- татнефть

- ТЗА

- трейдинг

- фонд

- фундаментальный анализ

- Хэндерсон