Блог им. AntonKlevtsov

Макро-сентимент в графиках | ChartPack #130 (24.05.2024)

- 24 мая 2024, 16:48

- |

Макро

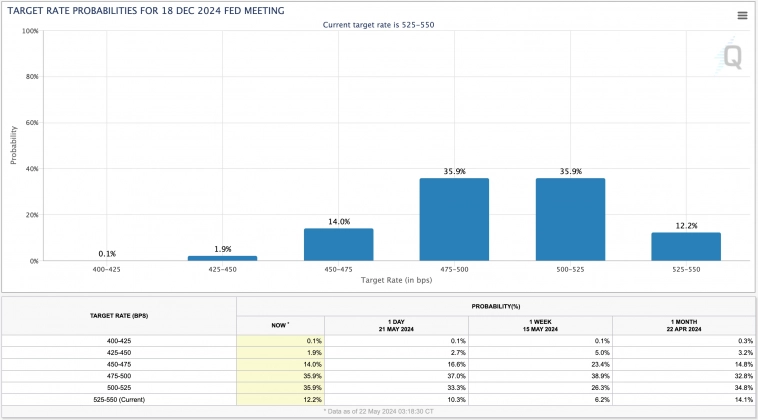

После публикации последнего протокола заседания FOMC, в котором чиновники заняли более ястребиную позицию, рыночные прогнозы разделились между одним и двумя снижениями ставки на 2024 год:

Индекс национальной активности ФРС Чикаго (CFNAI) снизился до -0,23 в апреле с -0,04 в марте, что свидетельствует о снижении темпов экономического роста:

Предварительные данные по индексу PMI от S&P Global свидетельствуют о значительном росте объемов производства в мае: индекс PMI вырос до 25-месячного максимума 54,4 (51,3 ранее). Как в сфере услуг, так и в сфере производства был зафиксирован сильный рост объемов.

Наибольшее беспокойство в индексах PMI вызвали растущие данные о ценах. Не очень хорошие новости для тех, кто надеется на замедление инфляции:

Индекс экономических настроений снизился за последние две недели, достигнув минимальной отметки в 2024 году:

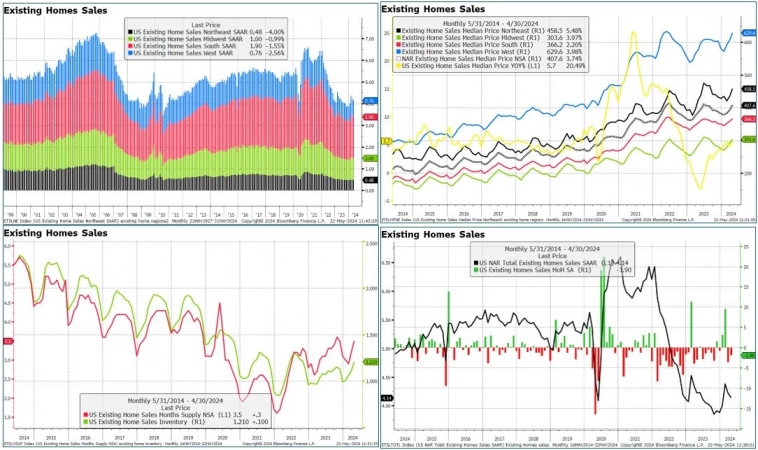

Рынок жилья

Продажи на вторичном рынке жилья упали на -1,9% до 4,14 млн (консенсус 4,23 мм (+0,8%), 4,22 млн ранее):

Продажи новых домов в апреле упали на -4,7% м/м и составили 634 тыс. в годовом исчислении (консенсус 680 тыс.):

Рынок труда

Первоначальные заявки на пособие по безработице упали до 215 тыс. (консенсус 220 тыс., 223 тыс. ранее), а число продолжающихся заявок выросло до 1794 тыс., 5-недельного максимума (консенсус 1799 тыс., 1786 тыс. ранее):

Что делают другие?

Большинство индикаторов настроений на рынке отражают растущий аппетит к риску, сигнализируя об оптимистичном прогнозе:

Криптовалюты продемонстрировали 5-й по величине приток средств за все время ($1,4 млрд):

Чистый приток в акции США составил +$12,2 млрд:

- По факторам, наибольший приток средств продемонстрировали акции крупной капитализации (+$14,4 млрд) и акции роста (+$52 млн); наибольшие оттоки же пришлись на акции малой капитализации (-$1,4 млрд) и акции стоимости (-$1,4 млрд).

- По секторам, наибольший приток средств пришёлся на акции секторов материалов (+$1,9 млрд), технологий (+$0,4 млрд) и коммуникаций (+$0,2 млрд); наибольшие оттоки же пришлись на акции секторов коммунальных услуг (-$0,4 млрд), здравоохранения (-$0,4 млрд) и финансов (-$0,2 млрд).

- Среди остальных активов, наибольшие притоки средств пришлись на золото с серебром и остальные сырьевые товары:

Институциональные инвесторы

Хедж-фонды продолжили покупать циклические акции, при этом наибольшие покупки наблюдались в секторах товаров длительного пользования, финансов и энергетики:

Ритейл

Индекс настроений ритейл инвесторов AAII за прошедшую неделю вырос до 7-недельного максимума:

Индексы

Снижение волатильности облигаций является попутным ветром для акций:

Более 40% акций золотодобывающих компаний достигли 52-недельного максимума на прошлой неделе. За последние 30 лет, когда в акциях золотодобывающих компаний наблюдалась подобная динамика, они почти всегда демонстрировали рост спустя 2-3 месяца:

Теория Доу предполагает, что недавний рост DJIA до нового максимума не будет устойчивым, если его не подтвердит индекс Dow Jones Transportation Average (DJTA), который остается ниже своего рекордного максимума:

В феврале 2024 года равновзвешенный индекс S&P достиг 3 стандартных отклонений за 1 год (17,7 пункта) по сравнению с индексом, взвешенным по капитализации. Сегодня отставание не является настолько экстремальным, но показатели все равно находятся далеко от средних значений:

EPS

Китайские акции торгуются почти с рекордными скидками, что означает, что есть еще возможности для роста по мере того, как рынки осознают улучшение фундаментальных показателей:

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: https://t.me/traderanswers

теги блога Антон Клевцов

- DXY

- индекс доллара

- инфляция США

- статистика

- AI

- Baidu

- ChatGPT

- Ernie

- nvidia

- S&P500

- S&P500 фьючерс

- treasuries

- акции

- акции США

- Джером Пауэлл

- ИИ

- иностранные акции

- искусственный интеллект

- макроэкономика

- макроэкономика США

- мировая экономика

- рынок США

- рынок труда США

- ставка фрс сша

- трейдинг

- ФРС США

- экономика Китая

- экономика России

- экономика США

- экономический дайджест