SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

AForex

Премаркет Фондового Рынка. Прогноз Артема Деева.

- 12 марта 2013, 11:17

- |

- Разместил(а) AForex Markets, Март 12, 2013

- Просмотр блога

Позитивная статистика с американского рынка труда оказала существенную поддержку фондовым активам, но, к сожалению, продолжить восходящую тенденцию конца прошлой недели удалось немногим. Главной причиной изменения рыночных настроений послужили макроэкономические данные со стороны второй по величине экономики мира – Китая, где промышленное производство снова продемонстрировало спад, сигнализируя об очередном ступоре, способном не самым лучшим образом сказаться на перспективах восстановления экономического роста. Не менее удручающим оказалось и действие рейтингового агентства Fitch, понизившего кредитный рейтинг Италии с «А-» до «ВВВ+» на фоне политической неопределенности, ставшей дополнительной проблемой для итальянского государства. На смену расколу общественного мнения относительно дальнейшего правления государства пришла невозможность формирования коалиционного большинства из тех, кто набрал наибольшее количество голосов. Неудачные парламентские выборы сразу же сказались на росте доходности долговых ценных бумаг, регулярно размещаемых посредством аукциона. Поскольку итальянская экономика и без того переживает не лучшие времена, нестабильность на политической арене послужила одним из определяющих факторов пересмотра рейтинга эмитента. Кроме того, вчера были опубликованы еще и данные по промышленному производству Франции, оказавшиеся по аналогии с китайской экономикой слабее самых консервативных прогнозов.

Позитивная статистика с американского рынка труда оказала существенную поддержку фондовым активам, но, к сожалению, продолжить восходящую тенденцию конца прошлой недели удалось немногим. Главной причиной изменения рыночных настроений послужили макроэкономические данные со стороны второй по величине экономики мира – Китая, где промышленное производство снова продемонстрировало спад, сигнализируя об очередном ступоре, способном не самым лучшим образом сказаться на перспективах восстановления экономического роста. Не менее удручающим оказалось и действие рейтингового агентства Fitch, понизившего кредитный рейтинг Италии с «А-» до «ВВВ+» на фоне политической неопределенности, ставшей дополнительной проблемой для итальянского государства. На смену расколу общественного мнения относительно дальнейшего правления государства пришла невозможность формирования коалиционного большинства из тех, кто набрал наибольшее количество голосов. Неудачные парламентские выборы сразу же сказались на росте доходности долговых ценных бумаг, регулярно размещаемых посредством аукциона. Поскольку итальянская экономика и без того переживает не лучшие времена, нестабильность на политической арене послужила одним из определяющих факторов пересмотра рейтинга эмитента. Кроме того, вчера были опубликованы еще и данные по промышленному производству Франции, оказавшиеся по аналогии с китайской экономикой слабее самых консервативных прогнозов.( Читать дальше )

- комментировать

- Комментарии ( 3 )

Джим О’Нил: «Я не ощущаю большого оптимизма вокруг будущей динамики фондового рынка США»

- 12 марта 2013, 11:16

- |

- Разместил(а) AForex Markets, Март 12, 2013

- Просмотр блога

Несмотря на то, что инвестбанк Goldman Sachs пересмотрел прогнозы по ВВП США в большую сторону на 2013 год (на фоне слабых улучшений в экономике), главный экономист банка Джим О’Нил полагает, что будущее фондового рынка Америки весьма туманно – по материалам AForex.

Несмотря на то, что инвестбанк Goldman Sachs пересмотрел прогнозы по ВВП США в большую сторону на 2013 год (на фоне слабых улучшений в экономике), главный экономист банка Джим О’Нил полагает, что будущее фондового рынка Америки весьма туманно – по материалам AForex.Прогноз по ВВП США был пересмотрен даже, несмотря на вступившие в силу ужесточения, которые через короткое время (недели-месяц) рискуют закономерно сжать ВВП, как минимум, на 0.5%. Джим О’Нил признается, что динамика рынка акций последнего времени позволила Goldman Sachs Asset Management и всем его клиентам очень хорошо заработать на «бычьем» тренде.

В сухом остатке, Джим О’Нил предрекает рынку старт проблем, начиная с мая. При этом у экономиста нет четких показателей, на которых он базирует свой прогноз. Это, скорее, некая примерная оценка растущего страха, витающего в среде инвесторов на заднем фоне ажиотажных настроений вокруг роста индексов – страх, что текущий подъем, подогреваемый Федрезервом США и его QE3, не смогут длиться долго. О’Нил называет вероятную точку перелома тренда – май текущего года. Экономист вспоминает любимую поговорку дельцов Уолл-Стрит: Sell in May and Go Away, которая символизирует то, что инвесторы должны скинуть бумаги в мае и не заходить в рынок до осени, ибо исторически в период май-сентябрь средний инвестиционный доход всегда был ниже, чем в остальные периоды внутри года.

( Читать дальше )

США. Намеки на банковский пузырь

- 11 марта 2013, 12:58

- |

- Разместил(а) AForex Markets, Март 11, 2013

- Просмотр блога

Как утверждает Нил Вайнберг, главный редактор издания о банках American Banker, большие финансовые институты начали потихоньку возвращаться к традиционным «плохим привычкам» — по материалам AForex.

Как утверждает Нил Вайнберг, главный редактор издания о банках American Banker, большие финансовые институты начали потихоньку возвращаться к традиционным «плохим привычкам» — по материалам AForex.Вайнберг считает, что банковский сектор падает намеки на раздувание нового «пузыря».

Низкие процентные ставки, остающиеся таковыми на протяжении длительного времени разрушают традиционную финансовую модель, которой банки придерживались в лучшие времена «3-5-3»: платить 3% по депозитам, под 5% выдавать кредиты и успевать на регулярный курс по гольфу к 3 часам (p.m.).

Низкие процентные ставки вынуждают банки недооценивать риск и выдавать кредиты ненадежным заемщикам во имя поддержания маржи на хорошем уровне. Фондовые рынки только добавляют финансовой «туманности» — финансисты гонятся за прибылью и берут на себя высокие риски, не чураясь «мусорными» активами (высокая доходность при высоких рисках). При всем при этом экономика уверенно стагнирует.

( Читать дальше )

Растущий доллар и дорожающий риск. Прогноз Николая Корженевского.

- 11 марта 2013, 11:51

- |

- Разместил(а) AForex Markets, Март 11, 2013

- Просмотр блога

Мы сокращаем лонг в EURCHF и USDJPY, держим шорт в GBPUSD.

Мы сокращаем лонг в EURCHF и USDJPY, держим шорт в GBPUSD.Рынок живет в эйфории после двух ключевых публикаций: данные по количеству рабочих мест в США и цифры по торговому балансу КНР. И то, и другое оказалось существенно лучше консенсуса, и инвесторы как будто оказались в мире до финансового кризиса. Реакция на форексе была даже архаической: началась новая волна синхронного падения низкодоходных валют (JPY, CHF) с параллельным ростом доллара. Играть против этих тенденций бессмысленно; у нас лишь возникают вопросы по поводу тактики.

Во-первых, конечно, это движение в USDJPY. Наш долгосрочный прогноз здесь — 110, но ралли в этой паре выглядит однозначно затянувшимся. На рынке бывает всякое, однако коррекция наступает всегда, и в иене она будет очень брутальной. Мы предпочитаем зафиксировать большую часть прибыли, а по оставшейся позиции подтягиваем стоп к точке входа. Во-вторых, это EURCHF. Аналитики AForex убеждены, что эта пара достигнет хотя бы 1.25, но ждать данной отметки сейчас рискованно. Напомним, что история Италии остается нерешенной, и бегство из периферийного долга может возобновиться в любую минуту.

ECRI: «Реальная рецессия стартовала с середины 2012 года»

- 11 марта 2013, 11:38

- |

- Разместил(а) AForex Markets, Март 11, 2013

- Просмотр блога

Институт исследований экономических циклов (Economic Cycle Research Institute) опубликовал отчет-презентацию, из которого следует, что реальная рецессия в американской экономике началась с середины прошлого года – по материалам AForex.

Институт исследований экономических циклов (Economic Cycle Research Institute) опубликовал отчет-презентацию, из которого следует, что реальная рецессия в американской экономике началась с середины прошлого года – по материалам AForex.При этом обращает на себя внимание любопытный факт – в 12 из последних 15 рецессий фондовый рынок демонстрировал «медвежьи» тренды. Текущий рынок абсолютно «бычий».

Согласно отчету ECRI, совсем необязательно, что составляющие рецессии – снижение дохода, безработица, падение уровня продаж и производства – случаются единовременно. И каждая рецессия имеет свой неповторимый микс из самых разных экономических элементов.

Самый простой способ понять, что Америка сейчас в рецессии – это посмотреть на данные доходов домохозяйств. В январе личный доход семьи, в среднем, по стране опустился на 3.6% по мере роста налогов на зарплату (payroll tax) – по сути, это максимальное снижение за последние 20 лет.

( Читать дальше )

ZeroHedge: «То, что со стороны смахивает на ралли, на деле может оказаться обычным обменом активами между представителями глобальной элиты»

- 11 марта 2013, 11:36

- |

- Разместил(а) AForex Markets, Март 11, 2013

- Просмотр блога

Почему граждане развитых стран выглядит такими счастливыми – так, будто бы они отхватили приличный кусок сладкого пирога? – рассуждает эксперт ZeroHedge, — по материалам AForex.

Почему граждане развитых стран выглядит такими счастливыми – так, будто бы они отхватили приличный кусок сладкого пирога? – рассуждает эксперт ZeroHedge, — по материалам AForex.Индекс промышленного сектора Dow Jones Industrial Average вырос выше отметки 14 300 пунктов, побив рекорды 2007 года – собственно, рекорды относительно благополучного времени, когда кризис еще не нагрянул. Тем не менее, все большее число рыночных игроков – практиков и теоретиков – сходятся во мнении, что не стоит слишком сильно обнадеживаться насчет ралли фондового рынка, ибо, чем дальше от самого старта кризиса – тем меньше сохраняется фундаментальной зависимости между динамикой фондового рынка и динамикой реальной экономикой.

( Читать дальше )

Премаркет Фондового Рынка. Прогноз Артема Деева.

- 07 марта 2013, 13:18

- |

- Разместил(а) AForex Markets, Март 7, 2013

- Просмотр блога

Рыночному оптимизму, которым отличилась торговая сессия вторника, удалось сохраниться и вчера. В результате мировые фондовые индексы продолжили прибывать в зеленой зоне, пытаясь не растерять восходящий потенциал перед фундаментально насыщенным четвергом. Опасения по поводу автоматического сокращения расходов в США, а также продолжающейся политической неопределенности в одной из ведущих экономик Еврозоны Италии уже не так актуальны, а поэтому инвесторы, еще раз проанализировав текущий фундаментальный фон, пришли к выводу, что раз уж этого не удалось избежать, необходимо стараться не добавлять ненужной паники в ряды финансовых активов.

Рыночному оптимизму, которым отличилась торговая сессия вторника, удалось сохраниться и вчера. В результате мировые фондовые индексы продолжили прибывать в зеленой зоне, пытаясь не растерять восходящий потенциал перед фундаментально насыщенным четвергом. Опасения по поводу автоматического сокращения расходов в США, а также продолжающейся политической неопределенности в одной из ведущих экономик Еврозоны Италии уже не так актуальны, а поэтому инвесторы, еще раз проанализировав текущий фундаментальный фон, пришли к выводу, что раз уж этого не удалось избежать, необходимо стараться не добавлять ненужной паники в ряды финансовых активов.Ключевое внимание теперь обращено в сторону макроэкономической статистики, которой, стоит отметить, удается оказывать поддержку рыночным оптимистам. Так, согласно опубликованному вчера отчету о состоянии американского рынка труда, показавшему, что рост занятости в частном секторе, согласно отчету ADP, составил +198 тыс. новых рабочих мест, и это притом, что ожидалось всего лишь 170 тыс. Что касается прошлого показателя, то он были пересмотрен до +215 тыс. Хорошие данные оказали весомую поддержку американским индексам. Европейская статистика также не оказала разочаровывающего эффекта. Экономический рост ЕС сократился на 0,6%, что полностью совпало с прогнозным значением, а соответственно уже не имело возможности оказать сильное влияние на динамику европейской «фонды».

( Читать дальше )

Кейс от Уолл-Стрит. Д.Розенберг: «Золото будет расти и дальше»

- 07 марта 2013, 13:11

- |

- Разместил(а) AForex Markets, Март 7, 2013

- Просмотр блога

Канадский экономист, стратег компании Gluskin Sheff + Associates, известный своими «ультрамедвежьими» взглядами, Дэвид Розенберг полагает, что золото имеет все шансы вырасти до отметки $3000 за унцию – по материалам AForex.

Канадский экономист, стратег компании Gluskin Sheff + Associates, известный своими «ультрамедвежьими» взглядами, Дэвид Розенберг полагает, что золото имеет все шансы вырасти до отметки $3000 за унцию – по материалам AForex.В сегодняшний момент Розенберг настроен максимально по-бычьи в отношении рынка золота и даже предложил называть себя «Голденбергом» вместо «Розенберга» (из материалов выступления в CFA Institute, Чикаго на этой неделе).

К слову сказать, Розенберг говорит о целевой отметке для золота в $3000, начиная с 2010 года.

Согласно расчетам Gluskin Sheff, монетарное стимулирование ФРС США добавило дополнительные 300-500 пунктов к индексу Standard & Poor’s 500.

( Читать дальше )

Индексы глобального аппетита инвесторов не радуют

- 07 марта 2013, 13:08

- |

- Разместил(а) AForex Markets, Март 7, 2013

- Просмотр блога

Несмотря на «бычий» ажиотаж на рынке американских акций, индекс аппетита инвесторов — Credit Suisse's global risk appetite indices – сигнализирует об опасностях – по материалам AForex.

Несмотря на «бычий» ажиотаж на рынке американских акций, индекс аппетита инвесторов — Credit Suisse's global risk appetite indices – сигнализирует об опасностях – по материалам AForex.Модель оценки и прогнозирования рисков от инвестиционного банка в настоящее время демонстрирует сигналы слабости – особенно, если сравнивать уровни переоцененности развитых рынков и недооценности развивающихся. Финансовая модель Credit Suisse, которая показывает аппетит на кредитный риск, сегодня подает уверенный сигнал «продавать». Интересно, что финансовая модель, оценивающая перспективность вложения в долговые инструменты, предлагает обратить внимание на казначейские облигации с длинным сроком истечения.

( Читать дальше )

Кейс от Уолл-Стрит. Формула инвестиционного риска от Д.Гундлаха

- 07 марта 2013, 12:52

- |

- Разместил(а) AForex Markets, Март 7, 2013

- Просмотр блога

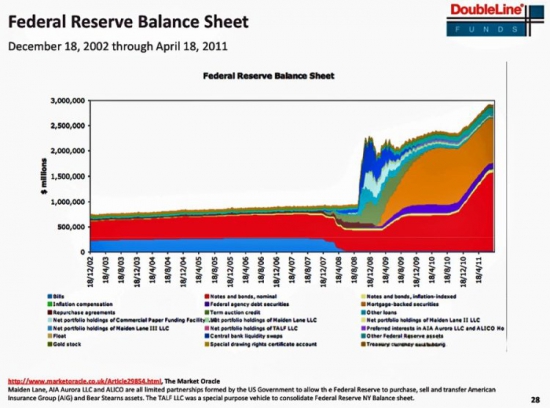

Джеффри Гундлах, легендарный инвестор фонда DoubleLine Funds, презентовал своим клиентам концепцию своего видения текущего инвестиционного риска – по материалам AForex.

Джеффри Гундлах, легендарный инвестор фонда DoubleLine Funds, презентовал своим клиентам концепцию своего видения текущего инвестиционного риска – по материалам AForex.В сухом остатке формула риска от Гундлаха выглядит следующим образом:

Frequency of Problems) x (Severity of Problems) = A Constant

Т.е. (частота возникновения проблемных ситуаций)*(уровень сложности и глубины проблемы) = постоянная величина.

Форума инвестиционного риска сопровождалась графиком:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал