SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

инвестирование в акции

AKORN, INC.

- 04 мая 2013, 21:44

- |

Компания:

Akorn, Inc. (AKRX) – американская фармацевтическая компания, которая занимается разработкой, производством, маркетингом фармацевтической продукции в области офтальмологии, антидотов, антибактериальных средств, обезболивающих средств в США и по всему миру. Клиентами компании являются: врачи, оптические клиники, больницы, хирургические центры, розничные аптеки и другие фармацевтические компании. 28 февраля 2012 года компания приобрела активы Kilitch Drugs (India) Limited, NBZ Pharma Limited, также были приобретены некоторые активы NBZ Pharma Limited.

Компания работает в 3 сегментах:

Инвестиционная идея.

Akorn имеет более чем 60 летний опыт работы в стерильном фармацевтическом секторе. Мы считаем, что стратегическое партнерство компании является ключом к успешной разработке лекарственных средств в условиях современного рынка. Компания имеет большой опыт в развитии офтальмологических и лекарственных препаратов.

( Читать дальше )

Akorn, Inc. (AKRX) – американская фармацевтическая компания, которая занимается разработкой, производством, маркетингом фармацевтической продукции в области офтальмологии, антидотов, антибактериальных средств, обезболивающих средств в США и по всему миру. Клиентами компании являются: врачи, оптические клиники, больницы, хирургические центры, розничные аптеки и другие фармацевтические компании. 28 февраля 2012 года компания приобрела активы Kilitch Drugs (India) Limited, NBZ Pharma Limited, также были приобретены некоторые активы NBZ Pharma Limited.

Компания работает в 3 сегментах:

Инвестиционная идея.

Akorn имеет более чем 60 летний опыт работы в стерильном фармацевтическом секторе. Мы считаем, что стратегическое партнерство компании является ключом к успешной разработке лекарственных средств в условиях современного рынка. Компания имеет большой опыт в развитии офтальмологических и лекарственных препаратов.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Фундаментальный анализ: рыночные характеристики акций

- 11 апреля 2013, 13:19

- |

Фундаментальный анализ — является основой инвестирования в акции компаний. За свою 200-летнюю историю фундаментальный анализ создавался и развивался, однако его базовые подходы для инвестирования оставались неизменными: за биржевой ценой акций должны находиться реальные активы и будущие прибыли. Но гиперспекулятивный компьютерный век наложил свой отпечаток: манипулирование ценами, бухгалтерской отчетностью и сознанием инвесторов — извратили эти основополагающие базовые принципы фундаментального анализа. Поэтому, часто мы видим неадекватность между ценами акций и ее фундаментальными оценками — рыночными показателями, как правило стоимость акций сильно завышена.

Однако, сильное отклонение реального рынка от базовых принципов фундаментального анализа, скорее всего носит временный характер, хотя в рамках биржевой истории, этот период может быть достаточно продолжительным (несколько десятилетий).

В таблице представлены важные рыночные параметры — показатели акций, методы их вычисления и краткие пояснения по их использованию.

"Побеждает тот, кто умеет ждать"

- 27 июля 2012, 18:49

- |

Труды посвящаются:

Тимофею Мартынову. Как помню, недавно он просил побольше постов именно об инвестировании.

Цель трудов:

расширение околорыночного кругозора

Если Вам показалось, что в данном посте содержутся рекомендации — Вам показалось

Начнем

У некоторых людей есть предубеждение того, что фундаментальный анализ не работает. Мне бы хотелось с ними подискутировать.

Для проведения данного анализа, я взял топ — 50 акций по совокупным торговым объемам за последние полгода, затем отбросил все, те которые за полгода показали результаты ниже индекса ММВБ по доходности (я к сожалению не учитывал дивиденды, за что прошу меня простить). Все же для частного инвестора есть 2 принципа:

А). Купил — Держи

б). Не используй плечо

Так в итоге, может ли это принести результат? Так как, мы не смотрет на неликвид, давайте сначала обратимся к вопросам связанным с ликвидностью рынка.

( Читать дальше )

Тимофею Мартынову. Как помню, недавно он просил побольше постов именно об инвестировании.

Цель трудов:

расширение околорыночного кругозора

Если Вам показалось, что в данном посте содержутся рекомендации — Вам показалось

Начнем

У некоторых людей есть предубеждение того, что фундаментальный анализ не работает. Мне бы хотелось с ними подискутировать.

Для проведения данного анализа, я взял топ — 50 акций по совокупным торговым объемам за последние полгода, затем отбросил все, те которые за полгода показали результаты ниже индекса ММВБ по доходности (я к сожалению не учитывал дивиденды, за что прошу меня простить). Все же для частного инвестора есть 2 принципа:

А). Купил — Держи

б). Не используй плечо

Так в итоге, может ли это принести результат? Так как, мы не смотрет на неликвид, давайте сначала обратимся к вопросам связанным с ликвидностью рынка.

( Читать дальше )

Если вкладывать 3000 руб. в течении 30 лет?

- 27 июня 2012, 16:43

- |

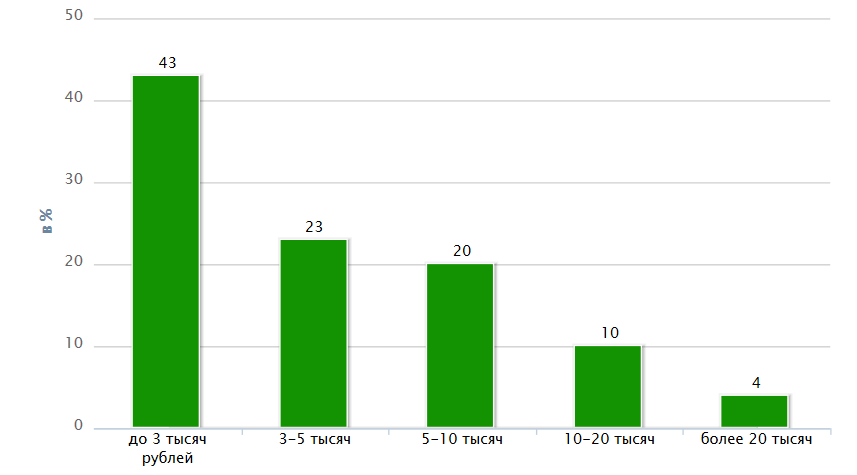

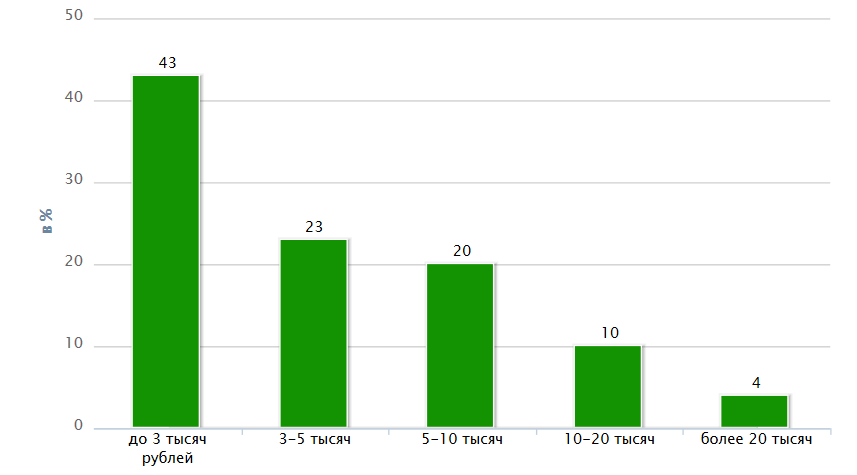

Основная масса россиян (43%) откладывает на пенсию 3000 рублей в месяц, 4% позволяют себе ежемесячно направлять в пенсионную копилку более 20 000 рублей.

«Пенсионные копилки» по возможностям

Таким образом, в масштабах страны ежегодно пенсионная копилка россиян пополняется как минимум триллионом рублей, подсчитали эксперты Ромир.

Ведущий эксперт Ромир Игорь Березин:.

( Читать дальше )

«Пенсионные копилки» по возможностям

Таким образом, в масштабах страны ежегодно пенсионная копилка россиян пополняется как минимум триллионом рублей, подсчитали эксперты Ромир.

Ведущий эксперт Ромир Игорь Березин:.

- В среднем российская семья откладывает 5800 рублей в месяц. В годовом выражении это дает около 70 000 рублей, что примерно эквивалентно десятой части годового дохода среднестатистической российской семьи.

- Если попытаться на основе полученных данных оценить прирост пенсионных сбережений, то получится 1,25-1,5 триллиона рублей за 2012 год.

- Общий объем прироста сбережений населения России в 2012 году ожидается на уровне 2,5-3,5 триллиона рублей. Только в 1-м квартале депозиты населения выросли на 600 млрд рублей. И еще 200 млрд, по данным ЦБ, прибавилось в мае. Так что пенсионные накопления могут составлять от трети до половины общего прироста сбережений в стране.

( Читать дальше )

Простой секрет успешного инвестирования

- 05 июня 2012, 21:22

- |

Никаких целевых уровней инвесторам для акций в портфеле устанавливать не надо.

Единственная причина, по которой можно продавать акции-это наличие более сильной альтернативной идеи, которая возникают вследствие объективного ухудшения дел в компании-эмитенте или появления еще альтернативного варианта вложения.

Однако ж не надо увлекаться перекладками, трезво и по возможности всесторонне оценить плюсы и минусы старой и новой идеи, полностью в нее поверить (что очень важно).

Примеры: Сбербанк. который можно было продать по цели в 50-60 руб, Новатэк продать рублей за 150-200 (чтобы переложится в более дешевый ГАЗПРОМ), Уралкалий продать в 2 раза ниже, чтобы купить недооцененный АКРОН, например. Магнит, который недешев, но сеть развивается очень быстрыми темпами. Продажи этих бумаг после роста в 3-5 раз сами по себе прекрасные и вполне обоснованные сделки, но по факту получается, что теряем столько же роста.

Подумал, что объединяет эти компании? Они кратно увеличили натуральные показатели производства и доминирования на рынке.

Поэтому вывод: такую компанию лучше держать не продавая до тех пор, пока она остается хорошей.

Накапливайте хорошие акции из свободных доходов и успех предрешен.

Идея принадлежит Уоррену Баффету

Единственная причина, по которой можно продавать акции-это наличие более сильной альтернативной идеи, которая возникают вследствие объективного ухудшения дел в компании-эмитенте или появления еще альтернативного варианта вложения.

Однако ж не надо увлекаться перекладками, трезво и по возможности всесторонне оценить плюсы и минусы старой и новой идеи, полностью в нее поверить (что очень важно).

Примеры: Сбербанк. который можно было продать по цели в 50-60 руб, Новатэк продать рублей за 150-200 (чтобы переложится в более дешевый ГАЗПРОМ), Уралкалий продать в 2 раза ниже, чтобы купить недооцененный АКРОН, например. Магнит, который недешев, но сеть развивается очень быстрыми темпами. Продажи этих бумаг после роста в 3-5 раз сами по себе прекрасные и вполне обоснованные сделки, но по факту получается, что теряем столько же роста.

Подумал, что объединяет эти компании? Они кратно увеличили натуральные показатели производства и доминирования на рынке.

Поэтому вывод: такую компанию лучше держать не продавая до тех пор, пока она остается хорошей.

Накапливайте хорошие акции из свободных доходов и успех предрешен.

Идея принадлежит Уоррену Баффету

Инвестиции и дивиденды. Часть 2.

- 22 мая 2011, 23:13

- |

Многоуважаемый spydell, будучи подверженным критике за предыдущий пост, решил написать развернутый ответ:

К предыдущему посту родился ожесточенный спор, где некоторые личности кидали по их мнению железобетонными аргументами, что якобы дивиденды при инвестировании – это главное и что главное выбрать правильную акцию и все будет хорошо. Типа не нужно было инвестировать в информационный и финансовый сектор, а покупать надо было сырьевой и т.д. Можно и 1000% заработать и миллион. Второй аргумент я бы назвал слегка безумным, но, по крайней мере, не серьезным.

( Читать дальше )

К предыдущему посту родился ожесточенный спор, где некоторые личности кидали по их мнению железобетонными аргументами, что якобы дивиденды при инвестировании – это главное и что главное выбрать правильную акцию и все будет хорошо. Типа не нужно было инвестировать в информационный и финансовый сектор, а покупать надо было сырьевой и т.д. Можно и 1000% заработать и миллион. Второй аргумент я бы назвал слегка безумным, но, по крайней мере, не серьезным.

( Читать дальше )

Забудьте об инвестициях на рын акций!

- 22 мая 2011, 06:25

- |

Многоуважаемый Spydell ночами не спит, продолжая разоблачать мировую закулису. Вот его очередное творение:

Потерянные десятилетия. Инвестиции в рынок акций? Забыть!

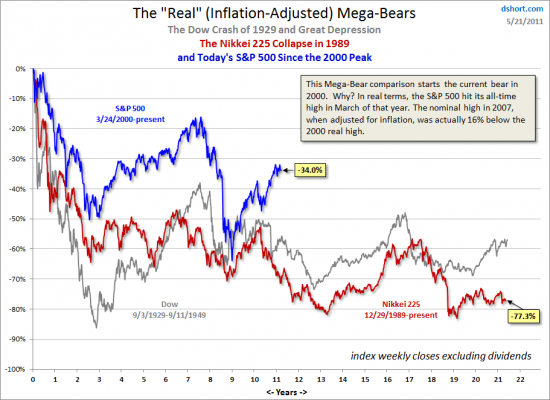

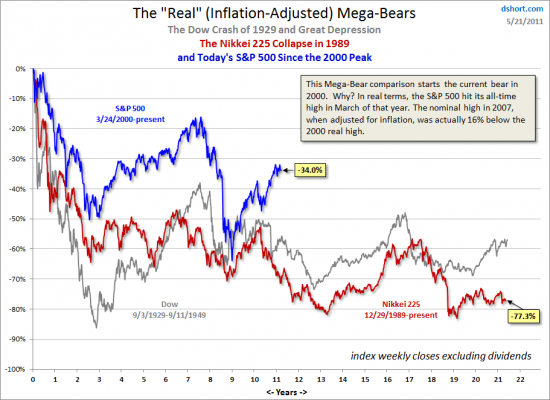

Вопреки расхожему мнению, что долгосрочные инвестиции в акции приносят прибыль — на самом деле это не так. Но следует точно определить период, границы. После удачного входа на самых низах и при условии устойчивого восстановления экономики действительно можно получить доходность, равную 15-20% годовых, что само по себе уникально, и на это могут рассчитывать единицы. Основная масса всегда получает убытки. После взрыва пузыря немного иная динамика. Обычно речь идет о потерянном десятилетии, когда темпы роста доходности инвестиций в акциях не то, чтобы соответствуют инфляции в экономике, а роста фактически и нет никакого. Например те, кто купил индекс S&P на излете в 2000 году сейчас потерял не менее 34% от своих инвестиции в реальном выражении, т.е. с учетом инфляции. И это тогда, когда в номинальном выражении рынки недалеко от хаев.

На графике сравнение с Великой Депрессией и пузырем в Японии. Пока выглядим лучше, чем два предыдущем пузыря, но целиком и полностью на эмиссионной накачке. Т.е. в долгосрочном плане рынок может еще долго колебаться в пределах 1000-1600 пунктов, но с учетом инфляции нисходящий тренд может преобладать.

Стратегия Buy and hold, которую так рекламируют инвест и брокерские дома, по сути убыточна. Она работает только на низкой базе, либо на рынках, которые только зарождаются. Да, те, кто купил Лукойл, Сбербанк и Газпром 10 лет назад неплохо заработали, когда российский рынок только зарождался, был тотально недоинвестирован, но теперь они могут забыть об этом навсегда. Такого больше не будет никогда ))

( Читать дальше )

Потерянные десятилетия. Инвестиции в рынок акций? Забыть!

Вопреки расхожему мнению, что долгосрочные инвестиции в акции приносят прибыль — на самом деле это не так. Но следует точно определить период, границы. После удачного входа на самых низах и при условии устойчивого восстановления экономики действительно можно получить доходность, равную 15-20% годовых, что само по себе уникально, и на это могут рассчитывать единицы. Основная масса всегда получает убытки. После взрыва пузыря немного иная динамика. Обычно речь идет о потерянном десятилетии, когда темпы роста доходности инвестиций в акциях не то, чтобы соответствуют инфляции в экономике, а роста фактически и нет никакого. Например те, кто купил индекс S&P на излете в 2000 году сейчас потерял не менее 34% от своих инвестиции в реальном выражении, т.е. с учетом инфляции. И это тогда, когда в номинальном выражении рынки недалеко от хаев.

На графике сравнение с Великой Депрессией и пузырем в Японии. Пока выглядим лучше, чем два предыдущем пузыря, но целиком и полностью на эмиссионной накачке. Т.е. в долгосрочном плане рынок может еще долго колебаться в пределах 1000-1600 пунктов, но с учетом инфляции нисходящий тренд может преобладать.

Стратегия Buy and hold, которую так рекламируют инвест и брокерские дома, по сути убыточна. Она работает только на низкой базе, либо на рынках, которые только зарождаются. Да, те, кто купил Лукойл, Сбербанк и Газпром 10 лет назад неплохо заработали, когда российский рынок только зарождался, был тотально недоинвестирован, но теперь они могут забыть об этом навсегда. Такого больше не будет никогда ))

( Читать дальше )

Убей АНАЛитика

- 30 апреля 2011, 00:19

- |

Мысли по поводу… Давно хотел высказаться для любителей слушать аналитиков.

В 1988 г. сотрудники Wall Street Journal, вдохновленные некой книгой (пока промолчу какой), организовали конкурс, суть которого состояла в том, что каждый месяц четыре «профессионала» выбирали каждый по одной акции с целью покупки или продажи на ближайшие шесть месяцев. То же самое делали сотрудники газеты, выполнявшие роль обезьян – они выбирали акции, метая дротики в газетную страницу с финансовой информацией. По прошествии шести месяцев подводились результаты. Всего таким образом было проведено более 100 конкурсов. В октябре 1998 г. газета представила результаты по итогам сотого конкурса. Оказалось, что за время его проведения профессионалы победили 61 раз из 100. С одной стороны, это больше, чем 50%, которые предсказывает гипотеза эффективного рынка. С другой стороны, профессионалы проиграли в 39% случаев, что довольно много. Кроме того, результаты профессионалов оказались еще менее впечатляющими по сравнению с динамикой индекса Dow Jones. Портфели, выбранные профессионалами, смогли превзойти рынок лишь в 51 случае из 100. Другими словами, просто пассивно инвестируя в индекс Dow Jones, инвестор почти в половине случаев показывал бы результаты лучше, чем профессионалы.

Недавно подобный эксперимент был проведен и в России. Журнал «Финанс» 17 декабря 2008 г. Организовал эксперимент, в рамках которого цирковой обезьяне по имени Лукерия было поручено выбрать 8 из 30 разноцветных кубиков с названиями ликвидных акций. Из этих восьми бумаг в равных пропорциях был составлен виртуальный портфель на 1 млн. руб. Промежуточные итоги, подведенные в конце мая 2009 г., показали, что доход по портфелю Лукерии составил 72,8% за 5 месяцев и 12 дней. По словам главного редактора журнала, это примерно на уровне наиболее удачливых портфельных управляющих, инвестирующих в акции. И гораздо лучше, чем у неудачливых. При этом, в данных показателях еще и не учитывались дивиденды. Индекс РТС за этот же период вырос на 55,4%. Вместе с тем, известно, что работа аналитика или профессионального управляющего активами является довольно престижной и достаточно хорошо оплачивается, как на развитых рынках, так и на развивающихся.

По данным Forbes, в России формальный оклад аналитика первого года работы в инвестбанках — 70 000-120 000 рублей в месяц, но если год был успешным, в конце могут выплатить бонус в размере годовой зарплаты (в докризисные годы больше). В среднем младшие аналитики получают 2-3 тыс. долл., аналитик с хорошим именем будет стоить банку 10-15 тыс. долл., не считая бонусов, которые являются основной частью заработка аналитика. Кроме того, многие аналитики приобретают широкую известность, комментируя те или иные события в деловых СМИ, интересующихся их мнением относительно влияния этих событий на динамику рынка или цены отдельных бумаг в будущем.

Вопрос: если текущие цены на фондовом рынке отражают всю имеющуюся информацию, то тогда зачем вообще нужны финансовые аналитики? И почему спрос на результаты деятельности аналитиков остается высоким, если обезьяна или метание дротиков часто приносят более хорошие результаты?

В 1988 г. сотрудники Wall Street Journal, вдохновленные некой книгой (пока промолчу какой), организовали конкурс, суть которого состояла в том, что каждый месяц четыре «профессионала» выбирали каждый по одной акции с целью покупки или продажи на ближайшие шесть месяцев. То же самое делали сотрудники газеты, выполнявшие роль обезьян – они выбирали акции, метая дротики в газетную страницу с финансовой информацией. По прошествии шести месяцев подводились результаты. Всего таким образом было проведено более 100 конкурсов. В октябре 1998 г. газета представила результаты по итогам сотого конкурса. Оказалось, что за время его проведения профессионалы победили 61 раз из 100. С одной стороны, это больше, чем 50%, которые предсказывает гипотеза эффективного рынка. С другой стороны, профессионалы проиграли в 39% случаев, что довольно много. Кроме того, результаты профессионалов оказались еще менее впечатляющими по сравнению с динамикой индекса Dow Jones. Портфели, выбранные профессионалами, смогли превзойти рынок лишь в 51 случае из 100. Другими словами, просто пассивно инвестируя в индекс Dow Jones, инвестор почти в половине случаев показывал бы результаты лучше, чем профессионалы.

Недавно подобный эксперимент был проведен и в России. Журнал «Финанс» 17 декабря 2008 г. Организовал эксперимент, в рамках которого цирковой обезьяне по имени Лукерия было поручено выбрать 8 из 30 разноцветных кубиков с названиями ликвидных акций. Из этих восьми бумаг в равных пропорциях был составлен виртуальный портфель на 1 млн. руб. Промежуточные итоги, подведенные в конце мая 2009 г., показали, что доход по портфелю Лукерии составил 72,8% за 5 месяцев и 12 дней. По словам главного редактора журнала, это примерно на уровне наиболее удачливых портфельных управляющих, инвестирующих в акции. И гораздо лучше, чем у неудачливых. При этом, в данных показателях еще и не учитывались дивиденды. Индекс РТС за этот же период вырос на 55,4%. Вместе с тем, известно, что работа аналитика или профессионального управляющего активами является довольно престижной и достаточно хорошо оплачивается, как на развитых рынках, так и на развивающихся.

По данным Forbes, в России формальный оклад аналитика первого года работы в инвестбанках — 70 000-120 000 рублей в месяц, но если год был успешным, в конце могут выплатить бонус в размере годовой зарплаты (в докризисные годы больше). В среднем младшие аналитики получают 2-3 тыс. долл., аналитик с хорошим именем будет стоить банку 10-15 тыс. долл., не считая бонусов, которые являются основной частью заработка аналитика. Кроме того, многие аналитики приобретают широкую известность, комментируя те или иные события в деловых СМИ, интересующихся их мнением относительно влияния этих событий на динамику рынка или цены отдельных бумаг в будущем.

Вопрос: если текущие цены на фондовом рынке отражают всю имеющуюся информацию, то тогда зачем вообще нужны финансовые аналитики? И почему спрос на результаты деятельности аналитиков остается высоким, если обезьяна или метание дротиков часто приносят более хорошие результаты?

инвестирование в акции

- 30 января 2011, 12:38

- |

хочу сформировать портфель из акций на мамбе, сроком до середины лета. прекрасно понимаю что сейчас вход может оказатся очень неправилным. какие акции можете посоветовать? желательно аргументированно. интересует доходность в районе 15-20 %. ну или всё таки подождать просадки и потом уже снова тарить 1,2 эшелон? и вообще, какие бумаги могут расти, если всё начнет падать?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал