инвестирование в акции

Есть ли смысл в синтетических инструментах и портфелях ценных бумаг?

- 27 октября 2016, 21:42

- |

Аннотация

Пишу эту статью в надежде понять, где я не прав. Может быть я чего-то упускаю, не понимаю… Буду благодарен за конструктивные наводки. Если хорошо разбираетесь в торговле или в математике, напишите что-нибудь ценное, прошу вас.

Все тесты из этой статьи также были проведены на реальных биржевых данных примерно с тем же результатом и теми же выводами. В статье используется модель рынка на основе случайной величины с нормальным распределением. Я прекрасно знаю, что распределение в реальных данных отличается от нормального. Смысл в том, чтобы показать что происходит ДАЖЕ с нормальным распределением.

Также для исследования используется один из самых интересных и перспективных на сегодняшний день язык программирования R. И соответствующая среда RStudio.

На что способны случайные числа?

В языке R можно ввести такую команду:

plot(diffinv(rnorm(1000)), type="l")

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

А что если Сбер ...

- 11 июля 2016, 11:04

- |

Секрет устойчивости российского рынка или почему инвесторы вынуждены покупать Сбербанк

- 29 июня 2016, 11:28

- |

Ниже отметки в 1840 пунктов по ММВБ находится значительный инвестиционный спрос со стороны глобальных игроков. Крупные инвесторы пока не понимают продолжится ли ликвидация позиций или все обойдется небольшой коррекцией. Судя по данным по оттоку\притоку на рынок ликвидность, а также данным по рискам, мы видим возникновение среднесрочной негативной тенденции. Во второй половине года наиболее вероятным становится сценарий, когда рынок обновит максимумы ( для фиксации позиций), а после появится информация о проблемах связанных с инфляцией в США и слабостью Китая.

( Читать дальше )

Что нужно дополнительно учесть в долгосрочном инвестировании, чтобы не оказаться у разбитого корыта

- 05 января 2016, 10:26

- |

1) Все красивые сложные проценты и ежегодный процент НЕ ВКЛЮЧАЮТ налоги и затраты на покупку/продажу. Чем ближе к дате выхода на пенсию (retirement), тем больше растет этот разрыв.

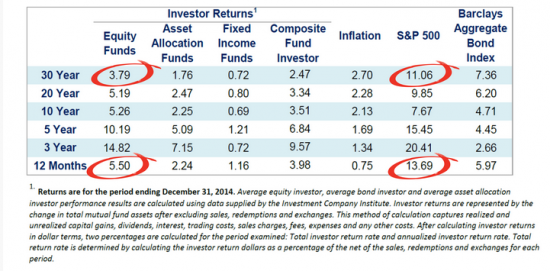

S&P500 давал за последние 20 лет в среднем 9.85% ежегодно, в то время как средний взаимный фонд 5.19%. И это без учета инфляции и дисконтирования денежных потоков. Для США таргет по инфляции 2% и она не каждый год столько, было и 15%, и -1%.

2) Все красиво в проспектах взаимных фондов, если исходить даже уже из этих 5% в среднем ежегодно. НО не каждые 10 и 20 лет заканчивались для индекса и инвестиций в плюс. Вот примеры скользящего 10- и 20-летнего окна и какую доходность мы бы получили в прошлом

( Читать дальше )

Занимательные инвестиции

- 05 декабря 2015, 19:55

- |

Для детей дошкольного и младшего школьного возраста

В поисках средств для оживления в широких кругах интереса к инвестициям мне пришла мысль собрать ряд произведений, трактующих инвест темы в беллетристической или полубеллетристической форме, и предложить их читателю с соответствующими комментариями. Число таких произведений, впрочем, весьма ограничено. Этим объясняются скромные размеры настоящего сборника. Однако затрагиваемые в нем инвестиционные темы все же довольно разнообразны: относительность пространства и времени, многополярный мир, буржуазная экономика. Можно надеяться, что этот небольшой сборник натолкнет иных читателей на более серьезные размышления и побудит к систематическому ознакомлению с тем или иным отделом инвестиций. Предлагаемый сборник является первым известным мне опытом подобного рода.

Перейдем от слов к делу.

Цель проста — для начала понять насколько эффективны инвестиции в западные рынки. Просто понять для себя. Сам понял — и товарищу дай понять. От каждого как говорится по способностям, и каждому как говорится по потребностям. Углубим и расширим.

( Читать дальше )

мои критерии отбора бумаг в долгосрок

- 11 октября 2015, 18:01

- |

В трейдинге недавно, но результат более менее для новичка. Сначала проигрывал, сейчас наконец обогнал сп500 с начала инвестирования (помогли рос бумаги, купленные неделю назад и давшие +10..20% в ДОЛЛАРАХ). Ошибки делал просто все возможные.

Работаю в долгосрок, но маневрирую по ситуации — продаю резко выстрелившие бумаги, плавно усредняюсь по вечным во временном даунтренде (как JNJ но не как IBM).

Доработал дисципину и создал таблицу, по которой тестирую бумагу перед покупкой.

После ответов на все вопросы мне трезво понятно зачем я покупаю эту бумагу.

Таблица (не вставляется аккуратно) такова:

эмитент инвестидея УТП срок риск место в отрасли стоп тейкпрофит фундаментал ТА топ10 у ХФ ХФ брокеры сентимент вывод

( Читать дальше )

Используйте свои преимущества частного инвестора

- 20 июля 2015, 14:33

- |

- Фонды вынуждены инвестировать в высоколиквидные бумаги, но вам не обязательно отдавать предпочтение активам, которые обладают не самой лучшей перспективой;

- Фонды вынуждены соблюдать механистические правила, вроде лимита на страну или продажи вследствие снижения рейтинга, но вам не нужно следовать очевидным заблуждениям;

- Фонды не будут покупать компанию, по которой сложился неблагоприятный новостной фон, создавая совершенно фантастический дисконт, но вам можно купить в рамках разумного лимита, разобравшись в проблеме;

- Фонды продают бумаги на лоу только потому, что к ним пришли напуганные пайщики забирать свои деньги, но вам не надо продавать, так как у вас нет пайщиков и вы достаточно разбираетесь своих объектах инвестирования, чтобы не поддаваться панике;

( Читать дальше )

Как выбрать время для покупки активов

- 13 марта 2015, 14:55

- |

Как узнать настроения и ожидания рынка? По динамике основных классов активов и взаимодействию отраслей. Первыми на изменения в рыночном цикле

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал