SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. JohnnnyPound

Занимательные инвестиции

- 05 декабря 2015, 19:55

- |

Для детей дошкольного и младшего школьного возраста

В поисках средств для оживления в широких кругах интереса к инвестициям мне пришла мысль собрать ряд произведений, трактующих инвест темы в беллетристической или полубеллетристической форме, и предложить их читателю с соответствующими комментариями. Число таких произведений, впрочем, весьма ограничено. Этим объясняются скромные размеры настоящего сборника. Однако затрагиваемые в нем инвестиционные темы все же довольно разнообразны: относительность пространства и времени, многополярный мир, буржуазная экономика. Можно надеяться, что этот небольшой сборник натолкнет иных читателей на более серьезные размышления и побудит к систематическому ознакомлению с тем или иным отделом инвестиций. Предлагаемый сборник является первым известным мне опытом подобного рода.

Перейдем от слов к делу.

Цель проста — для начала понять насколько эффективны инвестиции в западные рынки. Просто понять для себя. Сам понял — и товарищу дай понять. От каждого как говорится по способностям, и каждому как говорится по потребностям. Углубим и расширим.

Для наглядности примера отсчет будем вести от марта 1956 года, поскольку ХХ съезд 14-25 февраля 1956 заложил беспрецедентные основы либерализации отечественной экономики — фартца, фирмачи, валютчики, лимита… Отдельные товарищи смогли заработать миллионы неденоминированных еще твердых рублей и не смотря на все запреты инвестировать в еще более вечнозеленые твердые мертвые американские президенты.

И вот сегодня, в этот знаменательный день, в день принятия Двадцать первой поправки к Конституции США, мы можем с полной самоотдачей в этом вопросе в исторической ретроспективе посмотреть насколько были бы эффективны их инвестиции. Держи друга близко, а врага еще ближе. Мудрые учатся на чужих ошибках.

Данные по индексу S&P500 берем с сайта ROBERT SHILLER на портале Йельского университета( www.econ.yale.edu/~shiller/data.htm ). Там есть monthly данные и по индексу (простое среднее цен за месяц), и по инфляции, и по дивидендам.

Как будем смотреть :

1) Возьмем сегодняшние 100 долларов и будем их каждый месяц откладывать и инвестировать. С поправкой на инфляцию. Естественно в США. Т.е. сегодняшние 100 долларов это 11,27 в марте 1956. И так дисконтируем каждый месяц.

2) На эти деньги мы покупаем индекс каждый месяц. И потом получаем дивиденды на купленные нами акции индекса. Дивиденды выплачиваются ежеквартально (у ROBERT SHILLER приведены дивиденды в % годовых, поэтому делим их на 4 и получаем 4 выплаты, привязанные к сезонам отчетов). С каждым кварталом акций у нас становится все больше, соотв и дивидендов мы получаем все больше. А на полученные дивиденды покупаем новые акции. Полный реинвест.

Как считется все это в Excel :

* Мы каждый месяц вкладываем опред сумму (Y1, Y2, ....). Исходя из текущей стоимости S&P500 (Z1, Z2, ...) мы покупаем опред количество акций (X1, X2, ....).

* Если в прошлом месяце мы купили Х1 акций на сумму Y1 (при этом индекс равен будет Z1 = Y1 / Х1), то в этом месяце мы купили Х2 акций на сумму Y2 (индекс равен Z2 = Y2 / Х2).

* В прошлом месяце стоимость портфеля была S1 = Y1. Прибыль на вложенный капитал R1 = 0.

* Средняя цена покупки равна Z = (Y1 + Y2) / (X1 + X2).

* И мы имеем pnl =(Z2 — Z) * (X1 + X2).

* Стоимость нашего портфеля S2 = Y1 + Y2 + pnl = Y1 + Y2 + (Z2 — Z) * (X1 + X2).

* Прибыль на вложенный капитал (т.е. тот, который мы исключительно откладывали из своего дохода) будет равна R2 = (S2 / (Y1 + Y2) — 1) * 100% = ((Y1 + Y2 + (Z2 — Z) * (X1 + X2)) / (Y1 + Y2) — 1 ) * 100 %. И это будет одна и та же величина, что и [ pnl / (Y1 + Y2) * 100% ].

* Будем считать бэнчмарк по индексу RRbench = (Z2 / Z0 — 1) * 100 %. Где Z0 — индекс на начало периода, т.е. февраль 1956. Т.е. купили один раз и держим. Никаких докупок на фикс суммы.

Если нам пришли дивиденды D2, то мы

а) увеличиваем стоимость нашего портфеля на эту величину D2,

б) тут же покупаем еще акций X2_ = D2 / Z2,

в) увеличиваем количество акций на X2_,

г) высчитываем новую среднюю цену портфеля Z = (Y1 + Y2 + D2) / (X1 + X2 + X2_)

д) и т.д.

Имеем следующие результаты :

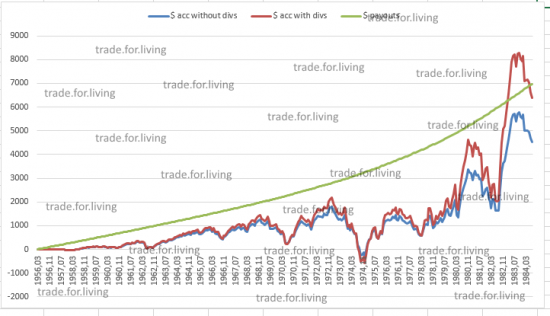

Вложения на промежутке 1956-1985

S&P500 в 60х — потерянное десятилетие

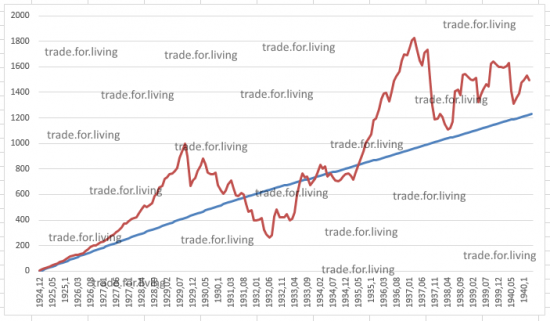

Вложения на промежутке 1925-1940

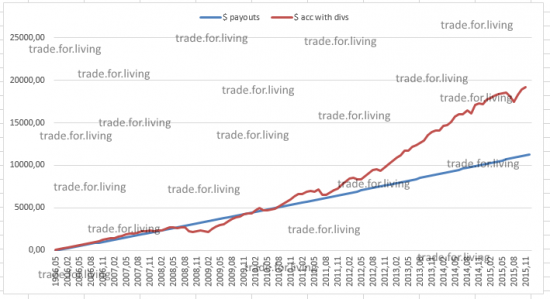

Вложения на промежутке 2006-2015

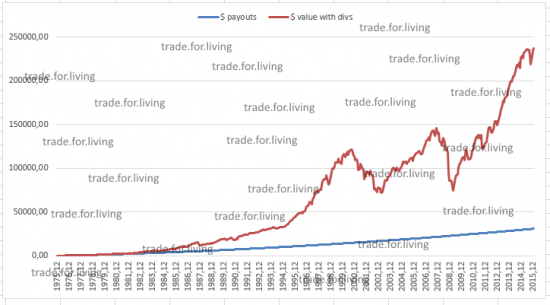

С 1975 и по наше время

Спасибо, кэп!

Собственно что показывают эти графики :

1) есть периоды, довольно длительные, когда ежемесячные вложения в фондовый рынок просто убыточны — фактически ты заработанные деньги выкидываешь на ветер (1956-1976). если бы ты их откладывал на депозит, то толку было бы больше. но есть и хорошая новость — такие периоды не так часто бывают =)

2) даже в такие страшные моменты как как 1929 или 2008 твой инвестиционный счет не сильно-то и просаживается. а все потому что есть какой-то тайминг на восстановление. плюс можно использовать увеличение ежемесячных вложений. если еще есть что инвестировать =) поистине в такие редкие моменты можно просто озолотиться, не нужно только ссать

3) важен выбор момента инвестирования и длительность инвестирования. и важна подушка безопасности, чтобы в самый сладкий момент долиться в свою соловьиную пестню года. 1956 не самое лучшее время, чтобы начать и заморозить свои заработанные деньги на 30-40 лет.

4) здоровый рынок — хорошо растет, быстро падает и быстро восстанавливается. рынок 50-60х просто унылое г***но — время работает против инвестора. медленно так растет, средняя медленно повышается, но оказывается слишком высоко, а потом как только циклическая экономика падает, то сразу фонда огромные убытки дает. видимо после этого светлые умы ФРС задумались о пользе денежного стимулирования и вообще почаще гонять сиплого туда-сюда — здоровее будет. видимо бреттон-вуд реально тормозил развитие.

5) если никуда не спешишь, то смело можно вкладываться в фонду

6) задача крутого портфельного управляющего вовремя гонять бабло между фондой, валютой и облигами — никакой тебе романтики бай-селл, олл-ин и костров и песен. эх… раз в пяток лет рокировочку сделал, бонус получил и на повышение. куда спешить-то? циклы, циклы, циклы

7) биржа дает редко, но метко. если все бабло в облигах и валюте кэрри-трейд, то кому она нафик нужна эта фонда? учиться ждать. выжидать. начать ходить на линя в августе и на карпа.

Исходя из этих милых набросков можно перестать бояться инвестировать, избавиться от интрадейного тремора и начать спокойно спать и подумать о своем собственном пенсионном фондике.

Автор не претендует на точность изложения. Все материалы подлежат повторной проверке. Дело шито на скорую руку.

теги блога Brad Tick

- Brexit

- ES

- eurusd

- gold

- Nouveau riche - трейдинг

- pokemon go

- S&P500

- алготрейдинг

- биткоин

- выборы 2016

- деньги

- ДУ

- жизнь

- зарабатывать на бирже

- зарабатывать на рынках

- золото

- инвест идеи

- инвестирование

- инвестирование в акции

- инвестиции

- инвестор

- интрадэй

- ищу инвестора

- карьера трейдера

- конференция смартлаба

- криптовалюта

- кукл detected

- настойчивость

- нефть

- обучение торговле на бирже

- обучение трейдингу

- овернайт

- опрос

- оффтоп

- план действий

- плечи

- победа

- прибыльный трейдинг

- Программирование

- психология

- психология трейдинга

- путь к успеху

- риски

- рынок

- самообучение

- сентимент

- смартлаб

- смартлаб конкурс

- СМЕ

- снп500

- стабильный трейдинг

- торговля акциями

- торговые сигналы

- трейдер

- трейдеры

- трейдинг

- трейдинг - скучная профессия

- трейдинг как он есть

- успех

- Фьючерсы CME

- хэдж-фонд

- юмор

я не зря привел пример с 2006 года — фактически начиналось инвестирование на хаях рынка. и ничего, все равно вытянуло наверх. единственное что — инфляция в США за это время была около 20%. в 1956-1982 инфляция была 270%. в 1925-1940 инфляция была -25%, что и позволило преодолеть последствия великой депрессии даже с плюсом. иными словами — чем выше инфляция, тем труднее вложениям в фонду зарабатывать деньги.