волатильность

Волатильность на рынке Нефти

- 03 марта 2021, 11:32

- |

Всех приветствую!

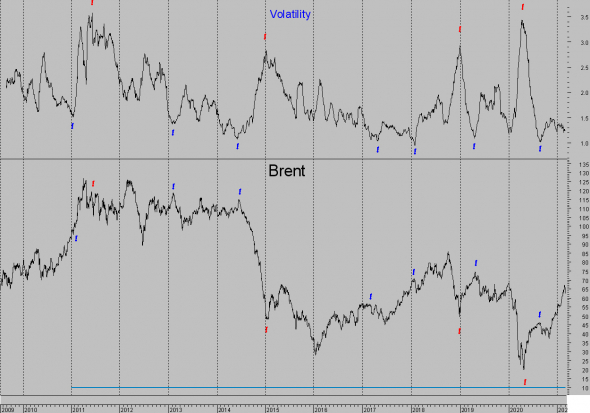

Как насчет обсудить волатильность на рынке Нефти?

Я оцениваю Волатильность по изменению дневной свечи.

Таким образом, пометки синим на графики отражают низкую волатильность, красные высокую.

По годам получилось приблизительно так:

2011, 2012 высокая

2013, 2014 низкая

2015 высокая

2017, 2018, 2019 низкая

2020 высокая

Смысл вышесказанного – изменения цены за единицу времени, в разные года различны. Рынок то ускоряется, то замедляется. И в торговле надо уходить от статистических параметров, такие как: TakeProfit 50пунктов, StopLoss 100 ит.п.

Для меня 11, 12, 15 и 19 (хотя он показал низкую волатильнсть) оказались наиболее интересными годами. В отличии от 2020 с его сильным движением вниз, и практически ни о чем 2017, 2018.

Каковы Ваши наблюдения?

- комментировать

- 216

- Комментарии ( 5 )

О чём нам говорит видимая, нарастающая волатильность?

- 23 февраля 2021, 18:23

- |

О чём нам говорит видимая, нарастающая волатильность?

НДПИ с 01.01.2021г считается по новому! 25 февраля должны оплатить по новому правилу расчета все предприятия впервые.

- 23 февраля 2021, 01:55

- |

25 февраля 2021 (именно 25 февраля).

Налог на добычу полезных ископаемых:

— налогоплательщики уплачивают налог за январь 2021 г.

Он вносит изменения в п. 6 ст. 340 НК РФ, уточняющие порядок определения налоговой базы по драгоценным камням. Так, оценка стоимости добытых драгоценных камней производится исходя из сложившейся у налогоплательщика в налоговом периоде средневзвешенной цены их реализации без учета НДС, но не ниже их первичной оценки, проводимой в соответствии с законодательством Российской Федерации о драгоценных металлах и драгоценных камнях. При отсутствии продаж в налоговом периоде учитываются данные ближайшего из двенадцати предыдущих месяцев.

Также вводится особый порядок определения налоговой базы по природным алмазам массой более 10,80 карат. Налоговая база по таким камням должна определяться исходя из цен их реализации без учета НДС, но не ниже их первичной оценки.

( Читать дальше )

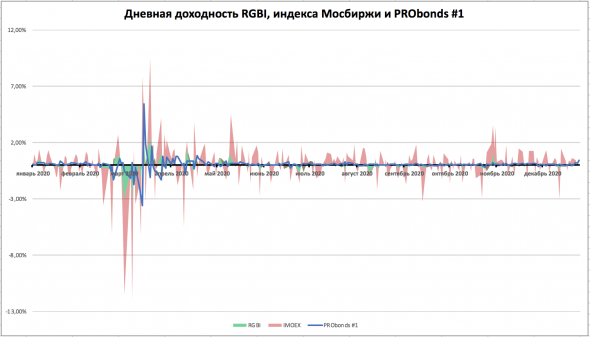

Оценка волатильности доходностей портфеля PRObonds с индексами российского фондового рынка

- 09 февраля 2021, 09:42

- |

Богатый на рыночные стрессы прошедший год полезен для рефлексии. В том числе, и для того, чтобы понять, как в текущих условиях ведут себя рыночные инструменты по отношению друг к другу. Для этого мы решили сопоставить, насколько волатильны дневные доходности нашего портфеля PRObonds #1 относительно общих индикаторов российского рынка — индекса Мосбиржи и индекса государственных облигаций RGBI.

В момент весеннего кризиса падение портфеля PRObonds по направлению и по длительности было сопоставимо с индексом Мосбиржи. В апреле-мае, по мере восстановления котировок на уровне начала года, портфель отыгрывал падение по траектории, схожей опять же с индексом Мосбиржи, но с более скромной амплитудой. Во второй половине года дневные доходности портфеля PRObonds находились на стабильном уровне выше нуля.

Любопытно и то, как на фоне портфеля торговались государственные бумаги, отраженные через индекс RGBI. Направление движения индекса госбумаг во многом совпадает с портфелем PRObonds и индексом Мосбиржи, длительность периодов роста и падения также схожи. Однако каждая просадка и каждый момент роста происходили с запозданием по отношению портфелю и к индексу Мосбиржи, а глубина падения была ниже.

( Читать дальше )

Интересная дивергенция индекса S&P и отношения VVIX/VIX (перевод с elliottwave com)

- 05 февраля 2021, 19:30

- |

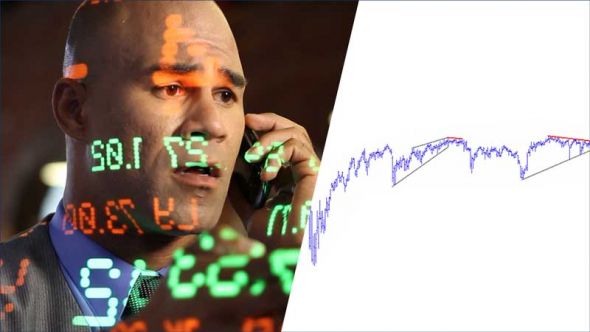

На этом графике показан сохраняющийся потенциал скачка волатильности и одновременного падения фондового рынка. На верхнем графике показан дневной диапазон индекса S&P 500. На нижнем графике показано соотношение VVIX/VIX. Индекс волатильности CBOE (VIX) измеряет оценку рынком того, какой может быть волатильность S&P в следующие 30 дней. Индекс CBOE VVIX измеряет уверенность рынка в ожидаемой волатильности VIX в течение следующих 30 дней. По сути, VVIX измеряет, насколько быстро меняется волатильность S&P 500. Теперь наблюдайте за линиями тренда, сопровождающими движения в соотношении VVIX/VIX. С конца декабря 2018 года по февраль 2020 года рост коэффициента поддерживался восходящей линией тренда, которая тестировалась три раза во время краткосрочного падения фондового рынка. Когда в феврале 2020 года соотношение упало ниже восходящей линии тренда, это сигнализировало о надвигающемся скачке волатильности рынка. Февральский максимум на фондовом рынке предшествовал к самому быстрому снижению с исторического максимума: индекс DJIA упал на 38% всего за 27 дней. Отношение VVIX/VIX упало до 2,05 12 марта 2020 года и с тех пор продолжает расти, придерживаясь восходящей линии тренда, как и в 2018-2020 годах. 27 января соотношение упало ниже 10-месячной линии тренда, что говорит о том, что волатильность готова к резкому скачку выше и быстрее. Насколько быстро это приведет к падению цен фондового рынка? Мы никогда не говорим этого, потому что предполагаем, что если вы работаете на рынках, вы уже это знаете: ни один индикатор не безупречен. Учитывая, что настроения и различные оценочные показатели в n-й степени более экстремальны, чем в пиковый день 1929 года, важно прислушиваться к краткосрочным медвежьим сигналам, таким как соотношение VVIX/VIX.

На этом графике показан сохраняющийся потенциал скачка волатильности и одновременного падения фондового рынка. На верхнем графике показан дневной диапазон индекса S&P 500. На нижнем графике показано соотношение VVIX/VIX. Индекс волатильности CBOE (VIX) измеряет оценку рынком того, какой может быть волатильность S&P в следующие 30 дней. Индекс CBOE VVIX измеряет уверенность рынка в ожидаемой волатильности VIX в течение следующих 30 дней. По сути, VVIX измеряет, насколько быстро меняется волатильность S&P 500. Теперь наблюдайте за линиями тренда, сопровождающими движения в соотношении VVIX/VIX. С конца декабря 2018 года по февраль 2020 года рост коэффициента поддерживался восходящей линией тренда, которая тестировалась три раза во время краткосрочного падения фондового рынка. Когда в феврале 2020 года соотношение упало ниже восходящей линии тренда, это сигнализировало о надвигающемся скачке волатильности рынка. Февральский максимум на фондовом рынке предшествовал к самому быстрому снижению с исторического максимума: индекс DJIA упал на 38% всего за 27 дней. Отношение VVIX/VIX упало до 2,05 12 марта 2020 года и с тех пор продолжает расти, придерживаясь восходящей линии тренда, как и в 2018-2020 годах. 27 января соотношение упало ниже 10-месячной линии тренда, что говорит о том, что волатильность готова к резкому скачку выше и быстрее. Насколько быстро это приведет к падению цен фондового рынка? Мы никогда не говорим этого, потому что предполагаем, что если вы работаете на рынках, вы уже это знаете: ни один индикатор не безупречен. Учитывая, что настроения и различные оценочные показатели в n-й степени более экстремальны, чем в пиковый день 1929 года, важно прислушиваться к краткосрочным медвежьим сигналам, таким как соотношение VVIX/VIX.( Читать дальше )

Прикладной Трейдинг. Асимметрия Волатильностей. "Гладкость" Трейда. PRO et CONTRA.

- 25 января 2021, 15:14

- |

Волей судеб, я провёл замечательные выходные в жарких объятиях своего Хорошего Друга. Неоттолеранченный (пока ещё) Читатель сплюнет (не в том смысле!) и скажет — пидр! И будет прав! Спешу разочаровать — объятия эти были весьма бесполо-интернациональными. Но Имя Друга — Бахус!

И вот пока мы с ним уважали друг друга и клялись в вечной, если и не любви, то уж крепкой дружбе точно, меня осеменила одна крайне интересная мысля.

Поделюсь и попрошу совета и помощи. Мы же Советсткие люди! Итак,

Я — ПрофСпекулейтор. То есть не «Ынвэстор Ыл...» Я спекулирую. Фьючерсами. Но с 11-летним стажем торговли лосьционами. Спекулирую и внутри дня, и овернайт одновременно. Я, казалось бы (коза лось бык), нашёл систему, дающую очень симпатичный геометрический рост линии капитала. На разных инструментах (исследовал и всячески отпялил на данный момент во всех позах пять фьючерсов- RI, Si, Eu, BR, SR) на разных тайм-фреймах (от М15 до Д). Хуже того, мусолю и пользую её (как Девчоночку БК) на боевом счету. Что же смущает меня?

( Читать дальше )

Работа с волатильностью.

- 25 января 2021, 00:25

- |

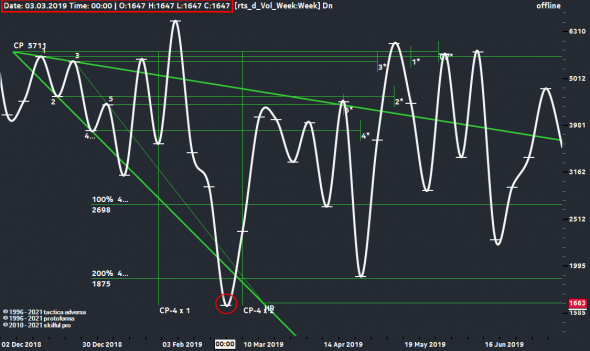

Модели метода анализа Тактика Адверза универсальны как для анализа ценового движения так и расчёта будущей волатильности. В этом топике я приведу пример на истории, поскольку данная возможность, расчёт волатильности инструмента, появилась совсем недавно в программе.

Недельная волатильность индекса РТС в пунктах (1 пункт = 0,01 значения индекса), модель расширения с дальней НР, после достижения этого уровня ожидаем рост волатильности:

( Читать дальше )

ОДИН ПУЗЫРЬ "СДУЛСЯ" (НЕМНОГО) ... ЕЩЕ ОДИН ЕСТЬ?

- 22 января 2021, 19:34

- |

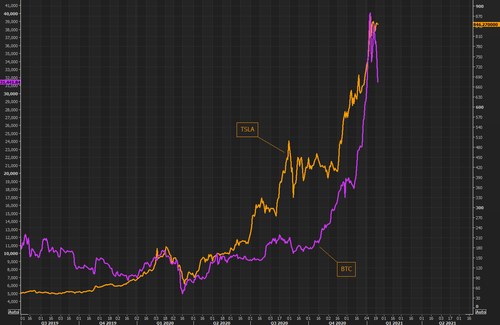

Другой параболический актив, ставший культовым, — это Tesla. Биткойн и Тесла двигались аналогичным образом, поскольку групповая психология боязни упустить рост продолжает оставаться огромной силой на этом рынке. Шорты Tesla мучительно переносились (хотя в последнее время наблюдается небольшой рост шорта), и осталось это культовое имя, которое превзошло большинство активов, включая биткойн. График, показывающий Тесла и Биткойн.

В последнее время Тесла демонстрирует желание хотя бы сделать паузу. В наши дни есть много организаций, которые «застряли» с лонгами Tesla, нравится им это здесь или нет. Один из способов для этих «лонговых парней» — взглянуть на стратегии продажи опционов. Вменённая волатильность все еще торгуются на довольно высоком уровне против реализованной волатильности, поскольку реализованная волатильность Тесла, похоже, испарилась и в последнее время перешла к горячим вещам, таким как GM.

В последнее время Тесла демонстрирует желание хотя бы сделать паузу. В наши дни есть много организаций, которые «застряли» с лонгами Tesla, нравится им это здесь или нет. Один из способов для этих «лонговых парней» — взглянуть на стратегии продажи опционов. Вменённая волатильность все еще торгуются на довольно высоком уровне против реализованной волатильности, поскольку реализованная волатильность Тесла, похоже, испарилась и в последнее время перешла к горячим вещам, таким как GM.( Читать дальше )

Фондовый рынок: следует готовиться к скачку волатильности

- 22 января 2021, 09:58

- |

Более 25 аналитиков EWI регулярно проверяют более 100 рыночных индикаторов. Прямо сейчас один из этих индикаторов подаёт чёткий сигнал.

Автор: Bob Stokes

Перевод в субтитрах:

Текстовая версия видео:

Неустойчивость фондового рынка — это всё равно, что экстремальные взлёты и падения на американских горках.

Тем не менее в отличие от тех кто с улыбкой вспоминает свои поездки на таких горках, инвесторы часто хмурятся.

Всё потому, что чрезмерная волатильность после ралли акций часто заканчивается гораздо более низкими ценами.

При этом многие инвесторы, даже профессионалы — не ожидают скачка волатильности.

15 января газета San Diego Union-Tribune спросила старшего директора финансовой консультационной фирмы:

Будет ли 2021 год нестабильным для фондового рынка?

Он ответил:

НЕТ: Поскольку 2020 год был нестабильным биржевым годом — с пандемией, рецессией, выборами и беспорядками — тогда разумно ожидать, что 2021 год станет относительно стабильным.

( Читать дальше )

Фондовый рынок: почему нужно готовиться к скачку волатильности (перевод с elliottwave com)

- 21 января 2021, 11:35

- |

Волатильность фондового рынка похожа на американские горки — экстремальные взлеты и падения. Однако, в отличие от любящих острых ощущений гонщиков на американских горках, которые часто встают со своих мест после поездки с улыбкой, инвесторы часто уходят, хмурясь. Это потому, что чрезмерная волатильность после ралли акций часто заканчивается гораздо более низкими ценами. При этом многие инвесторы — даже профессионалы — не ожидают сейчас скачка волатильности.

Волатильность фондового рынка похожа на американские горки — экстремальные взлеты и падения. Однако, в отличие от любящих острых ощущений гонщиков на американских горках, которые часто встают со своих мест после поездки с улыбкой, инвесторы часто уходят, хмурясь. Это потому, что чрезмерная волатильность после ралли акций часто заканчивается гораздо более низкими ценами. При этом многие инвесторы — даже профессионалы — не ожидают сейчас скачка волатильности.Действительно, 15 января газета San Diego Union-Tribune спросила старшего директора финансовой консультационной фирмы: «Будет ли 2021 год нестабильным для фондового рынка?». Он ответил: НЕТ: Если бы 2020 год не был годом нестабильности фондовых индексов — с пандемией, рецессией, выборами и беспорядками, — тогда разумно ожидать, что 2021 год будет относительно стабильным.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал