SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Федрезерв США

Федрезерв США способствует раздуванию фондовых пузырей

- 16 ноября 2013, 02:23

- |

Федрезерв США способствует раздуванию фондовых пузырей

Корреспондент.net, 30 октября 2013

Фото: AP

Федрезерв США способствует раздуванию фондовых пузырей — эксперт

Федеральная резервная служба США (ФРС) способствует раздуванию фондовых пузырей, об этом заявил генеральный директор международной инвестиционной компании BlackRock Лоуренс Финк.

По его мнению, сейчас просто необходимо, чтобы Федрезерв начал сокращение стимулов. «Мы уже увидели сильнейший рост на рынке ценных бумаг, и спреды по корпоративным облигациям стремительно сужаются», — считает Финк.

Кроме вышесказанного напомним, ФРС в конце 2008 года на фоне острейшего кризиса в американской и мировой финансовой системе опустила учетную ставки до нуля, а затем и развернула программу Quantatitative Easing (QE), заключавшуюся в скупке американских гособлигаций. Таким образом предполагалось нормализовать ситуацию на финансовых рынка и вновь сделать кредит доступным.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

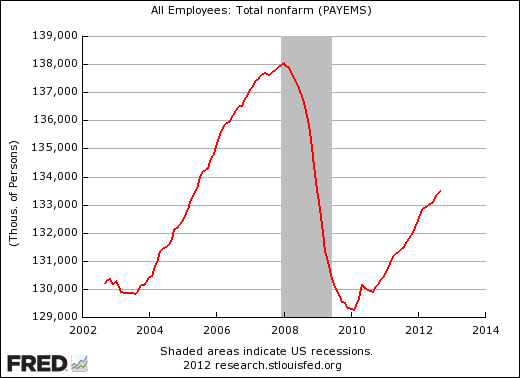

Рынок труда США: количество выпавших из категории «рабочая сила» достигло максимума

- 24 октября 2013, 13:30

- |

Пока дела обстоят так, что Федрезерв США, вероятней всего, продолжит свое стимулирование и в 2014 году — просто потому, что кроме низких процентных ставок и новых горячих денег (только, что из-под печатного станка), лидерам страны пока просто нечего предложить экономике — по материалам AForex.

Пока дела обстоят так, что Федрезерв США, вероятней всего, продолжит свое стимулирование и в 2014 году — просто потому, что кроме низких процентных ставок и новых горячих денег (только, что из-под печатного станка), лидерам страны пока просто нечего предложить экономике — по материалам AForex.Несмотря на это, президенты отдельных ФРБ считают, что затягивание QE3 может привести к негативным последствиям для экономики (в частности, президент Федерального Банка Канады). Монетарное «смягчение» имеет свойство искажать реальность — создавать видимость подъема при его отсутствии или даже при наличии отрицательной экономической динамики. Так S&P500 может уверенно расти, даже если рынок труда слабый и компании, собственно, не развиваются, зато активно вовлекаются в «байбэки» собственных акций. Кроме всего прочего, «смягчение» в купе с низкими процентными ставками стимулирует раздутие пузырей в самых разных сегментах рынка — например, на рынке жилья. И речь не только об американском рынке, но и о Европе тоже. Американский пример заразителен — другие ЦБ тоже «смягчают» свои финансовые системы и экономики, раздувая свои balance sheets до десятков триллионов долларов. В итоге индекс акций развитых страна MSCI World Index в данный момент находится на предкризисных максимумах 2007 года — при том, что в той же Европе полно проблем, и безработица на высоте. Но дурной пример легких денег из воздуха заразителен — пока Америка «печатает», будут «печатать» и остальные Центробанки.

Доллар просел на 1.1% против корзины 10 ключевых валют в сентябре (данные индекса U.S. dollar index от Bloomberg).

Д.Джубак: «Не думайте, что ФЕД исчерпал свои силы, и не играйте против ФЕДа»

- 23 октября 2013, 11:17

- |

Согласно мнению Джима Джубака, колумниста MSN Money, у ФРС США еще достаточно пороха в пороховницах для того, чтобы драйвить рынок акций. Это к вопросу о том, что многие эксперты в последние полгода пишут о снижающейся эффективности монетарного стимулирования — от раунда QE1 до раунда QE3 — по материалам AForex.

Согласно мнению Джима Джубака, колумниста MSN Money, у ФРС США еще достаточно пороха в пороховницах для того, чтобы драйвить рынок акций. Это к вопросу о том, что многие эксперты в последние полгода пишут о снижающейся эффективности монетарного стимулирования — от раунда QE1 до раунда QE3 — по материалам AForex.По словам Джубака, то обстоятельство, что единственное на чем держится подпитка ВВП США — монетарное «смягчение» — это действительно незыблемый факт. Однако же этот же инструмент единственный не только у регулятора США, но и всех остальных экономик мира. Что сейчас делают Центробанки Японии, Китая, Европы? Они печатают деньги, ибо других рычагов пока что никто не придумал.

Вероятней всего, Федрезерв не будет торопиться сжать QE3 и в 2014 году — других альтернатив-то нет. Для S&P500 – это однозначный плюс и почва для роста. Более того, большинство рынков развитых и развивающихся стран целиком и полностью зависят от позиции ФРС США и монетарных планов, ориентируясь на них как на некий эталон сегодняшнего дня.

В сухом остатке, Джубак рекомендует инвесторам инвестировать кэш в акции американских компаний (кроме финансового сектора, ритейла и производителей товаров длительного потребления). При этом Джубак не рекомендует держать кэшевую долю в инвестпортфеле выше 25% на отрезке ближайших 6 недель.

Что будет делать Йеллен?

- 10 октября 2013, 12:12

- |

Г-жа Йеллен, будущая глава Федрезерва США не привнесет кардинальных перемен в монетарную и фискальную политику Америки — это инвесторы уже хорошо поняли — по материалам AForex.

Г-жа Йеллен, будущая глава Федрезерва США не привнесет кардинальных перемен в монетарную и фискальную политику Америки — это инвесторы уже хорошо поняли — по материалам AForex.Йеллен утверждает, что ее главными приоритетами для улучшения экономики США будут фокусировка на рынке труда и росте ВВП (собственно, ничего нового). В своей предвыборной речи (на вчерашней формальной номинации в Белом Доме) Йеллен сказала, что постарается держать цены стабильными, а также улучшить ситуацию с безработицей, дабы обеспечить рабместами всех тех, кто сейчас без работы.

( Читать дальше )

PIMCO: "Маловероятно, что Федрезерв сожмет QE3 в сентябре"

- 05 августа 2013, 11:23

- |

По словам Мохамеда Эль-Эриана, управляющего партнера крупнейшего в мире облигационного фонда PIMCO, более низкие, чем прогнозировал регулятор, темпы роста занятости не позволят ФЕДу начать сокращать программу монетарного стимулирования в сентябре текущего года — по материалам AForex.

По словам Мохамеда Эль-Эриана, управляющего партнера крупнейшего в мире облигационного фонда PIMCO, более низкие, чем прогнозировал регулятор, темпы роста занятости не позволят ФЕДу начать сокращать программу монетарного стимулирования в сентябре текущего года — по материалам AForex. Эль-Эриан полагает, что основной мотив ФРС США в стремлении в каком-то обозримом будущем сжать QE3 проистекает не из ощущений, что экономика США может восстановиться самостоятельно, а из-за рисков перегрузки баланса. Однако слишком слабые экономические данные не позволят сжать QE3 в сентябре.

В прошлом месяце американская экономика прибавила 162 тыс новых рабмест (данные пятничного отчета) — минимум за последние 4 месяца. В июне, для примера, было создано 188 тыс новых рабмест. Согласно консенсус-прогнозу 93 экономистов, опрошенных Bloomberg, экономика США должна была подрасти в июле на 185 тыс вновь созданных рабмест. При этом уровень безработицы опустился с 7.6% до 7.4%.

( Читать дальше )

Сырье больше не торгуется в привязке к динамике QE от Федрезерва США

- 19 марта 2013, 12:52

- |

- Разместил(а) AForex Markets, Март 19, 2013

- Просмотр блога

Эффект от «количественного смягчения», производимый на сырьевые активы, улетучился раньше, чем эффект от QE, производимый на акции – как говорится в отчете Societe Generale – по материалам AForex.

Эффект от «количественного смягчения», производимый на сырьевые активы, улетучился раньше, чем эффект от QE, производимый на акции – как говорится в отчете Societe Generale – по материалам AForex.На протяжении двух предыдущих монетарных стимулирований ФРС сырьевые активы росли – совокупный рост составил 25%. Однако после анонсирования QE3 в сентябре 2012 года сырье упало в цене на 7% (-7% из индекса CRB) – что является ярким указанием для инвесторов на то, что сырье, скорее, торгуется в привязке к экономическим циклам, нежели к действиям Центробанков. Правда, здесь явным исключением выступает золото, которое сильно политизировано.

В настоящий момент акции, по сути, являются единственным активом, который умудряется расти от массированной ликвидности, вбрасываемой в рынок мировыми ЦБ. Если быть точнее, акции развитых рынков – единственный класс активов, который стабильно растет на QE.

( Читать дальше )

ФРС США не понимает, что бесплатные деньги банкам не простимулируют найм персонала компаниями

- 11 февраля 2013, 10:30

- |

- Разместил(а) AForex Markets, Февраль 11, 2013

- Просмотр блога

Политика Федрезерва официально строится на иллюзорном умозаключении, что ситуация на рынке труда находится в прямой зависимости от низких процентных ставок и объема ликвидности, который циркулирует в экономике – по материалам AForex.

Политика Федрезерва официально строится на иллюзорном умозаключении, что ситуация на рынке труда находится в прямой зависимости от низких процентных ставок и объема ликвидности, который циркулирует в экономике – по материалам AForex.По факту ФРС США полагает, что единственный фактор, сдерживающий частный сектор от найма персонала – доступность и дешевизна кредита. Однако реальная проблема частного сектора не в кредитных деньгах, а в том, что на рынке мало возможностей для того, чтобы вновь нанятая рабсила могла создать дополнительную прибыль (собственно, это конечная цель в расширении штата любой компании). Простая иллюстрация – экономический бум 80-х, когда при дорогих кредитах ВВП умудрялся расти очень хорошими темпами.

( Читать дальше )

«Другие активы» - крупнейшая категория активов Федрезерва

- 07 декабря 2012, 12:50

- |

Ниже перечислен список крупнейших категорий активов ФРС США по состоянию на данный момент времени. Крупнейшая по объему группа – «другие активы», которые, согласно определению регулятора, включают в себя «активы, деноминированные в зарубежных валютах, чья стоимость пересчитывается ежедневно в привязке к процентным ставкам» — по материалам AForex.

Ниже перечислен список крупнейших категорий активов ФРС США по состоянию на данный момент времени. Крупнейшая по объему группа – «другие активы», которые, согласно определению регулятора, включают в себя «активы, деноминированные в зарубежных валютах, чья стоимость пересчитывается ежедневно в привязке к процентным ставкам» — по материалам AForex.Это 4 крупнейших категории активов Федрезерва США:

- Казначейские бумаги: $1 655 889 млн

- Ипотечные бумаги: $883 627 млн

- Другие активы: $209 863 млн

- Агентский долг: $79 283 млн

График 1. Динамика категории «другие активы».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал