SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ФРС

Доходности европы падают - к чему бы это

- 15 октября 2012, 14:46

- |

Еввропецы в отличае от американцев часто много говорят ноют забывают про пиар — и вызывают тем страх — но при этом делают.

Американцы напротив много обещают пытаются одеть на всех розовые очки но по факту могут ничего и не сделать.

Асоциативно — ФРС более щедр в сравнении с ЕЦБ — ьен всегда говрил буду печатать. А евры всегда говорили н ехотим. Но несмотря на риторику балансы у них сопоставимы и растут примерно одинаково. То есть несмотря на разную риторику печатают они одинаково.

Так вот к чему я — мне кажется странным столь сильное и быстрое падение доходностей по европе. Вроде бы на словах еще ничего четкого нет — но доходности падают — может кто то вроде ЕЦБ или ЕСМ уже начали скупки облигаций. То есть несмотря на гундеж и ной они уже делают дела.

Американцы напротив много обещают пытаются одеть на всех розовые очки но по факту могут ничего и не сделать.

Асоциативно — ФРС более щедр в сравнении с ЕЦБ — ьен всегда говрил буду печатать. А евры всегда говорили н ехотим. Но несмотря на риторику балансы у них сопоставимы и растут примерно одинаково. То есть несмотря на разную риторику печатают они одинаково.

Так вот к чему я — мне кажется странным столь сильное и быстрое падение доходностей по европе. Вроде бы на словах еще ничего четкого нет — но доходности падают — может кто то вроде ЕЦБ или ЕСМ уже начали скупки облигаций. То есть несмотря на гундеж и ной они уже делают дела.

- комментировать

- Комментарии ( 3 )

Бернаке: политика "количественного смягчения" помогает развивающимся странам

- 14 октября 2012, 23:50

- |

Руководитель Федеральной резервной системы США отверг заявления о том, что политика «количественного смягчения», которую проводит американский Центральный банк, негативно отражается на экономике развивающихся стран.

Бен Бернаке заявил в воскресенье, что политика смягчения укрепляет американскую экономику. По его словам, от нее также выигрывает мировая экономика в целом, поскольку эти меры способствуют экономическому росту и расширяют рынки для товаров из развивающихся стран.

Представители некоторых зарубежных государств подвергали критике политику Федеральной резервной системы США, утверждая, что крайне низкие процентные ставки, устанавливаемые ФРС, приводят к ослаблению доллара и таким образом дают Соединенным Штатам преимущества в торговле. Дешевый доллар приводит к снижению стоимости американских товаров в других странах.

ФРС США уже в течение нескольких лет поддерживает процентную ставку на очень низком уровне, закачивая в американскую экономику триллионы долларов для стимулирования экономического роста.

( Читать дальше )

Бен Бернаке заявил в воскресенье, что политика смягчения укрепляет американскую экономику. По его словам, от нее также выигрывает мировая экономика в целом, поскольку эти меры способствуют экономическому росту и расширяют рынки для товаров из развивающихся стран.

Представители некоторых зарубежных государств подвергали критике политику Федеральной резервной системы США, утверждая, что крайне низкие процентные ставки, устанавливаемые ФРС, приводят к ослаблению доллара и таким образом дают Соединенным Штатам преимущества в торговле. Дешевый доллар приводит к снижению стоимости американских товаров в других странах.

ФРС США уже в течение нескольких лет поддерживает процентную ставку на очень низком уровне, закачивая в американскую экономику триллионы долларов для стимулирования экономического роста.

( Читать дальше )

ФРС, Плоссер: я опасаюсь, что ФРС готова терпеть рост инфляции, и это может повредить репутации ЦБ

- 11 октября 2012, 23:45

- |

" Затраты на QE3 превышают выгоды от нее

" Я не поддерживаю сентябрьского решения

" ФРС не должна допускать перекосов на финансовых рынках

" Факторы, ограничивающие рост экономики и занятости, находятся за пределами контроля ФРС

" Одобряет усилия ФРС, направленные на то, чтобы найти новые методы управления

" Не стоит экспериментировать с новой политикой в короткие сроки

" мы можем начать ужесточать монетарную политику раньше, чем говорил FOMC

" Я не поддерживаю сентябрьского решения

" ФРС не должна допускать перекосов на финансовых рынках

" Факторы, ограничивающие рост экономики и занятости, находятся за пределами контроля ФРС

" Одобряет усилия ФРС, направленные на то, чтобы найти новые методы управления

" Не стоит экспериментировать с новой политикой в короткие сроки

" мы можем начать ужесточать монетарную политику раньше, чем говорил FOMC

Н.Кочерлакота: 2.25% инфляции не триггер для ужесточения

- 11 октября 2012, 11:13

- |

По словам Президента ФРБ Миннеаполиса, Нарьяна Кочерлакота, ФРС США не должен предпринимать попыток для автоматического повышения процентных ставок с текущих нулевых значений в той ситуации, когда инфляционный прогноз рискует превысить отметку 2.25% — по материалам AForex.

По словам Президента ФРБ Миннеаполиса, Нарьяна Кочерлакота, ФРС США не должен предпринимать попыток для автоматического повышения процентных ставок с текущих нулевых значений в той ситуации, когда инфляционный прогноз рискует превысить отметку 2.25% — по материалам AForex.Ключевые опасения Кочерлакота сводятся к тому, что гиперинфляция может уничтожить слабые «ростки» восстановления экономики США, включая весь достигнутый позитив по рынку труда. Президент локального ФРБ полагает, что Федрезерв должен попытаться привести безработицу к отметке ниже 5.5%, однако, предпринимаемые меры должны каждый раз учитывать критический инфляционный порог в 2.25%.

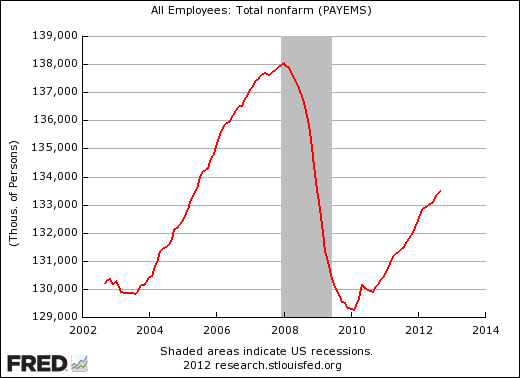

Недавно ФРС запустила третий раунд «количественного смягчения», который сопровождается массированным и регулярным выбросом ликвидности в рынок через скупку долгосрочных долговых бумаг. По последним данным, QE3 продлится до середины 2015 года. Регуляторы ФРС, имея на руках сентябрьские цифры занятости, уже, кажется, начали осознавать, что монетарное стимулирование практически невозможно привязать к динамике экономических показателей.

По материалам: ning.it/PZWrlS

Бежевая Книга ФРС: в целом, позитивные изменения в экономике США.

- 10 октября 2012, 22:03

- |

Основные тезисы Бежевой Кинги ФРС:

— Активность в экономике росла «сдержанными» темпами (в предыдущем обзоре был диапазон от «посредственного до сдержанного»);

— Расходы потребителей не изменились или немного выросли;

— Рынок жилья демонстрирует признаки восстановления;

— Спрос на кредиты остался на прежних уровнях или немного вырос как и качество кредитов на балансах банков;

— Уровень занятости изменился незначительно;

- Продажи грузковиков и строительной техники остались на старых уровнях или немного выросли;

— Ситуация в производственном секторе была смешанной, но, в целом, демонстрировала признаки улучшений;

— Активность в энергетическом секторе осталась на довольно высоких уровнях;

— Ценовое давление (инфляция) оставалось на умеренных уровнях в большинстве округов.

Источник: http://utmagazine.ru/posts/2320-nyse-alv-v-krizis-vazhno-mesto-v-cepi-pitaniya.html

— Активность в экономике росла «сдержанными» темпами (в предыдущем обзоре был диапазон от «посредственного до сдержанного»);

— Расходы потребителей не изменились или немного выросли;

— Рынок жилья демонстрирует признаки восстановления;

— Спрос на кредиты остался на прежних уровнях или немного вырос как и качество кредитов на балансах банков;

— Уровень занятости изменился незначительно;

- Продажи грузковиков и строительной техники остались на старых уровнях или немного выросли;

— Ситуация в производственном секторе была смешанной, но, в целом, демонстрировала признаки улучшений;

— Активность в энергетическом секторе осталась на довольно высоких уровнях;

— Ценовое давление (инфляция) оставалось на умеренных уровнях в большинстве округов.

Источник: http://utmagazine.ru/posts/2320-nyse-alv-v-krizis-vazhno-mesto-v-cepi-pitaniya.html

QE3 и ECB Action

- 09 октября 2012, 22:19

- |

Если смотреть сейчас на общее состояние рынков, то вижу, что QE3 и меры предпринятые ЕЦБ по большей части оказали благотворное влияние на долговой рынок и рынок первичных размещений.

Аналитики говорят о том, что открылось «окно», и все сейчас пытаются занять по-быстрому денег, пока банки деньги дают.

Заспешили с размещениями и российские компании. Так, мы видим:

Да, кстати, кто-нибудь может еще привести примеры того, как наши компании резко ломанулись за последний месяц за бапками на запад?

Аналитики говорят о том, что открылось «окно», и все сейчас пытаются занять по-быстрому денег, пока банки деньги дают.

Заспешили с размещениями и российские компании. Так, мы видим:

- BP хочет продать дольку в ТНК за $10 млрд

- Роснефть разместила бонды на $643 млн и ищет кредиты на $15 млрд чтобы купить ТНК-BP

- Сбербанк подсуетился и очень быстро разместил пакетик $5,2 млрд.

- Костин заговорил про допку ВТБ

- Мегафон засобирался чуть ли не на этой неделе разметить акции в рамках IPO на $3 млрд

- Новатэк продал облигаций на 20 млрд рублей

- Мегафон облигации 10 млрд рублей на этой неделе

- Промсвязьбанк IPO $350-414 млн

- ЧТПЗ кредит 63 млрд рублей под госгарантии

- MD Medical $343 млн IPO

- Мечел Майнинг — ?

- ФК Открытие $225 млн облигации

- Холдинг МРСК хочет продать акций 25%УК на $860 млн

Да, кстати, кто-нибудь может еще привести примеры того, как наши компании резко ломанулись за последний месяц за бапками на запад?

Евро-кризис и выкуп токсичных активов

- 09 октября 2012, 11:12

- |

09.10.2012, Москва – В марте 2009 года ФРС США совместно с Казначейством, в числе прочих программ, предлагали реализовать программу TALF (срочное кредиование под залог активов) для поддержки финансовых рынков – по материалам AForex.

09.10.2012, Москва – В марте 2009 года ФРС США совместно с Казначейством, в числе прочих программ, предлагали реализовать программу TALF (срочное кредиование под залог активов) для поддержки финансовых рынков – по материалам AForex.Суть программы проста. Согласно ее описанию, взятому с сайта ZeroHedge, банкам предлагалось сбросить токсичные активы по установленной хедж-фондами цене. Если по таким сделкам кто-то реализует прибыль, она будет изъята в бюджет. В цифрах это может выглядеть так. Допустим, некий хедж-фонд покупает актив с номинальной стоимостью $100 за $80, из которых вносит только $2.4, а $77.60 вносит Федрезерв. Далее, банк выкупает этот актив за $20 и фиксированную комиссию в размере $5млн.

( Читать дальше )

Федрезерв должен ограничить свое QE3

- 05 октября 2012, 11:28

- |

05.10.2012, Москва – Рынки жаждут все больше и больше «количественного стимулирования» от ФРС США, и рынкам никогда не будет достаточно «горячих» денег – по материалам AForex.

05.10.2012, Москва – Рынки жаждут все больше и больше «количественного стимулирования» от ФРС США, и рынкам никогда не будет достаточно «горячих» денег – по материалам AForex.По оценкам экономистов Goldman Sachs, третий раунд монетарного стимулирования может продлиться до середины 2015 года. В такой ситуации общий объем ликвидности, поступившей в финансовый рынок, составит $2 трлн. И, как полагает GS, этого все еще будет недостаточно для полного «удовольствия» рынков. Потому, что без регулярных выбросов кэша рынкам не на чем расти, если учесть, что мировая экономика уверенно движется в сторону еще более мрачной рецессии. Экономисты GS предлагают Федрезерву ограничить срочность QE и в какой-то момент просто сказать рынкам «нет».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал