Поиск

Февраль 2018 – ультиматум и санкции навсегда

- 19 сентября 2017, 12:09

- |

Февраль 2018 – ультиматум и санкции навсегда

Уже 2 февраля следующего года, т.е. за полтора месяца до президентских выборов в России, США приступят к демонстративной, буквально, в прямом эфире экспроприации богатств, нажитых за границей близкими к Президенту России олигархами и чиновников.

Это будет сделано в соответствии с Законом США «О противодействии противникам Америки посредством санкций»1, подписанным Трампом 2 августа, где министерство финансов США, руководитель Службы национальной разведки и госсекретарь обязываются представить в Конгресс доклад о крупнейших российских предпринимателях, связанных с Кремлем, указывая размеры и источники их доходов, сведения об активах родственников (включая жен, братьев и сестер, детей и родителей), а также информацию об их деловых контактах с иностранными компаниями.

Одновременно 1 января 2018 года в Великобритании вступает в силу закон «О криминальных финансах», который даст возможность британским судам направлять иностранным собственникам активов в Великобритании так называемый запрос о состоянии имущества необъясненного происхождения (unexplained wealth orders, UWO). Это означает, что владелец компаний, недвижимости, банковских счетов и другого имущества, вызвавшего вопросы со стороны государственных органов, должен будет объяснить происхождение средств. Новые правила коснутся всё тех же самых «политически значимых лиц» (politically exposed person, PEP) и тех, кто подозревается в причастности к серьезным преступлениям, при этом их активы, находящиеся на территории Великобритании, стоят более £50 000.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 8 )

«Русская платина» собирается начать добычу меди, никеля и платиноидов в «Норильск-1» и «Черногорское» в 2020 г.

- 15 сентября 2017, 16:59

- |

«Русская платина» ускоряет запуск месторождений

Компания спешит заработать, пока высоки цены на никель, медь и платину, считает эксперт

14 сентября 00:44

«Русская платина» Мусы Бажаева собирается начать добычу на месторождениях меди, никеля и платиноидов «Норильск-1» и «Черногорское» в 2020 г., рассказал представитель компании. Получается, что ввод обоих состоится с существенным опережением графика. По данным Минприроды, лицензии предусматривают начало работы на «Норильск-1» в 2023 г., на Черногорском месторождении – в 2022 г. В Роснедра заявок на перенос сроков начала разработки месторождений пока не поступало, говорит его представитель. Представитель «Русской платины» утверждает, что ввод Черногорского месторождения в эксплуатацию изначально был запланирован в 2020 г. По его словам, синхронное начало добычи на обоих месторождениях позволит эффективнее их разрабатывать.

( Читать дальше )

Блумберг про Россию 13.05.2017

- 13 мая 2017, 17:31

- |

-1-

Жёлтая линия — прибыль компаний, входящих в индекс ММВБ.

Красная линия — индекс ММВБ.

Прибыль опережает индекс. Акции растут медленне, чем растёт прибыль компаний.

Статья.

-2-

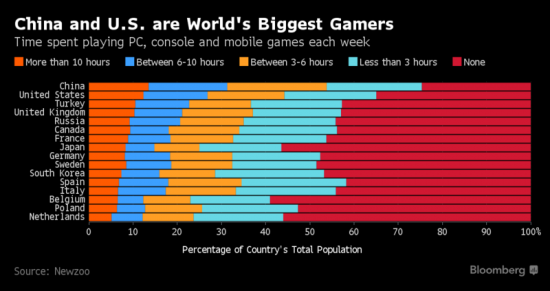

Китай и США — главные геймерские страны. Россия замыкает пятёрку. Оранжевая полоска — это те, кто играет больше 10 часов в неделю. График отсортирован по этому параметру. Удивительно, как много в Японии красного цвета — это те кто не играет вообще. Статья.

( Читать дальше )

Возвращение блудного трейдера ... Ждём движухи в России.

- 10 февраля 2017, 16:03

- |

Ну да это лирика, немного упомянутая ранее: http://smart-lab.ru/blog/350329.php и smart-lab.ru/blog/361586.php. Пока был занят американцами и контролем своего инвестпроекта, спекуляций на российской бирже не проводил, а потому в работе оставался только экспериментальный инвестиционный счёт (про этот экспериментальный счёт было много топиков) который за время публикаций на трейдерских ресурсах, вырос с 600 000 руб за 3 000 000 руб., как примерно помню с середины 2015 года ещё. Результат кому-то покажется скромным, как и сумма, но у этого счёта основная функция — отработка инвестиционных и спекулятивных стратегий и в этом плане результат неплох.

( Читать дальше )

Планируемая реорганизация "Норникеля" в кластеры - рациональный шаг в плане привлечения капитала и разделения рисков.

- 21 декабря 2016, 11:30

- |

«Ведомости» опубликовали большое интервью с президентом «Норникеля» Владимиром Потаниным, который считает, что активы компании можно разделить на четыре кластера: 1) ключевые активы вокруг Норильска, включая Талнахскую обогатительную фабрику, медный завод и другие (в настоящий момент на этих активах добывается около 60% руды); 2) Быстринский проект, который позднее может быть присоединен к Баимскому (в настоящий момент контролируется Романом Абрамовичем и Александром Абрамовым) — не исключается IPO этих активов; 3) Южный кластер, который объединяет активы «Норникеля», на полуострове Таймыр — этот дивизион может быть вовлечен в разработку Масловского месторождения и Норильск-1 (последний контролируется «Русской платиной»); 4) оставшиеся активы, этот дивизион сконцентрируется на европейских поставках.

Мы приветствуем продолжающуюся проводимую «Норникелем оптимизацию стратегии и операционной деятельности. Отделение ключевых активов имеет смысл, а привлечение инвесторов в новые проекты — рациональный шаг в плане привлечения капитала и разделения рисков. Мы считаем планируемую реорганизацию в кластеры умеренно позитивнойАТОН

Трамп-пам-пам: что ждать на рынке от нового президента США

- 09 ноября 2016, 16:01

- |

Не знаю, ждали вы этого или нет, но 45-м президентом США стал Дональд Трамп. Впрочем, не так важно, кто чего ждал, как то, что с этим делать. Очевидно, что на открытии рынка сегодня будет Брексит-эффект — Barclays предсказывал падение S&P 500 на 11–13% при победе Трампа — пока фьючерсы не оправдывают данный прогноз, но снижение в пределах 2-5% вполне реально.

( Читать дальше )

Остекленевший рынок

- 24 октября 2016, 14:58

- |

Остекленевший рынок

Индекс S&P, как мерило всех стоимостей, и эквивалент самых твердых неколебимых денег, стоит на месте колеблясь в ничтожном диапазоне +-2%. Все немыслимые деньги, напечатанные в США с 2008 года (на 2008 год долг США составлял около 3 триллионов $. Сейчас уже около 10 триллионов $) и это всего за 8 лет. Все это напечатанное богатство полностью вложено в активы S&P, что привело его к достижению немыслимых высот. Рост составил от минимума в 4 раза. Рост обеспечил так называемый финансовый сектор до 65%. Да еще второй виртуальный сектор: Apple, Google, Twitter. Но S&P замер. И чтобы не происходило вокруг, взлеты и падения нефти, золота, платины, метания промышленных металлов и валют – S&P на месте. Но он не окаменел, налившись твердостью – он остекленел. Все понимают, что доходность S&P по отношению к активам колоссальна, но оставаясь на одном уровне она будет стремительно таять, либо S&P должен будет расти не менее 20%, а для этого нужны будут новые деньги. Превратить же вложенное в S&P в деньги и вложить их в подешевевшие активы не предоставляется возможным, так как реальная экономика не сгенерировала и не сгенерирует такой капитал. Стеклянный сосудик нельзя трогать. Его стенки все тоньше и тоньше. Он вот вот разлетится в мелкие брызги. Этого тоже никто не хочет. Однако неумолимое время, как бульдозер медленно, но верно толкает нас к развязке.

( Читать дальше )

Куда податься миллионеру и простому коротышке, или кратко о состоянии рынков.

- 11 октября 2016, 15:04

- |

Пока вы рассуждаете о том, куда пойдет скользящая средняя, что есть развлечение сомнительной пользы и удовольствия, от скуки наблюдая за рябью на воде Женевского озера я бы хотел поделиться своими скромными мыслями относительно рынков.

Предположим у вас есть 10 миллионов и вы хотите их грамотно вложить не обладая достаточной инфраструктурой и знаниями для межрыночного арбитража или серьезной опционной торговли. Что же вам делать и куда идти?

Инвестировать в русский рынок, где у государства нет интересов в его развитии, это решение патриотичное, но глупое. (Хотите поддержать родину — инвестируйте в реальный сектор, он в некоторых отраслях прет) Спекулировать валютами и акциями когда рынки управляемы центробанками — все равно что играть на рулетке. Что остается инвестору?

Консервативное портфолио, долгий срок

Еврооблигации. Кого бы не выбрали президентом Соединенных Штатов, какой бы исход не был у войны в Сирии, и чей бы не был Крым — от противостояния двух якодзун побеждает Европа, отлично играя на своем любимом поле «тихой гавани».

( Читать дальше )

Наживемся на кризисе капитализма... или Куда правильно вложить деньги

- 12 июля 2015, 19:33

- |

Решил поделиться идеями из книги Дмитрия Хотимского «Наживемся на кризисе капитализма… или Куда правильно вложить деньги»

полностью книга: http://rubooks.org/book.php?book=4057&page=1

Золото можно приобретать только в особых случаях: когда оно критически дешевеет или когда все панически боятся гиперинфляции.

• В 1971 году президент Никсон отменил правило, согласно которому США гарантировали всем желающим обмен долларов на золото по фиксированной цене 35 долларов за унцию. Доллар стал быстро обесцениваться, а цены – безудержно расти. Чтобы обезопасить свои накопления от инфляции, инвесторы покупали золото по все возрастающим ценам. Пик паники пришелся на начало 80-х. Инфляция была двузначной.

Будут вопросы, куда конкретно вложить деньги, – заходите на сайт Institute of Global Investments (www.igi.info) – обсудим, как нажиться на кризисе капитализма.

«Хорошей» инвестиция называется в том случае, когда с каждым днем вы можете купить все больше и больше услуг других людей. Как поется в песне: я хочу, «чтобы каждый из нас зарабатывал больше в 100 раз! Но при этом путаны за час просили б ровно столько же, сколько сейчас».

( Читать дальше )

Кое-что о параллельной кремлевской Вселенной

- 29 июня 2015, 17:24

- |

Экономика

Промышленность

- ОАО «Дальхимфарм»

- ОАО «Дальмостострой»

- ОАО «ДГК»

- ОАО «Амурское речное пароходство»

- ООО «Транснефть — Дальний Восток»

- ОАО «Хабаровский НПЗ»

- ОАО «Амурский кабельный завод»

- ФГУП «Хабаровский судостроительный завод»

- Судостроительный завод им. Кирова

- ОАО «Ликёро-водочный завод „Хабаровский“»

- ОАО «Дальневосточный научно-исследовательский институт технологии судостроения»

- ОАО «Дальэнергомонтаж», входящее в состав ОАО «Группа Е4»

- ОАО «Завод „Дальдизель“»

- ОАО «Хабаровский станкостроительный завод»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал