Избранное трейдера ves2010

Новости мухи и набор трейдеров в команду

- 06 июля 2016, 17:50

- |

С апреля месяца я примкнул к команде, с которой мы и выступали на последней конференции Смартлаба.

Одного члена нашей команды вы знаете также по конференции — Ярослав.

Вкратце о нас: мы международная команда профессиональных трейдеров (проп команда).

Торгуем Россию и запад, сидим физически тоже как тут (Москва), так и там (трейдеры из Чикаго и Швейцарии).

Основной рост, который случился со мной за последнее время в трейдинге — я перестал быть заложником одного инструмента. Раньше я дрочил один инструмент — фьючерс на долларрубль, зарабатывал неплохие деньги. И думал что основной рост, который может быть — увеличение объёма торговли.

Но теперь мне абсолютно всё равно что торговать — сказалось влияние торговли на западе и ежедневного обсуждения сделок.

Сделал выборку за последние дни — основная прибыль (40%) осталась на фьючерсе долларрубль, остальные 55% распределяются примерно поровну между ртс и нефтью. Также есть какая-то незначительная мелочь в остальных инструментах.

Кроме того, постоянный разбор сделок позволил качественно повысить уровень торговли. Теперь я твёрдо могу ответить на вопрос зачем нужна команда :)

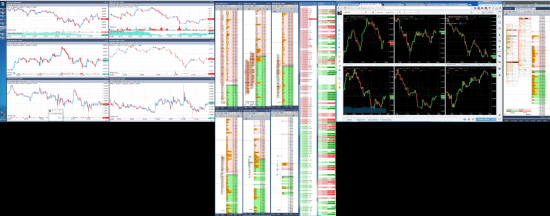

Многие спрашивают про мой рабочий стол — выложил его тут в полном разрешении.

( Читать дальше )

- комментировать

- ★62

- Комментарии ( 100 )

Средняя внутридневная волатильность по сберу и фртс

- 12 июня 2016, 05:28

- |

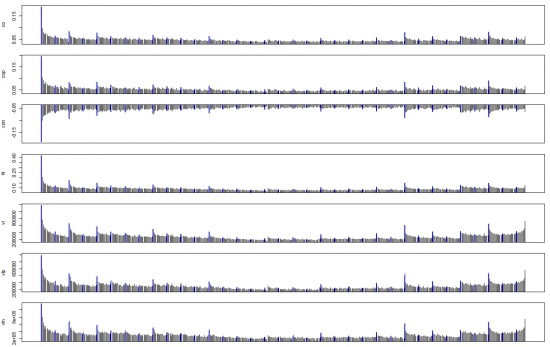

Первая картинка по Сбербанк-ао:

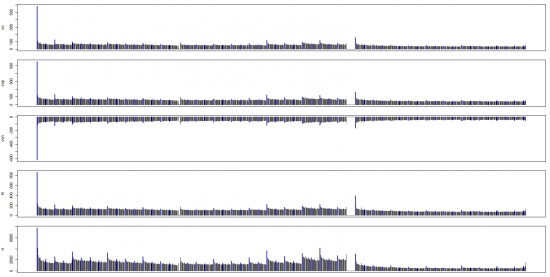

Вторая картинка по фРТС:

Каждый столбик это каждая минута торгового времени внутри дня, начиная с 10:00 и заканчивая 18:39 или 23:49.&n

( Читать дальше )

К вопросу об Альфе

- 31 мая 2016, 14:12

- |

ΔSt=βΔBt+α+εt,

где ΔSt — приращение счета в %, «очищенное» от вводов-выводов (для фондов — приращение стоимости «пая» или акций фонда),

ΔBt — приращение бенчмарка в %,

εt — ошибка линейной регрессии.

Как видите, «лучше бенчмарка» на росте или на падении ничего не говорит нам о знаке α. Потому что быть лучше бенчмарка на росте можно за счет β>1 даже с отрицательной альфой, а на падении — за счет β<1. И только одновременный «обыгрыш» бенчмарка и на росте и на падении приведет к тому, что α, рассчитанная по всему периоду будет положительна. Более того, α может быть положительна и при проигрыше бенчмарку на росте и только при проигрыше бенчмарку на падении она с большой вероятностью будет отрицательна.

Но все, кто хоть раз считал α и β, прекрасно знают, что они нестационарны по времени и их значения, вычисляемые, например, по 100 тактам, временами сильно отличаются от результатов расчетов на всей истории. Но это хоть можно наглядно отследить, построив «альфа-бета карту» относительно бенчмарка. Вот, например, 100-дневная «альфа-бета карта» для нашего расчетного портфеля, ранее называвшегося «Суперриск»:

относительно бенчмарка, определенного здесь (аналог рублевого buy&hold на фьючерсе, только рассчитываемый по значениям самого индекса)

( Читать дальше )

Исследование стратегии, покупка стрэдла. Сравниваем историческую волатильность с подразумеваемой.

- 28 мая 2016, 18:16

- |

Здравствуйте дорогие друзья!

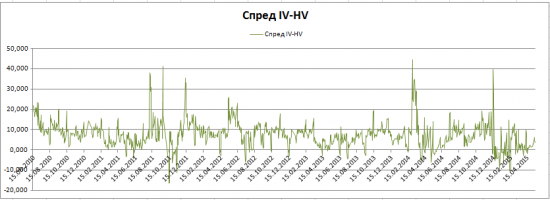

Хочу проверить влияние спреда IV-HV на результат торговли, если куплен стредл на центральном страйке и выравнивать дельту фьючем каждый день.

Сдесь и далее в следующих статьях:

IV — подразумеваемая волатильность центрального страйка

HV — историческая волатильность приведенная к годовой

Спред — разница между IV и HV

Все дальнейшие расчеты и скриншёты приведены для инструмента RI.

Формула по рассчету HV:

Сначала рассчитывается средний дневной ход цены (HV_EMA) в процентах

HV_EMA=HV_EMA(t-1) + Alfa * (100 * (Abs(PRICE_F — Prev_PRICE_F) / Prev_PRICE_F) — HV_EMA(t-1))

где:

HV_EMA(t-1) — средний дневной ход цены на предыдущем шаге (дне)

Alfa — коэффициент сглаживания (0...1)

PRICE_F — цена фьючерса на текущем шаге (дне)

Prev_PRICE_F — цена фьючерса на предыдущем шаге (дне)

Если проще сказать то HV_EMA это экспоненциальная средняя дневных изменений цены фьючерса взятых по модулю.

У нас получается дневная волатильность. Далее приводим дневную волатильность к годовой:

HV=HV_EMA * КОРЕНЬ(252)

Почему я взял 252? Потому что в году примерно 252 рабочих дня, хотя этот вопрос спорный какой коэффициент брать 252 или 365.

Все, теперь у нас есть историческая волатильность приведенная к годовой и её можно теперь сравнивать с подразумеваемой.

Методом тупого перебора я перебрал все коэффициенты Alfa и определил, что у коэффициента Alfa=0,06 наименьшее среднеквадратичное отклонение между IV и HV, его то и возьмем для дальнейших исследований.

Посчитаем разность между IV и HV и построим график этого спреда

( Читать дальше )

Братиш, очень полезное упражнение для тебя

- 26 мая 2016, 20:21

- |

В общем штук 15 у тебя получится вывести, если брать прям-прям все все все цели, включая идиотские, типа porsche cayenne turbo S. Но это не все. Возьми этот листок на следующий день и снова пиши свои цели. Дописывай все то, что пришло тебе на твой свежий ум. Я знаю, тебе некогда заниматься такой хренью каждый день, но ты попробуй поделать это 30 дней подряд. Каждый день пытаться выжать из себя новую цель, уверен, это будет одно из самых полезных дел, которые ты делал в своей жизни.

Давай, 30 дней. Через 30 дней встретимся и перетрём что из этого вышло. Поделимся мыслями так сказать.

На машине из Москвы в Анталью, летнему сезону посвящается!

- 23 мая 2016, 20:23

- |

Ровно год исполняется с момента как мы начали это путешествие, сев в автомобиль и взяв курс на юг.Этому предшествовала подготовка: машина, не новая «Субару», с особым пристрастием осмотрена на сервисе, заменено кой-чего; составлен подробный маршрут с запасными вариантами; навигация с платными картами «Навител» — Россия, Грузия, Турция; карты «Виза» и «Мастер» разных банков. В самой южной точке маршрута, турецком прибрежном городке Авсалар забронирована квартира в кондо на два месяца.

Ну и конечно о нелегком (но местами приятном) бизнесе нашем… Я оставил работать своего нового робота (тут ничего не рекламирую), который за три месяца работы-отладки показал неплохие результаты. Без реинвестирования, чтобы не рушил мозг на отдыхе возможными просадками. Дал ему денег на ГО 25 Си, чтоб оправдать сервак, где он «вкалывает», ну и заработать/потерять без эмоций. Статистику покажу понедельно, в пунктах на контракт, как и вел.

Поехали втроем: я, жена, сын десяти лет. Первый город остановки и ночевки – Волгоград, выбрали этот маршрут в честь юбилея Победы, чтобы посетить Мамаев курган. По дороге один раз пытались развести гаишники, мол обгон через сплошную, у нас есть запись, сотрем за три тыщи.

( Читать дальше )

Поразительная правда об S&P 500

- 13 мая 2016, 05:04

- |

Общепризнанным фактом является то, что индекс S&P 500 представляет собой широкую и диверсифицированную картину фондового рынка США.

Так ли это на самом деле? Ответ может вызвать удивление.

Если отсортировать компоненты S&P 500 согласно капитализации, то выяснится, что лишь три акции – Apple, Alphabet, Microsoft – формируют 10% индекса. Чтобы получить топ-20%, достаточно добавить еще семь эмитентов – Exxon Mobil, Berkshire Hathaway, Facebook, Johnson&Johnson, Amazon, General Electric, Wells Fargo.

Получается, что всего 10 компонент формируют около 20% S&P 500, который является взвешенным по капитализации. Примечательно, что половина объема индекса заполнена лишь примерно 50 акциями.

Таким образом, фактически S&P 500 является не совсем тем, чем его принято считать. Инвестируя в индекс путем покупки ETF или фьючерсов, инвесторы в большей мере могут сделать ставку на ограниченный список акций, преимущественно технологических.

БКС Экспресс

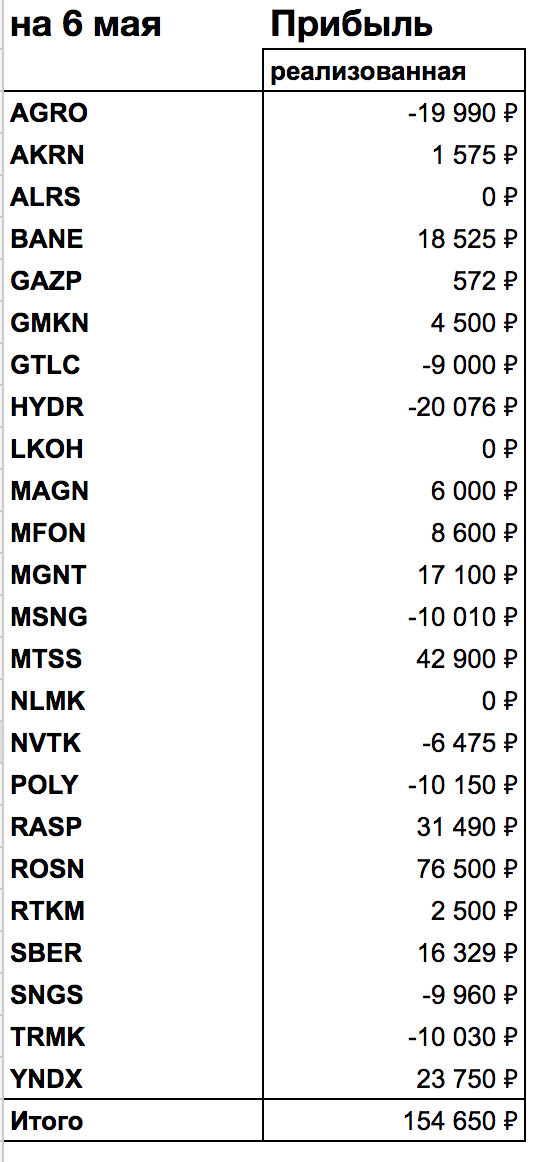

Итог за время рассылки смс (+154тыс). У каждого свои сигналы.

- 07 мая 2016, 14:37

- |

Результат для нас и для них был удовлетворительным.

Для каждой сделки был установлен фиксированный риск потери 10тыс руб.

Общая сумма капитала примерно составляет 3млн руб., но далеко не все подписчики имеют столько средств даже с учетом плечей. Поэтому специально для смс рассылки рассчитывается меньшее количество акций для риска в сделке 1тыс руб. Соответсвенно и требуемый размер капитала может быть в 10 раз меньше.

Немного о сигналах.

Сигналы — это информация. Все трейдеры торгуют по сигналам. Статьи, новости, слухи, графики, индикаторы — все это сигналы. Нет здравого человека, который открывает ноутбук и наугад нажимает на кнопку. Мы собираем информацию, интерпретируем её, трансформируем в конкретный приказ-ордер своему брокеру и копируем в смс оповещениях.

У каждого сигналы свои, каждый сам решает какая ему нужна информация. Но цель в итоге у всех одна — заработать прибыль.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал