Избранное трейдера ves2010

Сила подсознания или Как изменить жизнь за 4 недели". Конспект книги. Часть I. Человек с точки зрения науки. Глава 2. Преодоление тела (окончание)

- 03 октября 2017, 20:28

- |

Гены: воспоминания о прежней среде

Клетки мышц производят мышечные белки (актин и миозин); клетки кожи — кожные белки (коллаген и эластин), а клетки желудка — особые желудочные белки, энзимы. Большинство клеток организма занято изготовлением белков, а само производство идёт с помощью генов. Мы проявляем определённые гены в процессе изготовления определённых белков.

Если львы не могут догнать определённое животное и этот опыт повторяется из поколения в поколение, то со временем ноги их станут длиннее, зубы — острее, а сердца — больше. Эти изменения вызваны тем, что гены начинают производить белки, модифицирующие организм в соответствии с условиями среды.

Эпигенетика утверждает, что генам можно дать сигнал переписать будущее

согласно эпигенетической парадигме мы можем напрямую воздействовать на генную активность, а значит, получаем власть над генетическим наследием.

Закрепление привычных состояний бытия провоцирует развитие нежелательных генетических сценариев

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 5 )

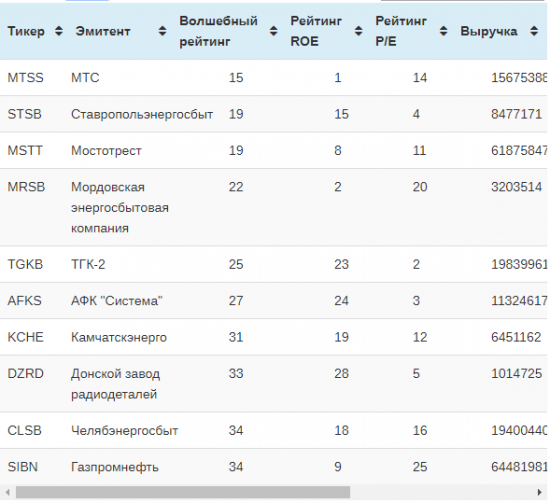

Какие акции покупать по методике Гринблатта. Итоги полугодия 2017 года.

- 28 сентября 2017, 17:40

- |

Прочитал сегодня книжку Джоэля Гринблатта «Маленькая книга победителя рынка акций». Книжка и в самом деле маленькая — по объему, да и читается легко. Отзыв писать про книгу не буду здесь — сами все прочтете. Суть в другом. В этой «маленькой книге» дается простая «волшебная формула», как выбрать себе портфель акций и получать доходность выше среднерыночных. Как и почему это работает — рассказывается в книге, здесь я не буду дискутировать на эту тему.

Суть формулы простая — берем все компании из доступного списка, в США это 3500 компаний, которые отслеживают всевозможные скринеры, сортируем их по рентабельности капитала в порядке убывания. Каждой компании присваиваем рейтинг — порядковый номер в списке. Это будет рейтинг компании по капиталу. Потом этот список пересортировываем так, чтобы отсортировать список в порядке убывания доходности акции как таковой (читай, по коэффициенту P\E). Каждой компании в списке присваиваем еще один рейтинг — это будет рейтинг доходности акции. Суммируем рейтинги для каждой акции. Это и есть «волшебная формула».

Далее в портфель выбираем акции с минимальным суммарным рейтингом. В книге предлагается в портфель выбрать 20-30 акций. И предлагается проводить такую процедуру периодически с целью ротации акций в портфеле. Тут тоже есть тонкости, они расписаны в книге довольно подробно. Суть «волшебной формулы» — используя этот механизм вы будете отбирать портфель хорошие компании по хорошей цене — все как у Баффета.

Естественно, захотелось получить такой «волшебный рейтинг» для отечественного рынка акций. Результат исследований доступен по ссылке (там полная таблица, в ней порядка 140 эмитентов, можно сортировать столбцы), здесь же приведен ТОП-10.

( Читать дальше )

Амерские фьючерсы на МАшках - 7.1

- 27 сентября 2017, 06:22

- |

Сигналы/Сопровождение позиции

HG (Copper) поставил стоп на вход в шорт от 2.9075, защитный стоп 2.9665

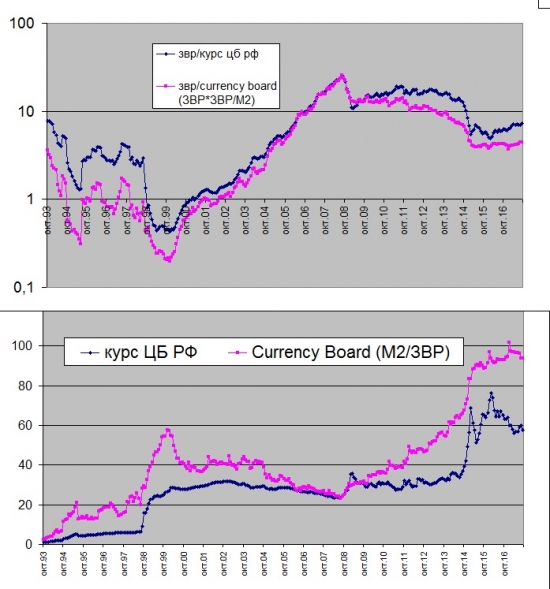

Мои индикаторы состояния экономики и курса рубля

- 04 сентября 2017, 19:10

- |

Первый — отношение золотовалютных резервов ЦБ к курсу рубля (синий график) показывает динамику изменения ЗВР при текущем курсе рубля. Индикатор ЗВР*ЗВР/М2 (красный график) еще более информативен. Шкала логарифмическая.

Про Currency Board (отношение денежной массы М2 к золотовалютным резервам) уже писали тут и до меня, это довольно простой и очень качественный индикатор определения курса нац.валюты развивающихся экономик.

Следующий — отношение рублевых депозитов в кредитных организациях к золотовалютным резервам (синий график). На сегодняшний день этот показатель у исторических максимумов и равен 0,81, т.е. при текущем курсе рубля надо будет отдать 81% всех ЗВР, если граждане закроют свои депозиты и решат выйти в более безрисковые активы типа СКВ, золото и т.п.

Отношение рублевых депозитов к М2 (красный график) показывает какой процент денежной массы лежит на депозитах и видно, что этот показатель за последние 10 лет вырос с 0,35 до 0,5. С одной стороны это показывает рост уровня доверия к банковской системе, но с другой показывает, что растет процент денежной массы, который лежит «мертвым грузом» вместо того, чтобы развивать экономику.

( Читать дальше )

ПИФы Недвижимости - исследование

- 16 июля 2017, 13:04

- |

Что это за инструмент?

ПИФ недвижимости — паевой инвестиционный фонд, инвестирующий в недвижимость. Абсолютно все фонды недвижимости — закрытого типа. Это означает, что купленные паи можно сдать в управляющую компанию только в конце срока действия фонда — тогда как отрытые пифы можно сдать обратно в УК и забрать деньги в любой момент. Тем не менее, законом не запрещено продавать паи на вторичном рынке, и некоторые фонды обращаются на бирже (с ликвидностью там правда очень большие проблемы). Минимальный срок жизни закрытого ПИФа — три года.

Порог входа может быть небольшим, например — 10 тыс. рублей за пай, но минимальная сумма инвестирования в большинстве фондов находится в пределах от 300 тыс. до 1 млн. рублей. Также хотелось бы сказать о том, что большая часть паев реализуется на этапе формировании ПИФа, посмотреть список формирующихся фондов можно здесь:

( Читать дальше )

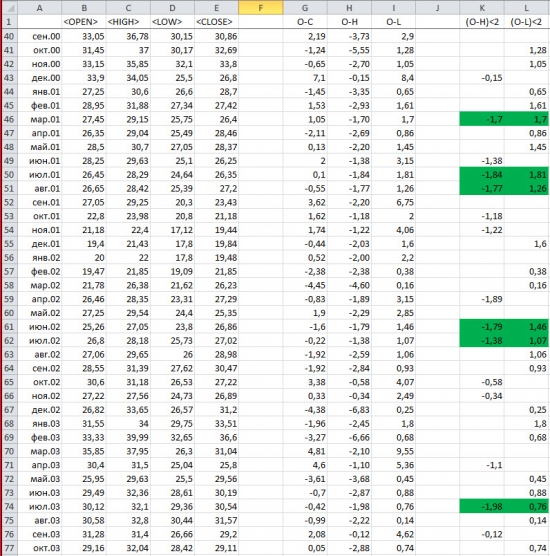

Создаем ГРААЛЬ !!!!!

- 07 июля 2017, 12:08

- |

Доброго времени суток.

Создаем торговую систему.

Обратный календарный спред на нефти.

Изучаем историю нефти за последние 20 лет.

С июля 2003 года замечаем, что график помесячно имеет сильные движения от открытия.

( Читать дальше )

Бэктестинг: парный трейдинг на 15, 30, 60 минутах

- 21 июня 2017, 23:08

- |

Торговля один раз в день, это хорошо для комиссий. Но не пропускаем ли мы колебания цен, на которых можно заработать? Для проверки уменьшим таймфреймы и увеличим частоту проверки сигналов.

Проверять будем на 15, 30 и 60 минутных периодах. Торговать будем ранее найденными парами. Все проверяем на Quantopian, а код пишем на Python.

( Читать дальше )

Действительно ли пут-опционы переоценены?

- 08 июня 2017, 16:47

- |

Есть довольно много академических исследований, именующих этот феномен не иначе как «overpriced puts puzzle» или «put anomaly». Примеры можно посмотреть, например, здесь, здесь, здесь и еще много в каких источниках. Биржа CBOE также уже довольно давно публикует индексы стратегий продажи опционов вроде PutWrite для продажи путов и BuyWrite для продажи колов. Почти все они показывают результаты лучше простой пассивной покупки индекса, выступающего базовым активом(S&P 500, Russell 2000). На сайте CBOE есть довольно много исследований на эту тему, кто интересуется, полная библиография

( Читать дальше )

Миф: вся Россия хочет свалить за бугор.

- 29 марта 2017, 16:57

- |

Чуть больше чем из Японии и Новой Зеландии. И меньше, чем из Франции, Белорусси, Прибылтики и Израиля.

Данные института Гэллапа о желающих свалить по странам мира

3 способа быстро узнать настроение рынка

- 09 февраля 2017, 09:20

- |

Есть много способов определить настроение рынка акций. В этом посте вы узнаете о трех самых быстрых. Первый и наиболее простой из них — это зайти на сайт американской ассоциации частных инвесторов American Association of Individual Investors или сокращенно AAII.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал