SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Агапов Артем (luceant)

Smoketrader (Алексей Капускин) на встрече sMart-Lab

- 26 октября 2011, 23:48

- |

- комментировать

- ★26

- Комментарии ( 21 )

Сокращаем свои убытки

- 15 октября 2011, 19:44

- |

Многие, наверно, слышали или читали в интересных книгах об одном фундаментальном столпе системной торговли: «режь убытки и давай прибыли течь». Ведь если реально взглянуть на трейдинг, то, оказывается, единственное, что мы может контролировать, это свои убытки. Так каким образом можно сократить убытки?

Я не претендую на оригинальность и авторство (это знают очень многие), но кому-то окажется полезным.

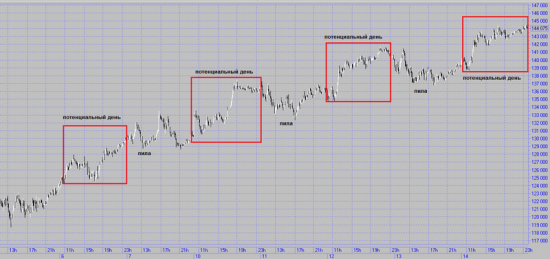

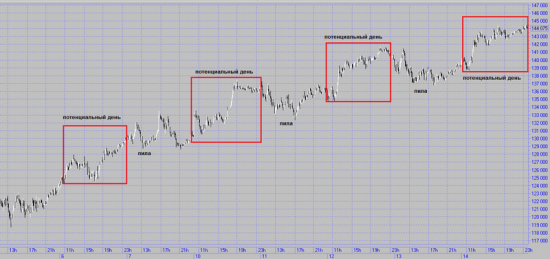

Одно из самых простых моих правил сокращения убытков, это не торговать в определенные дни (да и вообще торговать как можно реже). Не торговать в дни, следующие за ударным днем (называю их для себя потенциальными днями). После любого потенциального дня в основном наблюдаем пилу, на которой можно оставить кучу стопов. Теперь проиллюстрирую:

Например, можно с определенной долей вероятности сказать, что в понедельник будет пила и для меня торговля будет закрыта.

Всем удачи и хороших профитов.

Я не претендую на оригинальность и авторство (это знают очень многие), но кому-то окажется полезным.

Одно из самых простых моих правил сокращения убытков, это не торговать в определенные дни (да и вообще торговать как можно реже). Не торговать в дни, следующие за ударным днем (называю их для себя потенциальными днями). После любого потенциального дня в основном наблюдаем пилу, на которой можно оставить кучу стопов. Теперь проиллюстрирую:

Например, можно с определенной долей вероятности сказать, что в понедельник будет пила и для меня торговля будет закрыта.

Всем удачи и хороших профитов.

Видео-презентация "Рынок ликвидности" («по мотивам» семинара 30 сентября в ДО Финам Кутузовский)

- 05 октября 2011, 00:27

- |

Прошу не «пинать» ибо это первая такого рода видео-презентация, если есть идеи и замечания, а также вопросы по «сути» освещаемого — пишите в камменты)))

Поехали:

Поехали:

Просто о сложном: "Плечо и маржа" (финансовый ликбез)

- 20 сентября 2011, 12:58

- |

Полазил я тут по форуму, по тегам — не нашел более менее «простых» пояснений — что это за «фрукт». Есть и мои записи, но они «по букве закона»...

Задумался о том, что нужно привести более «понятные» высказывания и формулы.

Итак:

Финансовый ликбез (плечо и маржа)

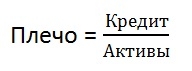

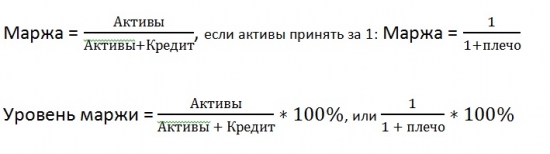

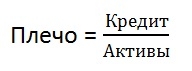

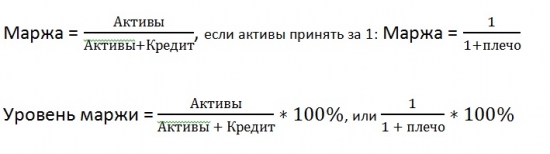

Плечо: Отношение заемных средств к собственным (Активы = д.с. + маржинальные бумаги). Основной смысл «плеча» — сколько у Вас заемных средств на единицу собственных.

Маржа: Доля собственных активов в общей маржинальной позиции (здесь учитываются только д.с. и маржинальные ценные бумаги).

Зная плечо, всегда можно посчитать уровень маржи и наоборот:

Пример:

Уровень маржи – 40% (Ваши активы составляют 40% от общей маржинальной позиции, соответственно 60% — заемные (кредит))

Кредит = 60, активы = 40.

( Читать дальше )

Задумался о том, что нужно привести более «понятные» высказывания и формулы.

Итак:

Финансовый ликбез (плечо и маржа)

Плечо: Отношение заемных средств к собственным (Активы = д.с. + маржинальные бумаги). Основной смысл «плеча» — сколько у Вас заемных средств на единицу собственных.

Маржа: Доля собственных активов в общей маржинальной позиции (здесь учитываются только д.с. и маржинальные ценные бумаги).

Зная плечо, всегда можно посчитать уровень маржи и наоборот:

Пример:

Уровень маржи – 40% (Ваши активы составляют 40% от общей маржинальной позиции, соответственно 60% — заемные (кредит))

Кредит = 60, активы = 40.

( Читать дальше )

открытие счета у зарубежного брокера

- 14 июля 2011, 12:06

- |

Хочу поделиться с Вами информацией о том, как с нуля организовать торговлю на глобальном рынке у зарубежного брокера.

1. Исследовать брокеров по рейтинговым сайтам и выбрать достойных для себя.

Ресурсы:

http://www.brokerage-review.com/

http://www.elitetrader.com/

http://www.stockbrokers.com/reviews/beststockbrokers

http://investorjunkie.com/best-stock-brokers/

На кого я обратил внимание: http://lightspeed.com/, http://www.thinkorswim.com (http://www.tdameritrade.com), https://www.zecco.com/

2. Зарегистрироваться для получения демо-доступа.

Процедура регистрации у всех брокеров упрощена до предела — знание англ.языка позволит за 5 минут заполнения форм получить логин-пароль и терминал для демо-доступа.

Youtube и Google очень помогают, если с англ.туго — набираете строку поиска «открытие счета thinkorswim» и повторяете все действия в видео-ролике (например вот в этом ролике —

( Читать дальше )

1. Исследовать брокеров по рейтинговым сайтам и выбрать достойных для себя.

Ресурсы:

http://www.brokerage-review.com/

http://www.elitetrader.com/

http://www.stockbrokers.com/reviews/beststockbrokers

http://investorjunkie.com/best-stock-brokers/

На кого я обратил внимание: http://lightspeed.com/, http://www.thinkorswim.com (http://www.tdameritrade.com), https://www.zecco.com/

2. Зарегистрироваться для получения демо-доступа.

Процедура регистрации у всех брокеров упрощена до предела — знание англ.языка позволит за 5 минут заполнения форм получить логин-пароль и терминал для демо-доступа.

Youtube и Google очень помогают, если с англ.туго — набираете строку поиска «открытие счета thinkorswim» и повторяете все действия в видео-ролике (например вот в этом ролике —

( Читать дальше )

Финансовый ликбез (Маржинальные сделки, сделки с кредитным плечом, Часть 2)

- 01 июня 2011, 14:36

- |

Продолжение:

Периодичность расчета уровня маржи

Расчет уровня маржи клиента производится брокером в тех же случаях, что и расчет уровня обеспечения клиента.

Уровни маржи

Существует два уровня маржи, которые контролирует брокер: ограничительный уровень маржи и уровень маржи, для направления требования о внесении обеспечения.

Ограничительный уровень маржи

В зависимости от того, относится ли клиент к категории клиентов с повышенным уровнем риска или нет, в отношении него действует ограничительный уровень маржи 25% (плечо не более 1 к 3) или 50% (плечо не более 1 к 1) соответственно. Брокер не вправе совершать в интересах клиента сделки и операции с ценными бумагами и денежными средствами, приводящими к уменьшению уровня маржи ниже ограничительного уровня.

( Читать дальше )

Периодичность расчета уровня маржи

Расчет уровня маржи клиента производится брокером в тех же случаях, что и расчет уровня обеспечения клиента.

Уровни маржи

Существует два уровня маржи, которые контролирует брокер: ограничительный уровень маржи и уровень маржи, для направления требования о внесении обеспечения.

Ограничительный уровень маржи

В зависимости от того, относится ли клиент к категории клиентов с повышенным уровнем риска или нет, в отношении него действует ограничительный уровень маржи 25% (плечо не более 1 к 3) или 50% (плечо не более 1 к 1) соответственно. Брокер не вправе совершать в интересах клиента сделки и операции с ценными бумагами и денежными средствами, приводящими к уменьшению уровня маржи ниже ограничительного уровня.

( Читать дальше )

Базовые принципы торговли Dr-Mart'a (может кому-то будет интересно)

- 30 апреля 2011, 13:22

- |

Старая тема, собранная каким-то читателем журнала Марта, за что собравшему спасибо! (там есть и мои пару вопросов)

Сразу всем скептикам: подвергать сомнением ниже описанное — бессмысленно, всем нам известно, что Тимофей успешный трейдер, так что эти правила — грааааль в чистом виде

Тимофей, если вдруг заглянешь, вопрос, что из ниже приведенного сейчас тебе уже не актуально, может появилось что-то новенькое?

Итак,

Базовые принципы торговли Dr-Mart

Disclaimer: вся информация собрана из открытых источников

Общие моменты

Частое употребление и само наличие слова «ударный» полностью раскрывает суть

стратегии.

То что я использую:

• Пирамидинг на прибыль

• Тренды и стопы

То, что я пока не использую:

• Уровни, • Подтверждение объемами, • Внутренняя информация (инсайд)

Торговый инструмент

Вопрос: можно спросить -а чем ты торгуешь? акциями на ммвб или фьючерсами? или

вообще не нашем рынке? и еще -ты же полдня на тв проводишь, когда ты торговать

успеваешь?

Ответ: 1. фуч РТС 2. если вы думаете, что для успешной торговли надо торчать 12 часов в

день у монитора, вы сильно заблуждаетесь

Таймфрейм

Вопрос: Тимофей, на каком таймфрейме торгуешь?

Ответ: я смотрю дэйли, 60м и 5м

Вопрос: На каком таймфрейме играешь? 15 мин?

Ответ: а это мой секрет ужэ

Входы

@ 2010-05-05 17:15:00

Сегодня две точки входа пропустил из-за того, что был в эфире. Одну —

утром, вторую — после 16:00.

Знаю, что злиться нехорошо, но меня сильно парит, что рынок падает за час на 3000 пунктов, а я вне него. Я очень злюсь. Такие деньки бывают

нечасто, они дают результат всего месяца. А такие месяцы делают

результат всего года.

@ 2010-03-20 11:46:00

Вчера, наконец, поймал птицу счастья за яйца и сделал околорекордный день (+12%д/д).

Хотя вчера был хуевый день, мне так чисто просто повезло, что я не стал ждать, пока меня

свозят на стопы

@ 2010-02-04 19:52:00

Сегодня рекордная внутридневная прибыль за последние 30 месяцев. шортанул в 16-30

@ 2010-03-17

Торговые результаты

не было убыточных недель

прибыльных дней 70-80% примерно

убыток никогда не превышал 2% в день

Вопрос: Не подъёбываю тебя, правда хочу понять, как можно не угадав движения

иметь профит в 45%?

Ответ: я просто использовал точки с перевесом и быстрый выход

Стопы

• Не разделяю мнение о том, что стоп надо ставить за конкретный уровень. • Сам использую только расчетный стоп. В моем случае это полезно для дисциплины.

стоп не хочу свой говорить, отдельные люди знают, но не хочу чтобы это было

массовым достоянием

я использую обычный стоп и связанный с тейкпрофитом стоп

Вопрос: а размер стопа в чем, в процентах от стоимости контракта, или просто в

пунктах?

Ответ: стоп строго в пунктах. чтобы все было четко

Стопы ставлю исходя из:

1. статистика

2. максимально допустимый риск

Вопрос: какая часть заходов в позы ошибочные, т.е. выбиваются по стопам?

Ответ: больше половины

Если ты входишь на импульсе с минимальным стоп-лоссом, то от уровня

входа критически зависит соотношение риск/прибыль.

Проскальзывание

В последние дни цены перемещаются довольно быстро и я уже раза четыре

не успел воткнуться в нужную мне цену. Реальная задержка у АДА составляет где-то от 3

до 5 секунд, за которые цены успевают переместиться на критическую величину. В

результате качество точки входа падает до уровня казино.

Еще один пиздец — это стоп-лосс. Ладно, я допускаю, что между мной и АДОМ может быть

задержка. Но если я выставляю стоп, то заявка хранится у этих ******в на сервере! В итоге

между моментом когда рынок касается стоп-цены и моментом когда заявка становится

активной может пройти 5 секунд, за которые рынок может пройти 0.2-0.3%. То есть

проскальзывание может составить 0.2-0.3%.

Мани-менеджмент

Итак. Я хочу торговать каким-то инструментом. По сути, чтобы рассчитать весь-мани-

менеджмент, надо знать максимальную яму системы. То есть просадку счета в случае

самой неблагоприятной последовательности убыточных сделок.

Но если не усложнять, то основные принципы следующие:

* торгуем всегда одним и тем же количеством.

* количество пересматриваем по мере роста депо, раз в неделю

* стоп всегда один и тот же.

* стоп всегда срабатывает

* если не сработал, сделка закрывается руками по любым ценам (тут я исхожу из того, что

если я оставлю, ситуация может ухудшиться до катастрофы)

* я не переношу большое плечо через клиринг и ночь (это редкий, но огромный риск)

Каким количеством торговать?

* сначала нада знать количество стопов, которые мы подряд можем собрать

* депо-(кол-во этих стопов)х(размер стопа)х(размер позиции) = рабочее депо

* размер позиции = рабочее депо/маржа по контракту

рабочее депо ссылается на размер позиции, а размер позиции на рабочее

депо (что невозможно). или я что-то не понял? спасибо

Такием образом получается система из двух линейных уравнений) — надо ее решить

если вы торгуете фучами и у вас нет подобных правил — вам пиздец.

Плечи

риски небольшие. говорю же, открываюсь наполовину возможных плечей. даже меньше

Вопрос: Каким кол-ом контрактов в % от максимально возможного ты открываешься?

Ответ: когда позу набираю под движение, тогда 100%

Просадки

от конца сентября просадок не было. Просадки только были в рамках прибыли. Они

достигали 22% счета. Но ниже уровня конца сентября счет не опускался. то есть риск был в

рамках полученной в начале месяца прибыли. ну ваще-т я редко когда теряю в день

больше 5%

Вопрос: Тимофей, позволь узнать, какой у тебя бывает месячный дродаун при таких

результатах?

Ответ: ну от хаев в этом месяце небольшой. если от суммы с начала месяца, то ваще

минимальный. так как я первыми сделками в нач месяца сразу стараюсь сделать запас

прочности

Вопрос: в предыдущей ветке кто-то тебя подъебнул мол депо у тебя внутри дня гуляет на +-

20%, и ты ответил, что не допускаешь просадки более чем на 2%, это не ради красного словца,

ты действительно не дашь просесть депо на этот процент?

Ответ: внутри дня, — да. В сделке — не больше 2%, в день — не больше 5%

Используемое ПО

Сидел, работал 2 часа в экселе. Подбивал статистику операций.

Рекомендуемые книги

1. Воспоминания биржевого спекулянта

2. смиттен «жизнь и смерть биржевого спекулянта» почти тот же лефевр,

но на другой лад. Тоже три раза перепрочел.

3. лебо, лукас: компьютерный анализ фьючерсных рынков. Здесь пожалуй,

изложен наиболее адекватный взгляд на торговлю и теханализ, с которым я когда-либо встречался. разделяю представления этих людей о рынке.

Вопрос по лебо-лукас: Я сейчас тоже эту книгу читаю, там большое

внимание уделяется использованию технических индикаторов, МАКД, РСИ,

средние, ADX. Ты их тоже используешь?

Ответ: Я не использую ничего из перечисленного

4. коппел. быки медведи и миллионеры. Три раза прочел. То же, что и маги рынка

5. фейс. путь черепах. Тоже адекватный взгляд на торговлю. Да и книгу интересно читать.

6. винс. математика управления капиталом. Книга непростая. Но чтобы представление о

риске было более адекватным, я бы советовал ее прочеть. Потому что контроль риска №1.

7. Даглас. Дисциплинированный трейдер. Книга расширила мой взгляд на себя и на мир.

Cоветы, cобранные вместе от dr-mart

продолжение в следующей части

Сразу всем скептикам: подвергать сомнением ниже описанное — бессмысленно, всем нам известно, что Тимофей успешный трейдер, так что эти правила — грааааль в чистом виде

Тимофей, если вдруг заглянешь, вопрос, что из ниже приведенного сейчас тебе уже не актуально, может появилось что-то новенькое?

Итак,

Базовые принципы торговли Dr-Mart

Disclaimer: вся информация собрана из открытых источников

Общие моменты

Частое употребление и само наличие слова «ударный» полностью раскрывает суть

стратегии.

То что я использую:

• Пирамидинг на прибыль

• Тренды и стопы

То, что я пока не использую:

• Уровни, • Подтверждение объемами, • Внутренняя информация (инсайд)

Торговый инструмент

Вопрос: можно спросить -а чем ты торгуешь? акциями на ммвб или фьючерсами? или

вообще не нашем рынке? и еще -ты же полдня на тв проводишь, когда ты торговать

успеваешь?

Ответ: 1. фуч РТС 2. если вы думаете, что для успешной торговли надо торчать 12 часов в

день у монитора, вы сильно заблуждаетесь

Таймфрейм

Вопрос: Тимофей, на каком таймфрейме торгуешь?

Ответ: я смотрю дэйли, 60м и 5м

Вопрос: На каком таймфрейме играешь? 15 мин?

Ответ: а это мой секрет ужэ

Входы

@ 2010-05-05 17:15:00

Сегодня две точки входа пропустил из-за того, что был в эфире. Одну —

утром, вторую — после 16:00.

Знаю, что злиться нехорошо, но меня сильно парит, что рынок падает за час на 3000 пунктов, а я вне него. Я очень злюсь. Такие деньки бывают

нечасто, они дают результат всего месяца. А такие месяцы делают

результат всего года.

@ 2010-03-20 11:46:00

Вчера, наконец, поймал птицу счастья за яйца и сделал околорекордный день (+12%д/д).

Хотя вчера был хуевый день, мне так чисто просто повезло, что я не стал ждать, пока меня

свозят на стопы

@ 2010-02-04 19:52:00

Сегодня рекордная внутридневная прибыль за последние 30 месяцев. шортанул в 16-30

@ 2010-03-17

Торговые результаты

не было убыточных недель

прибыльных дней 70-80% примерно

убыток никогда не превышал 2% в день

Вопрос: Не подъёбываю тебя, правда хочу понять, как можно не угадав движения

иметь профит в 45%?

Ответ: я просто использовал точки с перевесом и быстрый выход

Стопы

• Не разделяю мнение о том, что стоп надо ставить за конкретный уровень. • Сам использую только расчетный стоп. В моем случае это полезно для дисциплины.

стоп не хочу свой говорить, отдельные люди знают, но не хочу чтобы это было

массовым достоянием

я использую обычный стоп и связанный с тейкпрофитом стоп

Вопрос: а размер стопа в чем, в процентах от стоимости контракта, или просто в

пунктах?

Ответ: стоп строго в пунктах. чтобы все было четко

Стопы ставлю исходя из:

1. статистика

2. максимально допустимый риск

Вопрос: какая часть заходов в позы ошибочные, т.е. выбиваются по стопам?

Ответ: больше половины

Если ты входишь на импульсе с минимальным стоп-лоссом, то от уровня

входа критически зависит соотношение риск/прибыль.

Проскальзывание

В последние дни цены перемещаются довольно быстро и я уже раза четыре

не успел воткнуться в нужную мне цену. Реальная задержка у АДА составляет где-то от 3

до 5 секунд, за которые цены успевают переместиться на критическую величину. В

результате качество точки входа падает до уровня казино.

Еще один пиздец — это стоп-лосс. Ладно, я допускаю, что между мной и АДОМ может быть

задержка. Но если я выставляю стоп, то заявка хранится у этих ******в на сервере! В итоге

между моментом когда рынок касается стоп-цены и моментом когда заявка становится

активной может пройти 5 секунд, за которые рынок может пройти 0.2-0.3%. То есть

проскальзывание может составить 0.2-0.3%.

Мани-менеджмент

Итак. Я хочу торговать каким-то инструментом. По сути, чтобы рассчитать весь-мани-

менеджмент, надо знать максимальную яму системы. То есть просадку счета в случае

самой неблагоприятной последовательности убыточных сделок.

Но если не усложнять, то основные принципы следующие:

* торгуем всегда одним и тем же количеством.

* количество пересматриваем по мере роста депо, раз в неделю

* стоп всегда один и тот же.

* стоп всегда срабатывает

* если не сработал, сделка закрывается руками по любым ценам (тут я исхожу из того, что

если я оставлю, ситуация может ухудшиться до катастрофы)

* я не переношу большое плечо через клиринг и ночь (это редкий, но огромный риск)

Каким количеством торговать?

* сначала нада знать количество стопов, которые мы подряд можем собрать

* депо-(кол-во этих стопов)х(размер стопа)х(размер позиции) = рабочее депо

* размер позиции = рабочее депо/маржа по контракту

рабочее депо ссылается на размер позиции, а размер позиции на рабочее

депо (что невозможно). или я что-то не понял? спасибо

Такием образом получается система из двух линейных уравнений) — надо ее решить

если вы торгуете фучами и у вас нет подобных правил — вам пиздец.

Плечи

риски небольшие. говорю же, открываюсь наполовину возможных плечей. даже меньше

Вопрос: Каким кол-ом контрактов в % от максимально возможного ты открываешься?

Ответ: когда позу набираю под движение, тогда 100%

Просадки

от конца сентября просадок не было. Просадки только были в рамках прибыли. Они

достигали 22% счета. Но ниже уровня конца сентября счет не опускался. то есть риск был в

рамках полученной в начале месяца прибыли. ну ваще-т я редко когда теряю в день

больше 5%

Вопрос: Тимофей, позволь узнать, какой у тебя бывает месячный дродаун при таких

результатах?

Ответ: ну от хаев в этом месяце небольшой. если от суммы с начала месяца, то ваще

минимальный. так как я первыми сделками в нач месяца сразу стараюсь сделать запас

прочности

Вопрос: в предыдущей ветке кто-то тебя подъебнул мол депо у тебя внутри дня гуляет на +-

20%, и ты ответил, что не допускаешь просадки более чем на 2%, это не ради красного словца,

ты действительно не дашь просесть депо на этот процент?

Ответ: внутри дня, — да. В сделке — не больше 2%, в день — не больше 5%

Используемое ПО

Сидел, работал 2 часа в экселе. Подбивал статистику операций.

Рекомендуемые книги

1. Воспоминания биржевого спекулянта

2. смиттен «жизнь и смерть биржевого спекулянта» почти тот же лефевр,

но на другой лад. Тоже три раза перепрочел.

3. лебо, лукас: компьютерный анализ фьючерсных рынков. Здесь пожалуй,

изложен наиболее адекватный взгляд на торговлю и теханализ, с которым я когда-либо встречался. разделяю представления этих людей о рынке.

Вопрос по лебо-лукас: Я сейчас тоже эту книгу читаю, там большое

внимание уделяется использованию технических индикаторов, МАКД, РСИ,

средние, ADX. Ты их тоже используешь?

Ответ: Я не использую ничего из перечисленного

4. коппел. быки медведи и миллионеры. Три раза прочел. То же, что и маги рынка

5. фейс. путь черепах. Тоже адекватный взгляд на торговлю. Да и книгу интересно читать.

6. винс. математика управления капиталом. Книга непростая. Но чтобы представление о

риске было более адекватным, я бы советовал ее прочеть. Потому что контроль риска №1.

7. Даглас. Дисциплинированный трейдер. Книга расширила мой взгляд на себя и на мир.

Cоветы, cобранные вместе от dr-mart

продолжение в следующей части

Мой риск менеджер

- 23 апреля 2011, 22:10

- |

1)Максимальная просадка в день 1-1.5%

Если потери меньше 1%, можно войти еще раз, но так что бы возможность потерять не была больше 1.5% в сумме.

2)Если 2 дня подряд торги заканчиваются максимальной просадкой:

-то прекратить торги до понедельника.

Если сделка была открыта в предыдущий день, а убыток получил сегодня, то решать либо это сегодняшний убыток, либо вчерашний, но смотри пункт 1 т е если сегодняшний, то сегодня не торгуешь, а если вчерашний, то поторговав сегодня ты рискуешь остаться без торгов на неделю.

3)Если в течении недели потери превышают 4%:

-стоп торги на неделю.

4)В случае сигнала ********, входить на 200%

Возможно небольшое нарушение правила 1(0.5-0.7%) т к сигнал очень точный.

5)В остальные сделки входить так что бы дневной риск был не больше 1.5%, с учетом плеча 1:1

6)2 позиции открытые одновременно максимум(на мамбе)

6)НЕ УВЕРЕН – НЕ ТОРГУЙ!

7)стоп за последней чертой

( Читать дальше )

Если потери меньше 1%, можно войти еще раз, но так что бы возможность потерять не была больше 1.5% в сумме.

2)Если 2 дня подряд торги заканчиваются максимальной просадкой:

-то прекратить торги до понедельника.

Если сделка была открыта в предыдущий день, а убыток получил сегодня, то решать либо это сегодняшний убыток, либо вчерашний, но смотри пункт 1 т е если сегодняшний, то сегодня не торгуешь, а если вчерашний, то поторговав сегодня ты рискуешь остаться без торгов на неделю.

3)Если в течении недели потери превышают 4%:

-стоп торги на неделю.

4)В случае сигнала ********, входить на 200%

Возможно небольшое нарушение правила 1(0.5-0.7%) т к сигнал очень точный.

5)В остальные сделки входить так что бы дневной риск был не больше 1.5%, с учетом плеча 1:1

6)2 позиции открытые одновременно максимум(на мамбе)

6)НЕ УВЕРЕН – НЕ ТОРГУЙ!

7)стоп за последней чертой

( Читать дальше )

мои правила инвестирования и хеджа

- 19 марта 2011, 08:59

- |

Самые главные правила, тупые и простые:

1. Тратить меньше чем зарабатывать;

2. Никогда не брать в долг;

3. Хотеть меньше, чем иметь;

4. Никакие деньги не стоят здоровья, а здоровье сохраняется спокойной и вместе с тем подвижной жизнью, то есть активным досугом. Спекуляцией даже если сможешь заработать — не сможешь сохранить, сможешь сохранить — отдашь врачам (если кто смог заработать, сохранить и не отдал врачам — я очень рад за него, но я бы так не смог).

5. Не отдавать деньги рынку, то есть ни при каких условиях, за исключением прямого риска банкротства (типа дела Юкоса) не продавать акции дешевле, чем они были куплены. Если рынок упадет до 1 по RTS — деньги уже никому не понадобятся, а если с этого уровня вернется — купишь еще пару объектов недвижимости.

Свои деньги я вкладываю в высокодивидендные российские акции условно бессрочно. То есть акции продаются если дивидендная доходность (средняя за последние три года) становится ниже 5% от текущей цены и я не вижу серьезных причин, чтобы она вернулась к 10%. Соответственно покупаются акции, когда ожидаемые дивиденды превышают 10% от текущей цены. До 15% от портфеля направляется на покупки акций которые по-моему мнению могут стать в ближайшие 5 лет высокодивидендными (сейчас это энергетические бумаги). По моим правилам вес одной акции в портфеле не может превышать 10%, но за все годы ведения портфеля ни одна бумага не весила больше 5%, за исключением 2009 года, когда цена на Ростелеком преф в 12 рублей меня настолько восхитила, что правила были на полгода забыты и только летом избыток ростела был продан и портфель сбалансирован. Конечно, в те дни Сбербанк был лучшим выбором для нарушения правил, но я ориентирован на дивиденды. Покупаются акции только на свои, никаких плечей. Портфель бумаг как правило весит от 40 до 90% от размера депозита. Сейчас у меня где-то 50% в акциях и идет накопление наличности к лету. Покупки я обычно осуществляю частями, выделив в начале года лимит на каждую соблазнительную акцию, зимой и летом на просадках рынка — одна покупка не больше трети годового лимита на акцию.

( Читать дальше )

1. Тратить меньше чем зарабатывать;

2. Никогда не брать в долг;

3. Хотеть меньше, чем иметь;

4. Никакие деньги не стоят здоровья, а здоровье сохраняется спокойной и вместе с тем подвижной жизнью, то есть активным досугом. Спекуляцией даже если сможешь заработать — не сможешь сохранить, сможешь сохранить — отдашь врачам (если кто смог заработать, сохранить и не отдал врачам — я очень рад за него, но я бы так не смог).

5. Не отдавать деньги рынку, то есть ни при каких условиях, за исключением прямого риска банкротства (типа дела Юкоса) не продавать акции дешевле, чем они были куплены. Если рынок упадет до 1 по RTS — деньги уже никому не понадобятся, а если с этого уровня вернется — купишь еще пару объектов недвижимости.

Свои деньги я вкладываю в высокодивидендные российские акции условно бессрочно. То есть акции продаются если дивидендная доходность (средняя за последние три года) становится ниже 5% от текущей цены и я не вижу серьезных причин, чтобы она вернулась к 10%. Соответственно покупаются акции, когда ожидаемые дивиденды превышают 10% от текущей цены. До 15% от портфеля направляется на покупки акций которые по-моему мнению могут стать в ближайшие 5 лет высокодивидендными (сейчас это энергетические бумаги). По моим правилам вес одной акции в портфеле не может превышать 10%, но за все годы ведения портфеля ни одна бумага не весила больше 5%, за исключением 2009 года, когда цена на Ростелеком преф в 12 рублей меня настолько восхитила, что правила были на полгода забыты и только летом избыток ростела был продан и портфель сбалансирован. Конечно, в те дни Сбербанк был лучшим выбором для нарушения правил, но я ориентирован на дивиденды. Покупаются акции только на свои, никаких плечей. Портфель бумаг как правило весит от 40 до 90% от размера депозита. Сейчас у меня где-то 50% в акциях и идет накопление наличности к лету. Покупки я обычно осуществляю частями, выделив в начале года лимит на каждую соблазнительную акцию, зимой и летом на просадках рынка — одна покупка не больше трети годового лимита на акцию.

( Читать дальше )

Чему должно быть равно X*k - Y*n = ? :)

- 06 февраля 2011, 23:16

- |

«…Есть формула M = X*k – Y*n

где:

X — средняя прибыль в сделке

k — количество прибыльных сделок

Y — средний убыток в сделке

n — количество убыточных сделок… "

Бла бла бла...

Итак, во-первых — что же это за формула? Это формула упрощено показывает матожидание вашей торговли. У вас даже может не быть системы как таковой, но прикинуть матожидание вы можете просто на исторических данных, и увидеть к чему вы идете. Если оно отрицательно, значит вы сливаете депозит. Это факт.

Далее, как обычно учат решать эту проблему? Нам говорят X должно быть равно 2*Y, а лучше 3*Y, и тогда при соотношении k и n даже 40%/60% все будет в ажуре. Единственный нюанс, это как вычислить это самое Y так, чтобы не более, чем 60% заканчивалось стоп-лоссом, а остальные 40% давали заработать 2*Y, или 3*Y. Самое забавное, что именно здесь подразумевается УМЕНИЕ ТРЕЙДЕРА войти так, чтобы движение в сторону профита было в 40% сделок сильнее, чем в сторону убытка. А это 2 сделки из 5. То есть, ВХОДЫ должны быть очень точными.

( Читать дальше )

где:

X — средняя прибыль в сделке

k — количество прибыльных сделок

Y — средний убыток в сделке

n — количество убыточных сделок… "

Бла бла бла...

Итак, во-первых — что же это за формула? Это формула упрощено показывает матожидание вашей торговли. У вас даже может не быть системы как таковой, но прикинуть матожидание вы можете просто на исторических данных, и увидеть к чему вы идете. Если оно отрицательно, значит вы сливаете депозит. Это факт.

Далее, как обычно учат решать эту проблему? Нам говорят X должно быть равно 2*Y, а лучше 3*Y, и тогда при соотношении k и n даже 40%/60% все будет в ажуре. Единственный нюанс, это как вычислить это самое Y так, чтобы не более, чем 60% заканчивалось стоп-лоссом, а остальные 40% давали заработать 2*Y, или 3*Y. Самое забавное, что именно здесь подразумевается УМЕНИЕ ТРЕЙДЕРА войти так, чтобы движение в сторону профита было в 40% сделок сильнее, чем в сторону убытка. А это 2 сделки из 5. То есть, ВХОДЫ должны быть очень точными.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал