SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера КНТ

Модель поведения спекулянтов в тренде: уроки из чужих ошибок

- 11 декабря 2011, 14:53

- |

Повторяемая сущность эмерджентного поведения на рынке и есть источник потенциальной прибыли.

Куртис Фейс «Трейдинг, основанный на интуиции»

Поскольку спекуляция (если не считать торговые издержки) является игрой с нулевой суммой, мы должны понимать, что можем делать деньги лишь в случае потери денег другими спекулянтами. Фактически это означает, что успешная спекуляция всегда эксплуатирует ошибки других спекулянтов.

Ниже я хотел бы рассмотреть типичные паттерны поведения, характерные для спекулянтов, относительно рыночного тренда. Эти паттерны, по моему мнению, являются общими для всех финансовых рынков, на которых оперируют спекулянты, поскольку проистекают не из природы торгуемых активов, а из поведенческих особенностей, характерных как для участников финансовых рынков, так и для человека вообще.

( Читать дальше )

- комментировать

- ★60

- Комментарии ( 39 )

Альтернативы нет...

- 11 декабря 2011, 00:23

- |

Изливаю душу, думаю много будет не согласных....

Складывается такое чувство, что из практикующих скальпинг на Смартлабе, лишь только я один...

Итак, друзья, пока что все больше и больше убеждаюсь, что наилучший вариант для торговли, чем скальпинг на ФОРТС, нет и наверно не будет!

В самом худшем случае это вариант интрадей на RIZ с 3-5 сделок, с закрытием позы на ночь.

Удивляет, как многие стараются поймать гэп на открытии следующего дня, это не системно и попросту игра в рулетку. Любите рисковать, идите в казино, там риска для Вас будет достаточно, наиграетесь к концу дня....

Вот и грааль:

1) Никогда не оставлять открытые позиции на промежуточный ( 14.00 мск), вечерний (18.45 мск) клиринги и на ночь (даже если в убытке);

2) Каждый день закрываться в +;

3) Закрывать убыточные позиции;

4) Никогда не жалеть об упущенной возможности;

5) Держать общий убыток не более 100-500р.

( Читать дальше )

Складывается такое чувство, что из практикующих скальпинг на Смартлабе, лишь только я один...

Итак, друзья, пока что все больше и больше убеждаюсь, что наилучший вариант для торговли, чем скальпинг на ФОРТС, нет и наверно не будет!

В самом худшем случае это вариант интрадей на RIZ с 3-5 сделок, с закрытием позы на ночь.

Удивляет, как многие стараются поймать гэп на открытии следующего дня, это не системно и попросту игра в рулетку. Любите рисковать, идите в казино, там риска для Вас будет достаточно, наиграетесь к концу дня....

Вот и грааль:

1) Никогда не оставлять открытые позиции на промежуточный ( 14.00 мск), вечерний (18.45 мск) клиринги и на ночь (даже если в убытке);

2) Каждый день закрываться в +;

3) Закрывать убыточные позиции;

4) Никогда не жалеть об упущенной возможности;

5) Держать общий убыток не более 100-500р.

( Читать дальше )

Полгода и -1 тестовое депо

- 10 декабря 2011, 19:29

- |

Итак за период с июня по декабрь на ФОРТСе благополучно был слит первый тестовый депозит (без учета довносов, восстановлений и т.п., просто сумарно все убытки). Оставлю пару выводов:

( Читать дальше )

- Половина из валяющихся в интернете стратегий работает только для «избранных». То есть, для того чтобы в этой картинке увидеть сигнал, Ты должен думать как тот, кто эту закономерность нашел.

- Новости реально ничего не значат, графики и стакан работают гораздо оперативней. Как только начинается «мельтешение» в стакане — скоро будут новости. К тому времени как они будут, «СВ» и «купе» уже заняты, через минуты две «плацкарт» стремительно заполняется, и остается только «дрезина» и «мототехника», которые всех и потащат, а все кто против — это рельсы.

- Если резкий вынос на 1000 пунктов дает ощутимые для тебя убытки, значит ты перебрал с плечами.

- Большие таймфреймы — для большого плавания. Имея терпение можно дождаться хорошего движения.

- После нескольких месяцев торговли у Вас возникает чувство направления. Вы начинаете с хорошим соотношением успеха предсказывать «куда точно придет рынок». Не обольщайтесь, Вам надо определить «когда».

- Для любителей высиживать нашел забавную закономерность. В среднем хорошее движение можно поймать за D=x*30, где x — твой таймфрейм. Т.е. за это время станет окончательно понятно сработает ли позиция, и есть ли смысл ждать еще.

( Читать дальше )

Нехитрые правила хитрого дейтрейдинга (отредактированный copypaste)

- 07 декабря 2011, 10:36

- |

Всем добрый день! ;)

1. Понимание основ залог успеха

Неважно, какую систему Вы используете, будь то, например, паттерны прорывов, следование за трендом, Фибоначчи, скользящие средние, каналы, сигналы осциллятора, полосы Боллинджера, свинговая торговля, гэпы открытия… Вы полагаетесь на положительный результат. По существу, система торговли говорит, “когда случается ‘x’, за ним обычно следует ‘y’”.

И все, что делает ваша система торговли – помогает Вам выявить сделки высокой вероятности, затем правильно войти и защитить себя, пока растет ваша прибыль. Конечно, какие-то системы торговли лучше другие хуже. Но не увязните в поисках совершенной системы. Знаете, в чем состоит нирвана трейдера? В неуловимой “Чаше Святого Грааля” – системе, которая поставляет прибыль по запросу и никогда не ошибается.

Найдите систему торговли, которая Вам нравится. С которой Вы чувствуете себя комфортно. Которую Вы понимаете. Затем сживитесь с ней. Будьте последовательны. Здравомыслящий, дисциплинированный трейдер возьмет среднюю систему и будет на ней делать деньги. Азартный, поверхностный трейдер возьмет блестящую систему и разрушит ее. У всех трейдеров бывают “хорошие” и “плохие” дни. В какие-то дни Вы получите маленькую прибыль. В другие дни у Вас будут небольшие убытки. Один или два раза в месяц, в среднем, Вы получите большую прибыль. Именно так делают деньги трейдеры. Это Вам не с 9 до 5. (а на срочке и того больше! ;)) )

( Читать дальше )

1. Понимание основ залог успеха

Неважно, какую систему Вы используете, будь то, например, паттерны прорывов, следование за трендом, Фибоначчи, скользящие средние, каналы, сигналы осциллятора, полосы Боллинджера, свинговая торговля, гэпы открытия… Вы полагаетесь на положительный результат. По существу, система торговли говорит, “когда случается ‘x’, за ним обычно следует ‘y’”.

И все, что делает ваша система торговли – помогает Вам выявить сделки высокой вероятности, затем правильно войти и защитить себя, пока растет ваша прибыль. Конечно, какие-то системы торговли лучше другие хуже. Но не увязните в поисках совершенной системы. Знаете, в чем состоит нирвана трейдера? В неуловимой “Чаше Святого Грааля” – системе, которая поставляет прибыль по запросу и никогда не ошибается.

Найдите систему торговли, которая Вам нравится. С которой Вы чувствуете себя комфортно. Которую Вы понимаете. Затем сживитесь с ней. Будьте последовательны. Здравомыслящий, дисциплинированный трейдер возьмет среднюю систему и будет на ней делать деньги. Азартный, поверхностный трейдер возьмет блестящую систему и разрушит ее. У всех трейдеров бывают “хорошие” и “плохие” дни. В какие-то дни Вы получите маленькую прибыль. В другие дни у Вас будут небольшие убытки. Один или два раза в месяц, в среднем, Вы получите большую прибыль. Именно так делают деньги трейдеры. Это Вам не с 9 до 5. (а на срочке и того больше! ;)) )

( Читать дальше )

ПИЛА (!) (на заметку)

- 02 декабря 2011, 14:21

- |

Биржевое понятие «пила» — это исконно русское выражение. Более наукообразное обозначение этого понятия – боковая тенденция. В этот момент на рынке нет определенного вектора, и цены пляшут возле какой-то модальной величины, как правило, на 10% выше и ниже ее. В подобные периоды те, кто торгуют тренды, несут колоссальные убытки. Определить же начало такой «пилы» пркатически невозможно.

Вот схематичное изображение такой пилы:

Это персистентное состояние рынка, характерное особенностью – непредсказуемостью происходящих там событий. Как правило, персистентные состояния возникают сразу после того, как все основные события, которые могли бы стать драйверами для роста или падения рынка, уже произошли, рынок их отторговал.

( Читать дальше )

Как я начал побеждать тильт

- 01 декабря 2011, 23:54

- |

Торгую примерно полтора года, за это время успел выучить почти все, включая опционы, поторговал акциями, фьючами, погонял на форексе, прочел два десятка книг и пересмотрел курсы Герчика на 15 дисках.

Так как я всегда был чисто интуитивным трейдером, очень часто из-за тильта попадал на крупных лосей. Хотя торгую я достаточно стабильно, именно эта стабильность толкнула меня к использованию больших плечей (захотелось больше денег). Надо отметить, что профит иногда был достачно существенный (трехмесячная ЗП за день). Такие профиты кружат голову и отрывают от суровой действительности. Я стал зависим от риска. 10% в неделю меня уже не устраивало, мне казалось, что я могу брать гораздо больше, ну все как обычно вообщем.

После того, как я в очередной раз быстро отдавал в рынок быстро заработанное (примерно 30-40% от депо по спекулятивному счету), я понял, что пора что-то менять. Я знал в чем моя проблема, мне надо было:

( Читать дальше )

Так как я всегда был чисто интуитивным трейдером, очень часто из-за тильта попадал на крупных лосей. Хотя торгую я достаточно стабильно, именно эта стабильность толкнула меня к использованию больших плечей (захотелось больше денег). Надо отметить, что профит иногда был достачно существенный (трехмесячная ЗП за день). Такие профиты кружат голову и отрывают от суровой действительности. Я стал зависим от риска. 10% в неделю меня уже не устраивало, мне казалось, что я могу брать гораздо больше, ну все как обычно вообщем.

После того, как я в очередной раз быстро отдавал в рынок быстро заработанное (примерно 30-40% от депо по спекулятивному счету), я понял, что пора что-то менять. Я знал в чем моя проблема, мне надо было:

( Читать дальше )

Тихий "подарок" от государства

- 29 ноября 2011, 10:31

- |

Перепост отсюда: http://www.pryaniki.org/view/article/10342/

Еще один повод хорошо задуматься тем, кто еще надеется в старости получить что-нибудь от государства.

* * *

Я являюсь действующим главным бухгалтером, и поэтому хочу сообщить Вам интересную информацию, касающуюся деятельности Пенсионного фонда РФ. Я и сам сожалею, что два года назад упустил это и обнаружил только вчера, когда получил «письмо счастья» от Пенсионного фонда с расчетом за прошлый 2010 год.

Я лично оформляю платежки на перечисление взносов в ПФР и передаю туда файлы, содержащие суммы страховой и накопительной части взносов по каждому работнику. Поэтому я был весьма удивлен, что на моем же индивидуальном лицевом счете оказалась сумма на 1/5 часть меньше, чем я перечислял платежками и сообщал в файлах. Вы тоже можете в этом убедиться, если обратитесь в свою бухгалтерию и сравните их данные с данными Пенсионного фонда, которые содержатся в Ваших «письмах счастья».

Когда я еще раз внимательно перечитал соответствующие федеральные законы, то понял, что то, что я раньше принял за недоразумение, на самом деле является реальностью – Пенсионный фонд зачисляет на наши индивидуальные счета только часть суммы, перечисляемой работодателем. Самое интересное (и обидное), что в социальной рекламе по телевизору и на официальном сайте Пенсионного фонда об этом не говорится ни слова.

( Читать дальше )

Еще один повод хорошо задуматься тем, кто еще надеется в старости получить что-нибудь от государства.

* * *

Я являюсь действующим главным бухгалтером, и поэтому хочу сообщить Вам интересную информацию, касающуюся деятельности Пенсионного фонда РФ. Я и сам сожалею, что два года назад упустил это и обнаружил только вчера, когда получил «письмо счастья» от Пенсионного фонда с расчетом за прошлый 2010 год.

Я лично оформляю платежки на перечисление взносов в ПФР и передаю туда файлы, содержащие суммы страховой и накопительной части взносов по каждому работнику. Поэтому я был весьма удивлен, что на моем же индивидуальном лицевом счете оказалась сумма на 1/5 часть меньше, чем я перечислял платежками и сообщал в файлах. Вы тоже можете в этом убедиться, если обратитесь в свою бухгалтерию и сравните их данные с данными Пенсионного фонда, которые содержатся в Ваших «письмах счастья».

Когда я еще раз внимательно перечитал соответствующие федеральные законы, то понял, что то, что я раньше принял за недоразумение, на самом деле является реальностью – Пенсионный фонд зачисляет на наши индивидуальные счета только часть суммы, перечисляемой работодателем. Самое интересное (и обидное), что в социальной рекламе по телевизору и на официальном сайте Пенсионного фонда об этом не говорится ни слова.

( Читать дальше )

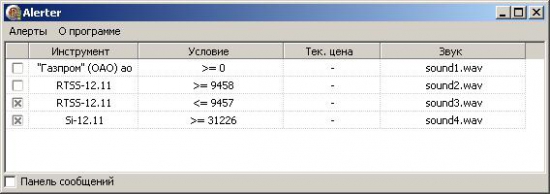

Программа Alerter для пользователей Quik (Обновление)

- 26 ноября 2011, 19:14

- |

Небольшое обновление программы Alerter.

Внесённые изменения:

При срабатывании алерта можно указать запуск приложения (внешней программы).

Подробнее о программе здесь: http://smart-lab.ru/blog/25110.php

Кроме того, многие интересовались возможностью отправки СМСок на мобильные телефоны. С помощью программы SimpleSMS и нововведения в Alerter теперь это легко осуществимо! (Спасибо за информацию о SimpleSMS Евгению Александровичу).

Программу можно скачать здесь.

Спасибо за внимание!

Ценная подборка №18. Скользящие стопы. Сравнительный анализ 8-ми способов закрыть позицию.

- 16 ноября 2011, 20:15

- |

Есть много разных версий, насчет того, какого размера должен быть предельный убыток, но большинство предпочитают использовать 2% стоп. То есть выходить из убыточной позиции, как только цена опустилась на 2% ниже цены покупки. Строго говоря, это не самый эффективный метод расчета стоп-лосса, но он может спасти от разорения большинство трейдеров. говоря «трейдеров», я не имею в виду людей, обожающих увеличивать убыточные позиции. Их не спасет ничто, и их разорение это всего лишь вопрос времени.

Но речь сегодня пойдет не об управлении капиталом, а о не менее интересной и важной вещи. Если с первой частью «золотого правила» все более-менее ясно, то вторая часть вызывает гораздо больше вопросов. «Тренд — твой друг» — вторая по популярности трейдерская теорема. Мы все хотим поймать долгую тенденцию, которая может принести наибольшую прибыль. Но как часто мы ошибались, выходя из тренда слишком рано… Обидно наблюдать, как растет цена акции, из которой ты только что вышел. Снова войти становится боязно, а смотреть на упущенную прибыль — просто не выносимо. Или бывает ситуация, когда сидишь в тренде до последнего. Сидишь так долго, что ситуация на рынке уже изменилась и трендовый поезд мчится в другую сторону. Прибыль от сделки, только что казавшаяся такой приятной и осязаемой, стремительно уменьшается. Трудно закрыть позицию, которая только что могла дать в два раза больше прибыли. Но еще хуже, если прокараулив нужный момент, нам приходится закрывать потенциально хорошую сделку с убытком. Знакомые ситуации, не правда ли?

Обе эти трудности легко решить, если протестировать свою стратегию на исторических данных и выбрать приемлемый для себя способ удержания позиции. Тогда сразу же станет ясно, на тренды какой длины мы можем рассчитывать, сколько от него мы будем терять и когда закрывать позицию с прибылью. В своей статье я хочу сделать обзор различных стратегий выхода из тренда, от самых простых до достаточно сложных. При расчетах я буду использовать следующие правила:

— тестирование будет проводиться на склеенном фьючерсе на индекс РТС, 15-минутные интервалы;

— открытие длинной позиции при обновлении 15-барного максимального значения по стоп-приказу;

— выход из убыточной позиции при достижении обычного 2% стоп-лосса;

— тестируется торговля одним контрактом, комиссия и проскальзывание не учитывается;

— делаю допущение, что инструмент «фьючерсРТС» является обычной акцией с ценой, равной значению фьючерса в пунктах. То есть все расчеты ведутся в рублях, гарантийное обеспечение и «плечо» не используются.

Итак, получен сигнал о том, что впереди нас ждет хорошее трендовое движение. Цена обновила локальный максимум, позиция открыта и выставлен защитный приказ на 2% ниже цены покупки. Если цена не оправдает наши ожидания и пойдет вниз, то мы примем небольшой убыток и будем терпеливо ждать следующий сигнал на покупку от своей торговой системы. А если цена пошла вверх, то мы начинаем считать прибыль и раздумывать, как бы выжать из тренда побольше и не передержать открытую позицию.

Самый простой способ выхода из тренда — это дождаться, пока цена закрытия бара не окажется ниже определенной средней. Очень удобный и понятный в расчетах метод. Поскольку тренд по своей сути подразумевает восходящее движение цены, то последующие цены закрытия баров будут находиться выше предыдущих. Таким образом, среднее значение цен закрытия всегда будет ниже, чем цена закрытия последнего бара. Если же цена снижается ниже своего среднего значения, то нарушается основной принцип тренда и можно констатировать его окончание. Протестируем первую стратегию.

№1 Выход из длинной позиции, если цена закрытия оказалась ниже своей скользящей средней.

( Читать дальше )

Но речь сегодня пойдет не об управлении капиталом, а о не менее интересной и важной вещи. Если с первой частью «золотого правила» все более-менее ясно, то вторая часть вызывает гораздо больше вопросов. «Тренд — твой друг» — вторая по популярности трейдерская теорема. Мы все хотим поймать долгую тенденцию, которая может принести наибольшую прибыль. Но как часто мы ошибались, выходя из тренда слишком рано… Обидно наблюдать, как растет цена акции, из которой ты только что вышел. Снова войти становится боязно, а смотреть на упущенную прибыль — просто не выносимо. Или бывает ситуация, когда сидишь в тренде до последнего. Сидишь так долго, что ситуация на рынке уже изменилась и трендовый поезд мчится в другую сторону. Прибыль от сделки, только что казавшаяся такой приятной и осязаемой, стремительно уменьшается. Трудно закрыть позицию, которая только что могла дать в два раза больше прибыли. Но еще хуже, если прокараулив нужный момент, нам приходится закрывать потенциально хорошую сделку с убытком. Знакомые ситуации, не правда ли?

Обе эти трудности легко решить, если протестировать свою стратегию на исторических данных и выбрать приемлемый для себя способ удержания позиции. Тогда сразу же станет ясно, на тренды какой длины мы можем рассчитывать, сколько от него мы будем терять и когда закрывать позицию с прибылью. В своей статье я хочу сделать обзор различных стратегий выхода из тренда, от самых простых до достаточно сложных. При расчетах я буду использовать следующие правила:

— тестирование будет проводиться на склеенном фьючерсе на индекс РТС, 15-минутные интервалы;

— открытие длинной позиции при обновлении 15-барного максимального значения по стоп-приказу;

— выход из убыточной позиции при достижении обычного 2% стоп-лосса;

— тестируется торговля одним контрактом, комиссия и проскальзывание не учитывается;

— делаю допущение, что инструмент «фьючерсРТС» является обычной акцией с ценой, равной значению фьючерса в пунктах. То есть все расчеты ведутся в рублях, гарантийное обеспечение и «плечо» не используются.

Итак, получен сигнал о том, что впереди нас ждет хорошее трендовое движение. Цена обновила локальный максимум, позиция открыта и выставлен защитный приказ на 2% ниже цены покупки. Если цена не оправдает наши ожидания и пойдет вниз, то мы примем небольшой убыток и будем терпеливо ждать следующий сигнал на покупку от своей торговой системы. А если цена пошла вверх, то мы начинаем считать прибыль и раздумывать, как бы выжать из тренда побольше и не передержать открытую позицию.

Самый простой способ выхода из тренда — это дождаться, пока цена закрытия бара не окажется ниже определенной средней. Очень удобный и понятный в расчетах метод. Поскольку тренд по своей сути подразумевает восходящее движение цены, то последующие цены закрытия баров будут находиться выше предыдущих. Таким образом, среднее значение цен закрытия всегда будет ниже, чем цена закрытия последнего бара. Если же цена снижается ниже своего среднего значения, то нарушается основной принцип тренда и можно констатировать его окончание. Протестируем первую стратегию.

№1 Выход из длинной позиции, если цена закрытия оказалась ниже своей скользящей средней.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал