Избранное трейдера Prosto_tak

Введение в машинное обучение. Часть 1

- 28 мая 2015, 10:09

- |

В последнее время приобретают все большую популярность алгоритмы машинного обучения. Они применяются для решения задачи классификации входных данных, или, проще говоря, выявления паттернов в структуре этих данных. Небольшой цикл статей про машинное обучение опубликован на сайте inovancetech.com, здесь я представляю их перевод.

В этой серии статей мы рассмотрим построение и тестирование простой стратегии машинного обучения. В первой части отметим основные принципы машинного обучения и их применение к финансовым рынкам.

Машинное обучение становится одной из самых многообещающих областей в алгоритмической торговле за последние два года, но имеет репутацию слишком сложного математического подхода. В действительности это не столь трудно в практическом применении.

Цель машинного обучения (МО) в том, чтобы правильно смоделировать исторические данные, и затем использовать эту модель в предсказании будущего. В алгоритмической торговле применяется два типа МО:

- Регрессия: используется для предсказания направления и амплитуды исследуемой величины. Например, цена акций Гугл возрастет на 7 долларов на следующий день.

- Классификация: используется для предсказания категории, например, направления движения цены акций Гугл на следующий день.

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 2 )

Стратегия с классификацией ордеров по времени жизни. Часть 2

- 26 мая 2015, 13:43

- |

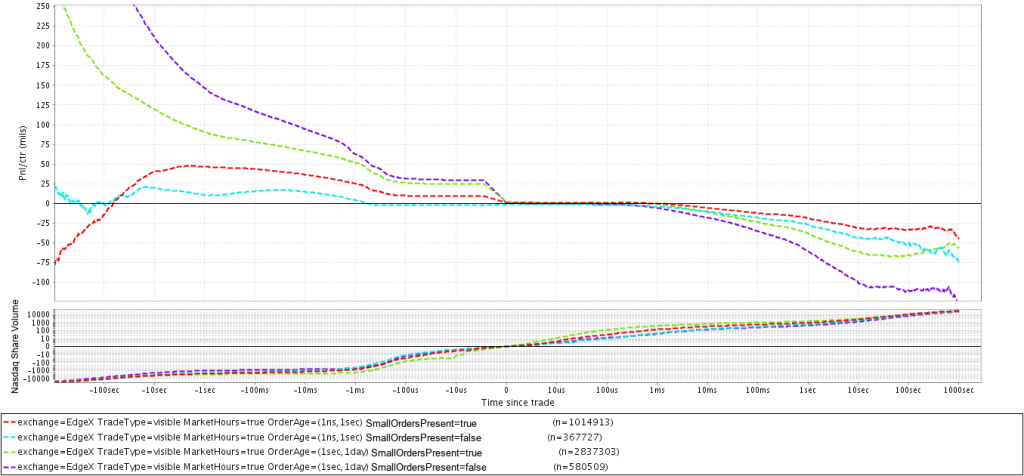

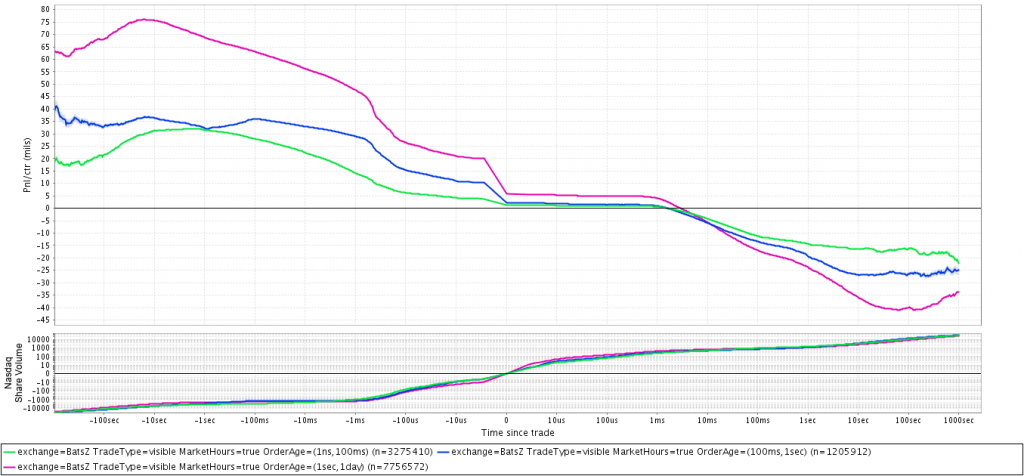

В прошлой части нами было сделано наблюдение, что для присутствующих на рынке высокочастотных алгоритмов характерна высокая частота отмены биржевых ордеров. В данной статье мы уделим внимание еще одной особенности HFT роботов — малому объему ордеров, генерирумых подобными стратегиями.

Автоматические стратегии стараются отсылать биржевые приказы, которые содержат небольшие количества акций или лотов. Маркет мейкеры делают это для того, чтобы выборочно торговать с небольшими контрагентами, обходя сильные движения, вызываемые крупными покупками или продажами. Исполнительные алгоритмы отсылают небольшие ордера, чтобы скрыть свои намерения о реализации крупных объемов, избегая тем самым сильного воздействия на цену. Чтобы проверить, действительно ли существуют описанные тенденции на рынке, построим график движения цены, с точки зрения пассивной стороны трейда, после взятия всех ордеров на конкретном уровне для двух ситуаций — когда малые ордера принимают участие в данном трейде, и когда их нет. За малый объем ордера примем 2 целых лота и менее:

( Читать дальше )

Стратегия с классификацией ордеров по времени жизни. Часть 1

- 22 мая 2015, 13:52

- |

Неплохую идею для высокочастотного трейдинга подсказал Kipp Rogers в своем блоге. Идея несложная, но требующая подробного объяснения, поэтому попробую изложить ее в двух статьях.

Автор предположил, что лучшее исполнение ордеров, отправленных на биржу, скорее возможно получить, торгуя с трейдерами — людьми, вручную отправляющими приказы, чем с компьютерами, то есть контрагентами с автоматическим выставлением. Высокочастотные роботы отправляют приказы на биржу только в том случае, если они видят возможность быстрого снятия прибыли или ищут наилучшую цену исполнения для больших объемов, что делает соревнование с ними очень тяжелой задачей. С другой стороны, трейдеры, торгующие вручную ( под ними могут подразумеваться и автоматические программы с медленными алгоритмами ), выставляют приказы с большим временем жизни (до отмены или исполнения), меньше внимания уделяют мгновенной цене и, как правило, имеют идею о направлении движения цены при входе в рынок, что также дает представление о поведении их ордеров.

( Читать дальше )

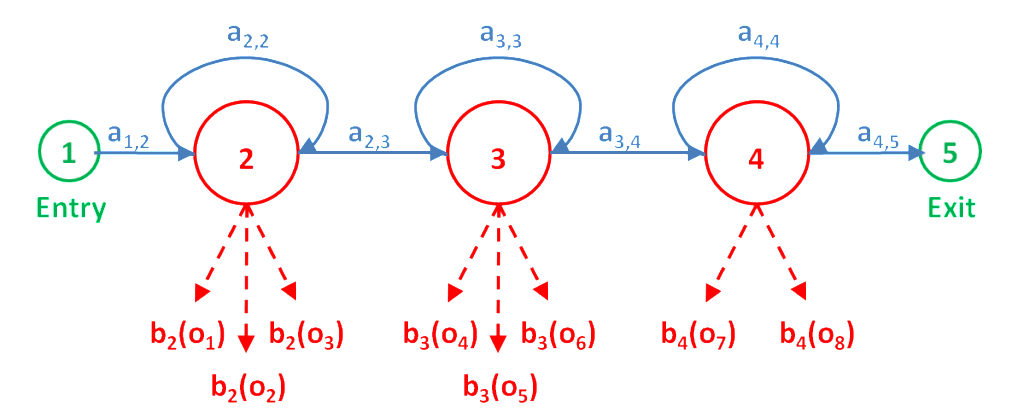

Модель скрытых состояний Маркова. Часть 4

- 20 мая 2015, 14:06

- |

Окончание цикла статей. Начало и другие алгоритмы биржевой торговли смотрите в моем блоге и на сайте.

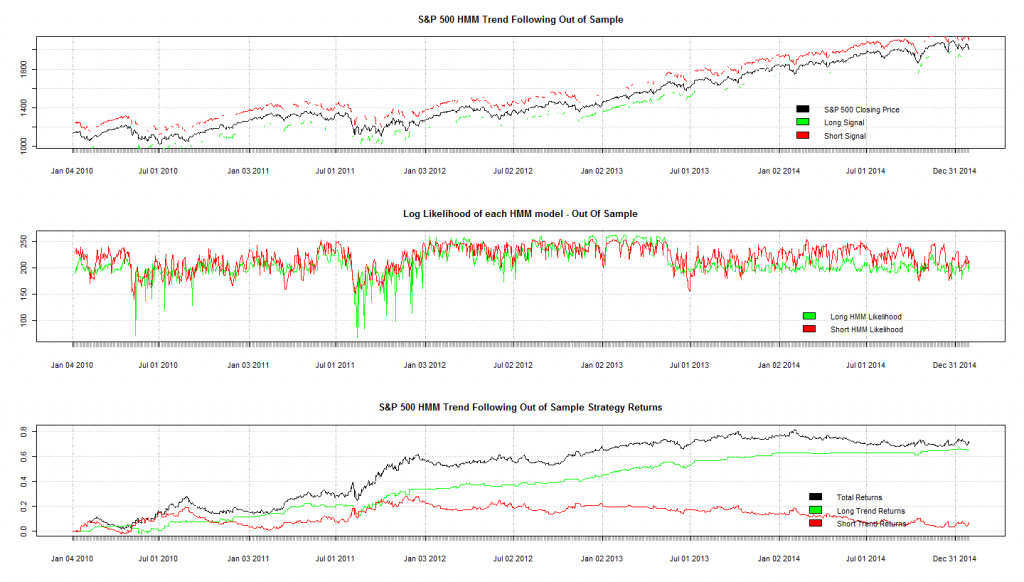

В прошлой части мы продемонстрировали обучение модели Маркова на данных, полученных с помощью симуляции. В данной статье рассмотрим производительность модели на реальных данных. Будем тестировать трендследящую стратегию на индексе S&P500.

В большинстве задач с использованием машинного обучения требуются обучающие данные с разметкой классов (состояний). В нашем случае такой разметки нет, поэтому сначала сгенерируем классы для обучающей выборки.

Мы хотим создать трендследящую стратегию, поэтому должны выбрать участки на выборке цен S&P500, которые соответствуют восходящему и нисходящему трендам ( также можно отметить участки, где тренды отсутствуют). Можно это сделать вручную, а можно применить программу, которая автоматически расставит метки в соответствии с вашими определениями тренда.

( Читать дальше )

Модель скрытых состояний Маркова. Часть 3

- 18 мая 2015, 14:01

- |

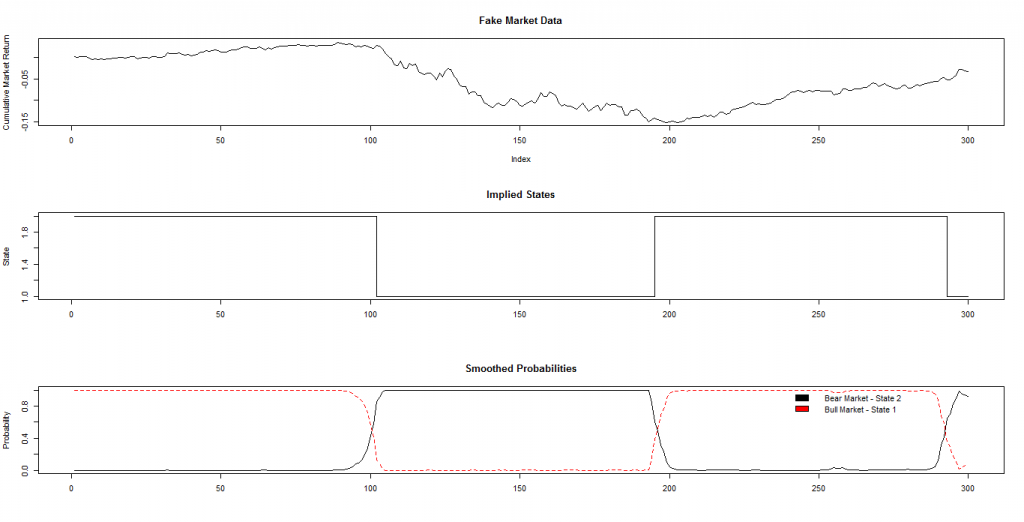

В этой части рассмотрим обучение модели скрытых состояний Маркова на языке R. В прошлых статьях мы изучили математическую основу модели, которая воплощена в библиотеке RHmm. Есть два способа распознавания режимов с помощью модели Маркова, первый — использование одной модели, каждое состояние которой отражает режим, в каком находится рынок. Второй способ подразумевает построение нескольких моделей, каждая из которых создана для одного режима, задача состоит в том, чтобы выбрать ту модель, которая генерирует данные, наиболее соответствующие текущему состоянию рынка. Рассмотрим оба эти способа.

Метод первый — одна модель с несколькими состояниями.

Для обучения модели будем использовать исходные данные, полученные симуляцией из нормального статистического распределения N(mu,sigma), где mu — медиана, sigma — среднеквадратичное отклонение. Распознавание будем производить для двух режимов — бычьего (bull) рынка, на котором наблюдается восходящий тренд и медвежьего (bear) рынка, на котором тренд нисходящий. Соответственно, сгенерируем приращение значений из двух нормальных распределений - N (mu.Bull,sigma.Bull) и N(mu.Bear,sigma.Bear). На рисунке показан результат такой генерации на 300 наблюдений, 100 первых из которых получены из бычьего распределения, 100 вторых — из медвежьего и 100 последних — из бычьего с другими параметрами mu и sigma (каждое приращение будем считать дневным):

( Читать дальше )

Первая правдивая КЛАССИФИКАЦИЯ ТРЕЙДЕРОВ

- 16 мая 2015, 10:22

- |

Третья Силы сторона есть, юный падаван. И говорит и знает мало о ней кто. Ведь профессиональная деформация программистов скромность тех джедаев не позволяет выставлять себя идиотами, неся бред.

Наблюдая идеологические войны «Разумного Инвестора» с ордой фриков рисующих палочки «Спекулянтами» создаётся впечатление что никаких других способов трейдинга не существует. А это мягко говоря не так.

Давайте вместе попробуем разбить трейдеров на группы. А затем объективно и беспристрастно посмотрим на эти группы поближе.

План:

- Разбить трейдеров на группы

- Про Тех Анализ

- Про Инвесторов

- Про Алготрейдинг

( Читать дальше )

Модель скрытых состояний Маркова. Часть 2

- 14 мая 2015, 13:34

- |

В предыдущей статье мы говорили об эффективных алгоритмах, необходимых для вычисления вероятностей и стат. распределений модели Маркова, которыми являются форвардный алгоритм и алгоритм Витерби. Форвардный алгоритм вычисляет вероятность соответствия данных наблюдения полученным моделью всем возможным последовательностям состояний. Алгоритм Витерби вычисляет вероятность соответствия данных полученной моделью одной, наиболее вероятной, последовательности.

В этом посте будет много формул, но без этого не обойтись, чтобы создать хорошую стратегию, надо разбираться в математической модели, лежащей в ее основе. Следующие части будут более приближенными к практике.

Форвардный алгоритм.

Форвардный алгоритм позволяет эффективно рассчитать функцию вероятности p(O|λ). Форвардной переменной называется вероятность генерации моделью наблюдений до времени t, и состояние j в момент времени t определяется как:

( Читать дальше )

Модель скрытых состояний Маркова. Часть 1

- 12 мая 2015, 14:35

- |

В данном цикле статей начинаем рассматривать модель Маркова, которая находит применение в задачах классификации состояния рынка и используется во многих биржевых роботах. Статьи основаны на постах, опубликованных в блоге Gekko Quant. Также будет рассмотрены практические алгоритмы на финансовых рынках. Код в цикле приведен на языке R. Вначале будет много теории, ее надо хотя бы попробовать понять, затем разберем практические примеры.

Рабочая среда распознавания основных паттернов.

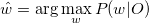

Рассмотрим набор признаков O, полученный из набора данных d и класс w, обозначающий наиболее подходящий класс для O:

( Читать дальше )

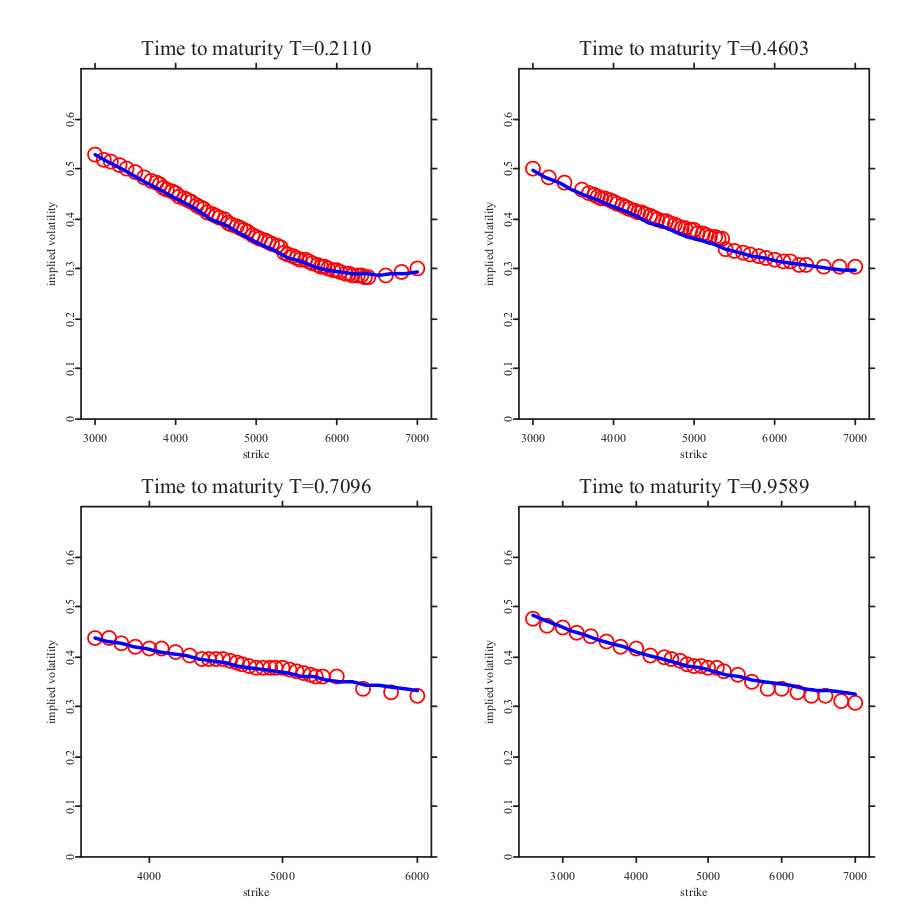

Улыбка волатильности. Модель Бейтса

- 07 мая 2015, 10:15

- |

Продолжение. Начало в моем блоге и на сайте.

В прошлой статье про модель Хестона мы отметили, что она обладет недостатком, который проявляется в неточности определения цен опционов на малых сроках экспирации. Здесь мы рассмотрим модель Бейтса, в которой этот недостаток устранен, и она является одной из лучших аппроксимаций, описывающих поведение цен опционов для разных страйков и периодов до экспирации.

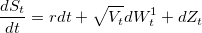

Модель Бейтса относится к моделям стохастической волатильности и определятся следующими уравнениями:

( Читать дальше )

Результаты роботорговли за апрель

- 05 мая 2015, 10:20

- |

На графике выше результаты моей торговли роботами за апрель. Прибыль показана в процентах от начального капитала с начала торговли 10 марта 2015 года (апрель отделен красной линией). В прошлом посте были приведены основные характеристики рабочих алгоритмов.

Как видно на графике имела место значительная просадка 16 апреля, причем до этого три дня были хоть с небольшим, но минусом. Это вызывает уже вопросы о робастности применяемых алгоритмов, таких просадок я не наблюдал на используемых мной исторических данных, что может свидетельствовать о подгонке на бэктестировании. Хотя день 16.04 был очень интересным, ниже приведен график прибыли за день:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал