Избранное трейдера Не скажу

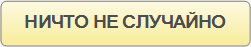

ДАТАМАЙНИНГ(Rapid Miner & R) УМЕНЬШАЕМ ПАРАМЕТРЫ РОБОТА

- 29 сентября 2016, 15:26

- |

- комментировать

- ★60

- Комментарии ( 32 )

Как потестить систему в Экселе. Пошагово. Часть 3

- 02 октября 2015, 15:34

- |

9.) Посчитаем коэффициенты Шарпа и Сортино. Эти коэффициенты оценивают риски, связанные с волатильностью доходности системы, и соотносят рисковую доходность системы с безрисковой доходностью (например, по облигациям или по банковскому вкладу). Таким образом, коэффициенты Шарпа и Сортино позволяют оценить финансовую целесообразность системы. Ключевое различие между коэффициентами в том, что коэффициент Шарпа не делает различий между колебаниями доходности вверх и колебаниями доходности вниз, то есть резкое увеличение прибыли он оценивает так же негативно, как и резкое увеличение убытков (что может негативно сказаться на оценке классических трендовых систем, рассчитанных на ловлю больших движений и демонстрирующих крайне низкий процент прибыльных сделок). А коэффициент Сортино считает рисковой только ту доходность, которая отличается от безрискойвой доходности по ставке в худшую сторону.

( Читать дальше )

Введение во фрактальность рынка и Теорию Хаоса.

- 29 сентября 2015, 22:02

- |

Введение во фрактальность рынка и Теорию Хаоса.

“Дьявол кроется в деталях”

Все слышали, что рынок фрактален (часть подобна целому), что на всех таймфреймах он выглядит одинаково, что он постоянно воссоздает подобные элементы на разных уровнях своей структуры. Обнако с руки Б.Вильямса произошла подмена и резкое сужение непростого понятия “Фрактал” до банальной свечной комбинации.

Процитирую Мандельброта. Он то и ввел в обиход этот термин лет 40 тому назад..

“Фрактал — геометрическая форма, которая может быть разделена на части, каждая из которых — уменьшенная версия целого. В финансах эта концепция — не беспочвенная абстракция, а теоретическая переформулировка практичной рыночной поговорки – а именно, что движения акции или валюты внешне похожи, независимо от масштаба времени и цены. Наблюдатель не может сказать по внешнему виду графика, относятся ли данные к недельным, дневным или же часовым изменениям. Это качество определяет диаграммы как фрактальные кривые и делает доступными многие мощные инструменты из математического и компьютерного анализа”.

( Читать дальше )

Алтон Хилл: пошаговое описание прибыльной торговой системы

- 29 сентября 2015, 12:08

- |

Надо знать свои акции. Рассмотрим пример пошагового анализа, который может применить любой трейдер.

Мы часто слышим, что следует покупать сильные акции в самых сильных секторах. Но как и во всем, что касается рынка, применить этот принцип нелегко. Позвольте поделиться с вами одним типом сделок, который часто приносит хорошую прибыль, — горячие покупки.

В книге «Знакомство с графическими моделями», Томас Булковски упоминает, что акции, выросшие более, чем на 90% в течение 3 месяцев, приносят наибольшую отдачу. Все, что нужно сделать, — просто войти в такую акцию во время флага/паузы. Памятуя об этом, я начал искать подобные акции несколько лет назад. Этот процесс включал в себя 4 шага:

( Читать дальше )

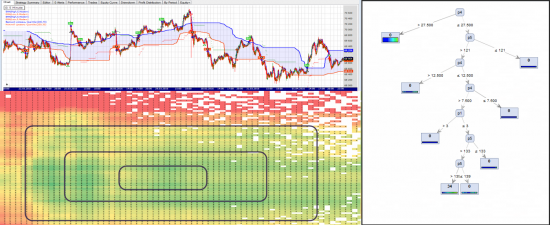

Парный трейдинг с переключением режимов. Часть 2

- 29 сентября 2015, 08:58

- |

Продолжение. Начало здесь.

Модель, устойчивая к смене режимов волатильности

Некоторые проблемы торговли спредом

Ранее мы определили три сосотавляющих рыночно-нейтральных стратегий. Здесь мы обновим эту классификацию и рассмотрим некоторые трудности, связвнные с торговлей спредом.

Долговременные расхождения в ценах трудно найти с помощью алгоритмов, основанных только на ценах. Обычно, фундаментальный анализ, совместно с опытом трейдера может помочь в понимании существования расхождения. Время возврата к среднему может быть установлено с помощью непрерывных моделей, в этом случае период удержания позиции зависит от модели спреда и, следовательно, от частоты пересчета коэффициента хэджирования.

Много факторов могут приводить к скачкам волатильности спреда, но сами по себе скачки не могут быть приняты в качестве сигналов прекращения торговли парой.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал