SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Arch

VIX, притоки денег. Хай рынка?

- 13 января 2013, 09:50

- |

перепост: http://true-flipper.livejournal.com/411430.html

(via http://www.advisorperspectives.com)

А вот выводы постараюсь вкратце написать сам:

(via http://www.advisorperspectives.com)

А вот выводы постараюсь вкратце написать сам:

- индикаторы противоположного мнения (contrarian indicators, а именно индекс волатильности VIX и притоки бабок на фонду) говорят о вероятном максимуме рынка акций США

- Притоки на фонду максимальные за 10 лет (+$8,9 млрд — макс с марта 2000)

- VIX минимальный c 2007 года

- гигантские оттоки с рынка обычно хороший индикатор для покупки

- Когда VIX на лое (линия поддержки), продолжение ралли практически невозможно

- комментировать

- ★17

- Комментарии ( 44 )

Шаги становления успешного трейдера

- 12 января 2013, 19:10

- |

Каждый из практикующих трейдеров, имея определенный опыт и правила торговли, время от времени попадает в глупую ситуацию, в которой нарушает любые, им же самим прописанные правила, планы и алгоритмы. В такие дни полезно возвращаться к своим первоистокам, перечитывать что то полезное, очевидное и вдохновляющее. Для меня одним из таких материалов является:

38 шагов становления успешного трейдера

1. Мы накапливаем информацию о торговле — покупаем книги, посещаем семинары, читаем статьи.

2. Мы начинаем торговать, используя «новые» знания.

3. Мы последовательно теряем деньги и начинаем понимать, что нам, возможно, необходимо больше знаний и информации.

4. Мы накапливаем больше информации.

( Читать дальше )

38 шагов становления успешного трейдера

1. Мы накапливаем информацию о торговле — покупаем книги, посещаем семинары, читаем статьи.

2. Мы начинаем торговать, используя «новые» знания.

3. Мы последовательно теряем деньги и начинаем понимать, что нам, возможно, необходимо больше знаний и информации.

4. Мы накапливаем больше информации.

( Читать дальше )

Мой полный стейтмент за 4,5 года

- 08 января 2013, 18:11

- |

Многие ошибочно полагают, что я хочу создать фонд. Нет, это не так. Я всего лишь хочу найти партнера с большими ресурсами для долгосрочного инвестиционного сотрудничества.

Пару дней назад я писал о том, на какие вопросы трейдеру придется ответить перед потенциальным грамотным инвестором. Один из вопросов — это история торговли.

Я спросил себя, — «а что я могу показать, если потребуется?» Я решил напрячься и составил полный стейтмент по месяцам по своим брокерским отчетам. Потратил немало времени, но когда оценил цифры, офигел.

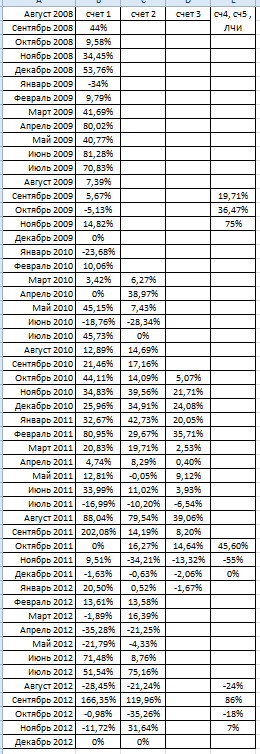

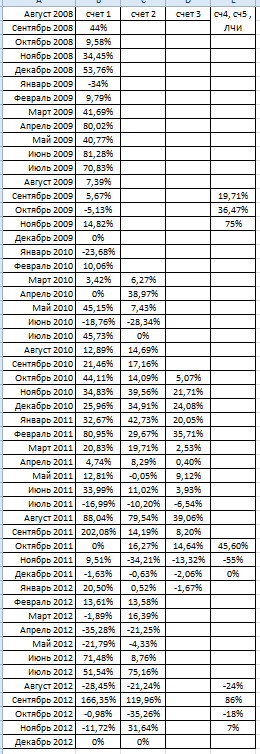

Таблица: ежемесячное изменение счетов в %.

Важнейший дисклаймер к доходности:

0. До сентября 2008 года я 6 лет торговал убыточно. За это время было слито несколько собственных небольших счетов. Основные потери: покупка Юкоса, шорт РАО ЕЭС, покупка падения 2008 года.

1. Абсолютно все цифры имеют документальное подтверждение, кроме сч 4 и сч 5, по которым не могу представить подтверждение в силу технических причин.

2. Данный доход не имеет ничего общего с тем, какую доходность я смогу показать в будущем — тут стоит отдавать отчет на 100%. Отчет скорее характеризует мои личные качества и навыки, чем торговую стратегию. Более того, стратегия, которая была использована на большем количестве месяцев, имеет серьезные ограничения по ликвидности.

3. Реальная доходность некоторых месяцев по сч. 1 и сч. 2 может быть существенно занижена из-за крупных относительно размера счета выводов денег внутри месяца.

4. Забавно, но факт! Мой результат, который общественность видела на ЛЧИ, является реально худшим результатом (%) за 4 года торговли.

( Читать дальше )

Пару дней назад я писал о том, на какие вопросы трейдеру придется ответить перед потенциальным грамотным инвестором. Один из вопросов — это история торговли.

Я спросил себя, — «а что я могу показать, если потребуется?» Я решил напрячься и составил полный стейтмент по месяцам по своим брокерским отчетам. Потратил немало времени, но когда оценил цифры, офигел.

Таблица: ежемесячное изменение счетов в %.

Важнейший дисклаймер к доходности:

0. До сентября 2008 года я 6 лет торговал убыточно. За это время было слито несколько собственных небольших счетов. Основные потери: покупка Юкоса, шорт РАО ЕЭС, покупка падения 2008 года.

1. Абсолютно все цифры имеют документальное подтверждение, кроме сч 4 и сч 5, по которым не могу представить подтверждение в силу технических причин.

2. Данный доход не имеет ничего общего с тем, какую доходность я смогу показать в будущем — тут стоит отдавать отчет на 100%. Отчет скорее характеризует мои личные качества и навыки, чем торговую стратегию. Более того, стратегия, которая была использована на большем количестве месяцев, имеет серьезные ограничения по ликвидности.

3. Реальная доходность некоторых месяцев по сч. 1 и сч. 2 может быть существенно занижена из-за крупных относительно размера счета выводов денег внутри месяца.

4. Забавно, но факт! Мой результат, который общественность видела на ЛЧИ, является реально худшим результатом (%) за 4 года торговли.

( Читать дальше )

Источники информации

- 08 января 2013, 10:59

- |

Пока я работал на РБК, у меня был ценный источник информации — моя почта. Завтра меня от почты отключат:( и я больше не буду получать массу интересных обзоров от инвест.банков.

1. может кто-то знает какие есть варианты их заполучать регулярно на почту?

2. какие подписки RSS вы используете?

Я например подписан на:

smart-lab.ru

seekingalpha.com

cnbc.com

marketwatch.com

www.ritholtz.com

www.zerohedge.com/

www.rbc.ru/

что еще интересного и полезного можно регулярно почитать? (блоги в ЖЖ тоже катят)

1. может кто-то знает какие есть варианты их заполучать регулярно на почту?

2. какие подписки RSS вы используете?

Я например подписан на:

smart-lab.ru

seekingalpha.com

cnbc.com

marketwatch.com

www.ritholtz.com

www.zerohedge.com/

www.rbc.ru/

что еще интересного и полезного можно регулярно почитать? (блоги в ЖЖ тоже катят)

Любителям истории... 10 веков за 5 минут

- 06 января 2013, 16:04

- |

Интересное видео встретилось — как менялись границы европейских стран с времен Киевской Руси по сей день. Счетчика дат нет, но кто знает историю легко догадается где какой год.

Качество поставьте 480

Борис Березовский Как заработать БОЛЬШИЕ ДЕНЬГИ. (Текст заслуживающий внимания)

- 04 января 2013, 05:41

- |

and-profit.blogspot.ru/2012/12/blog-post_6.html

Наткнулся на небольшую книгу по совету Владимира Баженова и честно сказать я даже в шоке от того насколько глубоко автор книги сумел копнуть и выразить.

Читая данную книгу, я подметил для себя достаточно много вещей, над которыми нужно работать и однозначно предстоит её перечитывать не малое количество раз.

Борис Березовский

Как заработать БОЛЬШИЕ ДЕНЬГИ

В книге известного предпринимателя

Б.А. Березовского, знаменитого уроженца

Кубани, удачливого масло- и винодела, академика РААН (Российской Академии Апперцептивных наук), эмигранта, рассказывается о психологической стороне финансовой деятельности, даются оригинальные авторские рецепты успеха.

Содержание:

1. Зачем я откровенничаю?

2. Русские народные поговорки и приметы-вехи народного наблюдения.

3. Метафизика Вселенной.

4. Методики роста доходов.

5. О добром и злом духе.

Зачем я откровенничаю?

Я уже пожилой человек, добившийся в жизни всего, о чем только можно мечтать. Моих денег мне не прожить до конца моих дней, а, учитывая скромность моих потребностей — и за много жизней не прожить.

( Читать дальше )

Наткнулся на небольшую книгу по совету Владимира Баженова и честно сказать я даже в шоке от того насколько глубоко автор книги сумел копнуть и выразить.

Читая данную книгу, я подметил для себя достаточно много вещей, над которыми нужно работать и однозначно предстоит её перечитывать не малое количество раз.

Борис Березовский

Как заработать БОЛЬШИЕ ДЕНЬГИ

В книге известного предпринимателя

Б.А. Березовского, знаменитого уроженца

Кубани, удачливого масло- и винодела, академика РААН (Российской Академии Апперцептивных наук), эмигранта, рассказывается о психологической стороне финансовой деятельности, даются оригинальные авторские рецепты успеха.

Содержание:

1. Зачем я откровенничаю?

2. Русские народные поговорки и приметы-вехи народного наблюдения.

3. Метафизика Вселенной.

4. Методики роста доходов.

5. О добром и злом духе.

Зачем я откровенничаю?

Я уже пожилой человек, добившийся в жизни всего, о чем только можно мечтать. Моих денег мне не прожить до конца моих дней, а, учитывая скромность моих потребностей — и за много жизней не прожить.

( Читать дальше )

Реальная оценка российского рынка (true_flipper)

- 27 декабря 2012, 16:06

- |

репост: http://true-flipper.livejournal.com/407587.html

I lied(с) Commando. Это про то, что до после праздников. Но этот пост наверное точно последний до праздников:)

Сейчас просто конец года на носу кругом прогнозы, оценки, предсказания. Я не буду выступать гадалкой, дурацкое это занятие. Но хотелось бы обсудить одну тему — оценку нашего рынка. Во многих прогнозах/статьях и т.д. берутся цифры от известных поставщиков данных и делается вывод, что российские акции очень и очень дешевы. Вопрос с качеством этих самых данных.

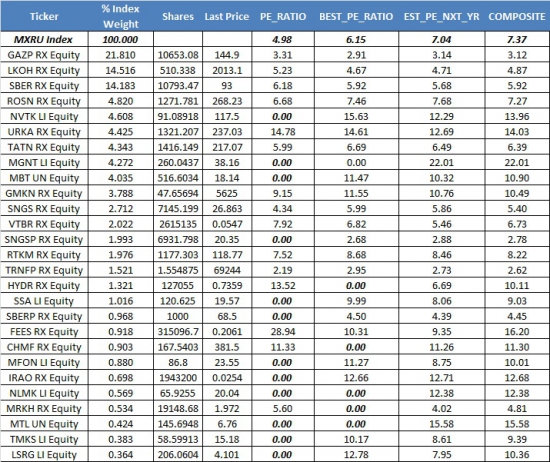

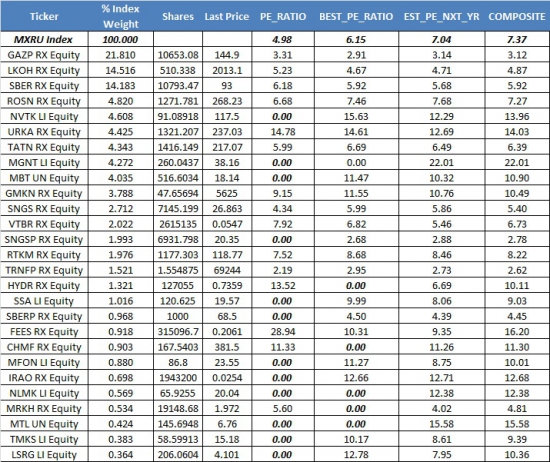

Вот возьмем например Bloomberg. Если открыть страничку индекса MSCI Russia, то там мы увидим вот такие цифры:

Price/Earnings 4.6, EST PE 5.28. Дешево? Вроде очень. Вопрос, как Bloomberg к таким оценкам приходит, попробуем воспроизвести. Выгрузим в эксель список акций в индексе и весов (импортируется из того же блумберга в два клика) и попробуем подкачать из него же данные по индивидуальным компаниям.

Я буду брать самый популярный множитель — PE, не будем сейчас вдаваться в его практическую ценность (hint — она стремится к 0, но это не важно, для иллюстрации любой подойдет).

Из Bloomberg можно выкачать разные самые поля для PE, их там вагон на любой вкус, я решил взять основные — PE_RATIO(это по идее должны быть trailing financials), BEST_PE_RATIO (оценка блумберга на текущий год, откуда она берется, хз, наверно комбинация financials и оценок аналитиков) и EST_PE_NXT_YR — это по идее агрегат прогнозов аналитиков должен быть.

И что же мы видим? А мы видим мы то, что в первом поле если попытаться выкачать данные по всем бумагам, то очень часто вылезет N/A, т.е. блумберг как бы не знает, какой PE даже по отдельным голубым фишкам. Я в табличке будут эти поля менять на 0. Выгрузим все три и попробуем посчитать взвещенную цифру по каждому множителю. Получается вот что примерно:

Нули выделенные жирным. Часто это тема чисто техническая — например блумберг знает PE по локальной акции, но не знает по расписке и т.д… Что интересно, в первой строчке — взвешенный по весам PE. Так вот если даже ничего не делать с нулями, т.е. по бумагам где нет данных считать что PE = 0, получаем что взвешенный PE_RATIO — 4.98. Это между прочим на 8,2% даже с нулями больше, чем 4,6.

( Читать дальше )

I lied(с) Commando. Это про то, что до после праздников. Но этот пост наверное точно последний до праздников:)

Сейчас просто конец года на носу кругом прогнозы, оценки, предсказания. Я не буду выступать гадалкой, дурацкое это занятие. Но хотелось бы обсудить одну тему — оценку нашего рынка. Во многих прогнозах/статьях и т.д. берутся цифры от известных поставщиков данных и делается вывод, что российские акции очень и очень дешевы. Вопрос с качеством этих самых данных.

Вот возьмем например Bloomberg. Если открыть страничку индекса MSCI Russia, то там мы увидим вот такие цифры:

Price/Earnings 4.6, EST PE 5.28. Дешево? Вроде очень. Вопрос, как Bloomberg к таким оценкам приходит, попробуем воспроизвести. Выгрузим в эксель список акций в индексе и весов (импортируется из того же блумберга в два клика) и попробуем подкачать из него же данные по индивидуальным компаниям.

Я буду брать самый популярный множитель — PE, не будем сейчас вдаваться в его практическую ценность (hint — она стремится к 0, но это не важно, для иллюстрации любой подойдет).

Из Bloomberg можно выкачать разные самые поля для PE, их там вагон на любой вкус, я решил взять основные — PE_RATIO(это по идее должны быть trailing financials), BEST_PE_RATIO (оценка блумберга на текущий год, откуда она берется, хз, наверно комбинация financials и оценок аналитиков) и EST_PE_NXT_YR — это по идее агрегат прогнозов аналитиков должен быть.

И что же мы видим? А мы видим мы то, что в первом поле если попытаться выкачать данные по всем бумагам, то очень часто вылезет N/A, т.е. блумберг как бы не знает, какой PE даже по отдельным голубым фишкам. Я в табличке будут эти поля менять на 0. Выгрузим все три и попробуем посчитать взвещенную цифру по каждому множителю. Получается вот что примерно:

Нули выделенные жирным. Часто это тема чисто техническая — например блумберг знает PE по локальной акции, но не знает по расписке и т.д… Что интересно, в первой строчке — взвешенный по весам PE. Так вот если даже ничего не делать с нулями, т.е. по бумагам где нет данных считать что PE = 0, получаем что взвешенный PE_RATIO — 4.98. Это между прочим на 8,2% даже с нулями больше, чем 4,6.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал