SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Arch

Как я начал побеждать тильт

- 01 декабря 2011, 23:54

- |

Торгую примерно полтора года, за это время успел выучить почти все, включая опционы, поторговал акциями, фьючами, погонял на форексе, прочел два десятка книг и пересмотрел курсы Герчика на 15 дисках.

Так как я всегда был чисто интуитивным трейдером, очень часто из-за тильта попадал на крупных лосей. Хотя торгую я достаточно стабильно, именно эта стабильность толкнула меня к использованию больших плечей (захотелось больше денег). Надо отметить, что профит иногда был достачно существенный (трехмесячная ЗП за день). Такие профиты кружат голову и отрывают от суровой действительности. Я стал зависим от риска. 10% в неделю меня уже не устраивало, мне казалось, что я могу брать гораздо больше, ну все как обычно вообщем.

После того, как я в очередной раз быстро отдавал в рынок быстро заработанное (примерно 30-40% от депо по спекулятивному счету), я понял, что пора что-то менять. Я знал в чем моя проблема, мне надо было:

( Читать дальше )

Так как я всегда был чисто интуитивным трейдером, очень часто из-за тильта попадал на крупных лосей. Хотя торгую я достаточно стабильно, именно эта стабильность толкнула меня к использованию больших плечей (захотелось больше денег). Надо отметить, что профит иногда был достачно существенный (трехмесячная ЗП за день). Такие профиты кружат голову и отрывают от суровой действительности. Я стал зависим от риска. 10% в неделю меня уже не устраивало, мне казалось, что я могу брать гораздо больше, ну все как обычно вообщем.

После того, как я в очередной раз быстро отдавал в рынок быстро заработанное (примерно 30-40% от депо по спекулятивному счету), я понял, что пора что-то менять. Я знал в чем моя проблема, мне надо было:

( Читать дальше )

- комментировать

- ★130

- Комментарии ( 57 )

Реализация self-identical механизма в robust fractal. Гипотеза о полном цикле Эллиотта для 4ой итерации

- 20 ноября 2011, 19:47

- |

Этот пост для приверженцев гипотезы фрактальных рынков, скорее даже для еще более узкой категории — людей, которые убеждены, что график цены не есть просто indefinite fractal, как береговая линия например. Легко ли прогнозировать ее изгибы при масштабировании? Трудновато, думаю.

Выдающийся теоретик волнового анализа Robert Prechter говорит, что цена является неким сочетанием self-identical fractals и indefinite fractals. Он назвал его robust fractal. Именно механизм самоподобия (self-identical) и является основой для работы теории волн Эллиотта, прогнозирования цены. Забавно, что это не понимают даже некоторые «физтеховцы» (http://smart-lab.ru/blog/mytrading/16576.php). Какой позор! Диплом в печи :)

А теперь главные вопросы, которые я хотел бы поднять этим постом: 1) а как собственно реализован механизм самоподобия? 2) как «растет» robust fractal?

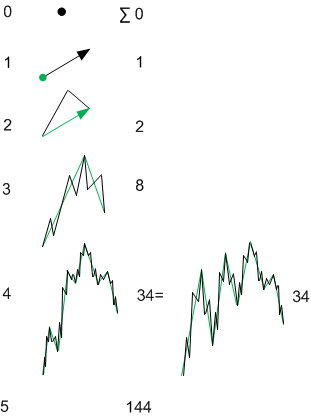

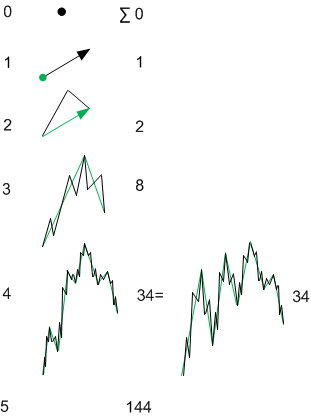

Здесь условно показаны первые 4 итерации закона Эллиотта. Для краткости я опущу все кроме перехода от 3его к 4ой итерации, т.к. моя гипотеза относится именно к этому месту. Можно заметить, что 4ая итерация содержит в себе точные копии 3ей в нескольких местах. Другими словами полный цикл Эллиотта можно найти в УЧАСТКЕ 4ого! Это не полное самоподобие как у кривой Коха, но и не береговая линия. Некая комбинация свойств. Варианты:

( Читать дальше )

Выдающийся теоретик волнового анализа Robert Prechter говорит, что цена является неким сочетанием self-identical fractals и indefinite fractals. Он назвал его robust fractal. Именно механизм самоподобия (self-identical) и является основой для работы теории волн Эллиотта, прогнозирования цены. Забавно, что это не понимают даже некоторые «физтеховцы» (http://smart-lab.ru/blog/mytrading/16576.php). Какой позор! Диплом в печи :)

А теперь главные вопросы, которые я хотел бы поднять этим постом: 1) а как собственно реализован механизм самоподобия? 2) как «растет» robust fractal?

Здесь условно показаны первые 4 итерации закона Эллиотта. Для краткости я опущу все кроме перехода от 3его к 4ой итерации, т.к. моя гипотеза относится именно к этому месту. Можно заметить, что 4ая итерация содержит в себе точные копии 3ей в нескольких местах. Другими словами полный цикл Эллиотта можно найти в УЧАСТКЕ 4ого! Это не полное самоподобие как у кривой Коха, но и не береговая линия. Некая комбинация свойств. Варианты:

( Читать дальше )

Охота на Герчика. Выпуск 2 (Эфир от 18.11.11)

- 18 ноября 2011, 13:51

- |

В гостях: Александр Журавлев, участник конкурса ЛЧИ-2011; Алексей Емельяненко (Krechetov), трейдер.

Смотрим на нашего Журавчика. :)

16.11 стратегии Александра Герчика (рынок РФ)(ВИДОС..)

- 17 ноября 2011, 13:28

- |

Может кому интересно..? Вебинар от16 ноября, который провёл Александр Герчик, был посвящен работе на российском фондовом рынке. Герчик рассказывал о своём подходе, отвечал на вопросы слушателей.

ВСЕМ ПРИЯТНОГО ПРОСМОТРА..

ВСЕМ ПРИЯТНОГО ПРОСМОТРА..

Ценная подборка №18. Скользящие стопы. Сравнительный анализ 8-ми способов закрыть позицию.

- 16 ноября 2011, 20:15

- |

Есть много разных версий, насчет того, какого размера должен быть предельный убыток, но большинство предпочитают использовать 2% стоп. То есть выходить из убыточной позиции, как только цена опустилась на 2% ниже цены покупки. Строго говоря, это не самый эффективный метод расчета стоп-лосса, но он может спасти от разорения большинство трейдеров. говоря «трейдеров», я не имею в виду людей, обожающих увеличивать убыточные позиции. Их не спасет ничто, и их разорение это всего лишь вопрос времени.

Но речь сегодня пойдет не об управлении капиталом, а о не менее интересной и важной вещи. Если с первой частью «золотого правила» все более-менее ясно, то вторая часть вызывает гораздо больше вопросов. «Тренд — твой друг» — вторая по популярности трейдерская теорема. Мы все хотим поймать долгую тенденцию, которая может принести наибольшую прибыль. Но как часто мы ошибались, выходя из тренда слишком рано… Обидно наблюдать, как растет цена акции, из которой ты только что вышел. Снова войти становится боязно, а смотреть на упущенную прибыль — просто не выносимо. Или бывает ситуация, когда сидишь в тренде до последнего. Сидишь так долго, что ситуация на рынке уже изменилась и трендовый поезд мчится в другую сторону. Прибыль от сделки, только что казавшаяся такой приятной и осязаемой, стремительно уменьшается. Трудно закрыть позицию, которая только что могла дать в два раза больше прибыли. Но еще хуже, если прокараулив нужный момент, нам приходится закрывать потенциально хорошую сделку с убытком. Знакомые ситуации, не правда ли?

Обе эти трудности легко решить, если протестировать свою стратегию на исторических данных и выбрать приемлемый для себя способ удержания позиции. Тогда сразу же станет ясно, на тренды какой длины мы можем рассчитывать, сколько от него мы будем терять и когда закрывать позицию с прибылью. В своей статье я хочу сделать обзор различных стратегий выхода из тренда, от самых простых до достаточно сложных. При расчетах я буду использовать следующие правила:

— тестирование будет проводиться на склеенном фьючерсе на индекс РТС, 15-минутные интервалы;

— открытие длинной позиции при обновлении 15-барного максимального значения по стоп-приказу;

— выход из убыточной позиции при достижении обычного 2% стоп-лосса;

— тестируется торговля одним контрактом, комиссия и проскальзывание не учитывается;

— делаю допущение, что инструмент «фьючерсРТС» является обычной акцией с ценой, равной значению фьючерса в пунктах. То есть все расчеты ведутся в рублях, гарантийное обеспечение и «плечо» не используются.

Итак, получен сигнал о том, что впереди нас ждет хорошее трендовое движение. Цена обновила локальный максимум, позиция открыта и выставлен защитный приказ на 2% ниже цены покупки. Если цена не оправдает наши ожидания и пойдет вниз, то мы примем небольшой убыток и будем терпеливо ждать следующий сигнал на покупку от своей торговой системы. А если цена пошла вверх, то мы начинаем считать прибыль и раздумывать, как бы выжать из тренда побольше и не передержать открытую позицию.

Самый простой способ выхода из тренда — это дождаться, пока цена закрытия бара не окажется ниже определенной средней. Очень удобный и понятный в расчетах метод. Поскольку тренд по своей сути подразумевает восходящее движение цены, то последующие цены закрытия баров будут находиться выше предыдущих. Таким образом, среднее значение цен закрытия всегда будет ниже, чем цена закрытия последнего бара. Если же цена снижается ниже своего среднего значения, то нарушается основной принцип тренда и можно констатировать его окончание. Протестируем первую стратегию.

№1 Выход из длинной позиции, если цена закрытия оказалась ниже своей скользящей средней.

( Читать дальше )

Но речь сегодня пойдет не об управлении капиталом, а о не менее интересной и важной вещи. Если с первой частью «золотого правила» все более-менее ясно, то вторая часть вызывает гораздо больше вопросов. «Тренд — твой друг» — вторая по популярности трейдерская теорема. Мы все хотим поймать долгую тенденцию, которая может принести наибольшую прибыль. Но как часто мы ошибались, выходя из тренда слишком рано… Обидно наблюдать, как растет цена акции, из которой ты только что вышел. Снова войти становится боязно, а смотреть на упущенную прибыль — просто не выносимо. Или бывает ситуация, когда сидишь в тренде до последнего. Сидишь так долго, что ситуация на рынке уже изменилась и трендовый поезд мчится в другую сторону. Прибыль от сделки, только что казавшаяся такой приятной и осязаемой, стремительно уменьшается. Трудно закрыть позицию, которая только что могла дать в два раза больше прибыли. Но еще хуже, если прокараулив нужный момент, нам приходится закрывать потенциально хорошую сделку с убытком. Знакомые ситуации, не правда ли?

Обе эти трудности легко решить, если протестировать свою стратегию на исторических данных и выбрать приемлемый для себя способ удержания позиции. Тогда сразу же станет ясно, на тренды какой длины мы можем рассчитывать, сколько от него мы будем терять и когда закрывать позицию с прибылью. В своей статье я хочу сделать обзор различных стратегий выхода из тренда, от самых простых до достаточно сложных. При расчетах я буду использовать следующие правила:

— тестирование будет проводиться на склеенном фьючерсе на индекс РТС, 15-минутные интервалы;

— открытие длинной позиции при обновлении 15-барного максимального значения по стоп-приказу;

— выход из убыточной позиции при достижении обычного 2% стоп-лосса;

— тестируется торговля одним контрактом, комиссия и проскальзывание не учитывается;

— делаю допущение, что инструмент «фьючерсРТС» является обычной акцией с ценой, равной значению фьючерса в пунктах. То есть все расчеты ведутся в рублях, гарантийное обеспечение и «плечо» не используются.

Итак, получен сигнал о том, что впереди нас ждет хорошее трендовое движение. Цена обновила локальный максимум, позиция открыта и выставлен защитный приказ на 2% ниже цены покупки. Если цена не оправдает наши ожидания и пойдет вниз, то мы примем небольшой убыток и будем терпеливо ждать следующий сигнал на покупку от своей торговой системы. А если цена пошла вверх, то мы начинаем считать прибыль и раздумывать, как бы выжать из тренда побольше и не передержать открытую позицию.

Самый простой способ выхода из тренда — это дождаться, пока цена закрытия бара не окажется ниже определенной средней. Очень удобный и понятный в расчетах метод. Поскольку тренд по своей сути подразумевает восходящее движение цены, то последующие цены закрытия баров будут находиться выше предыдущих. Таким образом, среднее значение цен закрытия всегда будет ниже, чем цена закрытия последнего бара. Если же цена снижается ниже своего среднего значения, то нарушается основной принцип тренда и можно констатировать его окончание. Протестируем первую стратегию.

№1 Выход из длинной позиции, если цена закрытия оказалась ниже своей скользящей средней.

( Читать дальше )

Простые радости жизни(много букв)

- 07 ноября 2011, 22:54

- |

Все началось с того что знакомый попросил обяснить ему в 2-х словах за 5 мин че делать то. Главный критерии был «максимально просто»

Тут я попытаюсь описать минимальный(примитивный) порядок действий который я использую при выборе акции и торговли. Я всегда тяготел к упрощению любой деятельность до уровня “понятно-интуитивного” и логичного с точки зрения обывателя. Я прошел уже достаточно долгий путь, от написания торговых роботов по осцилляторам для МТ4( о боже!!!), использования всяких ноу-хау, чарты, платформы, технологии и т.д… Опять придя к привычному чарту- объем и цена.

Для начала настройте себе рабочий стол, чтобы пространство использовалась по максимуму и цвета не раздражали. Естественно тут предоставляется маневр для творчества и полета фантазии, это необходимо так как остаток вашей жизни вы проведете наблюдая эту картинку.ЧЕЛОВЕК любит удобство!!! Постоянно пытайтесь его менять и оптимизировать, вряд-ли вы там найдете грааль, но как минимум это успокаивает, почти как медитация или каллиграфия у шаолинских монахов убийц. Вы должны полюбить свое рабочее пространство. ПОЛЮБИТЬ!

Далее вам потребуется как минимум 2 монитора. На Первый- основной на котором будет подавляющая инфа о какой-то конкретной акции, какую вы будите насиловать всеми возможными негуманными способами, и Второй- ваш центр управления полетами, где вы должны смотреть на весь оставшийся рынок( графики, списки акции, индексы — преимущественно) У меня сейчас несколько больше мониторов, но это на любителя, хотя основных всего 2, я смотрю туда 85% своего торгового времени.

У меня всегда перед глазами 3 рабочих графика. Минутный(после торгового утра он часто превращается в пятиминутный) и Дневной. Они залинкованы, что позволяет с помощью одного нажатия посмотреть сразу же текущую ситуацию на акции(минутка) и оценить потенциал движения глобально(дневной). Третий график это график индекса рынка, в моем случии это SPY( депозитарные расписки на индекс SNP 500, раньше был Фьючерс)

На этом же мониторе должно разместится окно с ордерами и текущими позициями тк очень часто новички забывают и о позах и об ордерах. Естественно на это же мониторе находится еще и котировки торгуемого инструментя- стакан, левел 2.

На другом мониторе 6 небольших графиков, туда я переношу понравившиеся мне акции. Вот иногда видишь акцию красивую а зайти не можешь то ли чувствуешь, что пока рано, либо времени сейчас нет, занят другой позицией. А тут открыл ее в одном из чартов и не забудешь, и видно развитии ситуации. Много графиков в одном месте тоже плохо, чтобы избежать это у меня открыт список акции на каждый ждень стараюсь не больше 30 брать чтобы не распылять внимание, а сосредоточиться на определенных ситуациях.

Далее небольшой алгоритм действии.

-Найти новость на акцию( полно бесплатных ресурсов типо yahoo inplay, seekingalpha?, rttnews, streetinsider)

— Посмотреть подходит ли акция по параметрам. Для меня в большинстве случаев их три

1 Объем. от 0,5млн до 10млн

2 Цена. чаще всего от 25$ -100$

3 Диапазон дневных колебаний 2-3$ тут чем больше тем лучше.

У акции должен быть потенциал, “спокойные акции” объясняя типо, что вы еще не готовы к риску это бред, вы торгуете внутри дня с плечом, а это уже означат что вы РИСКУЕТЕ, поэтому выбирайте тот вариант который принесет максимально возможную прибыль при одинаковых параметрах риска. АКЦИЯ ДОЛЖНА РАЗРЫВАТЬСЯ И ЛЕТАТЬ.

Преимущественное время для торгов с утра. с 9-30 до 11-00. Новостные акции делают за этот промежуток 80% своих движении, отыгрывая все новости.

Вход в позицию

Тут я расскажу о самом надежном для новичка способе захода в позицию.

Основные входы после пробитий на откатах, если акция задерживается над тем уровнем который она пробила. Конечно факторов много и многое зависит от “рынка”, но если мы рассматриваем троянского коня в вакууме, то это нам подходит.

Лучше всего обращать внимание на коридор цен который находится в локальных

макс/ мин дня.

Не пытайтесь угадать дно отката, входите убедившись, что акция остановилась, закрепилась за уровнем, и продолжает свое движение, ставьте стоп за этот уровень.

Я чаще всего выхожу по движению акции, как только она начала движения прошла 15-20 центов я начинаю потихоньку выходить лимитными ордерам по чуть-чуть, это помогает немного сэкономить на комиссии, дисциплинирует и налаживает мани менеджмент. Благодаря этому вы сокращаете риск на сделку и фиксируете прибыль. тк очень часто не реализованная т.е. бумажная прибыль так и осотается бумажной. Не пытайтесь купить на минимуме и продать на максимуме и через несколько недель вы заметите что ваша торговля стала более прибыльной. Откажитесь от концепции минимального риска, в сторону наибольшей вероятности, это чаще всего обратно пропорциональные величины, риск должен быть обоснованным.

( Читать дальше )

Тут я попытаюсь описать минимальный(примитивный) порядок действий который я использую при выборе акции и торговли. Я всегда тяготел к упрощению любой деятельность до уровня “понятно-интуитивного” и логичного с точки зрения обывателя. Я прошел уже достаточно долгий путь, от написания торговых роботов по осцилляторам для МТ4( о боже!!!), использования всяких ноу-хау, чарты, платформы, технологии и т.д… Опять придя к привычному чарту- объем и цена.

Для начала настройте себе рабочий стол, чтобы пространство использовалась по максимуму и цвета не раздражали. Естественно тут предоставляется маневр для творчества и полета фантазии, это необходимо так как остаток вашей жизни вы проведете наблюдая эту картинку.ЧЕЛОВЕК любит удобство!!! Постоянно пытайтесь его менять и оптимизировать, вряд-ли вы там найдете грааль, но как минимум это успокаивает, почти как медитация или каллиграфия у шаолинских монахов убийц. Вы должны полюбить свое рабочее пространство. ПОЛЮБИТЬ!

Далее вам потребуется как минимум 2 монитора. На Первый- основной на котором будет подавляющая инфа о какой-то конкретной акции, какую вы будите насиловать всеми возможными негуманными способами, и Второй- ваш центр управления полетами, где вы должны смотреть на весь оставшийся рынок( графики, списки акции, индексы — преимущественно) У меня сейчас несколько больше мониторов, но это на любителя, хотя основных всего 2, я смотрю туда 85% своего торгового времени.

У меня всегда перед глазами 3 рабочих графика. Минутный(после торгового утра он часто превращается в пятиминутный) и Дневной. Они залинкованы, что позволяет с помощью одного нажатия посмотреть сразу же текущую ситуацию на акции(минутка) и оценить потенциал движения глобально(дневной). Третий график это график индекса рынка, в моем случии это SPY( депозитарные расписки на индекс SNP 500, раньше был Фьючерс)

На этом же мониторе должно разместится окно с ордерами и текущими позициями тк очень часто новички забывают и о позах и об ордерах. Естественно на это же мониторе находится еще и котировки торгуемого инструментя- стакан, левел 2.

На другом мониторе 6 небольших графиков, туда я переношу понравившиеся мне акции. Вот иногда видишь акцию красивую а зайти не можешь то ли чувствуешь, что пока рано, либо времени сейчас нет, занят другой позицией. А тут открыл ее в одном из чартов и не забудешь, и видно развитии ситуации. Много графиков в одном месте тоже плохо, чтобы избежать это у меня открыт список акции на каждый ждень стараюсь не больше 30 брать чтобы не распылять внимание, а сосредоточиться на определенных ситуациях.

Далее небольшой алгоритм действии.

-Найти новость на акцию( полно бесплатных ресурсов типо yahoo inplay, seekingalpha?, rttnews, streetinsider)

— Посмотреть подходит ли акция по параметрам. Для меня в большинстве случаев их три

1 Объем. от 0,5млн до 10млн

2 Цена. чаще всего от 25$ -100$

3 Диапазон дневных колебаний 2-3$ тут чем больше тем лучше.

У акции должен быть потенциал, “спокойные акции” объясняя типо, что вы еще не готовы к риску это бред, вы торгуете внутри дня с плечом, а это уже означат что вы РИСКУЕТЕ, поэтому выбирайте тот вариант который принесет максимально возможную прибыль при одинаковых параметрах риска. АКЦИЯ ДОЛЖНА РАЗРЫВАТЬСЯ И ЛЕТАТЬ.

Преимущественное время для торгов с утра. с 9-30 до 11-00. Новостные акции делают за этот промежуток 80% своих движении, отыгрывая все новости.

Вход в позицию

Тут я расскажу о самом надежном для новичка способе захода в позицию.

Основные входы после пробитий на откатах, если акция задерживается над тем уровнем который она пробила. Конечно факторов много и многое зависит от “рынка”, но если мы рассматриваем троянского коня в вакууме, то это нам подходит.

Лучше всего обращать внимание на коридор цен который находится в локальных

макс/ мин дня.

Не пытайтесь угадать дно отката, входите убедившись, что акция остановилась, закрепилась за уровнем, и продолжает свое движение, ставьте стоп за этот уровень.

Я чаще всего выхожу по движению акции, как только она начала движения прошла 15-20 центов я начинаю потихоньку выходить лимитными ордерам по чуть-чуть, это помогает немного сэкономить на комиссии, дисциплинирует и налаживает мани менеджмент. Благодаря этому вы сокращаете риск на сделку и фиксируете прибыль. тк очень часто не реализованная т.е. бумажная прибыль так и осотается бумажной. Не пытайтесь купить на минимуме и продать на максимуме и через несколько недель вы заметите что ваша торговля стала более прибыльной. Откажитесь от концепции минимального риска, в сторону наибольшей вероятности, это чаще всего обратно пропорциональные величины, риск должен быть обоснованным.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал