Избранное трейдера MTrader

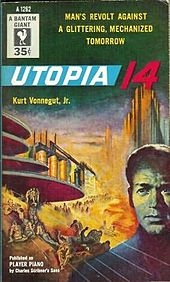

Курт Воннегут - Player Piano или Utopia 14 ("Утопия 14" в русском переводе)

- 22 мая 2017, 02:26

- |

прочитал тут недавно книгу фантаста, более известного по книге «Скотобойня номер пять» (Про бомбардировку Дрездена)

И в очередной раз убедился, что все, что можно было сказать об этом мире, было сказано Американскими, Российским и прочими фантастами в 50-х и 60-х годях прошлого века.

Книга «Утопия 14» написана в 1952 году, и понадобилось 65 лет, чтобы описанная в ней утопия начала осуществляться.

В книге описано некое общество, в котором производство всего и вся автоматизировано, и людям просто нечего делать.

В результате, все общество разделилось на три касты -

(1) Правящая каста инженеров, из которой очень легко вылететь, ибо конкуренция велика, а машины продолжают снижать потребность даже в творческом труде.

(2) Военные, которые постоянно участвуют в продолжающихся конфликтах.

(3) Лишние люди, которых большинство, и которые периодически работают на всяких инфраструктурных проектах, делая в общем то никому на фиг не нужную работу (так как роботы все равно все могут лучше и быстрее).

При этом, у всех все есть — небольшие домики, последние модели стиральных машин и т д.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 7 )

Популярно об экономике

- 14 мая 2017, 09:31

- |

Популярно об экономике на примерах из реальной жизни вокруг. Отличная книга для того, чтобы заинтересовать экономикой людей, которые никогда раньше экономикой не интересовались. Тем, кто уже давно в теме, пожалуй, будет не особо интересна.

Недооцененные акции: Банк Санкт-Петербург подробный обзор и рекомендации

- 22 апреля 2017, 09:46

- |

В сегодняшнем обзоре я решил пройтись по банковскому сектору и здесь мы даже начнем чуть раньше, с небольшой пре-обзора самого сектора и выбора наиболее интересной компании. Хочу вам быстро показать, как за минуту легко взглянуть на всю отрасль и выбрать лучшую компанию.

1. Обзор банковского сектора

Итак, для начала зададим наш главный фильр на странице мультипликаторы. Нас во-первых интересует отрасль банков, во-вторых мы ищем компании недооцененные, то есть P/BV должен быть ниже 1 (капитализация ниже собственного капитала компании) и будем смотреть только те компании, по которым есть МСФО отчет за весь 2016 год (2016 Q4).

Вот как будет выглядеть наш список после фильтрации (небольшое уточнение — еще есть Росбанк, которые также подходит по условиям, но здесь его не рассматриваем, сразу по нескольким причинам — практически нет акций в свободном обращении, высокий P/E, убыток в прошлом году и просто компания не попала в скриншот, а новый ради нее даже не хочу делать).

( Читать дальше )

Тест открытой ТС

- 06 апреля 2017, 17:18

- |

Лениво бродив по западному интернету, нашел интересную стратегию, которая своими корнями уходит к некоему Larry Connors. Стратегия построена на простом RSI с периодом 2.

Суть ее в следующем:

покупаем индексный ETF, когда значение меньше 15 на закрытии дня (да, это можно сделать без проблем и проскальзываний на всех ликвидных ETF) и продаем, когда клоуз текущего дня выше хая предыдущего (можете придумать свои выходы, стратегия не очень-то чувствительна к выходам).

В общем MR в чистом виде. И в принципе это должно работать на большинстве ETF развитых рынков.

Тестил на Multicharts.Net, код ниже.

using System;

using System.Drawing;

using System.Linq;

using PowerLanguage.Function;

using ATCenterProxy.interop;

namespace PowerLanguage.Strategy {

public class rsi_2_spy : SignalObject {

public rsi_2_spy(object _ctx):base(_ctx){}

private IOrderMarket buy_order;

private IOrderMarket sell_order;

private RSI m_RSI;

private VariableSeries<Double> m_myrsi;

private ISeries<double> Price { get; set; }

protected override void Create() {

// create variable objects, function objects, order objects etc.

buy_order = OrderCreator.MarketThisBar(new SOrderParameters(Contracts.Default, EOrderAction.Buy));

sell_order = OrderCreator.MarketThisBar(new SOrderParameters(Contracts.Default, EOrderAction.Sell));

m_RSI = new RSI(this);

m_myrsi = new VariableSeries<Double>(this);

}

protected override void StartCalc() {

// assign inputs

Price = Bars.Close;

m_RSI.price = Price;

m_RSI.length = 2;

}

protected override void CalcBar(){

// strategy logic

m_myrsi.Value = m_RSI[0];

if (Bars.Close[0]>Bars.High[1]){

sell_order.Send();

return;

}

if (m_RSI[0]<15){

buy_order.Send();

}

}

}

}

( Читать дальше )

Экономика и США были основаны в одном и том же году. Совпадение?

- 01 апреля 2017, 18:32

- |

Кстати у Рэя Далио вышел шикарный обзор про популизм в экономике и уроки истории. Я может, перескажу его несколько позже тут, а пока можете почитать, интересно: https://www.bridgewater.com/resources/bwam032217.pdf

ФСК ЕЭС детальный разбор с 2013 года. Будущее. Итоги.

- 31 марта 2017, 18:27

- |

Всем привет! Это мой первый разбор такой крупной компании на Смарт-лабе, все замечания, предложения принимаются в Вконтакте или в нашей Группе любителей ФСК ЕЭС в телеграмм

Решил я разобрать компанию ФСК ЕЭС начиная с 2013 года, т.е. будем рассматривать период с 2013 по 2016 в части РСБУ и динамику этого периода по ряду фин.показателей.

Почему по РСБУ?

Моя гипотеза заключается в выплате дивидендов 50% от ЧП по РСБУ за 2016 год. Расклад такой.

— Показали по РСБУ ЧП 118 млр.руб.

— Показали по МСФО ЧП к распределению для акционеров 68 млр.руб. (Ровно 50% от РСБУ ;) )

— Смотрим ОДДС — там 36 млр.руб. остаток д.ср. на р/c на 31.12.2016 года. К моменту выплаты будет в районе 80-90 млр.руб. на счетах, совет директоров уже подготавливается к выплате 50% судя по последней повестке

( Читать дальше )

Вот все говорят про бизнес

- 25 марта 2017, 16:41

- |

Мол, идей не хватает, государство мешает, то да се

Тем временем, в интернете нет ни одного бесплатного сайта, который позволяет отслеживать portfolio performance и сравнивать его со всякими Benchmarks типа S&P.

То есть, график по одной акции посмотреть можно, но если у меня их в портфеле 20 например, и я хочу посмотреть график всего портфеля во времени, за последние 5 лет например, и проверить, опережает ли он S&P например — не могу !

Задача нетривиальная конечно, потому что есть дивиденды, stock splits, spin-offs, M&A и т д — их все надо учитывать.

Но это и не Rocket science — всю эту инфу можно намайнить из открытых источников. Так нет же! Нет нигде такой возможности.

Последний (хоть и криво) работающий график портфеля был на Google finance, так они его убрали недавно в своем стиле — безо всяких объяснений, просто хренак — и нету! Только гугл так умеет .

Так что вот вам бизнес — идея, сделайте сайт, который будет строить график портфеля, и заработайте на рекламе

Или если кто то знает другое место, где можно строить график Portfolio performance — дайте знать пожалуйста.

Бэктестинг: купи и держи со скользящими средними

- 21 марта 2017, 23:46

- |

В этот раз «подкрутим» стратегию «купи и держи» с помощью скользящих средних на основе этой статьи. Там говорится, что при входе выше 200-дневной средней и выходе под ней, мы можем получить аналогичную доходность и сократить просадки. Дополнительно появляется возможность припарковать свободный капитал, например, в банк.

Будет приведено несколько алгоритмов:

- пересечение SMA200 и цены;

- пересечение SMA200 и SMA10;

- пересечение SMA200 и SMA50;

- пересечение EMA200 и EMA50;

- пересечение EMA200 и EMA50 плюс покупка облигаций.

( Читать дальше )

Стратегия ребалансировки портфеля, которая позволяет в долгосроке обгонять рынок

- 17 марта 2017, 14:34

- |

- В конце каждого месяца сравнивается доходность SPY — фонда, повторяющего динамику S&P500 и TLT — фонда, повторяющего динамику американских казначейских облигаций

- Доходности их берутся за последние три месяца

- Если доходность SPY>доходности TLT, держим его. Если меньше, продаем, покупаем TLT и держим TLT до тех пор пока SPY снова не обгонит

Индикатор конечно не такой умный, как контр-трейдеры, он дает сигнал лишь после того, как фондовый рынок уже начинает показывать слабость. И доход приносит он только на длинных временных таймфреймах… Но вот последние 7 месяцев по крайней мере он держал бы вас в акциях, а не в шортах по ним:))

Идею дал — дальше сами тестируйте

Акция №1 на бычьем рынке США и еще 39 бумаг, взлетевшие свыше 1000%

- 14 марта 2017, 06:41

- |

На прошлой неделе американский фондовый рынок отпраздновал восьмую годовщину бычьего тренда.

С момента разворота 9 марта 2009 года индекс S&P 500 прибавил около 250%. А ведь это лишь поверхностная величина. Из 500 компонент индекса более 400 за обозначенные восемь лет более чем удвоились. Из них 40 акций прибавили более 1000%.

Получается, что на каждые $100, инвестированные в начале ралли, участнику рынка удалось бы заработать более $1000, и это не считая дивидендов.

Примечательно, что Топ-10 акций S&P 500 взлетели более чем на 2000%. Особенно блеснул GGP (General Growth Properties), являющийся REIT, то есть специализирующийся на недвижимости. По состоянию на прошлую пятницу бумаги GGP увеличились на 7723%, а ведь 6 марта 2009 года они достигли исторического минимума.

На втором месте оказалась биофармацевтическая компания Incyte Corp. с ростом на 6633% за восемь лет. Отметим, что индекс Nasdaq Biotechnology за это время прибавил 412%, чуть не дотянув до показателя Nasdaq 100. Ниже представлена динамика других ведущих фондовых индексов США.

БКС Экспресс

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал