SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart |Баг по фьючерсу на VIX

- 05 июля 2014, 00:27

- |

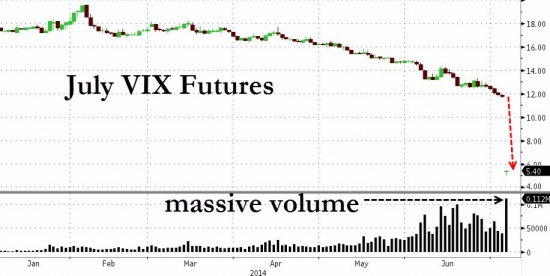

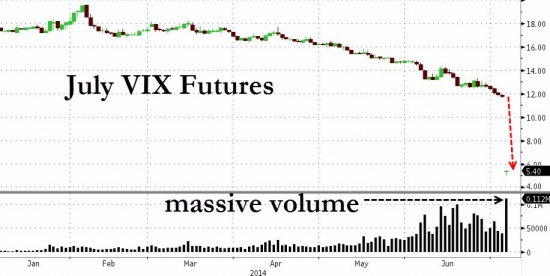

На фьючерсе VIX в выходной день образовался какие-то адские принты, к-е обвалили его более чем на 50%

Баг по всей линейке контрактов (Спасибо Евгений Бухарков за картинку):

Это дневной график:

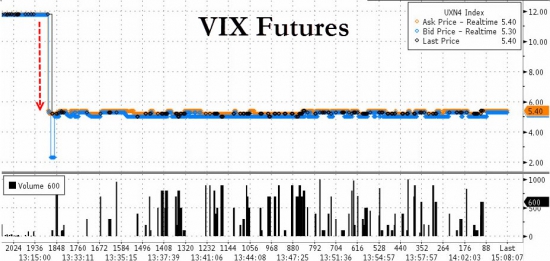

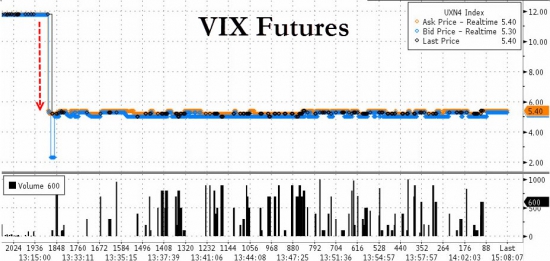

А это короткий график:

True-flipper говорит, что в платформе цены такие же, но купить не дает.

Народ в фейсбуке пришел к выводу что это баг CBOE и на самом деле таких цен не было.

На зирохедже: http://www.zerohedge.com/news/2014-07-04/someone-forget-tell-vix-slamming-machines-market-shut

Баг по всей линейке контрактов (Спасибо Евгений Бухарков за картинку):

Это дневной график:

А это короткий график:

True-flipper говорит, что в платформе цены такие же, но купить не дает.

Народ в фейсбуке пришел к выводу что это баг CBOE и на самом деле таких цен не было.

На зирохедже: http://www.zerohedge.com/news/2014-07-04/someone-forget-tell-vix-slamming-machines-market-shut

- комментировать

- Комментарии ( 9 )

dr-mart |Про волатильность

- 28 июня 2014, 21:44

- |

Объясню во-первых, почему волатильность — это крайне важно для тех кто делает деньги на бирже.

Для спикуля чем больше вола, тем больше движухи, тем больше денег можно заработать.

Чем больше волатильность на глобальных рынках — тем больше они скоррелированы между собой, тем лучше работают «поводыри».

Чем больше волатильность, тем проще зарабатывать коэффициент альфа, хотя бы потому, что повышается дисперсия колебаний акций, что позволяет умелым портфельным управляющим извлекать из этого пользу.

основные выводы примерно следующие (то есть на что надеятся спикулям):

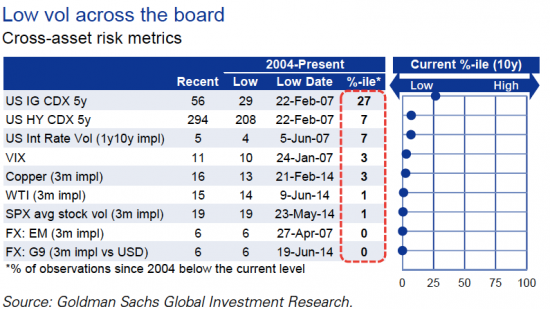

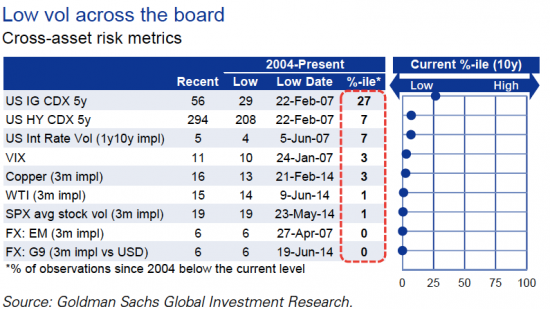

Теперь другие чарты.

Волатильность за 10 лет — по многим активам минимальная

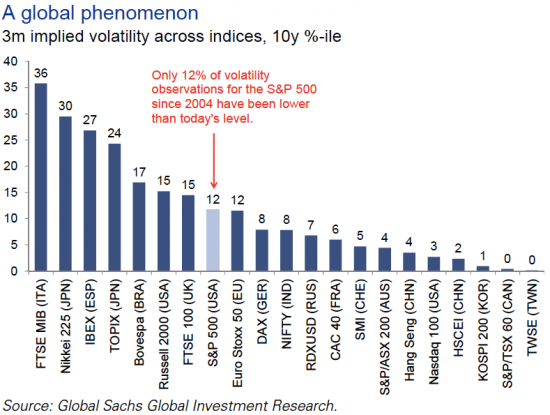

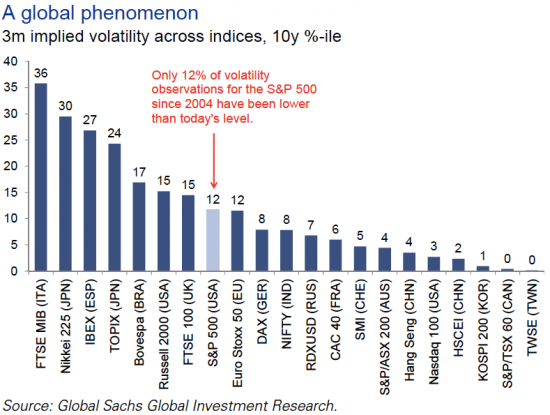

Это в какой перцентили текущая волатильность по тому или иному глобальному рынку находится относительно последних 10 лет

Ну то есть сколько % времени за последние 10 лет вола была ниже, чем сейчас на данном рынке.

По графику видно, что только 7% времени 3-мес. воатильность российского рынка (RDX) была ниже, чем текущая!

Глобальная вола в абсолютном выражении:

( Читать дальше )

Для спикуля чем больше вола, тем больше движухи, тем больше денег можно заработать.

Чем больше волатильность на глобальных рынках — тем больше они скоррелированы между собой, тем лучше работают «поводыри».

Чем больше волатильность, тем проще зарабатывать коэффициент альфа, хотя бы потому, что повышается дисперсия колебаний акций, что позволяет умелым портфельным управляющим извлекать из этого пользу.

основные выводы примерно следующие (то есть на что надеятся спикулям):

- в период низкой волатильности народ начинает брать большой риск в т.ч. кредитное плечо, поэтому это рано или поздно заканчивается плачевно, но прежде чем долбанет, может копиться еще достаточно долго

- много надежды на то, что вола начнет расти после того как центральные банки начнут повышать ставки (обычно пузыри взрываются на после ужесточения монетарной политики)

- ну или случайное неожиданное геополитическое риск-событие

- вола по основным валютным парам минимальная за всю историю — торговать ими практически бессмысленно (только это мало кто понимает из тех кто торгует на форексе)!

Теперь другие чарты.

Волатильность за 10 лет — по многим активам минимальная

Это в какой перцентили текущая волатильность по тому или иному глобальному рынку находится относительно последних 10 лет

Ну то есть сколько % времени за последние 10 лет вола была ниже, чем сейчас на данном рынке.

По графику видно, что только 7% времени 3-мес. воатильность российского рынка (RDX) была ниже, чем текущая!

Глобальная вола в абсолютном выражении:

( Читать дальше )

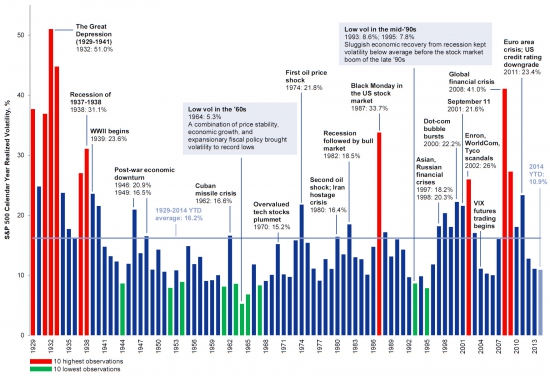

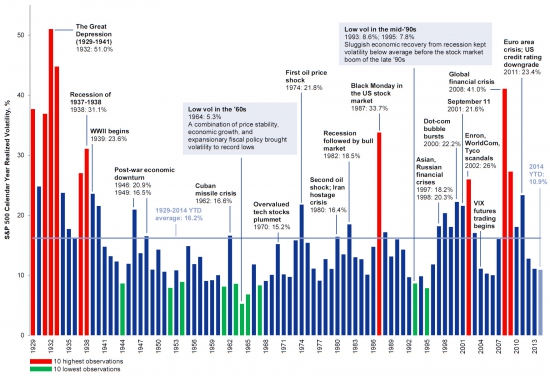

dr-mart |История волатильности американского рынка на одном графике

- 27 июня 2014, 19:22

- |

Понравился чарт, который ZР повзаимствовал у Голдмана:

Какие выводы можно тут сделать?

Какие выводы можно тут сделать?

- Волатильность американского рынка может быть и пониже, чем текущая

- С 2007 по 2011й на американском рынке был период повышенной волатильности

- Период 1998-2003 также можно называть золотым периодом трейдинга

- Последний низковолатильный период длился 3 года: 2004,2005,2006

- До этого 5 лет: 1992-1996

- Низкая волатильность заставляет участников рынка брать кредитное плечо, поэтому это всегда заканчивается интересно:)

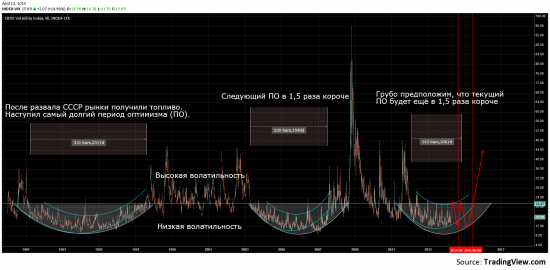

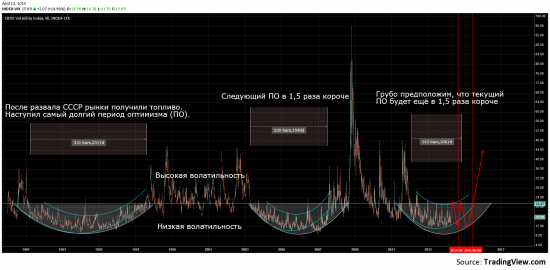

dr-mart |Прикольная картинка про историческую волатильность от Fry

- 29 апреля 2014, 10:19

- |

Антон, надеюсь ты не против, что я сюда выкладываю. Просто мне кажется картинка заслуживает отдельного вниамния:)

Я так полагаю, что идея Антона в том. что наблюдается некая цикличность в периодах высокой и низкой волатильности американского рынка акций

Я так полагаю, что идея Антона в том. что наблюдается некая цикличность в периодах высокой и низкой волатильности американского рынка акций

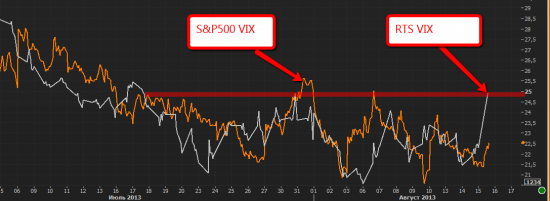

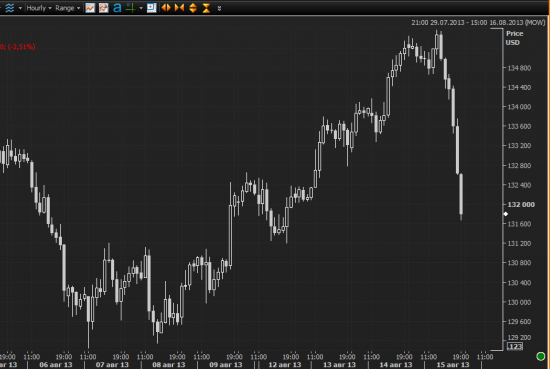

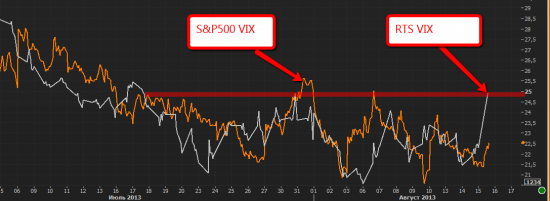

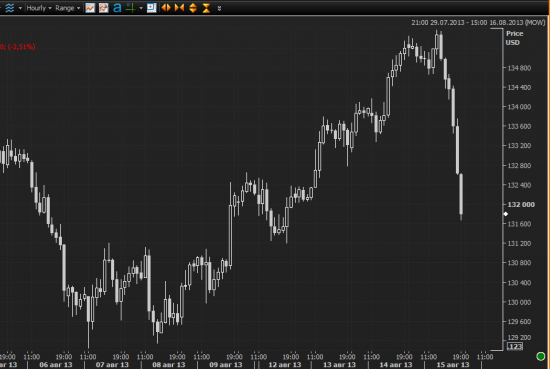

dr-mart |Волатильность скакнула до максимума за месяц

- 15 августа 2013, 18:06

- |

Сегодня вот так вот неожиданно вола на фьючерсе РТС скакнула до максимума за последний месяц

Лично я уже успел отвыкнуть от таких скоростей, но вообще на будущее сигнал хороший=)

На графике фьючерса РТС процесс выглядит совсем драматическим:

Хотя с утра сегодня ничто не предвещало подобной бури.

На чем падаем?:) какие есть версии?:)

Лично я уже успел отвыкнуть от таких скоростей, но вообще на будущее сигнал хороший=)

На графике фьючерса РТС процесс выглядит совсем драматическим:

Хотя с утра сегодня ничто не предвещало подобной бури.

На чем падаем?:) какие есть версии?:)

dr-mart |VIX, притоки денег. Хай рынка?

- 13 января 2013, 09:50

- |

перепост: http://true-flipper.livejournal.com/411430.html

(via http://www.advisorperspectives.com)

А вот выводы постараюсь вкратце написать сам:

(via http://www.advisorperspectives.com)

А вот выводы постараюсь вкратце написать сам:

- индикаторы противоположного мнения (contrarian indicators, а именно индекс волатильности VIX и притоки бабок на фонду) говорят о вероятном максимуме рынка акций США

- Притоки на фонду максимальные за 10 лет (+$8,9 млрд — макс с марта 2000)

- VIX минимальный c 2007 года

- гигантские оттоки с рынка обычно хороший индикатор для покупки

- Когда VIX на лое (линия поддержки), продолжение ралли практически невозможно

dr-mart |Владимир Твардовский - о перспективах развития рынка ФОРТС

- 05 октября 2012, 15:50

- |

Владимир Твардовский (Ай-Ти Инвест) попросил выложить более развернутое его мнение относительно перспектив развития ФОРТСа, поскольку вчера я опубликовал его комментарии, которые были несколько вырваны из контекста.

Вот что написал Владимир:

1) Фьючерсы на сингл-стоки никаких рисков в базисном активе не хеджируют по определению. Именно потому данный инструмент и не востребован на мировом рынке. На нашем рынке он появился исключительно как спекулятивный инструмент в результате борьбы РТС с ММВБ. Таковым спекулятивным инструментом он остается и по сей день.

2) Срочный рынок создан для хеджеров. Поэтому, чтобы там могли зарабатывать спекулянты и арбитражеры, нужно чтобы туда пришли хеджеры. А хеджерам нужны более длительные сроки. Никакому хеджеру двухнедельный или месячный опцион не интересен. У него горизонт инвестиций – годы. Поэтому месячные и квартальные опционы должны быть заменены на квартальные и квартальные же. Но с более дальними сроками исполнения. Количество опционных серий в обращении не должно измениться, но сроки последних инструментов должны сдвинуться далеко в будущее. Чем отличаются дальние опционы от ближних? Тем что у них больше временная премия и чувствительность ко всем внешним параметрам: волатильности, процентной ставке и цене БА. То есть они более спекулятивны и более интересны не только для хеджера, но и для спекулянта, при условии, конечно, что биржа обеспечит ликвидность в дальних контрактах. Но это уже проблема биржи и ее взаимоотношений с маркет-мейкерами.

3) Кстати, совсем дальние опционы ведут себя практически как фьючерс. Так что, тому кто хочет фьючерса на сингл стоки – вэлкам на дальние опционы. Получите практически бесконечный фьючерс. Биржа, ликвидность в студию на рынок!

4) Про VIX говорить не буду. Спецификацию надо менять вместе с отменой месячных опционов.

5) Про время торгов. Профессия трейдера требует концентрации неимоверных умственных и нервных усилий. Такой концентрации не достичь ни в течение 10 часовой торговой сессии, ни да при 8 часовой. 4-6 часов нормально для торговли интенсивной торговли на ликвидном рынке. Стакан должен быть полон, а не наполовину пуст. Ликвидности на российском рынке не хватает и размазывание ее во времени ни к чему хорошему кроме роста комиссионных биржи, спайков и срабатыванию клиентских стопов на тонком рынке не приводит. Тебе нужна круглосуточная торговля? Кухонный форекс ждет тебя, но не жалуйся, что пока ты спал тебя закрыли и ты еще оказался должен некой компании на Кайманах.

6) Разговоры про то, что увеличение времени торгов сокращает риски, поскольку позволяет якобы вовремя закрыть убыточную позицию – из той же сказки для бедных. Риски сокращает только управление рисками, а не продление сессии, и не торговля в праздники. В общем же случае нормального рынка, риск пропорционален величине позиции на корень из времени рыночной экспозиции. Понятно, что определяющим в риске является размер позиции и ликвидность, а не продолжительность торгов.

Вот что написал Владимир:

1) Фьючерсы на сингл-стоки никаких рисков в базисном активе не хеджируют по определению. Именно потому данный инструмент и не востребован на мировом рынке. На нашем рынке он появился исключительно как спекулятивный инструмент в результате борьбы РТС с ММВБ. Таковым спекулятивным инструментом он остается и по сей день.

2) Срочный рынок создан для хеджеров. Поэтому, чтобы там могли зарабатывать спекулянты и арбитражеры, нужно чтобы туда пришли хеджеры. А хеджерам нужны более длительные сроки. Никакому хеджеру двухнедельный или месячный опцион не интересен. У него горизонт инвестиций – годы. Поэтому месячные и квартальные опционы должны быть заменены на квартальные и квартальные же. Но с более дальними сроками исполнения. Количество опционных серий в обращении не должно измениться, но сроки последних инструментов должны сдвинуться далеко в будущее. Чем отличаются дальние опционы от ближних? Тем что у них больше временная премия и чувствительность ко всем внешним параметрам: волатильности, процентной ставке и цене БА. То есть они более спекулятивны и более интересны не только для хеджера, но и для спекулянта, при условии, конечно, что биржа обеспечит ликвидность в дальних контрактах. Но это уже проблема биржи и ее взаимоотношений с маркет-мейкерами.

3) Кстати, совсем дальние опционы ведут себя практически как фьючерс. Так что, тому кто хочет фьючерса на сингл стоки – вэлкам на дальние опционы. Получите практически бесконечный фьючерс. Биржа, ликвидность в студию на рынок!

4) Про VIX говорить не буду. Спецификацию надо менять вместе с отменой месячных опционов.

5) Про время торгов. Профессия трейдера требует концентрации неимоверных умственных и нервных усилий. Такой концентрации не достичь ни в течение 10 часовой торговой сессии, ни да при 8 часовой. 4-6 часов нормально для торговли интенсивной торговли на ликвидном рынке. Стакан должен быть полон, а не наполовину пуст. Ликвидности на российском рынке не хватает и размазывание ее во времени ни к чему хорошему кроме роста комиссионных биржи, спайков и срабатыванию клиентских стопов на тонком рынке не приводит. Тебе нужна круглосуточная торговля? Кухонный форекс ждет тебя, но не жалуйся, что пока ты спал тебя закрыли и ты еще оказался должен некой компании на Кайманах.

6) Разговоры про то, что увеличение времени торгов сокращает риски, поскольку позволяет якобы вовремя закрыть убыточную позицию – из той же сказки для бедных. Риски сокращает только управление рисками, а не продление сессии, и не торговля в праздники. В общем же случае нормального рынка, риск пропорционален величине позиции на корень из времени рыночной экспозиции. Понятно, что определяющим в риске является размер позиции и ликвидность, а не продолжительность торгов.

dr-mart |Идея - почему растут наиболее ликвидные рынки

- 20 августа 2012, 15:52

- |

Прошу строго не судить, всего лишь мысль для обсуждения

Заключается она в следующем. Глобальные фонды не могут не участвовать в ралли. Покупают акции. Но судя по серьезной разнице текущего и декабрьского VIX, все сидят на стрёме и опасаются что в теч 5 месяцев может произойти нечто нехорошее.

По этой причине, глобальные фонды охотнее всего заходят туда, где:

+P/E развитых стран что-то около 10-15% стал выше, чем у разивающихся рынков, что само по себе нетипично.

Заключается она в следующем. Глобальные фонды не могут не участвовать в ралли. Покупают акции. Но судя по серьезной разнице текущего и декабрьского VIX, все сидят на стрёме и опасаются что в теч 5 месяцев может произойти нечто нехорошее.

По этой причине, глобальные фонды охотнее всего заходят туда, где:

- рынки ликвиднее, то есть можно быстро закрыть позу

- есть нормальная возможность захеджироваться ликвидными деривативами

+P/E развитых стран что-то около 10-15% стал выше, чем у разивающихся рынков, что само по себе нетипично.

dr-mart |Александр Варюшкин: главная тема - выборы президента и бюджет США

- 14 августа 2012, 18:09

- |

Сейчас в эфире разговаривали с Александром Варюшкиным. Вот основные тезисы.

Рынки дешевы.

S&P500 относительно дешевый.

EM относительно дешевы.

Высокодоходные облигации — дешевы.

VIX=14, 5-летний минимум, а декабрьская волатильность сейчас 24, что говорит о том, что инвесторы не уверены и ждут волатильного 2 полугодия.

Позиция на рынке — либо инвестирование с длинным горизонтом, либо позицию надо защищать от возможного падения.

Главные события будущего — американские выборы и бюджетные решения в США.

Если никаких решений по бюджету не будет принято — то секвестр бюджета автоматом — а это -$500-600 млрд и ВВП США упадет на 3-4%. Это крайне негативно для рынков.

Бюджетный дефицит нельзя сокращать или убирать, чтобы рынки росли, бюджетный дефицит должен остаться.

Регуляторы США прекрасно понимают ситуацию, и должны договориться о сохранении дефицита. Вот только есть несколько препятствий:

это выборы

это необходимое очередное повышение потолка заимствований.

Рынки все-таки недеются на то, что решение будет положительным и отчасти заложились на это.

Еврозона:

Драги дал ясно понять, что в беде не бросит европу и сделает все чтобы снизить ставки заимствования. Важно не то, что они сделают, важно, чтобы Драги удавалось сохранять уверенность в том, что что-то будет сделано. Основная проблема — доверие.

Рынки дешевы.

S&P500 относительно дешевый.

EM относительно дешевы.

Высокодоходные облигации — дешевы.

VIX=14, 5-летний минимум, а декабрьская волатильность сейчас 24, что говорит о том, что инвесторы не уверены и ждут волатильного 2 полугодия.

Позиция на рынке — либо инвестирование с длинным горизонтом, либо позицию надо защищать от возможного падения.

Главные события будущего — американские выборы и бюджетные решения в США.

Если никаких решений по бюджету не будет принято — то секвестр бюджета автоматом — а это -$500-600 млрд и ВВП США упадет на 3-4%. Это крайне негативно для рынков.

Бюджетный дефицит нельзя сокращать или убирать, чтобы рынки росли, бюджетный дефицит должен остаться.

Регуляторы США прекрасно понимают ситуацию, и должны договориться о сохранении дефицита. Вот только есть несколько препятствий:

это выборы

это необходимое очередное повышение потолка заимствований.

Рынки все-таки недеются на то, что решение будет положительным и отчасти заложились на это.

Еврозона:

Драги дал ясно понять, что в беде не бросит европу и сделает все чтобы снизить ставки заимствования. Важно не то, что они сделают, важно, чтобы Драги удавалось сохранять уверенность в том, что что-то будет сделано. Основная проблема — доверие.

Новости рынков |Волатильность европейского рынка акций максимальная с 2008 года

- 13 сентября 2011, 19:57

- |

- Волатильность по опционам европейского рынка по отношению к американскому максимальная с 2008 года — это говорит о том, что трейдеры активно хеджируются от потенциального дефолта Греции

- VStoxx на макс за 32 мес до 53.55.

- VIX ниже на 14.96 — макс разрыв с октября 2008 года

- То есть амеркианский рынок сейчас выглядит относительной тихой гаванью по сравнению с Европой

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс