⛽️ Совет директоров Татнефти рекомендовал финальные дивиденды за IV квартал 2022 года в размере — 27,71₽ на каждый тип акций (дивидендная доходность составит порядка 6,7%, если отталкиваться от текущих цен на акции). Дата закрытия реестра — 4 июля 2023 года. Чтобы получить дивидендную выплату, то последний день для покупки акций — 30 июня.

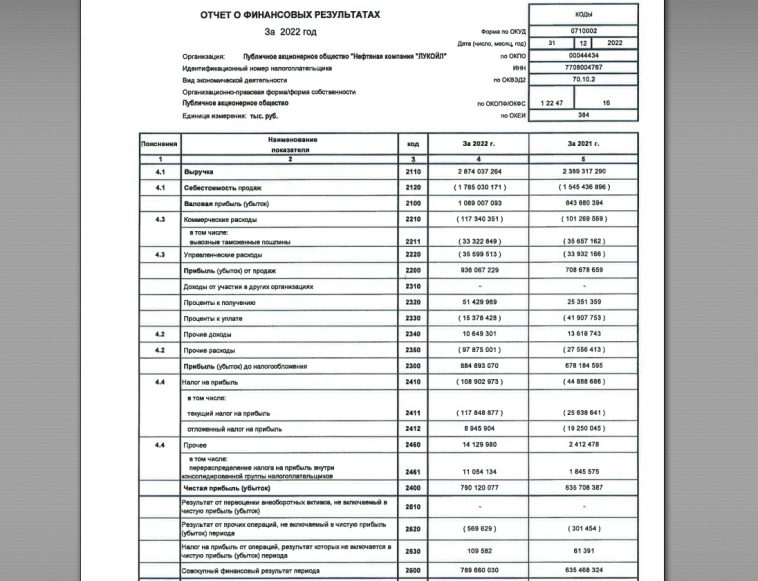

Напомню вам, что компания уже выплачивала дивиденды по итогам 9 месяцев, их сумма составила — 39,57₽ (32,71₽ за 1п22 и 6,86₽ за 3кв22). Компания за 2022 год выплатит акционерам 67,28₽, что оказалось выше прогнозов различных инвесткомпаний и аналитиков. Согласно дивидендной политике Татнефти: «Целевым уровнем средств, направляемых на дивиденды, является не менее 50% от чистой прибыли по РСБУ или МСФО, в зависимости от того какая из них является большей». Как итог эмитент выплатил 54% от ЧП, а дивидендная доходность за год может составить — 16,4% на обыкновенную акцию, что весьма недурно в сложившейся ситуации. Но данная переплата была основана на отчётности Татнефти.

Авто-репост. Читать в блоге >>>