Сбербанк остается фаворитом в финансовом сектореСлон танцует

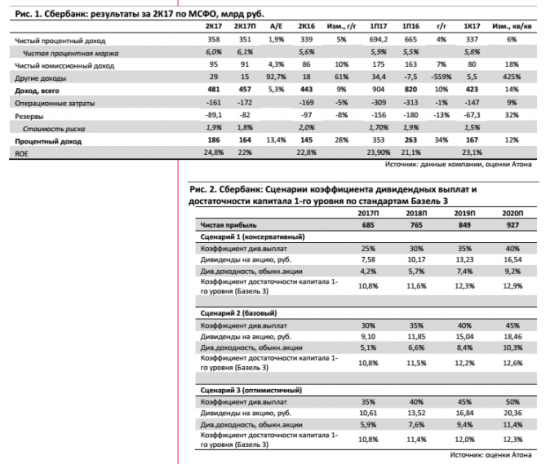

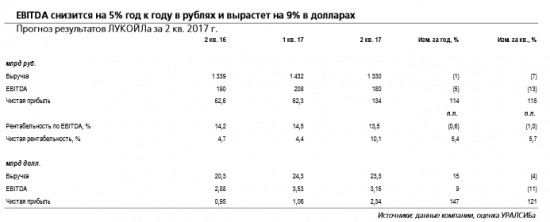

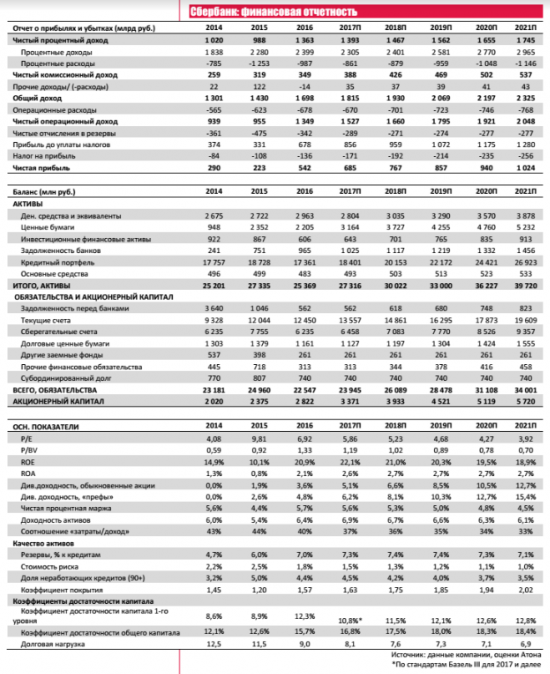

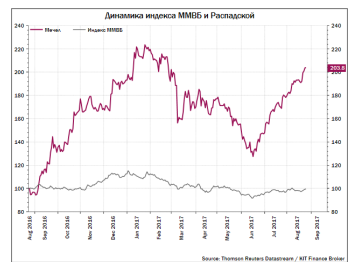

Сбербанк на этой неделе опубликовал превосходные результаты по МСФО за 2К17, которые подтвердили поразительную устойчивость банка к любым экономическим препятствиям. Телеконференция, проведенная менеджментом по итогам результатов, также вдохновила в плане ожиданий на 2П17 и в последующие годы. Мы учли недавно опубликованные финансовые результаты в модели оценки, что привело к росту наших финансовых прогнозов. В этой связи мы повышаем нашу целевую цену до 240 руб. (с 210 руб.) по обыкновенным акциям и подтверждаем рекомендацию ПОКУПАТЬ. Банк по- прежнему оценивается очень дешево (P/BV 201П 1.0x, P/E 2018П 5.3x), несмотря на показатель RoE выше 20% и быстрорастущие дивиденды, которые, на наш взгляд, могут достигнуть 9 руб. на акцию за 2017 (доходность 5% по обыкновенным акциям). Мы с большой степенью уверенности считаем, что акции банка достигнут новых ценовых максимумов во 2П17, а потому он остается нашим фаворитом в финансовом секторе. В середине ноября Сбербанк представит новую 3-летнюю стратегию; мы считаем это важным событием, которое станет очередным сильным катализатором для акций банка.

Еще один рекордный год.

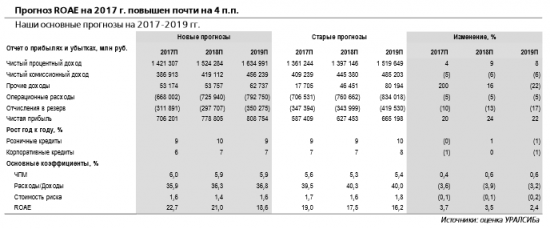

Мы повышаем наш прогноз по чистой прибыли Сбербанка за 2017 на 9% до 685 млрд руб. (+26% г/г, консенсус-прогноз Bloomberg: 645 млрд руб.), что ознаменует еще один рекордный год для Сбербанка предполагаемый RoE 22%.

Чистая процентная маржа банка выросла до впечатляющих 6,0% во 2К17 с 5,8% в 1К17 за счет ожидаемого снижения стоимости фондирования (4,2%), а также неожиданно устойчивой доходности активов (9,7%). Менеджмент отметил, что этот тренд может сохраниться во 2П17 и в следующем году, несмотря на снижение ключевой ставки и рыночных ставок по кредитам. Это результат роста доли рублевых кредитов относительно валютных и увеличения спроса на кредиты со стороны малого и среднего бизнеса. Последние являются более дорогими, чем кредиты для крупных корпораций, ставки по которым снижаются. Рост чистого комиссионного дохода ускорится во 2П17 до двузначных показателей после слабых результатов за 1К17, благодаря росту операций с банковскими картами. Стоимость риска также продолжит снижаться во 2П17 по нашим оценкам, до 1,2%, против 1,7% в 1П17, поскольку банк сделал все необходимые отчисления в резервы по кредиту Agrokor, и мы не ожидаем других разовых статей. Мы прогнозируем дальнейшее снижение резервов в последующие годы, поскольку уровень плохих кредитов банка и коэффициент их покрытия выглядят стабильными (4,6% и 1.6x соответственно за 2К17). Наконец, снижение операционных затрат (-4,5% во 2К17) еще одно достижение Сбербанка, которое скорее всего станет долгосрочным трендом и позволит банку поддерживать высокий показатель RoE.

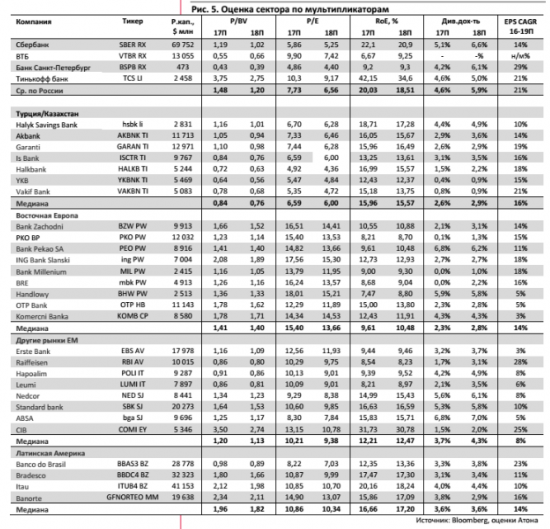

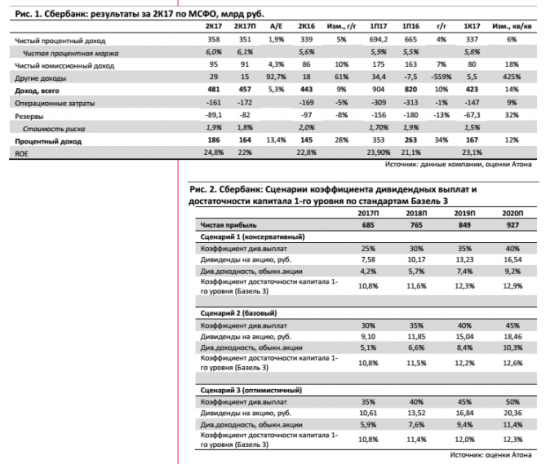

Капитал и дивиденды будут расти одновременно. По оценкам Сбербанка, его коэффициент достаточности капитала 1-го уровня по Базель 3 будет выше 10,5% к концу 2017, а внедрение МСФО 9 с 2018 окажет негативное влияние на капитал 1-го уровня в размере до 50 бп. Банк таргетирует комфортный коэффициент достаточности капитала 1-го уровня 12,5%, который, по нашим оценкам, должен быть достигнут к 2019-2020. Это не означает, что дивидендная политика банка будет неизменной до этого момента; скорее всего коэффициент выплаты будет повышаться без строгой привязки к достижению этого показателю. Банк обещает представить новый 3-летний стратегический план в середине ноября, в котором раскроет, в том числе, детали долгосрочной дивидендной политики.

Мы считаем возможным, что банк повысит коэффициент выплат с текущих 25% до 30% от чистой прибыли по МСФО. Полагаем, что дивиденды за 2017 могут достигнуть 9 руб. (против 6 руб. за 2016), что предполагает доходности 5% и 6% по обыкновенным и привилегированным акциям соответственно.

Оценка и риски.

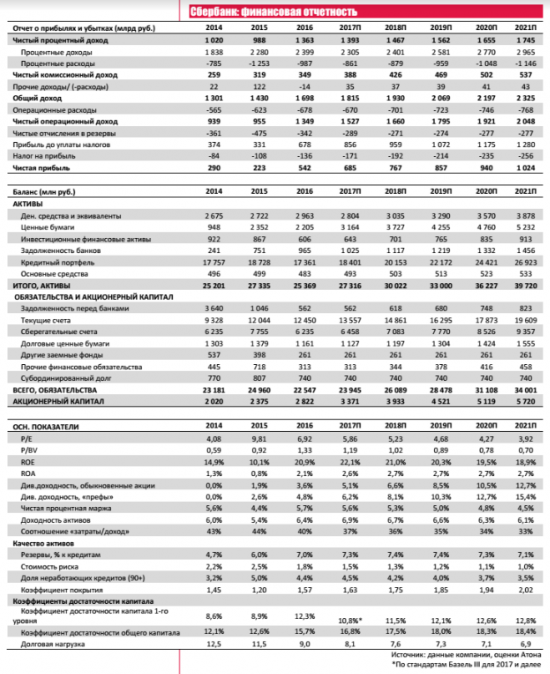

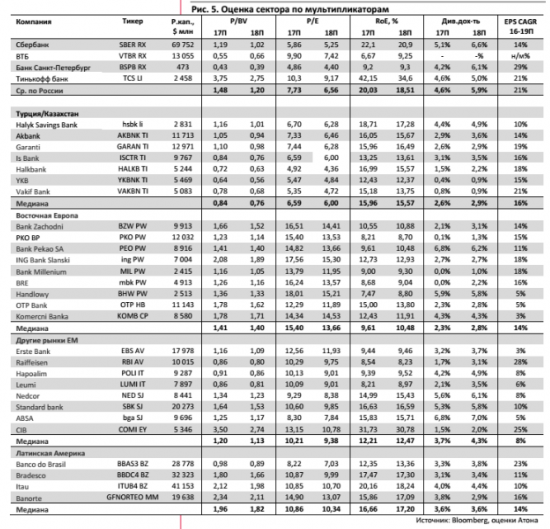

Что касается мультипликаторов Сбербанка на 2018, банк торгуется с мультипликатором P/BV 2018П равным 1.0x и P/E 2018П of 5.3x, по оценкам Атона. Мы считаем их необоснованно низкими, учитывая впечатляющий RoE и другие метрики. По мультипликатору P/E банк торгуется с дисконтом более 50% к банкам Восточной Европы и дисконтом 13% к собственному среднему историческому значению (6.0x). После учета в нашей модели последних финансовых результатов мы повысили нашу целевую цену для обыкновенных акций Сбербанка до 240 руб. (с 210 руб.), а для привилегированных акций — 180 руб. Мы считаем, что рост дивидендов будет причиной увеличения стоимости акционерного капитала банка выше исторического значения P/E 6.0x.

Наша модель оценки основывается на двухэтапной модели роста Гордона нормализованным RoE 18% и стоимостью акционерного капитала 15,0% (безрисковая ставка 8%, премия за риск по акциям 6%, премия за корпоративный риск, связанный с санкциями. Катализаторы для акций на 2П17 включают в себя презентацию новой 3-летней стратегии Сбербанка и результаты по МСФО за 2П17, которые, как мы ожидаем, окажутся сильными. Для привилегированных акций мы применили дисконт 25% и получили целевую цену 180 руб. за акции. Мы подтверждаем нашу рекомендацию ПОКУПАТЬ по обоим типам акций, но предпочитаем обыкновенные акции, поскольку текущий дисконт привилегированных акций составляет всего 18%, и мы считаем его слишком низким. Мы не видим специфических для банка рисков в ближайшей перспективе, только общие макроэкономические, политические и глобальные риски.

АТОН