комментарии Роман Ранний на форуме

-

РУСГИДРО ПЛАНИРУЕТ ПРИВЛЕЧЬ ВОЗОБНОВЛЯЕМУЮ КРЕДИТНУЮ ЛИНИЮ В РАЗМЕРЕ 40 МЛРД РУБ. СРОКОМ НА 10 ЛЕТ — МАТЕРИАЛЫ КОМПАНИИ

РУСГИДРО ПЛАНИРУЕТ ПРИВЛЕЧЬ ВОЗОБНОВЛЯЕМУЮ КРЕДИТНУЮ ЛИНИЮ В РАЗМЕРЕ 40 МЛРД РУБ. СРОКОМ НА 10 ЛЕТ — МАТЕРИАЛЫ КОМПАНИИ #Авиа

#Авиа

❗️🇷🇺 ВОССТАНОВЛЕНИЕ ПЕРЕВОЗОК АВИАКОМПАНИЙ РФ В 2021 ГОДУ ПЛАНИРУЕТСЯ ДО УРОВНЯ НЕ ВЫШЕ 80% ОТНОСИТЕЛЬНО 2019 ГОДА — ЗАМГЛАВЫ РОСАВИАЦИИ #MTLR

#MTLR

❗️ МЕЧЕЛ В ЯНВАРЕ-СЕНТЯБРЕ НАРАСТИЛ ДОБЫЧУ УГЛЯ НА 29%, ДО 13,13 МЛН ТОНН, ВЫПУСК СТАЛИ СНИЗИЛСЯ НА 3%, ДО 2,65 МЛН ТОНН — КОМПАНИЯ [ Фотография ]

[ Фотография ]

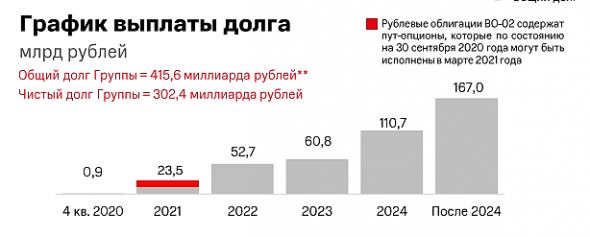

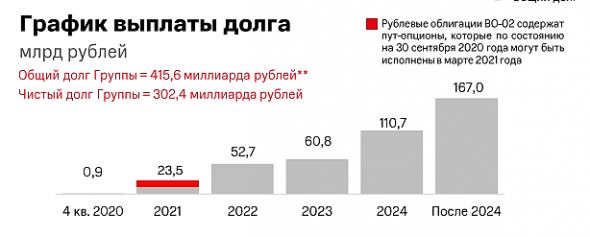

МКБ опубликовал финансовый отчет по МСФО за 9 месяцев 2020 года

🔸 Чистая прибыль составила 17,102 млрд рублей, что на 43,9% выше, чем за аналогичный период 2019 года.

▫️ За 3 квартал, МКБ получил чистую прибыль в размере 7,978 млрд рублей против 9,721 млрд рублей годом ранее.

🔸 Прибыль до налогообложения достигла 21,92 млрд рублей по сравнению с 14,446 млрд рублей (Выросла в 1,5 раза).

🔸 Чистый процентный доход банка вырос до 42,541 млрд рублей, увеличившись на треть в сравнении с аналогичным промежутком времени в 2019 года – 32,129 млрд рублей.

🔸 Операционный доходы составили 37,643 млрд рублей, что почти на четверть больше, чем годом ранее – 30,215 млрд рублей.

источник (https://mkb.ru/news/39001) #CBOM #D пишет

пишет

t.me/dohod/10454

🛒 Ozon: обзор компании перед IPO

Один из крупнейших в России онлайн-ритейлеров Ozon подал заявку на IPO. Листинг акций планируется на Nasdaq и МосБирже. Начало торговли запланировано на 25 ноября.

🔹 Крупнейшими акционерами Ozon являются АФК «Система» и российский фонд частных инвестиций Baring Vostok – под контролем корпораций по 45% акций ритейлера. После IPO владельцы могут снизить долю в Ozon до 37,9%. В рамках IPO они выкупят акций на $135 млн.

🔹 Ozon планирует разместить дополнительно 30 млн американских депозитарных акций (ADS) в ценовом диапазоне от $22,5 до $27,5 за акцию. Первоначально компания планировала привлечь около $500 млн от первичного размещения на Nasdaq. Сейчас на фоне высокого спроса онлайн-ритейлер рассчитывает на приток инвестиций до $949 млн.

🔹 Количество акций в обращении составит от 177 до 182 млн (зависит от факта реализации опциона андеррайтерами). Общая капитализация ритейлера после IPO составит $4-$5 млрд.

🔹 Потенциально акции компании Оzon могут попасть в наш портфель акций роста (методологию, которого мы сейчас разрабатываем).

Полную версию читайте на Дзен (https://zen.yandex.ru/media/dohod/ozon-obzor-kompanii-pered-ipo-5fb535f4541585566c37038b).

Ozon выбрал удачное время для IPO — Фридом Финанс

IPO поможет привлечь в компанию ресурсы, необходимые для развития. Общий объем займов и кредитов составляет 4,1 млрд руб. За год объем финансовых расходов составил 147 млн руб., но он мог вырасти в 1 полугодии нынешнего года.

Американская площадка, на мой взгляд, выбрана потому, что там уже торгуется актив «Системы», и организаторы размещения будут предлагать ее фондам, инвестирующим в МТС в том числе. Кроме того, сейчас в США бум IPO, и Ozon, на мой взгляд, хорошо в него впишется. Сейчас удачное время для IPO маркетплейсов, поскольку они демонстрируют хороший рост. Выбор Nasdaq в качестве площадки позволит привлечь больше средств и повысить ценность бренда «Системы».

Ващенко Георгий

ИК «Фридом Финанс»

По оценкам на основе метода чистых активов, стоимость Ozon составляет 30-60 млрд со средним значением в 42 млрд руб.

Но проблема в том, что оценка на основе ЧА традиционно наиболее консервативная – не позволяет увеличить оценочную стоимость за счет прогнозных прибыли и выручки или на основе каких-либо среднеотраслевых показателей сравнительного анализа финансовых мультипликаторов.

Рыночные оценки, сформированные на основе указанных выше методик, составляют до 200-300 млрд руб. Однако, учитывая, что компания по-прежнему не генерирует стабильного положительного чистого финансового результата, более сильными представляются именно консервативные оценки.

Авто-репост. Читать в блоге >>>

stanislava, ИК Фридом Финанс вообще не парит то, что стоимость привлечения денег (на 19 год, на 20й еще выше, по ходу) у ОЗОН 11.3% (Страница F-27), а маржа чуть выше 10% (F-20).

При этом текущие долги 10 ярдов (F-14), дебиторка 20 ярдов (F-13).

И накопленный убыток 45 ярдов (F-3).

Все это при обороте 66 ярдов.

Сразу видно, что компания стоит «до 200-300 млрд руб.», к бабке не ходи :))

Банда Анонимов, люблю когда вы негативные комментарии по Системе пишете, как негатив так новый хай

Больше негатива!

Роман Ранний, я пишу про конкретную аналитику Фридом Финанса если что :)

Про акции Системы — мы тут с вами в одной лодке — я вполне осознанно взял приличный пакет прокатиться на хомяках.

Вопрос только в том, вырастут ли они от IPO ОЗОНа… тут я не знаю. Вся надежда на хомяков :)

Банда Анонимов, опять мы с вами не сходимсяя то свой пакет уже скинул

Роман Ранний, какой гад :)) А как пел про «вдолгую»… я думаю еще поднимется на хомяках.

Хотя и сейчас уже норм.

Не знаю, взять ли ОЗОН после IPO — хомяки явно будут хватать, а то, что это шляпа начнут понимать только после отчетности. И то не сразу.

Но тут тоже вопрос — будут ли «рисовать» красоту в 4 квартале…

Банда Анонимов, всмысле?!

я покупал по 10 руб ещё в 2018-м, уже больше 2-х лет прошло!

Ozon выбрал удачное время для IPO — Фридом Финанс

IPO поможет привлечь в компанию ресурсы, необходимые для развития. Общий объем займов и кредитов составляет 4,1 млрд руб. За год объем финансовых расходов составил 147 млн руб., но он мог вырасти в 1 полугодии нынешнего года.

Американская площадка, на мой взгляд, выбрана потому, что там уже торгуется актив «Системы», и организаторы размещения будут предлагать ее фондам, инвестирующим в МТС в том числе. Кроме того, сейчас в США бум IPO, и Ozon, на мой взгляд, хорошо в него впишется. Сейчас удачное время для IPO маркетплейсов, поскольку они демонстрируют хороший рост. Выбор Nasdaq в качестве площадки позволит привлечь больше средств и повысить ценность бренда «Системы».

Ващенко Георгий

ИК «Фридом Финанс»

По оценкам на основе метода чистых активов, стоимость Ozon составляет 30-60 млрд со средним значением в 42 млрд руб.

Но проблема в том, что оценка на основе ЧА традиционно наиболее консервативная – не позволяет увеличить оценочную стоимость за счет прогнозных прибыли и выручки или на основе каких-либо среднеотраслевых показателей сравнительного анализа финансовых мультипликаторов.

Рыночные оценки, сформированные на основе указанных выше методик, составляют до 200-300 млрд руб. Однако, учитывая, что компания по-прежнему не генерирует стабильного положительного чистого финансового результата, более сильными представляются именно консервативные оценки.

Авто-репост. Читать в блоге >>>

stanislava, ИК Фридом Финанс вообще не парит то, что стоимость привлечения денег (на 19 год, на 20й еще выше, по ходу) у ОЗОН 11.3% (Страница F-27), а маржа чуть выше 10% (F-20).

При этом текущие долги 10 ярдов (F-14), дебиторка 20 ярдов (F-13).

И накопленный убыток 45 ярдов (F-3).

Все это при обороте 66 ярдов.

Сразу видно, что компания стоит «до 200-300 млрд руб.», к бабке не ходи :))

Банда Анонимов, люблю когда вы негативные комментарии по Системе пишете, как негатив так новый хай

Больше негатива!

Роман Ранний, я пишу про конкретную аналитику Фридом Финанса если что :)

Про акции Системы — мы тут с вами в одной лодке — я вполне осознанно взял приличный пакет прокатиться на хомяках.

Вопрос только в том, вырастут ли они от IPO ОЗОНа… тут я не знаю. Вся надежда на хомяков :)

Банда Анонимов, опять мы с вами не сходимсяя то свой пакет уже скинул

Ozon выбрал удачное время для IPO — Фридом Финанс

IPO поможет привлечь в компанию ресурсы, необходимые для развития. Общий объем займов и кредитов составляет 4,1 млрд руб. За год объем финансовых расходов составил 147 млн руб., но он мог вырасти в 1 полугодии нынешнего года.

Американская площадка, на мой взгляд, выбрана потому, что там уже торгуется актив «Системы», и организаторы размещения будут предлагать ее фондам, инвестирующим в МТС в том числе. Кроме того, сейчас в США бум IPO, и Ozon, на мой взгляд, хорошо в него впишется. Сейчас удачное время для IPO маркетплейсов, поскольку они демонстрируют хороший рост. Выбор Nasdaq в качестве площадки позволит привлечь больше средств и повысить ценность бренда «Системы».

Ващенко Георгий

ИК «Фридом Финанс»

По оценкам на основе метода чистых активов, стоимость Ozon составляет 30-60 млрд со средним значением в 42 млрд руб.

Но проблема в том, что оценка на основе ЧА традиционно наиболее консервативная – не позволяет увеличить оценочную стоимость за счет прогнозных прибыли и выручки или на основе каких-либо среднеотраслевых показателей сравнительного анализа финансовых мультипликаторов.

Рыночные оценки, сформированные на основе указанных выше методик, составляют до 200-300 млрд руб. Однако, учитывая, что компания по-прежнему не генерирует стабильного положительного чистого финансового результата, более сильными представляются именно консервативные оценки.

Авто-репост. Читать в блоге >>>

stanislava, ИК Фридом Финанс вообще не парит то, что стоимость привлечения денег (на 19 год, на 20й еще выше, по ходу) у ОЗОН 11.3% (Страница F-27), а маржа чуть выше 10% (F-20).

При этом текущие долги 10 ярдов (F-14), дебиторка 20 ярдов (F-13).

И накопленный убыток 45 ярдов (F-3).

Все это при обороте 66 ярдов.

Сразу видно, что компания стоит «до 200-300 млрд руб.», к бабке не ходи :))

Банда Анонимов, люблю когда вы негативные комментарии по Системе пишете, как негатив так новый хай

Больше негатива!

пишет

пишет

t.me/onfleek419/2874

[Переслано из ON FLEEK investing PREMIUM (on fleek)]

⭐️ Покупаю РусАл (RUAL) по 35.16 руб. на 2% от портфеля. Краткосрочно.

Категория риска: средняя.

Очень позитивное интервью топ-менеджера РусАл: ПАО United Co. Rusal International заявило, что переговоры по алюминиевому контракту на следующий год продвигаются хорошо, поскольку спрос на него восстановился после пандемии, особенно в автомобильной и упаковочной отраслях.Русал вёл эти переговоры, так как алюминий поднялся на треть с минимума в мае, когда экономика Китая восстановилась. По словам руководителя отдела продаж Романа Андрюшина, российский производитель, крупнейший за пределами Китая, ожидает, что цены останутся на уровне около 2 000 долларов за тонну. «Несмотря на пандемию и вторую волну коронавирусных инфекций по всему миру, сезон проходит хорошо», — сказал Андрюшин в интервью. «В следующем году мы будем продавать больше продуктов с высокой добавленной стоимостью, чем в 2019 и 2018 годах».Андрюшин сказал, что Русал сократил свой прогнозируемый мировой профицит металла в 2020 году до 2 миллионов тонн с 3 миллионов тонн и видит возможность сбалансированного рынка в следующем году. По его словам, компания ожидает, что в этом году спрос на алюминий упадет всего на 3%. В среду цена на алюминий на Лондонской бирже металлов впервые с 2018 года достигла 2000 долларов за тонну. Подписанные сделки В США: уже подписано 93% запланированных сделок, в то время как контракты в Европе выполнены более чем наполовину, несмотря на отставание на две-три недели от обычного графика. Андрюшин сказал, что в Азии низкий сезон приближается к концу. По словам Андрюшина, компания подписывает долгосрочные сделки, в том числе пятилетний контракт с мексиканской компанией Almexa, занимающейся переработкой и переработкой сырья, на покупку низкоуглеродного «зеленого алюминия» Русала.

Продажи в Европе могут вырасти примерно до половины от общего объема продаж Русала в течение следующих двух лет после падения до 37% в третьем квартале. Тем не менее, продажи в Европу в долгосрочной перспективе будут снижаться по мере роста спроса в России и по мере того, как компания планирует поставлять больше продукции в Китай, где «Русал» открыл офис в Шанхае, сказал Андрюшин. По его словам, в этом году Китай закупит 350 000 тонн российского металла. 🇷🇺#EVR #кредит

🇷🇺#EVR #кредит

Сбербанк планирует подписать кредитный договор с Evraz на сумму до $200 млн до конца 2020 года в рамках поддержки несырьевого экспорта — Сбер — ТАСС

InvestingAsHobby, не мучайся, я тебе на русском откопал отчет

moskva.mts.ru/about/media-centr/soobshheniya-kompanii/finansovaya-otchetnost/

Дмитрий Минайчев, Спасибо. Теперь не понимаю совсем, как они этот долг будут гасить и чем.

InvestingAsHobby, OIBD-ой будут гасить, текущее соотношение 1.4х

Роман Ранний, А в 2022 оно каким будет при росте на 3% в год?

InvestingAsHobby, то есть вы предлагаете на самом дне процентных ставок сокращать долг? а наращивать когда, когда ставки расти начнут?

пишет

пишет

t.me/angrybonds/3937

#Дэни

Новости судебные. Сегодня состоялось заседание Прикубанского районного суда г. Краснодара по делу № 2-9695/2020 ~ М-11107/2020 (https://krasnodar-prikubansky--krd.sudrf.ru/modules.php?name=sud_delo&srv_num=1&name_op=case&case_id=127594144&case_uid=393b0f50-75c4-470c-b422-d908e23d00b5&delo_id=1540005) в рамках которого бенефициар ПАО «Дэникомо групп» Деминский В.В. обжалует решение Совета директоров компании о выкупе бумаг своего дочернего общества ООО «ДЭНИ КОЛЛ» по 109,1% (https://www.e-disclosure.ru/portal/event.aspx?EventId=uX2LWr-A2XkqPdcSuF-A3EVQ-B-B), принятое 20 мая 2020 года

В качестве третьих лиц по делу выступают облигационеры, заключившие договор купли-продажи (ДКП). По факту «Дэникомо групп» забрало бумаги у держателей, а денег выплатило далеко не всем. Облигационеры, разумеется, подали в суд, а теперь (вероятно, в качестве контрмеры) бенефициар ПАО пытается через суд принудить инвесторов забрать обратно предъявленные к выкупу облигации и вернуть в ПАО полученные за выкуп деньги или отказаться от прав требований к ПАО. Сегодня рыночная стоимость облигаций «ДЭНИ КОЛЛ» составляет 2-3%, поэтому в случае удовлетворения иска инвесторы понесут значительные убытки

Данное дело, как, впрочем, и всё, что связано с Дэникомом носит очевидный привкус скандальности.

Но это ещё полбеды. В нашем распоряжении появились документальные доказательства того, что «Дэникомо групп» в принципе не планировало выкупать бумаги в полном объеме.

14 мая 2020 года, за неделю до объявления выкупа «Дэникомо групп» заключило договор займа с «ДЭНИ КОЛЛ» на сумму 570 млн. руб. (https://www.e-disclosure.ru/portal/event.aspx?EventId=x5Cmp44mA0Ci8qQSJvNXeA-B-B) Однако, как следует из разъяснения ЦБ, №28-4-3-ОЭ/19100 от 17.11.2020 (копия прилагается), данное соглашение не было исполнено: деньги не переводились, а 01.07 2020 соглашение вообще было расторгнуто.

Таким образом, выкуп бумаг «Дэникомо групп» было проводить просто не на что. Хотя представители компании 30 июля 2020 года на встрече с инвесторами утверждали, что выкуп приостановлен из-за позиции ЦБ (https://t.me/angrybonds/3520), а чуть ранее — что причиной остановки выкупа стал 115-ФЗ. Однако, ЦБ в ответ на запрос инвестора официально ответил, что никаких препятствий для выкупа по линии 115-ФЗ не существовало (№28-4-3-ОЭ/15318 от 11.09.2020, копия прилагается)

ИТОГО:

перед нами как минимум два подтвержденных эпизода намеренного введения в заблуждение инвесторов в ходе проведения выкупа бумаг. Кроме того, сам по себе сюжет с опротестованием решения совета директоров со стороны акционеров и последующим «разворотом» договоров купли продажи бумаг является достаточно серьезным вызовом для всего рынка. В случае удовлетворения требований бенефициаров «Дэникомо Групп» создается опасный прецедент, потенциально позволяющий разворачивать любые сделки с инвесторами на основании мнимого или реального нарушения внутрикорпоративных юридических процедур (о существовании которых большинство инвесторов могут даже не подозревать). Что, в свою очередь открывает не просто лазейку, а настоящий восьмиполосный автобан для разного рода злоупотреблений и не только в секторе ВДО.

PS: благодарим коллег, предоставивших документы. В сканах все персональные данные удалили, просьба отнестись с пониманием.

пишет

t.me/alenka_capital_comon/268

[ Фотография ]

Продажи De Beers в ходе 9 цикла выросли на 12% г/г, до $450 млн

Москва. 18 ноября. ИНТЕРФАКС — Компания De Beers, лидирующая в мире по выручке от продаж алмазов, в ноябре реализовала продукцию на общую сумму $450 млн. Это на 12% выше показателя годичной давности и на 4% ниже показателя предыдущего цикла ($467 млн).

«Устойчивый спрос на алмазы De Beers в ходе девятого цикла продаж года сохранялся, отражая стабильный потребительский спрос на ювелирные изделия с бриллиантами в США и Китае, а также ожидания сохранения спроса в течение праздничного сезона. Однако повторная вспышка COVID-19 в некоторых странах продолжает представлять риски», — заявил процитированный в сообщении глава De Beers Брюс Кливер.

Акции АЛРОСА держим на большинстве стратегий, все по плану

Роман Ранний, а вот кстати интересно, насколько велик потенциал пампа аленковцев? Может ли например текущий рост быть обусловлен их группой или кто-то еще активно входит

zzznth, Там не только Алёнка разгоняла, ВТБ капитал например в деле Северсталь в 2020г нарастит потребление собственного ЖРС до 90%, сокращает закупки с рынка, в т.ч. у ЕвроХима

Северсталь в 2020г нарастит потребление собственного ЖРС до 90%, сокращает закупки с рынка, в т.ч. у ЕвроХима пишет

пишет

t.me/russianmacro/9210

Акции «Роснефти» на Мосбирже растут более чем на 4% на новостях о сделке с сингапурской Trafigura. Ранее совет директоров компании в ходе заседания одобрил сделку по продаже Trafigura 10-процентной доли уставного капитала «Восток ойл».

Аналитики инвестиционных банков видят большие перспективы проекта «Восток Ойл». В опубликованном ранее отчете Merrill Lynch аналитики одним из ключевых факторов развития «Роснефти» назвали именно реализацию этого проекта. Соглашаются с ними и в KMPG, по оценкам компании, эффект от «арктических» инвестиций превысит 30 трлн рублей до 2038 года. Goldman Sachs же считает что, «чистая приведенная стоимость проекта может достигнуть 75 млрд долларов», что превращает его в настоящий магнит для инвесторов.

«Это уже второе крупное повышение акций за месяц. Всего же со времени публикации отчетности 13 ноября акции взлетели уже на 11%. В середине месяца этому послужили рост EBITDA, хороший свободный денежный поток и сокращение долга, отраженные в отчете нефтяной компании.

InvestingAsHobby, не мучайся, я тебе на русском откопал отчет

moskva.mts.ru/about/media-centr/soobshheniya-kompanii/finansovaya-otchetnost/

Дмитрий Минайчев, Спасибо. Теперь не понимаю совсем, как они этот долг будут гасить и чем.

InvestingAsHobby, OIBD-ой будут гасить, текущее соотношение 1.4х