⚠️🇷🇺🇺🇸#RUAL #сша

«Русал» в настоящий момент отложил инвестиции в реализацию совместного проекта с компанией Unity Aluminum в США и ждет, когда партнеры привлекут финансирование со своей стороны — компания — ТАСС

комментарии Роман Ранний на форуме

-

ВЗГЛЯД: Динамика акций «Энел Россия», вероятно, будет слабее рынка в ближайшие два квартала — ПСБ

ВЗГЛЯД: Динамика акций «Энел Россия», вероятно, будет слабее рынка в ближайшие два квартала — ПСБ #Дивиденды #RUAL

#Дивиденды #RUAL

⚡️ СОВЕТ ДИРЕКТОРОВ «РУСАЛА» МОЖЕТ ОБСУДИТЬ ВОПРОС ВЫПЛАТЫ ДИВИДЕНДОВ ПЕРЕД СОБРАНИЕМ АКЦИОНЕРОВ В ИЮЛЕ — ТОП-МЕНЕДЖЕР — ТАСС BofA снизил рекомендацию для ADR Норникеля до «продавать» и оценку на 17%

BofA снизил рекомендацию для ADR Норникеля до «продавать» и оценку на 17% ВЗГЛЯД: «Финам» рекомендует покупать акции «НОВАТЭКа» с целевой ценой 1778,9 руб

ВЗГЛЯД: «Финам» рекомендует покупать акции «НОВАТЭКа» с целевой ценой 1778,9 руб ВЗГЛЯД: Бумаги Норникеля остаются привлекательными в долгосрочной перспективе — ПСБ

ВЗГЛЯД: Бумаги Норникеля остаются привлекательными в долгосрочной перспективе — ПСБ Газпромбанк возобновил анализ Транснефти с рекомендацией «выше рынка» для ее «префов»

Газпромбанк возобновил анализ Транснефти с рекомендацией «выше рынка» для ее «префов» ИНТЕРФАКС — Акции «Белуга групп» (MOEX: BELU) активно растут на торгах «Московской биржи» (MOEX: MOEX) второй день подряд, прибавляя в цене в среду утром более 27% (до 4380 рублей за штуку); накануне их стоимость выросла почти на 40%.

ИНТЕРФАКС — Акции «Белуга групп» (MOEX: BELU) активно растут на торгах «Московской биржи» (MOEX: MOEX) второй день подряд, прибавляя в цене в среду утром более 27% (до 4380 рублей за штуку); накануне их стоимость выросла почти на 40%.

Эксперты «Интерфакс-ЦЭА» отмечают, что это уже вторая попытка спекулятивного разгона акций «Белуга групп» за последние полтора месяца. Первая была в период с 11 по 19 февраля, когда ценные бумаги компании с уровня 1830 рублей были «разогреты» до 6822 рублей за штуку, то есть рост составил более 3,7 раза (пик пришелся на начало торгов 19 февраля), после чего акции так же резко развернулись вниз и к началу марта упали почти до 2000 рублей, то есть оказались лишь немного выше уровней начала второй декады февраля.

На закрытие основных дневных торгов 15 марта стоимость ценных бумаг «Белуга групп» составляла 2460 рублей за штуку, и за сутки с небольшим она выросла почти в 1,8 раза в отсутствие каких-либо значимых новостей, что вновь говорит о спекулятивном характере данного роста. Альфа-банк снизил оценку ADR Норникеля на 8%, сохранив рекомендацию «выше рынка»

Альфа-банк снизил оценку ADR Норникеля на 8%, сохранив рекомендацию «выше рынка» ВЗГЛЯД: Возможно снижение котировок акций «Норникеля» до 22000 руб. в краткосрочной перспективе — BCS Express

ВЗГЛЯД: Возможно снижение котировок акций «Норникеля» до 22000 руб. в краткосрочной перспективе — BCS Express пишет

пишет

t.me/investiary/2356

Сегодня ГМК Норникель выпустил важный пресс-релиз по подробностям затопления рудников «Таймырский» и «Октябрьский». Я бы отметил пару моментов.

1. В пресс-релизе впервые появились цифры, некоторая конкретика, которой так не хватало в этой истории, без этих подробностей адекватный анализ крайне затруднителен. Без цифр в воздухе волатильности витали только эмоции, отдавая въедливым запахом пота.

Когда случаются происшествия вроде затоплений на ГМК Норникель (обрушений в Алросе, пожаров на Юнипро итд итп), традиционно происходит лавинообразный выход котировок вниз. Кто-то просто испугался, кто-то решит выйти, чтобы перезайти ниже, кто-то захочет побыть в стороне до поступления новой информации. Правда здесь у каждого своя, и я не вправе давать оценку «как надо».

Могу лишь сказать, что мне подобное поведения не подходит. Я не стремлюсь двигаться вместе с толпой, тем более на эмоциях и в отсутствии фактов. Предпочитаю не бежать от неопределенности и не бояться ее, а работать с ней. И хоть и практикую вход частями, не жажду уж слишком вылавливать цену в перспективном на мой взгляд активе.

Точно также я не поддерживаю излишне поспешный вход в актив на первом же импульсе падения. Если ситуация действительно серьезная, впереди очень много времени зайти. Возможно, год, а иногда и годы. Стоит ли спешить на первом снижении?

Вот и компания ориентирует нас, что все заработает в лучшем случае через квартал, хотя изначально речь шла о месячном простое. Рынку это не понравилось, мы видели это в котировках. Вполне может быть, что и в эти сроки не уложатся, как это часто бывает, что вызовет еще один раунд волатильности.

Но конкретика появилась, она ляжет аргументами на противоположной эмоциям чаше весов.

2. Рынок отреагировал на простой и сокращение операционных результатов, отреагировал негативно, хотя основной мотив пресс-релиза видится крайне позитивным, поскольку главный апокалиптический сценарий в ГМК связывали с потерей ключевых для бизнеса рудников. Сейчас об этом не идет и речи. Да, потребуется какое-то время для восстановительных работ, но потом все будет восстановлено.

«Как сделать хорошо? Нужно сделать плохо, а потом вернуть как было.»

Как бы в продолжение этой мысли ГМК говорит о том, что готов исполнить все свои обязанности по сбыту. Если это действительно так, то в отношении финансовых результатов авария вообще пройдет по касательной. Более того ГМК расчистит склады, тем самым снизив оборотный капитал, что положительно скажется на денежном потоке. Тем не менее происшествия последних месяцев вскрыли в компании многие слабые места и капекс необходим, неизбежен.

С текущими вводными история в ГМК Норникель выглядит максимально интересно. Несмотря на то, что не исключены переносы сроков, а значит и дополнительные сопутствующие волнения, всепропальческие настроения постепенно будут повержены (а каждому, кто их читал и слушал, в очередной раз стоит задуматься о фильтрации своего информационного потока). При этом стоит помнить, что на нормализацию ситуации потребуется некий среднесрочный период.

В инвестиционном портфеле у меня достаточно ГМК Норникель со средней 19212, мне нет необходимости спешить с дальнейшими докупками. Планирую расставить заявки от 22500 до 20500 каждые 500 руб. по 0.5% портфеля. Буду благодарен за возможность купить, но не сильно расстроюсь, если рынок не предоставит мне такой возможности. По мере поступления новой информации мы еще вернемся к этой истории. пишет

пишет

t.me/zloyinvestor/919

Ленэнерго — замедление выручки от передачи э/э

Владельцам префов Ленэнерго, дивиденды по которым привязаны к прибыли по рсбу(10%), есть причины задуматься:

Деятельность по передачи э/э замедляется:

-годовые темпы роста выручки снизились до нулевых значений;

-маржинальность передачи э/э в 2020г. сократилась до 21% против рекордных 25% в 2019г. и продолжает оставаться самой высокой в секторе (https://t.me/zloyinvestor/910)(есть куда падать).

💡Замедление темпов роста выручки в прошлые годы компенсировалось увеличением маржинальности передачи, но в 2020г. маржинальность показала негативную динамику, что в итоге создало нисходящий тренд по совокупным доходам от передачи э/э.

❗️Передача электроэнергии в Ленэнерго формирует около 70% прибыли от продаж, которая выступает базой для формирования чистой прибыли(дивидендов). В условиях снижения доходов от передачи дальнейший рост прибыли будет затруднителен и целиком будет зависеть от таких непостоянных статей доходов, как технологическое присоединение и величины прочих доходов/расходов.

💡Стоит помнить, что текущие показатели это всегда зеркало заднего вида, поэтому данные выводы следует воспринимать, как констатацию фактов, а не прогноз на будущее.

Россети Ленэнерго

ВЗГЛЯД: Покупка бумаг Русагро — ставка на подорожание сельскохозяйственного сырья — Sber CIB

ВЗГЛЯД: Покупка бумаг Русагро — ставка на подорожание сельскохозяйственного сырья — Sber CIB

Польская Orlen подписала контракт с Роснефтью на поставку 3,6 млн тонн нефти

Польская Orlen подписала контракт с Роснефтью на поставку 3,6 млн тонн нефти 🛢🇷🇺#GAZP #СП2

🛢🇷🇺#GAZP #СП2

Власти Германии считают, что лучшим вариантом устранения разногласий с Соединенными Штатами по вопросу реализации проекта «Северный поток — 2» является стратегия выжидания и представление готового варианта сделки — RTRS пишет

пишет

t.me/zloyinvestor/918

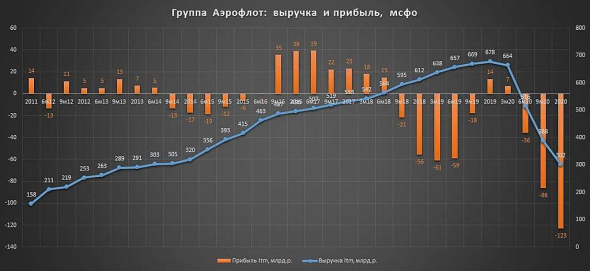

Аэрофлот: выручка и прибыль, как в казино

По итогам 2020г. в силу всем известных причин выручка группы снизилась на 55%, а убыток составил рекордные 123 млрд.р.

Глядя на график ниже👇 создается впечатление, что потенциальное восстановление выручки аэрофлота совершенно не гарантирует наличие прибыли, что подтверждается математически: историческая корреляция годовой выручки и прибыли аэрофлота с 2011г. является отрицательной и составляет -5%🤦

💡Получается, что исторический размер прибыли(дивидендов) в Аэрофлоте абсолютно рандомная величина которая не зависит от выручки и даже формально отрицательно коррелирует с ней)

Аэрофлот

ВЗГЛЯД: Бумаги «Магнита» привлекательны для долгосрочных инвестиций — Альфа-банк

ВЗГЛЯД: Бумаги «Магнита» привлекательны для долгосрочных инвестиций — Альфа-банк пишет

пишет

t.me/insider_market/1174

#YNDX #на_рынке_говорят

Вчера стало известно, что Минцифры рассматривает возможность обязательной предварительной установки отечественных поисковых систем для любых загружаемых браузеров. Это уже дополнение к существующим предустановочным требованиям, которые предполагают обязательную предварительную установку внутренних приложений для различных категорий продуктов. В этот «список избранных» входят сразу четыре приложения «Яндекса»: браузер, поиск, карты и диск.

На данном этапе трудно оценить возможность принятия такого предложения, его детали и реакцию производителей. Но уже понятно, если оно все же будет согласовано, то «Яндекс» без проблем сможет увеличить долю рынка и финансовый потенциал.

В настоящее время доля Яндекса на мобильных устройствах составляет около 56% (59% на Android и 42% на iOS). Законодательство, скорее всего, коснется только новых устройств, а это означает, что для полной замены устройства потребуется некоторое время, поэтому для оценки всего эффекта потребуется время.

Но наши друзья из Goldman Sachs уже подготовили рисерч, согласно которому потенциал роста доходов в сегменте Search & Portal составит до 6 п.п., а EBITDA в поисковой сети к 2023 году (нормализованный год) — до 12 п.п.

Еще одна новость, касающаяся «Яндекс» говорит о том, что компания может все-таки купить себе небольшой банк. Кандидатом на поглощение может стать «Акрополь». Источник — издание Bell. со ссылкой на четыре разных источника. Размер активов банка на начало 2020 года составлял немногим более 1,2 млрд рублей, но это и не важно, т.к. YNDX нужна только его лицензия.

#YNDX #market_update

Вышло логическое продолжение темы с предустановкой (https://t.me/insider_market/1174) отечественных приложений на все гаджеты. Сегодня «Ведомости» написали, что Apple согласилась соблюдать этот закон.

Известно, что с 1 апреля 2021 года при активации в России все гаджеты Apple будут предлагать установку отечественных приложений из утвержденного правительством списка. Но пользователь сам может пропустить предварительную установку, вручную удалив их из окна уведомлений.

В Goldman считают, что соблюдение Apple данного закона поможет «Яндекс» увеличить долю рынка мобильного поиска на устройствах iOS. Также инвестбанкиры отмечают, что в натуральном выражении устройства Apple составляют «подростковую» долю рынка в России.

Прогноз: на сегодняшний день Goldman рекомендует покупать бумаги «Яндекса» с 12-месячной целевой ценой на основе SOTP на уровне $87,8.

Риски: основными рисками для YNDX являются ухудшение макроэкономической среды и конкуренции в ключевых сегментах, повышенные расходы на маркетинг, регулирование Интернета в России, а также переоценка возможностей отечественного рынка крупными мировыми компаниями.

пишет

t.me/AROMATH/1819

#AFLT Аэрофлот

ir.aeroflot.ru/ru/novosti/article/57766/

Я тут как-то пропустил такой замечательный факт, что

Убыток по году составил аж 123 миллиарда рублей, а капитал компании сейчас отрицательный,

Минус 115 миллиардов.

Операционный убыток 92 миллиарда.

Хеджирование минус 13 миллиардов.

Это даже словом кошмар назвать нельзя.

Сколько должна стоить акция такой чудо-компании? — вопрос риторический.

Для меня с ГОСА летом 2018 года ЦЕНА этой компании всегда будет НОЛЬ и

вердикт «не трогать никогда».

Роман Ранний,

Роман, а что было летом 2018 года на госе? Вообще, почему с 2017 года акции с 220р начали пикировать? Начал смотреть на компанию только со времени коронавируса.

Спасибо.

Дмитрий Рябчук, это не я написал, вот ссылка на оригинал

t.me/AROMATH/1819 ИНТЕРФАКС — Ежегодный рост спроса на алюминий может составить 1,5% в ближайшие 10 лет, полагают аналитики «ВТБ Мои Инвестиции».

ИНТЕРФАКС — Ежегодный рост спроса на алюминий может составить 1,5% в ближайшие 10 лет, полагают аналитики «ВТБ Мои Инвестиции».

«Цена алюминия превысила $2200/т, что подняло цену акций „РусАла“ (MOEX: RUAL) до новых максимумов. Главным драйвером являются сигналы Китая о планах по ограничению использования угля для выработки электроэнергии. Это приведёт к удорожанию производства алюминия в Китае (58% мирового производства металла) и поддержит рост цен на него. Другой драйвер — активное использование алюминия в автомобильной промышленности, включая электромобили. По нашим оценкам, это обеспечит ежегодный рост спроса на алюминий на 1,5% в ближайшее десятилетия», — отмечается в коммментарии экспертов «ВТБ Мои Инвестиции».