Вчера рассмотрели первую пятерку отраслей и их итоги за первое полугодие. Сегодня продолжаем секторальный анализ…

Нефтегазовый сектор

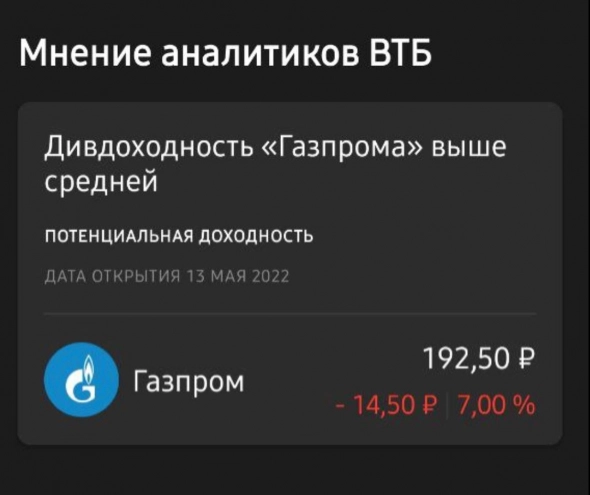

Самый обсуждаемый сектор с февраля текущего года потерял 35%. Много пишу про отрасль, поэтому отдельно останавливаться не буду, дав лишь несколько тезисов. Постоянная борьба между падением объемов продаж в результате санкций и взлет цен на спотовом рынке энергоносителей, идут рука об руку. Выиграет тот, кто сможет быстрее переключиться на другие рынки. Тут Роснефть и Газпром выглядят бенефициарами, однако на последнего давит отказ от дивидендов, поэтому в капитализации теряют все.

Электроэнергетика

Работа на внутреннем рынке проглатывает санкционную повестку, позволяя просесть всего на 27%. В секторе всегда присутствовала проблема низкой маржинальности. Компании хоть и наращивают объемы отпуска электроэнергии по повышенным ценам, но страдают от роста операционных расходов. К тому же некоторые представители несут в себе метку недружественного мажоритария. Юнипро, Энел, ТГК-1. Все они пострадали именно из-за структуры акционеров. А вот ИнтерРАО со своей кубышкой выглядит чуть сильнее остальных.

Авто-репост. Читать в блоге >>>