jin

Тинькофф-банк, банк Солидарность, Локо-банк, банк Юнистрим внесены в SDN лист.

- 20 июля 2023, 17:38

- |

в долларах ничего туда не входит и не выходит.

- комментировать

- 4.7К

- Комментарии ( 18 )

Безнадежная ситуация - Минфин РФ

- 18 июля 2023, 16:33

- |

Увеличение госдолга России в условиях возросших расходов федерального бюджета неизбежно. Об этом в Совете Федерации заявила замминистра финансов Ирина Окладникова

«Мы понимаем, что в условиях текущей ситуации мы долг будем наращивать, это безнадежная ситуация, мы должны будем это делать, потому что у нас растет расходная часть — нужно поддерживать экономику, мы должны поддерживать военный блок, и наши четыре новых региона нуждаются в существенной поддержке», — отметила Окладникова.

По ее словам, сейчас уровень госдолга составляет 22,8 трлн рублей.

В 2019 году он составлял 9 трлн рублей, в 2020-м — 10 трлн рублей, в 2022-м вырос до 18,8 трлн рублей

Лихо так — + 8 трлн. в год.

Вы все еще ждете позитивной фонды и роста экономики? )))

Швейцария тоже зачисляет купоны по евробондам росэмитентов

- 18 июля 2023, 15:03

- |

Позитив для держателей росевробондов в иноброкерах продолжается.

Начали поступать купоны в швейцарские банки/брокерские компании.

Купон в CHF на Газпром 27 зачислен на счет в BCGE (кантональный банк Женевы)

SIX все таки пропускают купоны.

Не пропускает выплаты от росэмитентов к иноброкерам теперь только Euroclear.

______________________________________________________

Евробонды: государственные и корпоративные t.me/alleurobonds

Замещение евробондов - обязательно, но попозже

- 17 июля 2023, 17:20

- |

В ходе обсуждения проекта указа, по информации источников «Интерфакса», предлагалось прописать, что под требование об обязательном замещении не будут подпадать евробонды со сроком погашения до 1 июня 2024 года, в частности, из-за короткого срока обращения новых замещающих бондов. Но в итоге этот пункт из указа все же убрали, оставив в нем возможность исключений из общего требования только по решению правительственной комиссии по контролю за осуществлением иностранных инвестиций в порядке, установленном правительством.

«Практика показывает, что каждая ситуация уникальна, каждый выпуск уникален, условия уникальны и местоположение компании в международном пространстве тоже уникально.

( Читать дальше )

Петиция от европейских держателей росевробондов в Европарламент

- 14 июля 2023, 13:43

- |

Европейские держатели евробондов, эмитированных российскими компаниями, не находящимися под блокирующими санкциями ЕС создали и направили в Европарламент петицию, требующую пристально разбирательства в абсурдной ситуации с европейскими депозитариями.

Все выплаты от не подсанкционных эмитентов необоснованно блокируются внутри Euroclear и до держателей не доходят. Обратную связь по этому вопросу держателям перестал предоставлять не только депозитарий, но и брокеры банков, учет бумаг которых ведется в Euroclear.

Судя по новостям – Clearstream все таки собрался идти по пути Euroclear и собрался полностью заблокировать на счетах клиентов евробонды российских эмитентов. Пока, напомню, держателям в Clearstream купоны от росэмтентов с большой задержкой, но приходят. В Италии получение купонов подтвердили клиенты следующих организаций: Mediolanum, Monte Paschi, Investis, Sella, Webank, Banca Stato Canton Ticino.

Текст петиции в Европарламент https://www.europarl.europa.eu/petitions/it/petition/content/0379%252F2023/html/Conseguenze%2Bsui%2Brisparmiatori%2Bdella%2Bcrisi%2BRussia%2B-%2BUcraina

( Читать дальше )

GTLK «ой, всё…» часть 5. Судебный фарс

- 07 июля 2023, 14:48

- |

Первая часть https://smart-lab.ru/blog/908147.php

Вторая часть https://smart-lab.ru/blog/908867.php

Третья часть https://smart-lab.ru/blog/909100.php

Четвертая часть https://smart-lab.ru/blog/914647.php

Против ПАО «ГТЛК» и GTLK Europe DAC в российских судах рассматривается 4 иска по поводу не выплаты купонов по евробондам:

УК «Первая» — суд отложен до 08.09.2023, причина — суд согласился привлечь к заседаниям дополнительных лиц, которых попросил привлечь ответчик: GTLK Europe DAC, GTLK Europe Capital DAC, НКО АО «Национальный Расчетный Депозитарий».

Банк «Ресо Кредит» — первое заседание пройдёт 01.08.2023.

АО «НС БАНК» — суд отложен до 01.08.2023, причина – необходимость извещения GTLK Europe DAC, GTLK Europe Capital DAC.

СК «Росгосстрах-Жизнь» — суд отложен до 04.08.2023, причина – необходимость привлечь к участию: в качестве третьих лиц Евроклир Банк СА/НВ, Клирстрим Банкинг, Банк оф Нью-Йорк Меллон Корпорэйт Трасти Сервисез Лимитед, ООО «Специализированный депозитарий «Партнер».

( Читать дальше )

Будни держателей росевробондов в иноброкерах. Грустное.

- 05 июля 2023, 13:23

- |

Дикая ситуация в получении купонов клиентами иноброкеров продолжается и достигла своего апофеоза. Купоны по бумагам с учетом в депозитарии Clearstream массово приходят держателям, включая все отправленные и застрявшие в платежных агентах.

Euroclear держателям в иноброкерах не перечисляет ни цента. Все деньги аккумулируются внутри бельгии.

Очень характерная цитата из обсуждения ситуации от одного из держателей росеробондов в банке Италии:

«К настоящему моменту евроклиринговые банки уже даже не отвечают, это значит, что у тех, кто имеет к этому отношение, пока остается приличная сумма денег, которую не отдают держателям. И тем хуже для нас, потому что половина людей, которые получили купоны из clearstream, перестанут протестовать. пришло время инвестировать в вазелин. всех поимели.»

Ублюдки из euroclear тупо обули всех.

_________________________________________________

Евробонды: государственные и корпоративные t.me/alleurobonds

Про доллар и жизнь в целом…

- 30 июня 2023, 16:19

- |

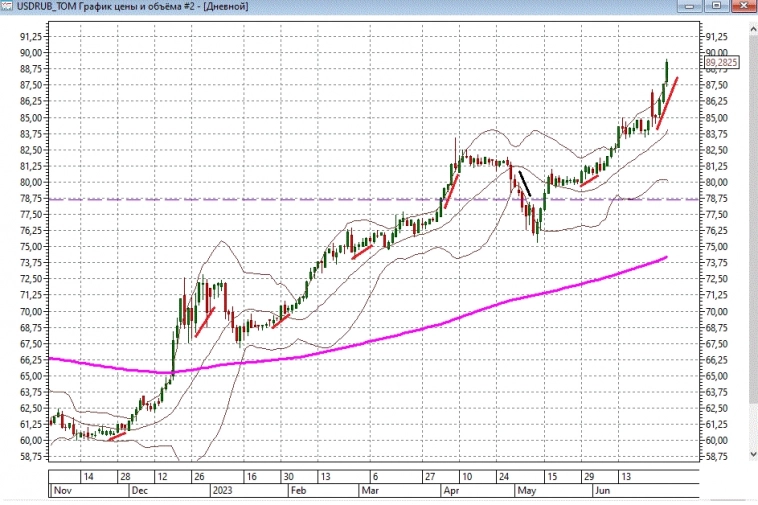

Если внимательно посмотреть на динамику курса доллара к рублю с момента начала энергичного роста (ноябрь 2022г) то невооруженным глазом на d1 видна простая как молоток картина – рост в конце каждого месяца. На данный момент счет 7: 1 по месяцам. Одно падение – в конце апреля, под майские праздники – быдлу электорату смазали скрепы.

О чем говорит упорный рост в конце каждого месяца? По крупному всего о двух вещах – налоги экспортеров и балансировка бюджета, которому все хуже и хуже.

Если сравнивать «не девальвацию» в россии с активно обсуждаемой девальвацией в турции – поздравляю, мы проиграли:

Рубль ослаб к доллару на 37% с начала года.

Лира ослабла к доллару на 36% с начала года.

Однако, во российских новостях с удовольствием обсуждают «проблемы и ужасы девальвации в турции», как всегда «забывая» про свою страну.

При том, что долги россиян перед банками достигли 30,22 трлн рублей, за II квартал прибавили более 2 трлн.

( Читать дальше )

Шо таки дает "биг шорт"?

- 26 июня 2023, 13:00

- |

Это таки вам актив, а не просто росрынок шортить

market.yandex.ru/product--briuki-splav-krechet-flis-oliva/1489198534?clid=1602&utm_source=yandex&utm_medium=net&utm_campaign=ymp_offer_dp_odezhda_model_muzhskaia_rmrkt_smyb_net_rus&utm_term=7812152%7C1489198534&utm_content=cid%3A84836658%7Cgid%3A5153087031%7Caid%3A13692903010%7Cph%3A2426017%7Cpt%3Anone%7Cpn%3A2%7Csrc%3Asmart-lab.ru%7Cst%3Acontext%7Ccgcid%3A0&cpa=1

Автодор - стронгли лонг ))) На новостях.

- 24 июня 2023, 20:48

- |

поясню: проезд по трассе м4 платный, машин там много каталось. судя по новостям на 4ярда накатали, которые уже изъяли в питере )))

акции автодора похоже надо лонговать с утра в понедельник, выручка то поперла

теги блога jin

- Clearstream

- ETF

- Euroclear

- Gazprom

- Goldman sachs

- gtlk

- kase

- NYSE

- rus еврооблигации рф

- акции

- Акции РФ

- альфа банк

- банки

- блокировка активов

- брокеры

- бюджет

- валюта

- ВТБ

- втб брокер

- выкуп

- Газпром

- Государсвенный долг

- гтлк

- ГТЛК облигации

- депозит

- дефолт

- доллар

- доллар рубль

- евробонды

- евробонды России

- еврооблигации

- Еврооблигации Газпрома

- еврооблигации РФ

- ЕС

- заблокированные активы

- заблокированные ценные бумаги

- замещающие облигации

- импортозамещение

- инвестиции

- инвесторы

- иностранные акции

- инсайд

- инфляция

- итоги

- итоги года

- итоги месяца

- ицб

- кидалово

- китайский фондовый рынок

- ключевая ставка ЦБ РФ

- корпоративные облигации

- купонные выплаты

- лицензия

- Лукойл

- Минфин

- Минфин России

- МКБ

- ММВБ

- ММК

- МТС банк

- налоги

- налогообложение на рынке ценных бумаг

- нерезиденты

- НРД

- облигации

- ограничения

- офз

- оффтоп

- прибыль

- разблокировка активов

- РЖД

- Росгосстрах

- Россия

- рсхб

- рывок

- санкции

- сбербанк

- сделки

- Северсталь

- совкомбанк

- СПБ биржа

- ставка

- субординированные облигации

- суд

- счета типа С

- сша

- техдефолт

- технический анализ

- Тинькофф

- тинькофф банк

- ТКС

- трейдинг

- Уралкалий

- фондовый рынок

- форекс

- ЦБ

- ЦБ России

- ЦБ РФ

- шорт

- эмитенты