SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

kirill_m

Торгуем в плюс и спокойно

- 13 октября 2012, 11:59

- |

На рынке с 2009 года. Много и зарабатывал и сливал заработанное. Дергался по началу и метался. Скажу, что не нужно ничего игнорировать по рынку, все можно и нужно пропускать через мозг. Учитывать и фундаментал и новости и ТА. Считаю, что неправильно что-то игнорировать по рынку (К примеру ТА или наоборот ФА), говоря, что это гавно. Да интерессно слушать про рынок и Василия, и читать Романа, и других. Совсем не интерессно читать срач. Но не это главное с моей точки зрения для прибыльной торговли.

Ведь на рынке мы как в состязаниях (драке) и чего греха тоить отнимаем друг у друга деньги. Думаю, что даже в основном у небогатых частников отнимают ребята побогаче и покруче (в смысле близости к инсайду).

Смысл этого поста в том, что пока не поймешь свои сильные и слабые стороны в этой свалке (драке на рынке) обыграть, выиграть будет не возможно. Обязательно нужно понять- чем я могу быть сильнее обсолютного большинства. И обязательно нужно знать чем я слабее этого большинства. И тогда строить правила торговли лично подходящие под вас. Копировать системы других в своей торговле беспреспективно мы все разные. Мое мнение. Но знать их полезно.

Только четко узнав себя, сильные и слабые свои стороны можно начать стабильно работать в плюс. Пока этого нет я считаю никакой ТА, фундаментал, новости, системы не фига не помогут. Так разок другой повезет или получится, потом все одно все сольется.

Всем удачи!

Ведь на рынке мы как в состязаниях (драке) и чего греха тоить отнимаем друг у друга деньги. Думаю, что даже в основном у небогатых частников отнимают ребята побогаче и покруче (в смысле близости к инсайду).

Смысл этого поста в том, что пока не поймешь свои сильные и слабые стороны в этой свалке (драке на рынке) обыграть, выиграть будет не возможно. Обязательно нужно понять- чем я могу быть сильнее обсолютного большинства. И обязательно нужно знать чем я слабее этого большинства. И тогда строить правила торговли лично подходящие под вас. Копировать системы других в своей торговле беспреспективно мы все разные. Мое мнение. Но знать их полезно.

Только четко узнав себя, сильные и слабые свои стороны можно начать стабильно работать в плюс. Пока этого нет я считаю никакой ТА, фундаментал, новости, системы не фига не помогут. Так разок другой повезет или получится, потом все одно все сольется.

Всем удачи!

- комментировать

- ★3

- Комментарии ( 9 )

Сравнение опционов и фьюча на этой неделе.

- 14 марта 2012, 08:29

- |

Про опционы я писал, что в конце срока их жизни не желательно их продавать. ( Это мое мнение — никому не навязываю).Теперь сравним самую не приятную часть — это возможный убыток от шорт фьюча и опционной позы (покупка пут)

Для тех, кто открывал шорт от 172 и 173. Стоимость 170 пута март составляла с понедельника по вторник от 1800 до 700 пунктов. Предположим мы купили пут за средняя цена (1800+700)/2=1250пунктов. Все убытка мы больше не получим!!! И при этом этот опцион у нас будет вплоть до четверга 15 марта 2012года 16 часов. Т.е есть надежда, что в течение двух дней рынок сходит ниже 170 страйка.

Вариант номер два встали в шорт тоже среднее значение (172000+173000)/2=172500. Где вы ставили стоп? Думаю резонно выносить было за 175000. Вот посмотрим сорвет его или нет, а это более 2500 пунктов. На носу экспирация и переносить шорт в следующий фьюч это снижение цены постановки шорта на 4000 пунктов. Следущий фьюч дешевле.

Купив пут 170 март с понед по вторник. Никто не запрещает при желании опять открывать позу вниз, только выше. ( В нашем случае купить уже 175 путы и как вариант продать по остаточной цене имеющийся пут 170, тем самым снизив убыток от первой покупки пута, что сделать с шортом по фьючу впринципе не возможно!!! Вариант два открыть опять шорт выше 175 фьючом при этом уже получив убыток более 2500 пунктов или пойти на усреднение, что тоже не гут.

Мое мнение, что в конце срока жизни опционов гораздо безопастнее и выгоднее работать от покупки опционов. Чем от их продажи или непосредственно фьючом.

Посмотрим как будет в реале на цифрах в экспирацию 15 марта в 16 часов.

Для тех, кто открывал шорт от 172 и 173. Стоимость 170 пута март составляла с понедельника по вторник от 1800 до 700 пунктов. Предположим мы купили пут за средняя цена (1800+700)/2=1250пунктов. Все убытка мы больше не получим!!! И при этом этот опцион у нас будет вплоть до четверга 15 марта 2012года 16 часов. Т.е есть надежда, что в течение двух дней рынок сходит ниже 170 страйка.

Вариант номер два встали в шорт тоже среднее значение (172000+173000)/2=172500. Где вы ставили стоп? Думаю резонно выносить было за 175000. Вот посмотрим сорвет его или нет, а это более 2500 пунктов. На носу экспирация и переносить шорт в следующий фьюч это снижение цены постановки шорта на 4000 пунктов. Следущий фьюч дешевле.

Купив пут 170 март с понед по вторник. Никто не запрещает при желании опять открывать позу вниз, только выше. ( В нашем случае купить уже 175 путы и как вариант продать по остаточной цене имеющийся пут 170, тем самым снизив убыток от первой покупки пута, что сделать с шортом по фьючу впринципе не возможно!!! Вариант два открыть опять шорт выше 175 фьючом при этом уже получив убыток более 2500 пунктов или пойти на усреднение, что тоже не гут.

Мое мнение, что в конце срока жизни опционов гораздо безопастнее и выгоднее работать от покупки опционов. Чем от их продажи или непосредственно фьючом.

Посмотрим как будет в реале на цифрах в экспирацию 15 марта в 16 часов.

Работа фьючом под опцион.

- 12 марта 2012, 13:28

- |

Довольно простая и эффективная работа в конце срока жизни опционов. Приведу все на реальном примере. В восскресенье после обдумывания по открытию новых позиций купил 170путы март по 1830 за штуку. Сегодня в понедельник купил RIH2 по цене 170 360 50% в штуках от купленных путов .

Идея работы такая покупая фьюч около 170 страйка при наличии путов 170 страйка, мы не можем потерять больше, чем стоимость пута, т.к путы не будут давать получать убыток от фьюча если рынок и дальше пойдет вниз. Почему купил 50% RIH2?- решил сыграть в отскок от отбить стоимость путов, за счет фьючей.

А если вдруг рынок пошел бы дальше вниз, то путы приносили бы прибыли в два раза больше чем убыток от купленных фьючей.

В общем в идеале схема такая: покупаем опцион любой кол или пут и замыкаем её фьючом в противоположном направлении относительно купленного опциона по цене =страйк опциона +- премия опциона (кола или пута).

Идея работы такая покупая фьюч около 170 страйка при наличии путов 170 страйка, мы не можем потерять больше, чем стоимость пута, т.к путы не будут давать получать убыток от фьюча если рынок и дальше пойдет вниз. Почему купил 50% RIH2?- решил сыграть в отскок от отбить стоимость путов, за счет фьючей.

А если вдруг рынок пошел бы дальше вниз, то путы приносили бы прибыли в два раза больше чем убыток от купленных фьючей.

В общем в идеале схема такая: покупаем опцион любой кол или пут и замыкаем её фьючом в противоположном направлении относительно купленного опциона по цене =страйк опциона +- премия опциона (кола или пута).

долгосрочные прогнозы по рынку это что? (фуфел или необходимость)

- 11 марта 2012, 11:55

- |

Часто вижу долгосрочные прогнозы на квартал и более по различным инструментам представленно графичекски. Как правило эти прогнозы подкрепляются различными примочками из ТА.

Мне вот интерессно, а кто-то реально работал по своим или чужим прогнозам в течение квартала или года??? Вот так входил в шорт наверху, потом в лонг внизу и так далее все время чисто по прогнозу, по всем своим прогнозистким изгибам???

И что же делать трейдору, когда прогноз уже через неделю, месяц можно признать не правильным????? Рисовать следущий????

Мое мнение, что ТА хорош как факт. Свершилась движуха к уровню, где показывает на отскок или наоборот — ставку поставили. А рисовать прогнозы за рынок (как он пойдет да еще и длит период)это не плодотворное занятие. Каков % таких прогнозов, которые более-менее попадают в цель и уж тем более рынок послушно изгибается под прогноз в своем движении??? Думаю ничтожный.

Да безусловно можно и нужно смотреть вперед на год и больше, но рисовать под это движение, график за рынок, по ТА считаю беспреспективно.

Может я не прав????))))) Кто как думает?????

Мне вот интерессно, а кто-то реально работал по своим или чужим прогнозам в течение квартала или года??? Вот так входил в шорт наверху, потом в лонг внизу и так далее все время чисто по прогнозу, по всем своим прогнозистким изгибам???

И что же делать трейдору, когда прогноз уже через неделю, месяц можно признать не правильным????? Рисовать следущий????

Мое мнение, что ТА хорош как факт. Свершилась движуха к уровню, где показывает на отскок или наоборот — ставку поставили. А рисовать прогнозы за рынок (как он пойдет да еще и длит период)это не плодотворное занятие. Каков % таких прогнозов, которые более-менее попадают в цель и уж тем более рынок послушно изгибается под прогноз в своем движении??? Думаю ничтожный.

Да безусловно можно и нужно смотреть вперед на год и больше, но рисовать под это движение, график за рынок, по ТА считаю беспреспективно.

Может я не прав????))))) Кто как думает?????

Простая покупка путов, колов или короткий календарь из опционов RI?

- 10 марта 2012, 21:19

- |

Исходим из предположения, что утром будет геп вверх на уровни между 170-175.

Думаем, что будет откат обратно в 165 000 к 15 марта или быстрее. Можно:

— Купить самый ближний пут не в деньгах. А именно 170 пут. Убыток ограничен стоимостью пута (Думаю будет стоить 1800-2100). Прибыль до 15 марта не ограничена.

— Считаем, что будет откат в 165 или в 168, но что-то страшно (не совсем уверены на игру вниз, а хочется). Покупаем пут ближайший к текущей цене (он может быть и в деньгах и вне денег)пусть это будет как пример 170 март и продаем пут 170 апрель. Возникает демпфирование убытков в случае если рынок не откатит вниз за счет проданного пута 170 апрельского или даже прибыль в случае сильного движения вверх к отметке 180 000.

Убыток ограничен и будет составлять=стоимость продажи 170 пут апрель- цена выкупа 170 пута апрель — стоимость пут 170 март.

При этом в случае сильного движения вверх, хватит около 5000 пунктов вверх и убытков в данной операции не будет вообще, а появится профит, за счет сильного удешевления апрельскоко проданного 170 пута. Однако в этом варианте ограничен профит при движении RIH2 вниз как суммой, так и силой движения 5000 пуктов минимум. Сумма профита ограничена разницой между временной стоимостью апрельского проданного пута и временной стоимостью купленного мартовского пута. Сила движения в 5000 ограничена временем ( 5 дней до экспирации). По-этому в данном варианте лучше не сидеть до экспирации и схему закрыть в профите сразу при движении RIH2 на предпологаемую величину как вниз так и вверх на 5000 пунктов или больше в течение первых дней.

Для тех, кто считает, что будет дальнейший рост можно проделать точно-такую же операцию, только с колами.

Думаем, что будет откат обратно в 165 000 к 15 марта или быстрее. Можно:

— Купить самый ближний пут не в деньгах. А именно 170 пут. Убыток ограничен стоимостью пута (Думаю будет стоить 1800-2100). Прибыль до 15 марта не ограничена.

— Считаем, что будет откат в 165 или в 168, но что-то страшно (не совсем уверены на игру вниз, а хочется). Покупаем пут ближайший к текущей цене (он может быть и в деньгах и вне денег)пусть это будет как пример 170 март и продаем пут 170 апрель. Возникает демпфирование убытков в случае если рынок не откатит вниз за счет проданного пута 170 апрельского или даже прибыль в случае сильного движения вверх к отметке 180 000.

Убыток ограничен и будет составлять=стоимость продажи 170 пут апрель- цена выкупа 170 пута апрель — стоимость пут 170 март.

При этом в случае сильного движения вверх, хватит около 5000 пунктов вверх и убытков в данной операции не будет вообще, а появится профит, за счет сильного удешевления апрельскоко проданного 170 пута. Однако в этом варианте ограничен профит при движении RIH2 вниз как суммой, так и силой движения 5000 пуктов минимум. Сумма профита ограничена разницой между временной стоимостью апрельского проданного пута и временной стоимостью купленного мартовского пута. Сила движения в 5000 ограничена временем ( 5 дней до экспирации). По-этому в данном варианте лучше не сидеть до экспирации и схему закрыть в профите сразу при движении RIH2 на предпологаемую величину как вниз так и вверх на 5000 пунктов или больше в течение первых дней.

Для тех, кто считает, что будет дальнейший рост можно проделать точно-такую же операцию, только с колами.

опционы, зарабатываем на распаде временной стоимости

- 07 марта 2012, 13:19

- |

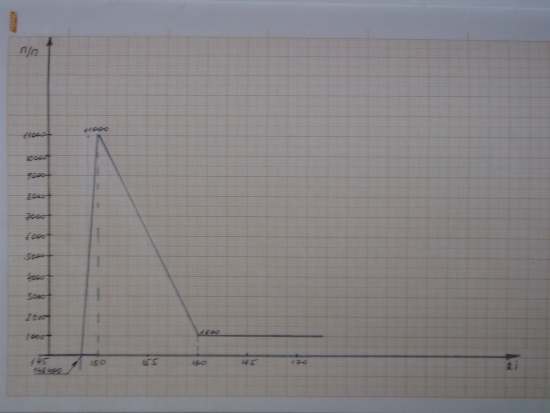

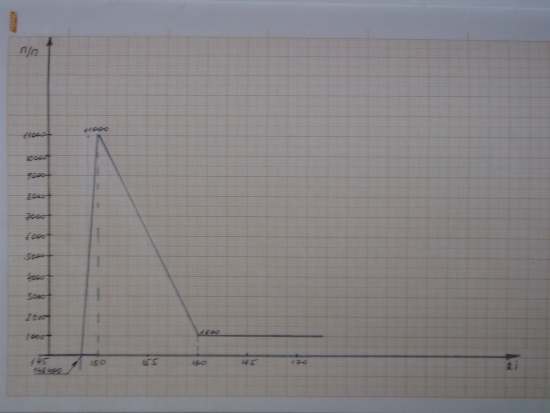

Решил попробовать заработать на временном распаде до экспирации 15 марта 2012 года, на инструменте RIH2. Не люблю, интрадеить в качестве защиты схем, по-этому всегда стараюсь свести убытки в одну сторону в нуль, а в другую сторону их отнести как можно дальше от текущего страйка.

Итак боюсь выноса вверх и по-этому в верхней части схемы строим ее без зон убытков с ограниченной прибылью в 1000 пунктов.

Упасть вполне можем и мало кто верит в падение ниже 160 страйка, посмотрим произойдет ли такое))).

Нижняя точка нулевая у меня вынесена в 148450.

Максимальная прибыль около 150 страйка 11000 пунктов.

Входы такие

1. Покупка RIH2 цена:167350 1шт.

2. Продажа CALL 160 цена: 8400 -1шт.

3. Покупка PUT 160 цена: 1060 2 шт.

4. Продажа PUT 150 цена: 275 -8шт.

Итак боюсь выноса вверх и по-этому в верхней части схемы строим ее без зон убытков с ограниченной прибылью в 1000 пунктов.

Упасть вполне можем и мало кто верит в падение ниже 160 страйка, посмотрим произойдет ли такое))).

Нижняя точка нулевая у меня вынесена в 148450.

Максимальная прибыль около 150 страйка 11000 пунктов.

Входы такие

1. Покупка RIH2 цена:167350 1шт.

2. Продажа CALL 160 цена: 8400 -1шт.

3. Покупка PUT 160 цена: 1060 2 шт.

4. Продажа PUT 150 цена: 275 -8шт.

Регулярная продажа колов и путов мая любимая торговля.

- 17 февраля 2012, 18:34

- |

Пришел к такой торговле конечно не сразу. Но просчитав все плюсы и минусы попробовал и теперь это один из основных медотов моей торговли.

Все просто. Продаю сначало пут на актив по цене приемлимой для меня как точки входа. Потом если не получаю актив, то остается премия, если получаю актив фьюч или акцию, то все-равно остается премия от проданного пута плюс актив, в следующий месяц продаю путы по принципу хорошего входа в том же кол-ве, что и первый раз и столько же колов, но таким образом, чтобы сумма премий от второй продажи пута и кола была больше величины падения актива да страйка где продается пут и кол.

Если актив упал сильнее чем сумма премий за пут и кол, то продаю пут, но кол по цене страйка входа в актив. Можно по разному продовать, но доходность от этих операций положительная, небольшая 2-4% в месяц.

Мой вывод следущий разумная продажа опционов безопастнее, чем работа с голым фьючом, но и гипотетически менее прибыльная.

Все просто. Продаю сначало пут на актив по цене приемлимой для меня как точки входа. Потом если не получаю актив, то остается премия, если получаю актив фьюч или акцию, то все-равно остается премия от проданного пута плюс актив, в следующий месяц продаю путы по принципу хорошего входа в том же кол-ве, что и первый раз и столько же колов, но таким образом, чтобы сумма премий от второй продажи пута и кола была больше величины падения актива да страйка где продается пут и кол.

Если актив упал сильнее чем сумма премий за пут и кол, то продаю пут, но кол по цене страйка входа в актив. Можно по разному продовать, но доходность от этих операций положительная, небольшая 2-4% в месяц.

Мой вывод следущий разумная продажа опционов безопастнее, чем работа с голым фьючом, но и гипотетически менее прибыльная.

Мифы о жуткой опасности продажи не покрытых опционов.

- 13 февраля 2012, 22:21

- |

Итак я жду экспирации 14 и 15 февраля. Решил высказать всем кто считает, что продавать не покрытые (голые) опционы это жутко опасная вещь. Нет это не так. Но при определенных условиях.

1. Продаваемые опционы должны быть в таком же кол-ве или меньше, относительно альтернативной сделки фьючерсами. Т.е продаем один кол вместо шорта 1 РИ. И не больше!!!!!

2. Все продаваемые опционы должны быть близко к деньгам или слегка в деньгах. ( с самой большой временной стоимостью).

3. Это лучше делать на опционах с сроком жизни более 14 дней. Чем больше срок жизни, тем лучше.

4. выход (стоп-лосс) ставим на такое-же кол-во пунктов как и на фьюч

5. Вход на движение (предполагаемый профит) от 5000 пунктов и выше или при не состоявшемся движении временной интервал удержания позиции до срабатывания стоп-лосса минимум 1 неделя.

Преимущества от продажи опционов вместо открытия позиции по фьючам.

( Читать дальше )

1. Продаваемые опционы должны быть в таком же кол-ве или меньше, относительно альтернативной сделки фьючерсами. Т.е продаем один кол вместо шорта 1 РИ. И не больше!!!!!

2. Все продаваемые опционы должны быть близко к деньгам или слегка в деньгах. ( с самой большой временной стоимостью).

3. Это лучше делать на опционах с сроком жизни более 14 дней. Чем больше срок жизни, тем лучше.

4. выход (стоп-лосс) ставим на такое-же кол-во пунктов как и на фьюч

5. Вход на движение (предполагаемый профит) от 5000 пунктов и выше или при не состоявшемся движении временной интервал удержания позиции до срабатывания стоп-лосса минимум 1 неделя.

Преимущества от продажи опционов вместо открытия позиции по фьючам.

( Читать дальше )

не направленная опционная схема.

- 05 февраля 2012, 13:25

- |

В понедельник думаю открыть такую схему опционную по Ри.

put 15.02/12 страйк 165 -10 шт

put 15.03/12 страйк 165 + 10 шт.

put 15.02/12 страйк 160 +20шт.

рut 15/02/12 страйк 155 -20 шт.

call 15.02/12 страйк 170 +20шт.

call 15.02.12 страйк 175 -50шт.

Идея такая. Не думаю, что экспирируемся 15.02.2011 выше 177000 и ниже 152000 по РИ. В этом диапазоне схема профитная.

Держать буду вплоть до экспирации.

put 15.02/12 страйк 165 -10 шт

put 15.03/12 страйк 165 + 10 шт.

put 15.02/12 страйк 160 +20шт.

рut 15/02/12 страйк 155 -20 шт.

call 15.02/12 страйк 170 +20шт.

call 15.02.12 страйк 175 -50шт.

Идея такая. Не думаю, что экспирируемся 15.02.2011 выше 177000 и ниже 152000 по РИ. В этом диапазоне схема профитная.

Держать буду вплоть до экспирации.

Тильт мне нужен!

- 03 декабря 2011, 16:23

- |

Да мне нужен тильт! И он случается периодически с интерволом 3-4 месяца. Как это происходит??? Да вот так с нечего, с пустого места! Обычный торговый день, все идет хорошо и я сижу перед монитором, но вруг идет «волна» внутри и пальцы ставят на все или вверх или вниз, а жадность затмевает мозг и в зрачках наверное баксы. Я окунаюсь в вихрь эмоций, куча адренолина, начинается психоз, при этом не важно куда идет рынок куда мне нужно или куда не нужно. Прекратить это состояние почти не возможно и совсем невозможно если сделки пошли положительно. 10-е-е плечо как крутится счетчик на табло (маржа). Потом конечно все спускаю и спускаю больше чем заработал в начале этого состояния.

Я много читал про это состояние и поборол его в своей торговле опционами, но тут я понял одну вещь. Мой организм требует тильта и я не в состоянии ему отказать. Да организму моему нужен тильт!

Что делать?? Ведь в тильте мы теряем. Решение пришло такое:

1. Я выделил для интрадея на тильт один счет, который пополняется только за счет части прибыли с основного счета раз месяц. 10 плечо на нем..? Да пожалуста, маржин словить да нет проблем. Удвоиться да еще лучше. Я назвал этот счет-счет для выхода эмоций, для тильтования которое наступает у меня просто вдруг.

( Читать дальше )

Я много читал про это состояние и поборол его в своей торговле опционами, но тут я понял одну вещь. Мой организм требует тильта и я не в состоянии ему отказать. Да организму моему нужен тильт!

Что делать?? Ведь в тильте мы теряем. Решение пришло такое:

1. Я выделил для интрадея на тильт один счет, который пополняется только за счет части прибыли с основного счета раз месяц. 10 плечо на нем..? Да пожалуста, маржин словить да нет проблем. Удвоиться да еще лучше. Я назвал этот счет-счет для выхода эмоций, для тильтования которое наступает у меня просто вдруг.

( Читать дальше )