FXTM

В центре внимания на этой неделе: Deutsche Bank, переговоры о Brexit и данные по рынку труда США

- 03 октября 2016, 13:04

- |

На прошлой неделе на рынке вспыхнули опасения по поводу состояния Deutsche Bank, что напомнило мировой финансовый кризис 2008-го года, когда рухнул банк Lehman Brothers. Акции Deutsche Bank упали до рекордного минимума в пятницу, а рыночная капитализация снизилась почти на четверть с тех пор, как Министерство юстиции США предложило банку выплатить 14 млрд долларов для снятия обвинений в продаже проблемных ипотечных облигаций накануне финансового кризиса. Опасения усилились, когда несколько крупных хеджевых фондов вывели из этого банка деривативы на миллиарды долларов, чтобы сократить свои риски. Тем не менее, акции Duetsche Bank восстановились позднее в пятницу во время американской сессии, повысившись на 14% после сообщения агентства AFP о том, что требуемая сумма снижена до менее чем 60% от первоначальной суммы.

Европейская банковская система определенно переживает сложные времена, учитывая большой объем проблемных кредитов, сокращение прибыли ввиду отрицательных процентных ставок, более жесткие правила регулирования банковской деятельности и слабый экономический рост. Однако я против сравнения Deutsche Bank с Lehman Brothers, так как американский инвестиционный банк имел высокий уровень заимствований, тогда как баланс немецкого кредитора все еще вполне здоров.

( Читать дальше )

- комментировать

- 16 | ★2

- Комментарии ( 0 )

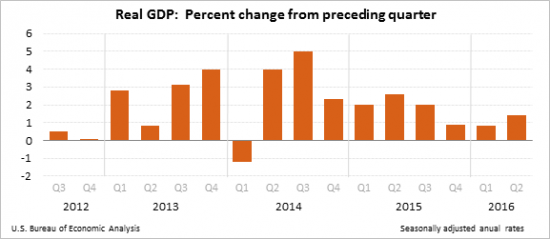

ВВП США во 2-м квартале +1,4%, прогноз был +1,3%

- 29 сентября 2016, 15:30

- |

Торговый баланс США в августе -$58,4 млрд Прогноз: -$62,2 млрд

Заявки на пособие по безработице США +3 тыс. — до 254 тыс. Прогноз 260 тыс.

Все данные статистики — лучше прогноза.

ВВП в деталях показывает, что уверенно себя чувствует только потребитель:

Валовый внутренний доход -0,2%

Потребление домохозяйств +4,3% пред. 4,4%

Расходы на оборудование -2,9% пред. -3,7%

Инвестиции в нежилую недвижимость -2,1% пред. -8,4%

Фиксированные инвестиции +1% пред. -0,9%

Полную статистику можно посмотреть тут.

На сегодня также запланированы:

15:50 мск выступление Денниса Локхарта из ФРС

17:00 мск выступление управляющего ФРС Джерома Пауэлла

В центре внимания - неофициальное заседание ОПЕК

- 28 сентября 2016, 15:10

- |

Мировые фондовые индексы во вторник торговались разнонаправленно, и основные индексы колебались между позитивной и отрицательной территорией, в то время как инвесторы ждали неофициального заседания ОПЕК и наблюдали за продолжающимися обсуждениями первых президентских дебатов. Эти события вызвали повышенную волатильность на рынках. Азиатские фондовые индексы начали торги в среду на слабой ноте, индекс Nikkei упал на 1.31% после резкого снижения цен на нефть, которое ослабило склонность инвесторов к риску. Хотя европейские индексы показывают некоторую устойчивость, сохраняющиеся опасения касаемо ситуации с Deutsche Back могут ограничить рост рынка. Уолл-стрит получил долгожданную поддержку от победы Хилари Клинтон в первых президентских дебатах с Дональдом Трампом, которая усилила спрос инвесторов на рискованные активы. Хотя краткосрочный рост на фондовом рынке впечатляет, инвесторам следует соблюдать осторожность, так как повышенные опасения касаемо состояния мировой экономики и неопределенность вокруг Brexit могут вызвать очередную волну нежелания рисковать.

( Читать дальше )

Рыночная волатильность усиливается

- 27 сентября 2016, 16:11

- |

Волатильность на финансовых рынках может достинуть самых высоких уровней в следующие недели, так как сочетание таких движущих факторов, как нестабильные цены на нефть, сохраняющиеся опасения касаемо Brexit и президентские выборы в США заставляют инвесторов нервничать. Фондовые рынки во вторник получили долгожданную поддержку и большинство акций росли, в то время как победа Хилари Клинтон в первых президентских дебатах привела к усилению склонности инвесторов к риску. Хотя азиатские фондовые индексы перешли на позитивную территорию после дебатов, европейские индексы быстро утратили завоеванные позиции на фоне сильного падения акций банков и автопроизводителей. Уолл-стрит уязвим и может показать более глубокое падение, если негативный импульс распространится с Европы на США и побудит медведей толкать акции вниз. Становится все более очевидно, что краткосрочный рост акций является неустойчивым, и условия, формирующие медвежий рынок, оставляют индексы уязвимыми к масштабному падению в будущем.

( Читать дальше )

ФРС оставила процентные ставки без изменения, как и ожидалось на рынках

- 22 сентября 2016, 12:59

- |

“Мы верим в экономику, но пока еще не настало время для ужесточения денежно-кредитной политики”. Таков был сигнал, который председатель Федеральной резервной системы США Джанет Йеллен подала рынкам в среду, объясняя решение оставить процентные ставки без изменения в сентябре.

Хотя инвесторы увидели склонность ФРС к проведению мягкой политики в решении центрального банка, что вызвало рост акций и падение доллара США, таких сильных разногласий среди руководителей центрального банка в этом году еще не наблюдалось.

Трое из десяти членов Комитета по операциям на открытом рынке ФРС, которые имеют право голоса на заседаниях, выступили против решения большинства, призвав к немедленному повышению процентных ставок. В результате, вероятность повышения ставок в декабре кажется более высокой. Хотя Йеллен подтвердила, что и ноябрьское заседание будет «живым», то есть вопрос о повышении ставок будет обсуждаться, ее комментарии не говорят о высокой уверенности в повышении ставок в ноябре. На рынках учитывается лишь 12%-ная вероятность ужесточения политики ФРС в ноябре.

( Читать дальше )

Что будет, если ФРС повысит процентные ставки?

- 19 сентября 2016, 16:22

- |

Хотя доллар США немного снизился в начале новой торговой недели, в конце прошлой недели он сильно вырос, и другие основные валюты, такие как евро и британский фунт, находились под давлением. Отчасти рост доллара США был вызван воодушевляющими данными по инфляции в США за август. Кроме того, инвесторы, возможно, корректировали свои позиции в преддверии оглашения решения Федеральной резервной системы США относительно процентных ставок в среду вечером по итогам заседания, посвященного вопросам денежно-кредитной политики.

Хотя сейчас на рынке учитывается лишь 15%-ная вероятность повышения ставок в США в сентябре — и если ставки будут повышены, это вызовет сильные противоречия — нельзя полностью исключать такое развитие событий. В последние недели несколько руководителей ФРС сделали оптимистичные заявления, утверждая, что доводы в пользу повышения ставок в США выросли. Это говорит о том, что некоторые члены Комитета по операциям на открытом рынке ФРС могут проголосовать за повышение ставок. Кроме того, есть еще один аргумент, говорящий о том, что повышение ставок оправдано, учитывая то, что ФРС придерживается своего мандата, предусматривающего поддержание ценовой стабильности и максимальной занятости.

( Читать дальше )

Инфляция США в августе +0.2%, core CPI +0.3%м/м

- 16 сентября 2016, 15:30

- |

Годовой Core CPI, который не включает волатильные цены на продуты и энергоносители, вырос на 2.3%г/г. (прогноз 2.2%)

Скорректированные на инфляцию зарплаты по итогам августа снизились на 0.1%

Розничные продажи США хуже ожиданий

- 15 сентября 2016, 15:52

- |

- Розничные продажи США в августе -0,3%м/м, прогноз -0,1%м/м — хуже прогноза

- Заявки на пособие по безработице за неделю выросли на 1 тыс до 260 тыс. (Прогноз 265 тыс.) — лучше прогноза

- Производственный индекс Филадельфии составил 12.8, пред. 2, прогноз 1 — лучше прогноза

- PPI не изменился за год (прогноз +0.1%г/г), стержневой Core PPI +1,2%г/г

Доллар на статистике сначала продали, потом выкупили обратно:

Фьючерсы на S&P500 изначально обновили максимум сессии, потом ушли в минус:

( Читать дальше )

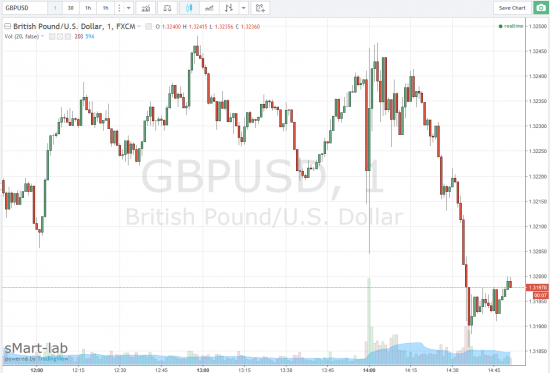

Британский фунт снизился после решения Банка Англии

- 15 сентября 2016, 14:55

- |

Решение банка в 1 картинке:

( Читать дальше )

Банк Швейцарии оставил ставку - обошлось без сюрпризов

- 15 сентября 2016, 11:01

- |

Теперь фокус валютного рынка смещается в сторону решения Банка Англии по монетарной политике в 14:00мск.