Денис

Для тех кто застрял в рублях.Обновленный список российских облигаций

- 19 декабря 2014, 10:37

- |

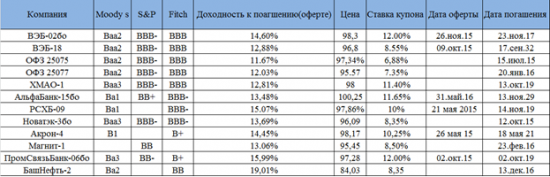

За последнюю неделю в связи с повышением ключевой ставки были значительные распродажи по рублевым облигациям.Теперь доходность по ним очень хорошая.В рекомендациях были убраны ряд бумаг из за их неликвидности (акрон, Новатек).Просвязьбанк был убран из-за повышения рисков в банковской сфере, хотя, на мой взгляд, просвязьбанк обладает достаточно прочной позицией.Также хотел бы обратить внимание, что облигации лучше всего покупать в начале купонного периода, так как в это время НКД минимальный и ваша реальная доходность будет такой как представлена в таблице. Подробнее по этому моменту напишу продолжение статьи «Анализа облигаций». В таблице облигации идут в порядке моего личного рейтинга, самая верхняя самая рекомендуемая, нижняя наименее рекомендуемая.

Ссылка на рекомендации по облигациям на моем сайте .

Чуть позже добавлю рекомендации по акциям и открытые позиции и рекомендации по еврооблигациям

- комментировать

- 24 | ★6

- Комментарии ( 4 )

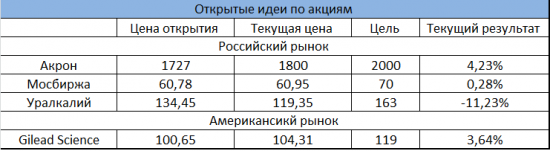

Открытые идеи по акциям

- 12 декабря 2014, 11:30

- |

Комментарии: Акрон показывает хороший результат, даже против рынка, который сильно корректируется. Мосбиржа пока несущественно изменяет свою стоимость. Уралкалий сильно просел на новостях, что ситуация на шахте в Соликамске еще больше ухудшилась.Gilead Science показывает неплохую динамику, но продолжению роста пока мешает начало коррекции на американских рынках.

В текущей ситуации я собираюсь добирать позиции по Уралкалию от уровня в 115 рублей. Все идеи открыты на срок не менее 6 месяцев. В таблице они располагаются по порядку от самой рекомендуемой к наименее рекомендуемой. В ближайшее время планирую добавить две позиции: Башнефть пр. и Сургутнефтегаз пр… Обе будут на срок от 6 до 12 месяцев.Стопов по акциям нет, так как они взяты под идеи.Заемные средства для их покупки не используются, поэтому в случае негативного сценария есть возможность пересидеть.

Ссылка на описание идей на моем сайте

Ссылка на рекоменудемые облиги

Обновленный список рекомендуемых облигаций 12.12.2014

- 12 декабря 2014, 11:25

- |

за прошедшую неделю добавил много новых позиций. Во-первых, были добавлены ОФЗ, так как доходность по ним стала неплохая, но необходимо обратить внимания, что по ОФЗ только купон не облагается налогом, а с разницы в цене придется заплатить 13% НДФЛ.

Был добавлен Россельхозбанк, так как это банк с гос. участием и риски по нему не такие большие, позже постараюсь написать отдельный обзор по нему. Для разбавления портфелей добавил много позиций (Новатэк, Акрон, Магнит, Башнефть) из небанковского сектора. По всем компаниям риск дефолта минимальный на мой взгляд. По Башнефти самая рискованная идея, так как в связи с передачей государству сложно предсказать дальнейшую судьбу компаний.

Также хотел бы обратить внимание, что облигации лучше всего покупать в начале купонного периода, так как в это время НКД минимальный и ваша реальная доходность будет такой как представлена в таблице. Подробнее по этому моменту напишу продолжение статьи «Анализа облигаций». В таблице облигации идут в порядке моего личного рейтинга, самая верхняя самая рекомендуемая, нижняя наименее рекомендуемая.

( Читать дальше )

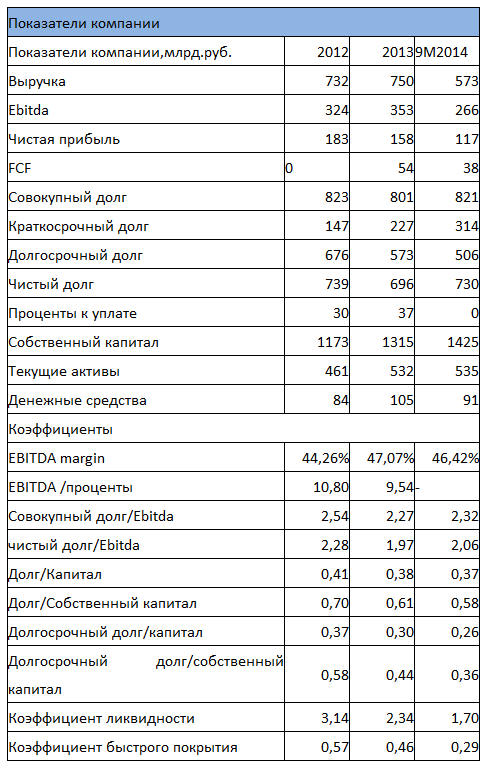

Транснефть финансовые показатели и коэффициенты.Есть интерес вообще к такой информации?добавлять еще по другим компаниям коэффициенты?

- 05 декабря 2014, 11:02

- |

Транснефть финансовые показатели и коэффициенты.Есть интерес вообще к такой информации?добавлять еще по другим компаниям коэффициенты?

Транснфеть -государственная транспортная монополия, выполняющая функции оператора нефтепроводов россии и являющаяся крупнейшей трубопроводной компанией в мире. Компания эксплуатирует около 53,6 тыс. км магистральных нефтепроводов и около 19,1 тыс. км нефтепродуктопроводов. Под контролем Транснефти находятся порт Козьмино на Дальнем Востоке (конечный пункт ВСТО) и Приморск на Балтийском море, 25,1% НМТП, а также 26 % порта Усть-Луга.

Компания транспортирует около 88 % добываемой в России нефти и более 27 % производимых в России нефтепродуктов, а также значительные объемы углеводородного сырья и нефтепродуктов стран СНГ.Нефтепроводы Транснефти связывают крупнейшие российские месторождения нефти с заводами и внешними рынками в Европе и Азии, напрямую или через морские порты.Основным акционером компании является государство (78,1%) и 21,9% акций находится в свободном обращении.

материалы также представлены на мойем сайте.

Обновленный список рекомендуемых облигаций

- 04 декабря 2014, 14:04

- |

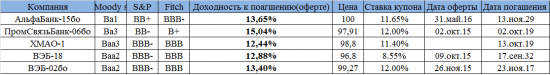

Извините не та фотка вначале загрузилась Вот нормыльнй список

Последние изменения: Добавлен новый выпуск вэб-02 бо с поквартальными дивидендами и высокой ставкой.Заменил выпуск Альфа-банка на новый с более высокой ставкой.Убрал пересвет и внешпром в связи с ухудшением экономической ситуации.

Если есть какие то пожлания по поводу облигаций.Например, написать обзоры каких нибудь выпусков и компаний , оставляйте заявки в коментах.На сайте представлены ряд анализов.Пожелания по наполнению информации по облигациям ,etf оставляйте в комментах.

Если не сложно поставьте плюс, чтоб попасть на главную)

Идея покупки акци Мосбиржи

- 04 декабря 2014, 13:44

- |

Московская биржа — крупнейший российский биржевой холдинг, созданный в 2011 году в результате слияния ММВБ (Московской межбанковской валютной биржи), основанной в 1992 г. и биржи РТС (Российской торговой системы), открытой в 1995 г. Московская биржа является организатором торгов акциями, облигациями, производными инструментами, валютой, инструментами денежного рынка и драгоценными металлами. На мой взгляд компания является бенифицаром текущей ситуации в экономике. Рост объема торгов за счет сезонного фактора и за счет повышенной волатильности позволит компании значительно повысить свою выручку и чистую прибыль. Добавление новых инструментов и в частности еврооблигаций также должно повысить привлекательность московской биржи и в дальнейшем может стать еще одним драйвером роста ее котировок.

Годовая волатильность 35%.Риски: сильное снижение всего фондового рынка и уменьшения объемов торгов на бирже .

Цена открытия 60,78 рубля.

( Читать дальше )

Идея покупки Уралкалий .

- 04 декабря 2014, 11:02

- |

«Уралкалий» — российская компания, крупнейший в мире производитель калийных удобрений. Производственные мощности компании находятся в городах Березники и Соликамск Пермского края.18 ноября 2014 года на принадлежащем «Уралкалию» и находящемся близ Соликамска подземном руднике «Соликамск-2» был отмечен резкий приток грунтовых вод, грозящий затоплением. Рудник «Соликамск-2» обеспечивает 18 % добычи калийных солей компании; в связи с этой аварией 19 ноября на торгах Московской биржи котировки акций «Уралкалия» рухнули на 20 %.

Все это дает нам возможность зайти в акции компании на достаточно низкой цене. Драйверами роста являются: рост курса валют, в связи с чем рублевая доходность от продажи калийных удобрений значительно увеличится. Потерянную часть добычи может покрыть увеличение добычи на других шахтах.

( Читать дальше )

Покупка акций Gilead Science

- 26 ноября 2014, 11:14

- |

Ссылка на идею на моем сайте.

Ссылка на рекомендации по облигациям.

Для тех кому интересны ETF, создаю русскоязычный список всех фондов с последующим добавлением аналитических материалов.ЕСтли есть какие то идеи и пожелания по материалам прошу писать в комментариях

Анализ банка Пересвет

- 19 ноября 2014, 14:38

- |

( Читать дальше )

теги блога Денис

- AAPL

- Alcoa

- Alibaba

- amgen

- amgn

- APPLE

- Baidu

- bank

- Bidu

- BIIB

- Biogen

- biotech

- biotechnology

- canada

- china

- COMEX

- CQQQ

- dividend

- ETF

- EWT

- gas

- GILD

- gilead

- Gilead Sciences

- Gold

- GOOGL

- GTAT

- ibb

- internet

- japan

- KMI

- MBT

- mlp

- NASDAQ

- ne

- NYSE

- oil

- RCI

- remx

- rig

- shares

- silver

- sne

- sony

- technology

- tencent

- tradingview

- transocean

- TSE

- TTWO

- usa

- Wells Fargo

- WFC

- адр

- акции

- алроса

- алюминий

- американский рынок

- анализ кредитоспособности

- анализ облигаций

- банк

- биотехнлогии

- биотехнологии

- внешпромбанк

- депозиты

- дивиденды

- дивиденды 2015

- еврооблигации

- золото

- идея

- ИИС

- инвестиции

- индивидуальные инвестиционные счета

- канада

- Китай

- МосБиржа

- МТС

- новости

- новости рынков

- Облигации

- Пересвет

- Полиметалл

- промсвязьбанк

- редкоземельные металлы

- российский рынок

- северсталь

- серебро

- Сланцевая революция

- су-155

- сша

- Тайвань

- татфондбанк

- Технологии

- торговля

- Уралкалий

- финансовые инструменты

- фьючерс

- хмао

- южная корея

- яндекс