SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

carbon

Granat Capital: убыток в 8% в декабре - что это было?

- 16 января 2013, 18:27

- |

По мотивам недавнего поста Тимофея http://smart-lab.ru/blog/mytrading/94171.php

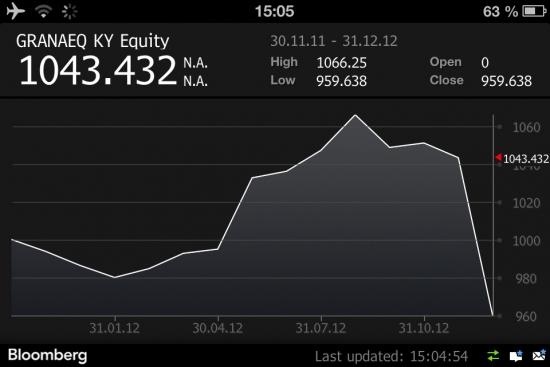

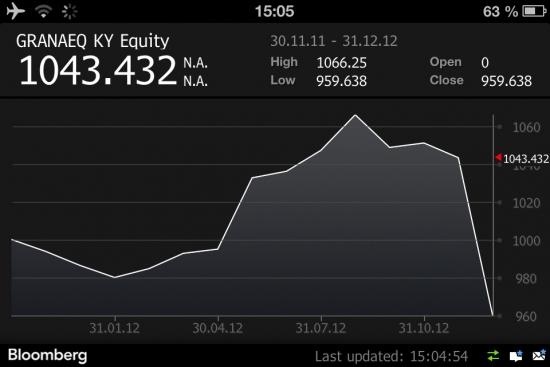

На Bloomberg висит update за декабрь, минус 8% в арбитражном фонде. Кто в курсе — что это было?

Возможно ли, что bloomberg опечатался?

В потери фонда не верится никак — если кто не не помнит, цитата Цоира из интервью:

«Мы хотим заниматься тем, что мы можем контролировать. А контролировать мы можем только уровень риска». Риск лимитировался 5%

На Bloomberg висит update за декабрь, минус 8% в арбитражном фонде. Кто в курсе — что это было?

Возможно ли, что bloomberg опечатался?

В потери фонда не верится никак — если кто не не помнит, цитата Цоира из интервью:

«Мы хотим заниматься тем, что мы можем контролировать. А контролировать мы можем только уровень риска». Риск лимитировался 5%

- комментировать

- 77

- Комментарии ( 2 )

Mythbusters - разрушаем мифы о том, что влияет на стоимость Золота

- 18 сентября 2011, 02:21

- |

Почитав сегодняшную дискуссию на тему «Золото и кризис» ( http://smart-lab.ru/blog/mytrading/16698.php ), решил написать пост с эмпирическим анализом всех тех стандартных, заученных и вбитых в головы новостными лентами предположений о том, что же все-таки влияет на стоимость золота. Надоело видеть одни и те же объяснения (они же догадки), которые никто даже не пытался математически проверить??

Итак, подавляющее большинство считает, что золото — это защитный актив от инфляции и от турбулентности на финансовых рынках. Что ж, давайте посмотрим, как все обстоит на самом деле.

Итак, по порядку.

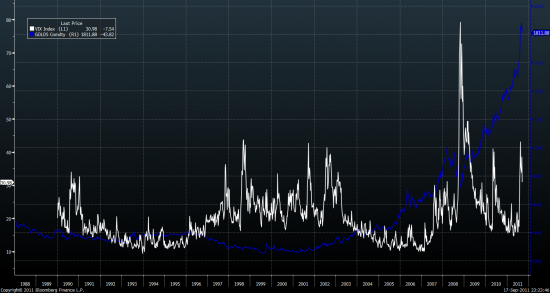

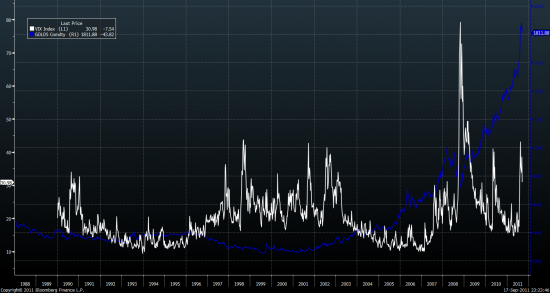

Миф 1. Золото растет в периоды нестабильности фондовых рынков.

Недельный график Золото vs. VIX:

Видно невооруженным взглядом, что никакой корреляцией здесь даже и не пахнет. Но на глаз мы полагаться не будем, все видят один и тот же график по-разному, посчитаем корреляцию: расчет корреляции по недельным приращениям дает значение всего лишь 3.4%, что на оценочном интервале незначимо отличается от нуля! Интересно, не правда ли? Говорите, золото должно расти из-за роста волатильности на фондовых рынках? Ну-ну.

Миф 2. Золото растет в периоды нестабильности на банковском рынке (отчасти это заложено в волатильности фондовых рынков).

Недельный график Золото vs. (2Y Swap — 2Y Generic Government Bond Yield):

Расчет корреляции по недельным приращениям дает значение 0.05%. Статистически значимой зависимости нет.

Миф 3. Золото — хедж от инфляции. Для проверки данного предположения надо сравнивать динамику золота не с уже посчитанным уровнем инфляции за прошедший период, а с инфляционными ожиданиыми (inflation expectations).

Недельный график Золото vs. University of Michigan 1Yr Ahead Inflation Expectations:

На первый взгляд кажется, что зависимость большая. И действительно, до 2008 года казалось, что это так. Но как объяснить, что начиная с 2007 года золото выросло почти в 3 раза, в то время как инфляционные ожидания хоть и были волатильными, но в среднем не показали никакого существенного роста? Более того, многие развитые экономики сейчас находятся на грани дефляции несмотря на рекордный вброс ликвидности. Ничего не поделаешь — ловушки ликвидности никто еще не отменял.

Как видим, обычные объяснения роста золота как хедж от инфляции и нестабильности на рынках, на самом деле не выдерживают критики.

Что же тогда эту критики выдерживает? Обратимся к первоисточникам: в 1931 году Хотеллинг опубликовал работу «The Economics of Exhaustible Resources» ( http://en.wikipedia.org/wiki/Hotelling's_rule ), впоследствии подхваченную макроэкономистами и обобщенную на различные прикладные допущения. Основная же идея сводится к тому, что стоимость истощаемых ресурсов должна расти со временем пропорциональнно реальным ставкам.

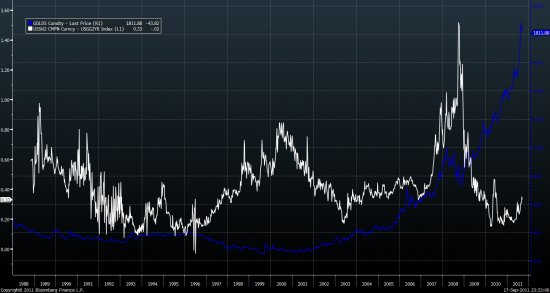

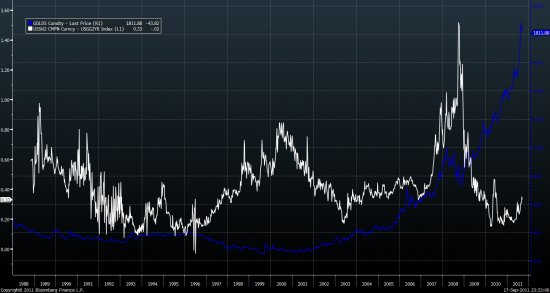

Посмотрим на график Золото vs. US Govt Bond Yield (2Yr) - University of Michigan 1Yr Ahead Inflation Expectations:

(почему 2Yr против 1Yr — bloomberg не дает длинную историю годовых ставок по treasuries, но для нас это не критично)

Ситуация сумасшедшего роста золота в конце 70х и в наше время сопровождается одним и тем же фактором — отрицательные реальные процентные ставки. В конце 70х это сопровождалось бешеной инфляцией, в наше время — почти нулевыми процентыми ставками.

Конечно, данный подход не может объяснить всей динамики, естественно это не единственный фактор; были периоды, когда рост реальных ставок сопровождался падением цен на золото. Но у данного поста и не было такой задачи. Я лишь хотел, чтобы все задумались, а так ли верны все наши «стандартные представления».

Итак, подавляющее большинство считает, что золото — это защитный актив от инфляции и от турбулентности на финансовых рынках. Что ж, давайте посмотрим, как все обстоит на самом деле.

Итак, по порядку.

Миф 1. Золото растет в периоды нестабильности фондовых рынков.

Недельный график Золото vs. VIX:

Видно невооруженным взглядом, что никакой корреляцией здесь даже и не пахнет. Но на глаз мы полагаться не будем, все видят один и тот же график по-разному, посчитаем корреляцию: расчет корреляции по недельным приращениям дает значение всего лишь 3.4%, что на оценочном интервале незначимо отличается от нуля! Интересно, не правда ли? Говорите, золото должно расти из-за роста волатильности на фондовых рынках? Ну-ну.

Миф 2. Золото растет в периоды нестабильности на банковском рынке (отчасти это заложено в волатильности фондовых рынков).

Недельный график Золото vs. (2Y Swap — 2Y Generic Government Bond Yield):

Расчет корреляции по недельным приращениям дает значение 0.05%. Статистически значимой зависимости нет.

Миф 3. Золото — хедж от инфляции. Для проверки данного предположения надо сравнивать динамику золота не с уже посчитанным уровнем инфляции за прошедший период, а с инфляционными ожиданиыми (inflation expectations).

Недельный график Золото vs. University of Michigan 1Yr Ahead Inflation Expectations:

На первый взгляд кажется, что зависимость большая. И действительно, до 2008 года казалось, что это так. Но как объяснить, что начиная с 2007 года золото выросло почти в 3 раза, в то время как инфляционные ожидания хоть и были волатильными, но в среднем не показали никакого существенного роста? Более того, многие развитые экономики сейчас находятся на грани дефляции несмотря на рекордный вброс ликвидности. Ничего не поделаешь — ловушки ликвидности никто еще не отменял.

Как видим, обычные объяснения роста золота как хедж от инфляции и нестабильности на рынках, на самом деле не выдерживают критики.

Что же тогда эту критики выдерживает? Обратимся к первоисточникам: в 1931 году Хотеллинг опубликовал работу «The Economics of Exhaustible Resources» ( http://en.wikipedia.org/wiki/Hotelling's_rule ), впоследствии подхваченную макроэкономистами и обобщенную на различные прикладные допущения. Основная же идея сводится к тому, что стоимость истощаемых ресурсов должна расти со временем пропорциональнно реальным ставкам.

Посмотрим на график Золото vs. US Govt Bond Yield (2Yr) - University of Michigan 1Yr Ahead Inflation Expectations:

(почему 2Yr против 1Yr — bloomberg не дает длинную историю годовых ставок по treasuries, но для нас это не критично)

Ситуация сумасшедшего роста золота в конце 70х и в наше время сопровождается одним и тем же фактором — отрицательные реальные процентные ставки. В конце 70х это сопровождалось бешеной инфляцией, в наше время — почти нулевыми процентыми ставками.

Конечно, данный подход не может объяснить всей динамики, естественно это не единственный фактор; были периоды, когда рост реальных ставок сопровождался падением цен на золото. Но у данного поста и не было такой задачи. Я лишь хотел, чтобы все задумались, а так ли верны все наши «стандартные представления».

Сколько теряют профессионалы

- 10 августа 2011, 02:39

- |

Давно наблюдаю за одним швейцарским asset manager'ом — зовется Dighton Capital Management. На протяжении нескольких лет начиная с 2003 регулярно в рейтинге Barclay's Hedge входил в top CTA по перформансу. Кто хочет- можем погуглить. Активов под управлением при этом не то чтобы супер много - около 200 млн. долл. Видимо, объясняется высокими рисками торговли. Торгуют ликвидными мировыми фьючерсами и валютами. Торговая стратегия — в основном contrarian (противотрендовая). Перформанс для индустрии CTA показывался очень и очень неплохой:

2005 +47.5%

2006 +47.9%

2007 +51.8%

2008 +27.1%

2009 -15.3%

2010 +36%

2011 (до начала августа) -53.6%

Все цифры были заудированы kpmg, без обмана. За это и рейтинги они получали, и CIO на CNBC иногда выступал (кстати, он русский).

Но в этом году начиная с июня все пошло не так. Взяв view на укрепление доллара против корзины валют (dollar index) и особенно на укрепление доллара против шв. франка, за июнь-июль фонд потерял около 50%. Учитывая падение доллара к франку с начала августа, оценочно они потеряли за август еще около 40%. Что с ними в моменте сейчас, непонятно, но похоже, что с такими убытками их на CME принудительно закроют. Если интересно, вот ссылки:

( Читать дальше )

2005 +47.5%

2006 +47.9%

2007 +51.8%

2008 +27.1%

2009 -15.3%

2010 +36%

2011 (до начала августа) -53.6%

Все цифры были заудированы kpmg, без обмана. За это и рейтинги они получали, и CIO на CNBC иногда выступал (кстати, он русский).

Но в этом году начиная с июня все пошло не так. Взяв view на укрепление доллара против корзины валют (dollar index) и особенно на укрепление доллара против шв. франка, за июнь-июль фонд потерял около 50%. Учитывая падение доллара к франку с начала августа, оценочно они потеряли за август еще около 40%. Что с ними в моменте сейчас, непонятно, но похоже, что с такими убытками их на CME принудительно закроют. Если интересно, вот ссылки:

( Читать дальше )