MarketOverview

🅰️ Альфа-Банк может перевести клиентов с иностранными ценными бумагами брокеру Фридом Финанс

- 22 апреля 2022, 12:10

- |

Несколько источников с рынка и два источника из Фридом Финанса (ФФ) подтвердили информацию о том, что Альфа-Банк планирует перевод клиентов с ИЦБ к нескольким брокерам, одним из которых будет Фридом Финанс. В определенный день у клиентов появится возможность выбора брокера. Перевод будет осуществляться пулом, подавать отдельные поручения не потребуется.

Для перевода в ФФ у клиентов должен быть открыт брокерский счет. Менеджеры ФФ уже собирают информацию по своим клиентам, есть ли у них ИЦБ в Альфе, и предлагают им выбрать их брокера.

Веду телеграм-канал про банки и финансы https://t.me/MarketOverview

- комментировать

- 1К | ★1

- Комментарии ( 8 )

Есть версия, почему Сбер не раскрывает брокера, которому передал своих клиентов с иностранными ценными бумагами

- 15 апреля 2022, 14:10

- |

🙋♂️Есть версия, почему Сбер не раскрывает брокера, которому передал своих клиентов с иностранными ценными бумагами: этот брокер или его материнская компания — это публичная компания, акции которой торгуются на бирже, до 26 апреля Сбер будет cкупать акции брокера или связанной компании до (50%-1 акция), чтобы получить контроль.

Дисклеймер: это не проверенная информация, это просто гипотетическое предположение

Решил собрать всех публичных брокеров. Я не брал в расчет тех, кто уже попал под санкции. Список кандидатов на получение клиентов Сбера с ИЦБ:

● Тинькофф банк (TCSG, TCS)

● Газпромбанк — принадлежит Газпрому (GAZP), часть акций находится на балансе ГАЗ-Тек (GAZT) и ГАЗ-Сервис (GAZS)

● ИК Фридом Финанс — принадлежит Freedom Holding (FRHC)

● банк Авангард (AVAN)

● Росбанк (ROSB)

● банк Держава (DERZP) ап

● ИФК Солид — принадлежит Татнефти (TATN)

● ИК НФК Сбережения (NFKS)

● банк Санкт-Петербург (BSPB, BSPBP) — напрямую не предоставляет брокерское обслуживание, только через ДУ, имеет лицензию

● Уралсиб Брокер — принадлежит банк Уралсиб (USBN)

● ИК Русс-Инвест (RUSI)

● Октан-Брокер — принадлежит ИТ Банк (itrg)

● банк Центр-Инвест (cinb)

● Меткомбанк (MTKB)

● Московский Индустриальный Банк (moib)

● МТС Банк (mbrd)

● АТБ Брокер — принадлежит Азиатско-Тихоокеанскому Банку, которому принадлежит Квант-Мобайл Банк (ombnp)

● РосДорБанк (RDRB)

● УБРиР (ubrd)

● УК Арсагера (ARSA)

● Челиндбанк (chlb)

● банк Зенит (zent)

( Читать дальше )

🤷♂️ Да кто же владеет СПБ Биржой до IPO!

- 11 ноября 2021, 01:29

- |

Наконец-то СПБ Биржа выпустила долгожданный 311-страничный Информационный Меморандум (pdf). До этого на сайте не было точной информации о её владельцах, а после многочисленных раздач акций НП РТС в рамках опционной программы, переоформлений пакетов действующих акционеров на аффилированных лиц и pre-IPO Фридом можно было вовсе запутаться.

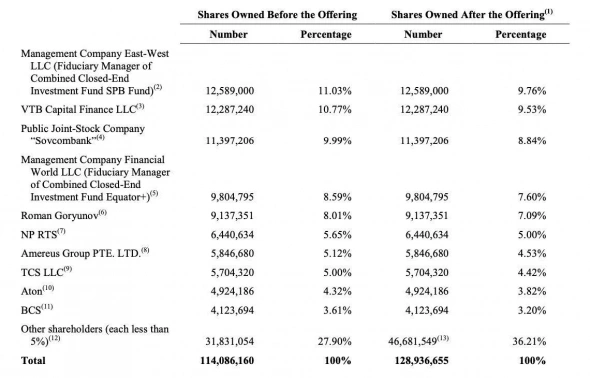

Левый столбец — владельцы на 13 октября.

Крупных держателей вы и так знаете: мы много раз разбирали из открытых источников. Неожиданно у гендиректора биржи Романа Горюнова оказалось не 1,8%, а намного больше — 8,01%. Откуда у него появился этот пакет, а самое главное — деньги на его приобретение (около $75 млн)?! В июле 2021 года топ-менеджеры СПБ Биржи Иван и Вадим Тарышкин владели пакетами 3,1% и 4,3% голосов соответственно, в Меморандуме о них больше ни слова — вероятно они продажи Горюнову свои доли.

( Читать дальше )

Бест Эффортс Банк: история импульсивной покупки

- 06 августа 2021, 13:34

- |

Это история про мою одну импульсивную покупку, решение было принято на основе быстрого анализа, слухов и инсайде из телеграм-каналов, с целью заработать быстро и много — и в итоге Happy End!

В начале года я разбирался в структуре владельцев Санкт-Петербургской биржи, официальную информацию, как с банками, они не подают в ЦБ, поэтому доставал её по кусочкам из разных новостей и отчетов.

Состав акционеров СПБ-Биржи (на 01.01.2016 г.): НП РТС 51,7953%, Кенсипорт Инвестментс Лимитед — 11,8364 %, ПАО «КЦ МФБ», ПАО «Клиринговый центр МФБ» — 8,0161 %, Бест Эффортс Банк — 12,3398 %.

В последние годы СПБ-Биржа показывала феноменальные результаты, в 2020 году объём торгов вырос десять раз до $167,3 млрд (в 2019 — $16,73 млрд), количество клиентских счетов превысило 7,5 млн (рост в 2,5 раза). А за январь 2021 года объём торгов составил $36,1 млрд (+14,2% за месяц), было открыто более 630 тысяч клиентских счетов. Хорошие показатели и появление интереса крупных банков (ВТБ и Тинькофф банка) свидетельствовало о скором выходе СПБ-биржи на IPO. После этой новости я захотел поучаствовать в потенциальном росте СПБ-Биржи через покупку акций компаний-владельцев. При этом параллельно в телеграм-каналах стали разгонять новость о скором выходе СПБ-Биржи на IPO и о предстоящем делистинге акций Бест Эффортс Банка. И тут у меня возникла версия: акции банка хотят убрать с биржи, выкупить всё у миноритариев по оферте, а потом вывести СПБ-Биржу на IPO и заработать на раздутом росте акций Бест Эффортс Банка — как владельца небольшого пакета акций биржи.

( Читать дальше )

Как будет продаваться крупнейший банк страны

- 04 августа 2021, 16:21

- |

Вчера ЦБ объявил о сборе заявок и предложений на продажу банка ФК Открытие, при этом будут рассматриваться предложения о продаже бизнеса целиком и по частям стратегическим инвесторам. В свою очередь сам банк Открытие объявил о сборе заявок на продажу страховой компании Росгосстрах.

Как может быть продана банковская группу ФК Открытие — варианты:

▪️ «путь ВТБ» — разделить Открытие на два банка (кстати это был хороший вариант продаться Яндексу):

— на «банк Открытие-24» для физ. лиц, которому будут принадлежать Росгосстрах, Точка, брокер, управляющая компания;

— на «большой банк Открытие» для юр. лиц со всеми проблемами и РГС Банком

У Открытие на балансе есть токсичные и ненужные активы для потенциального покупателя — это гигантский корпоративный портфель кредитов, многочисленные кредитные линии субъектам РФ и муниципалитетам, права требования к бывшим собственникам и топ-менеджерам и много другое скрытое в закромах. Хотя баланс чистят путем передачи активов в банк Траст.

( Читать дальше )

Кредит Европа Банк: турецкие кредиты

- 27 апреля 2021, 12:51

- |

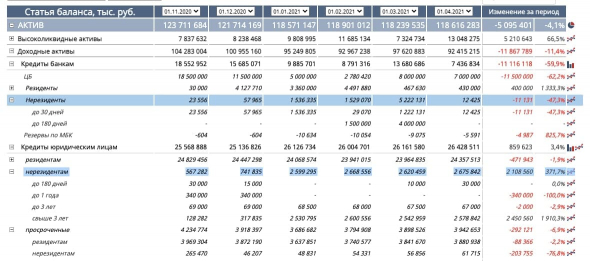

▪️ За декабрь 2020 портфель кредитов компаниям-нерезидентам вырос с 741 млн руб до 2,6 млрд руб (+250%)

Если посмотреть на пятилетнюю динамику объёма кредитного портфеля компаний-нерезидентов 01.2014 — 03.2021, то можно увидеть, что Кредит Европа Банк (КЕБ) и ранее кредитовал нерезов в более крупных объёмах. Судя по структуре таких кредитов, это были долгосрочные займы свыше 3 лет. В пандемийный 2020 год КЕБ практически свернул до нуля ссудный портфель компаний-нерезидентов. Вероятно с декабря прошлого года банк решил восстанавливать обороты по кредитованию компаний-нерезидентов.

▪️ В декабре 2020 КЕБ выдал зарубежному банку краткосрочный займ (на срок до 30 дней) 1,5 млрд руб, в январе 2021 займ был пролонгирован на более длительный срок (до 180 дней), в феврале объём вырос до 4 млрд руб

Динамика этой статьи очень неоднозначна — график 01. 2014 — 03.2021. Первая версия — это кредитование одного из банков материнской структуры — турецкого холдинга FIBA Group: голландский Credit Europe Bank N.V. и турецкий Fibabanka. Вторая версия — это деньги за продажу доли в Оней Банке — 40%. Совкомбанк

( Читать дальше )

Неоднозначные новости от банков, которые может купить Яндекс

- 15 февраля 2021, 07:50

- |

Ранее разбирал, какой банк нужен Яндексу, и проводил опрос в телеграм-канале «Какой банк собирается купить Яндекс», приняло участие 999 подписчиков, голоса разделились следующим образом: 18% предположили о возобновлении сделки с Тинькофф банком, 56% думают про другой банк, 26% считают слух неправдой. Однако новостной фон в конце недели наполнили неоднозначные сигналы:

▪️ Заявления главы ЦБ Эльвиры Набиуллиной на пресс-конференции

— ЦБ подтверждает намерения на выход из капитала санируемых банков;

— инвесторы проявляют интерес к Азиатско-Тихоокеанскому банку (АТБ);

— по Московскому Индустриальному банка пока рано принимать решения, Промсвязьбанк изучает ситуацию;

— по банку ФК Открытие ЦБ допускает два варианта: продавать целикомили выделять какие-то части и продавать их отдельно… в том числе стратегическим инвесторам… есть спрос на пенсионные активы и страховую компанию

Подтверждается наша гипотеза о разделении Открытия на два банка, как было с банком ВТБ: на «банк Открытие-24» для физ. лиц и на «большой банк Открытие» для юр. лиц со всеми проблемами. При этом ЦБ рассматривается отдельную продажу Росгосстраха и пенсионных активов, возможно и автомобильный РГС Банк, Точка, Брокер и УК могут продаться отдельно. Яндекс — самый очевидный стратегический инвестор, который может забрать себе банк Открытие-24

( Читать дальше )

Какой банк нужен Яндексу

- 11 февраля 2021, 02:20

- |

Вчера вечером главной новостью на рынке стал слух о том, что Яндекс покупает банк для нового финтех-проекта. Я не берусь доказывать или опровергать этот слух, у меня нет источников ни в Яндексе, ни около него, я постараюсь предположить, какой банк нужен Яндексу?

Яндексу нужна только банковская лицензия

Яндекс довольно долго разрабатывал свою платформу Яндекс.Деньги и развивал Яндекс.Кассу для онлайн платежей, в последние года совместно со Сбербанком, который в итоге их выкупил. Значит, у Яндекса есть все наработки, чтобы создать, как минимум, аналогичный продукт на базе любой банковской лицензии. Под эту идею подходит любой самый дешевый банк с банковской лицензией. Но эта идея «не бьётся» с несостоявшимися планами интегрироваться с огромным по размеру Тинькофф банком, в котором много новых для Яндекса направлений и продуктов.

Яндексу нужен крупный универсальный банк

В августе прошлого года Яндекс подал заявку на регистрацию 17 товарных знаков в банковской, инвестиционной и страховой сферах:

( Читать дальше )

теги блога MarketOverview

- Apple

- bitcoin

- Bybit

- clubhouse

- IBIT

- MOEX

- MVBI

- Nvidia

- Qiwi

- swift

- Tesla

- Азиатско-Тихоокеанский банк

- акции

- Альфа-Банк

- альфа-директ

- Ашан

- Банк Точка

- Банк ФК Открытие

- банки

- Бест Эффортс Банк

- БКС

- Брокер

- брокеры

- валюта

- втб

- втб24

- еврооблигации

- европлан

- заблокированные активы

- задорнов

- инвестиционная палата

- Инвестпалата

- киви

- криптовалюта

- мосбиржа

- Московская биржа

- МТС банк

- обмен заблокированными активами

- Олег Тиньков

- открытие

- переводы

- пифы

- Промомед

- РГС Банк

- регион

- Рокетбанк

- Росгосстрах

- Сбер

- сбербанк

- совкомбанк

- СПБ биржа

- Сургутнефтегаз

- Тинькофф

- Тинькофф Банк

- Точка

- турция

- Фридом Финанс

- фьючерсы

- Эн+ Груп

- ЭсЭфАй

- Яндекс