SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

VitalosHF

HFTишники - программисты c опытом работы по протоколу FIX есть?

- 03 апреля 2014, 18:22

- |

На возмездной основе необходимо написать «робота» для работы на протоколе FIX, в секции фортс

для начала надо

— ставить/снимать заявки в том числе в зависимости от цен на другие активы (например спотовый курс рубля или значения индекса)

— оценивать текущую позицию (контроль лимитов и по деньгам и по количеству контрактов)

— оценивать стакан, обем спроса/предложения суммарный

Плюсани плз, все вопросы и предложения в личку.

для начала надо

— ставить/снимать заявки в том числе в зависимости от цен на другие активы (например спотовый курс рубля или значения индекса)

— оценивать текущую позицию (контроль лимитов и по деньгам и по количеству контрактов)

— оценивать стакан, обем спроса/предложения суммарный

Плюсани плз, все вопросы и предложения в личку.

- комментировать

- 193

- Комментарии ( 1 )

а я в шорте на 50% от лимита, 155 ->145->125 ....:750)

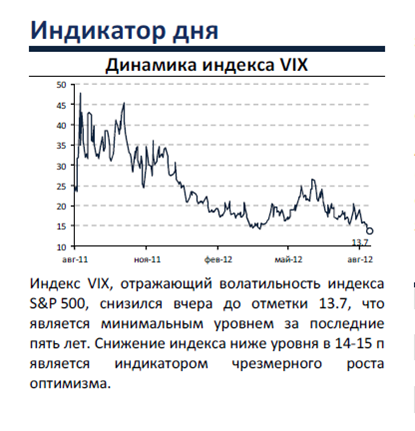

- 18 сентября 2012, 22:34

- |

лонг с 1350 (26 июля) удачно закрыт, жду роста волатильности! если пробиваем 1540(РТС) начну покупать путы.

нефть «хороша», ух если Обамка распечатает запасы… эх и опустит на коленки нашего великодержавного стерха.

нефть «хороша», ух если Обамка распечатает запасы… эх и опустит на коленки нашего великодержавного стерха.

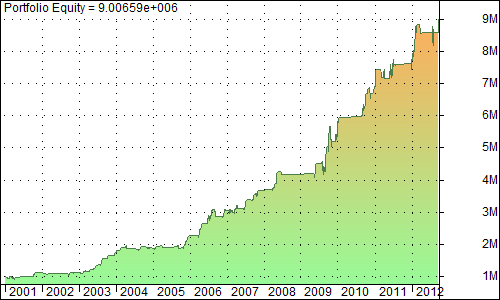

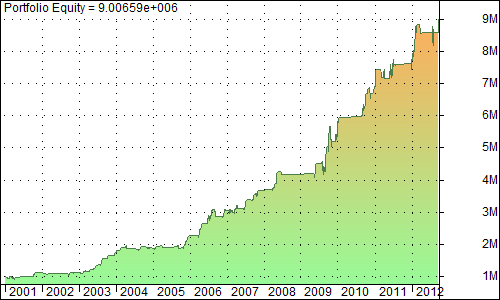

Торговая система не на ценах, а на волатильности...

- 17 сентября 2012, 01:57

- |

Идея элементарная… считаем историческую волатильность, допустим за 20 и 10 дней.

ЛОНГ: «быстрая» волатильность пересекает «медленную» (сверху вниз) и С>О

ВЫХОД: все наоборот

+ еще простенький фильтр

Результат на Индексе РТС:

( Читать дальше )

ЛОНГ: «быстрая» волатильность пересекает «медленную» (сверху вниз) и С>О

ВЫХОД: все наоборот

+ еще простенький фильтр

Результат на Индексе РТС:

( Читать дальше )

Bonds vs RTS Index

- 09 июля 2012, 11:21

- |

Индекс гос облигаций (офз) и Индекс РТС… есть только апетит к риску и бегство из риска (остальное херня).

У меня вопрос… кто-нибудь пробывал хеджировать портфель облигций фьючем РТС? как посчитать коэф хеджа? может кто встречал наработки западных коллег?

У меня вопрос… кто-нибудь пробывал хеджировать портфель облигций фьючем РТС? как посчитать коэф хеджа? может кто встречал наработки западных коллег?

Дождались! ФСФР приняла решение о допуске Euroclear и Clearstream на российский рынок госбумаг.

- 29 июня 2012, 00:55

- |

в 100 раз убеждаюсь, техника работает!!! ну не хотели они (офз) падать, все было к росту!!! УРА!!!

аукцион ОФЗ25080

- 27 июня 2012, 10:55

- |

Ожидаю, что отсечка будет по верхней границе 8,28 (97,16-97,17), разместят думаю ~ 15-17млрд.

080 дает премию к 204 и 206, ~ 8-10бп к кривой, НО ликвидность ее не очень… если есть в портфеле 206 204 надо перекладываться в 080.

Так же, ждемс от Мин. Фина график аукционов ОФЗ на 3 квартал 2012г.

Сейчас 25080 торугется 97,20/97,25

080 дает премию к 204 и 206, ~ 8-10бп к кривой, НО ликвидность ее не очень… если есть в портфеле 206 204 надо перекладываться в 080.

Так же, ждемс от Мин. Фина график аукционов ОФЗ на 3 квартал 2012г.

Сейчас 25080 торугется 97,20/97,25

Лето, скучно...ОФЗ

- 26 июня 2012, 17:10

- |

Минфин РФ ждет доходность ОФЗ 25080 на аукционе 27 июн в 8,23-8,28% — RTRS

26-Jun-2012 14:09

МОСКВА, 26 июн (Рейтер) — Минфин РФ прогнозирует доходность на аукционе по размещению ОФЗ-ПД 25080 в среду 27 июня в диапазоне 8,23-8,28 процента годовых.

«Размещение государственных облигаций выпуска 25080RMFS в объеме 35,0 миллиарда рублей предполагается осуществить в интервале доходности от 8,23 до 8,28 процента», — сообщило министерство во вторник.

Ну вот теперь думаю можно и закрыться/откупиться, лонга взять по 8,28-29 и 8,60-62 в 204 и 205 офз… рубль скала, ЦБ денег не жалеет, конец квартала ;-)

25080 208 207 пока трогать не буду.

26-Jun-2012 14:09

МОСКВА, 26 июн (Рейтер) — Минфин РФ прогнозирует доходность на аукционе по размещению ОФЗ-ПД 25080 в среду 27 июня в диапазоне 8,23-8,28 процента годовых.

«Размещение государственных облигаций выпуска 25080RMFS в объеме 35,0 миллиарда рублей предполагается осуществить в интервале доходности от 8,23 до 8,28 процента», — сообщило министерство во вторник.

Ну вот теперь думаю можно и закрыться/откупиться, лонга взять по 8,28-29 и 8,60-62 в 204 и 205 офз… рубль скала, ЦБ денег не жалеет, конец квартала ;-)

25080 208 207 пока трогать не буду.

давно не заходил, буду краток...Итоги апрель-май +24%

- 01 июня 2012, 21:08

- |

для самодисцыплины отчитаюсь :-)

апрель-май +24%

Итого потртфель с начала года ~+85%

Индекс РТС -9,5%

Всем удачи!

апрель-май +24%

Итого потртфель с начала года ~+85%

Индекс РТС -9,5%

Всем удачи!