VipPREMIER

Двойная вершина на дневках "сиплого"?

- 17 сентября 2018, 21:44

- |

И все это усугубляется:

1) Ростом драг. металлов.

2) Высокой ставкой по трежерям.

Если так, то неделя может быть жаркой! Завтра/послезавтра, после набора позы банками по доллару, может быть вынос сразу к 72-75 рублям за доллар.

- комментировать

- Комментарии ( 9 )

Почему ВТБ лучше Сбера

- 14 сентября 2018, 09:31

- |

Сразу скажу, что анализирую не количественные показатели. На мой взгляд, все они показывают «прошлое». То что один эмитент сегодня заплатил дивами 10% совсем не означает, что через год (и тем более через 2-3) он сможет сделать так же. Ну а если на все это наложить нашу действительность — манипуляцию с отчетами, очень сильное влияние государства и его поддержки, неопределенность в момент кризиса, то становится и вовсе бессмысленным изучать текущие отчеты в перспективе на 3-5 лет.

Итак, если брать более долгосрочные тренды, то последние 7-10 лет наблюдался период зачистки банковского сектора. Примечательно, что основным бенифициаром этого процесса оставался только Сбер. Да, в другие гос. банки деньги тоже потекли рекой, но на них же легло бремя спасения утопающих. Чего стоит только процесс санации банка Москвы, произведенный частично за счет акционеров ВТБ.

Однако сейчас тренд на спасение банков завершается. Последние санации того же Открытия были более жесткими, не пожалели даже держателей его облигаций. Думаю мы близки к моменту, когда «Too big to fail» будет относится только лишь к явным гос. банкам. Остальные же или уже исправились или будут рушится без всякого спасения. Кстати на этом фоне очень забавляет процесс перекладывания населением долларов из гос. банков в коммерческие :).

( Читать дальше )

Треугольничек по рублю

- 14 сентября 2018, 08:45

- |

И вот рисовал я треугольничек по форексу USDRUB, который был эффектно пробит выносом на 69,5 и дальнейшим на 70,5… Я как-то забыл про него, сконцентрировался на Сбере и ВТБ и тут вдруг открыл tradingview:

А ведь не пробит еще, зараза :). Вернулся к моей линии тренда рублик и четко от нее оттолкнулся.

Покупаем Сбер/ВТБ и играем с Si?

- 13 сентября 2018, 09:32

- |

Итак, вчера выяснилась причина столь резкого роста RGBI. На этой недели ЦБ решил убить трех зайцев сразу: помог гос. банкам и остановил падение RGBI. А третьим зайчиком, самым питательным, могут оказаться низкие процентные ставки в России.

Напомню, что уже в эту пятницу заседает ЦБ и будет решаться вопрос о повышении ключевой ставки. Я уже писал пост на эту тему, мое видение — серьезного повышения ставок не ожидается. Единственная нестыковочка была в доходности ОФЗ.

Действительно, если доходность по ОФЗ преодолела 9% и идет к 10% годовых, то оставлять ключевую ставку на уровне 7,25% — не разумно. В этом случае единственным бенифициаром притока внутреннего капитала будут ОФЗ, корпоративные облигации и даже депозитные счета (в первую очередь юр. лиц) теряют всякий смысл. Ставки по вкладам и кредитам однозначно будут расти и низкое значение ключевой ставки лишь создаст дополнительных проблем банковскому сектору, который и так уже столкнулся с оттоком капитала. Ну а если будет плохо банкам, станет плохо и всем остальным. При этом, на мой взгляд, подобные вливания будут происходить с завидной регулярности при дальнейшем падении RGBI.

( Читать дальше )

Повысит ли ЦБ ключевую ставку до 17-20%?

- 10 сентября 2018, 09:21

- |

В ожидании 14 сентября (заседания Центрального банка России) ряд экспертов прогнозируют начало тренда повышения процентных ставок. Действительно, рубль продолжает падать, доходность по облигациям федерального займа растет и уже превышает 9% годовых «к погашению» для новых ОФЗ, а ключевая ставка все еще на очень низком уровне – всего 7,25% годовых. Но будет ли рост ставок существенным?

В прошлый раз ключевая ставка была повышена до 17% в ночь с 15 по 16 декабря 2014 года. В этот день рынок отреагировал существенным ростом (до 80 рублей), а затем существенным снижением курса (ниже 50 рублей) и дальнейшем огромной волотильностью по валютной паре.

Однако сломить тренд ослабления повышением ставки ЦБ так и не смог, после резкого укрепления курс продолжил падать и достиг 86 рублей за доллар в конце января 2016 года. К слову, в это время ЦБ уже перестал играть со ставкой, и она составляла 10,5% годовых.

Почему ставка не была увеличена вновь? Думаю, госпожа Набиуллина осознала бесперспективность повышения ставки в случае резкого падения рубля, при этом широко применялись другие механизмы: сжатие рублевой ликвидности, повышения доступности межбанковских кредитов в валюте.

( Читать дальше )

Ранние пташки, покупающие доллар за 70

- 08 сентября 2018, 11:43

- |

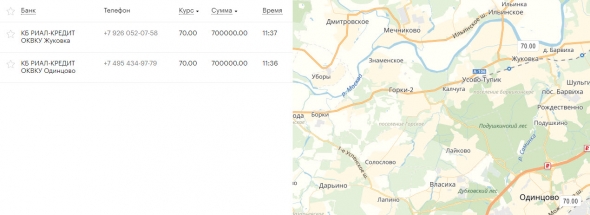

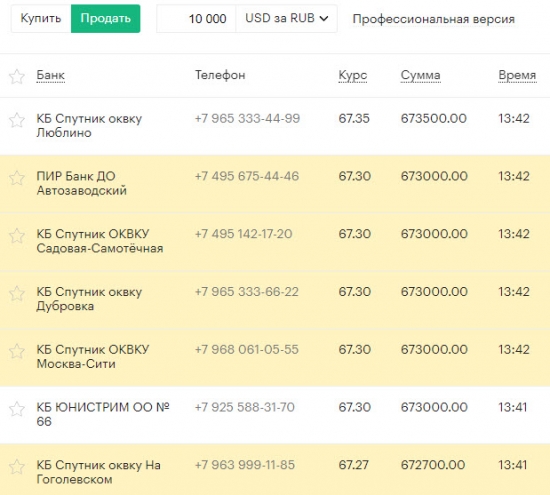

Ну ок, пришла суббота, город Москва готовится к празднику и выборам, а мы смотрим обменки. И что же мы видим? А видим то, что для жителей Одинцово и Барвихе уже есть возможность «метнуться» и сдать презренную бумажку по 70 рублей:

Примечательно, что в прошлые и позапрошлые выходные основной дефицит валюты приходился на обменные пункты расположенные на главных продовольственных рынках Москвы. Обменка на садоводе предлагала самый выгодный курс покупки доллара. Сейчас этот обменный пункт пока покупает по «69 с копейками».

Зачем анализировать обменки? Ну, во-первых, биржи закрыты и нужно же чем-то себя занять :). Во-вторых, обменки (именно в выходные) неплохо показывают настроения населения. Если курс покупки будет и дальше расти (к 70,5 или даже 71), значит наблюдается уже явный дефицит наличной валюты для населения. А когда у нас закупается населения? Правильно, на хаях.

Когда продавать доллар?

- 07 сентября 2018, 19:11

- |

В заключении прошлого поста «Доллар или рубль?» я предостерегал от немедленной продажи валюты. Но однозначного вывода о моменте продажи доллара не сделал. В этом посте постараюсь раскрыть тему.

Чтобы понять, где продавать, нужно сначала оценить максимально возможный курс при текущих экономических условиях.

Для меня очевидно, что курс «сильно выше 70-80» для нашей власти не очень нужен. Резкое повышение, с закреплением на этих уровнях, приведет к серьезному разгону инфляции и положительный эффект от девальвации сойдет на нет. Придется в срочном порядке индексировать выплаты бюджетникам и наращивать расходы. При этом данной цели у правительства точно нет. В противном случае повышение пенсионного возраста и увеличение НДС были бы совершенно ненужными процедурами.

Но что значит «сильно выше 70-80»? Если ли вообще силы и средства у ЦБ сдержать курс? И тут ответ — однозначно да. Грубое деление всей денежной массы на размер золотовалютных резервов показывает, что при курсе 95-100 наш центральный банк может скупить вообще все рубли. Разумеется, делать он этого не будет, иначе экономика просто остановится, но серьезного выхода реальной инфляции за 10% годовых — однозначно не допустит.

( Читать дальше )

Доллар или рубль?

- 30 августа 2018, 13:03

- |

Адекватный курс рубля, каков он?

Итак, сначала нужно разобраться, адекватен ли текущий курс рубля текущей коньюнктуре? У Алексея Кречетова сбалансированный курс получается на уровне 70 рублей за доллар. Я в своих прогнозах придерживаюсь похожих значений.

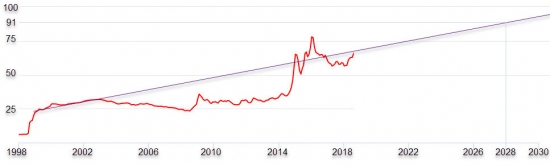

В свое время (2014-2015 годы) вычислял сбалансированный курс на основе денежной массы и размера инфляции. Затем понял, что будущий курс можно просто экстраполировать на основе динамики изменения стоимости доллара в период с середины 1999 года по начало 2003.

По всей видимости, в эти годы была не велика спекулятивная составляющая и курс рубля медленно и стабильно падал к доллару. Никто уже специально не сдерживал его падения, но инвестиции в экономику еще не хлынули рекой.

( Читать дальше )

"Обменки" покупают доллар выше закрытия рынка в пятницу.

- 25 августа 2018, 13:44

- |

На чем паника? По всей видимости уже начинает закладываться риск эскалации войны в Сирии (удара США по войскам Асада) и возможному сюрпризу по санкциям в понедельник.

теги блога VipPREMIER

- AGRO

- AMZN

- brexit

- ethereum

- GBPUSD

- GE

- Intel

- MDMG

- NASDAQ

- netflix

- POLY

- S&P

- S&P 500

- S&P500

- S&P500 фьючерс

- Si

- SWIFT

- usdjpy

- USDRUB

- WBA

- авиация

- акции

- Альфа-банк

- альфа-директ

- американский рынок

- аэрофлот

- Байден

- банки

- брокеры

- война

- ВТБ

- газпром

- германия

- дефляция

- дивиденды

- доллар

- Доллар рубль

- евро

- ЕС

- журналисты

- золото

- Иена

- инвестиции

- инвестиции в недвижимость

- Интервенции ЦБ

- инфляция

- Керри Трейд

- керри-трейд

- Китай

- ключевая ставка

- ключевая ставка цб

- кризис

- криптовалюта

- Магнит

- минфи

- ММВБ

- мобильный пост

- недвижимость

- Нефть

- Облигации

- облигации США

- обмен валют

- Обменный курс

- опрос

- отчет

- офз

- оффтоп

- пенсия

- перевод

- Полиметалл

- портфель

- расчет

- репо

- рецессия

- рост или падение

- РТС

- рубль

- рынок

- санкции

- санкции против России

- сбербанк

- Серебро

- СИ

- сипи

- Сирия

- стагфляция

- сша

- теханализ

- технический анализ

- торговые сигналы

- трежерис США

- трейжирс

- фондовая биржа

- форекс

- ЦБ

- Эфир

- юмор

- Япония