Юнисервис Капитал

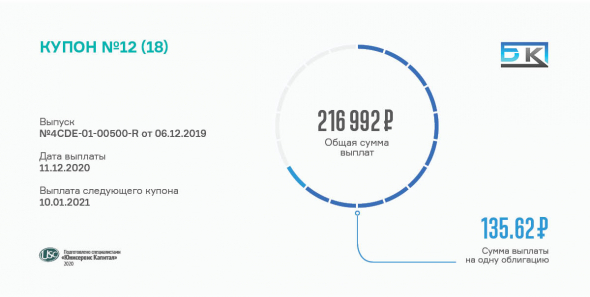

Выплачен 12 купон по коммерческим облигациям ООО «БК»

- 11 декабря 2020, 14:06

- |

Ставка купона зафиксирована на весь период обращения бумаг и составляет 16,5% годовых. На одну облигацию номиналом 10 тысяч ежемесячно выплачивается по 135,62 руб. купонного дохода ежемесячно.

Общий объем выплат компании в пользу инвесторов составляет 216 992 руб. Напомним, что коммерческие облигации серии КО-01 (RU000A1016T6) на сумму 16 млн руб. были размещены в декабре 2019 года. Период обращения — 1,5 года или 18 купонных периодов продолжительностью по 30 дней. Погашение займа состоится в июне 2021г.

В компании отметили, что за время пандемии снижения объема заказов не наблюдалось, зато сложности возникли с поставками сырья. Дефицит материала был вызван повышением цен на него, однако ООО «БК» удалось сдержать ситуацию под контролем. По мене приостановки роста стоимости сырья ситуация нормализовалась.

- комментировать

- 183

- Комментарии ( 0 )

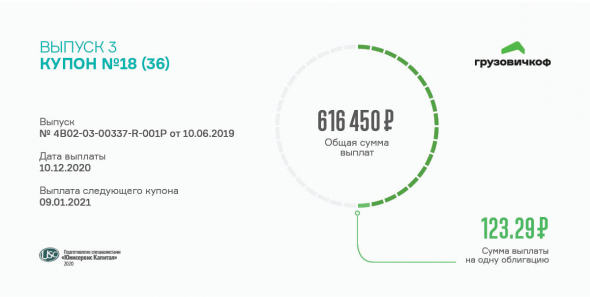

18 купон по 3-му выпуску сегодня выплачивает «Грузовичкоф»

- 10 декабря 2020, 13:44

- |

По данной серии ставка купона установлена в размере 15% годовых. Доход инвесторов составляет 123,29 руб. за одну бумагу номиналом 10 тысяч и 616 450 руб. — за весь выпуск объемом 50 млн руб.

Напомним, что облигации серии БО-П03 (RU000A100FY3) были размещены на Московской бирже в июне 2019г. Срок обращения — 3 года или 36 купонных периодов продолжительностью 30 дней. По выпуску предусмотрена возможность досрочного погашения как на усмотрение эмитента, так и по требованию владельцев во время плановой оферты, которая состоится в июне 2021г.

Объем торгов с участием бумаг 3-й серии ООО «Грузовичкоф-центр» в ноябре составил порядка 4,9 млн руб. (+0,5 млн к октябрю). Средневзвешенная цена увеличилась на 1,29 пункта и была зафиксирована на уровне 107,05% от номинала.

«Грузовичкоф» вошел в ТОП-10 лучших служб доставки в Санкт-Петербурге по результатам народного голосования, проведенного ежегодным городским конкурсом «Фонтанка.ру — Признание и Влияние». Кроме того, компания открыла свое представительство в столице Забайкалья, Чите. Информацию в подробном изложении вы найдете здесь.

Главное богатство «Кузины» — ее кадры

- 10 декабря 2020, 13:03

- |

Подтверждением тому служит победа Евгении Головковой в престижном конкурсе «Деловые женщины-2020», организованном совместно журналом Forbes и EY (всемирно известная аудиторско-консалтинговая компания), в номинации «Производство и дистрибуция продовольственных товаров».

Справка: Евгения Головкова — Управляющий партнер сетей Kuzina и New York Pizza. С 2010 года она взяла на себя управление и стратегическое развитие компании, разработала франчайзинговую программу. За то время, что Евгения занимает свой пост, компании удалось стать лидером рынка в родном Новосибирске и выйти на федеральный уровень.

Конкурс «Деловые женщины» проводится в России с 2013 года. Его цель — поддержка предпринимательства и карьерного продвижения прекрасной половины человечества. В этот раз он проходил под девизом «Тест на устойчивость» и был посвящен теме предпринимательства и бизнеса в кризисных условиях.

( Читать дальше )

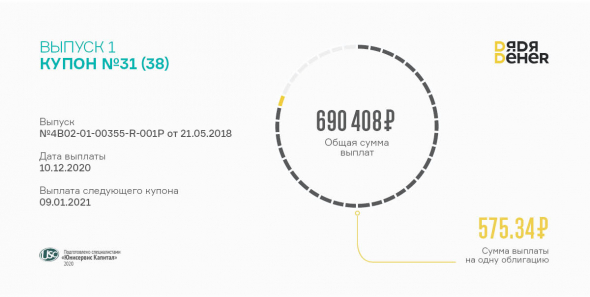

«Дядя Дёнер» перечислил в НРД средства на уплату 31 купона по 1 выпуску

- 10 декабря 2020, 11:29

- |

Вознаграждение инвесторам начисляется по ставке 14% годовых, установленной на весь период обращения бумаг. На одну облигацию в номинале 50 тыс. руб. приходится по 575,34 руб.

Общий объем выпуска — 60 млн руб. Дебютная серия биржевых облигаций компании БО-П01 (RU000A0ZZ7R8) поступила в обращение в мае 2018г. сроком на 3 года и 2 месяца (38 купонных периодов по 30 дней). Общая сумма купонного дохода, который компания выплачивает ежемесячно, составляет 690 408 руб.

За прошлый месяц в результате биржевых торгов бумаги первого выпуска сети быстрого питания «Дядя Дёнер» набрали объем в пределах 6,3 млн руб., что на 2,2 млн больше, чем в октябре. Средневзвешенная цена снизилась, но несущественно — на 0,01 пункта, до отметки 103,6% от номинальной стоимости.

Недавно компания предложила посетителям своих павильонов формата кафе новое бургер-меню, которое почти сразу продемонстрировало высокий спрос, обеспечив до 16% от выручки заведений. «Дядя Дёнер» планирует в дальнейшем увеличить список точек с расширенным меню. Подробнее об этом событии мы писали немногим ранее.

Новая АЗС Shell открылась в Новосибирске

- 09 декабря 2020, 13:43

- |

Еще одна заправка под брендом одной из крупнейших в мире нефтегазовых компаний Shell начала свою работу 16 ноября на улице Широкая, 2б.

Сеть автозаправочных станций под брендом Shell растет в Новосибирске при сотрудничестве с ООО «АЗС-Люкс» и участии нефтетрейдера ООО ТК «Нафтатранс Плюс».

Новая, уже девятая, АЗС традиционно отвечает утвержденным стандартам Shell и представляет в линейке все виды топлива, в том числе фирменные марки Shell V-Power. Для удобства посетителей на территории расположен минимаркет, кафе с напитками и свежей выпечкой, санитарными помещениями и точкой подключения к интернету, которыми могут воспользоваться посетители.

Эмитент ООО ТК «Нафтатранс Плюс» обеспечивает бесперебойные поставки топлива для всех заправок Shell в Новосибирске и области. Напомним, что ранее специально для поставки топлива на АЗС Shell партнер нефтетрейдера приобрел новый бензовоз и оформил в фирменные цвета бренда Shell.

( Читать дальше )

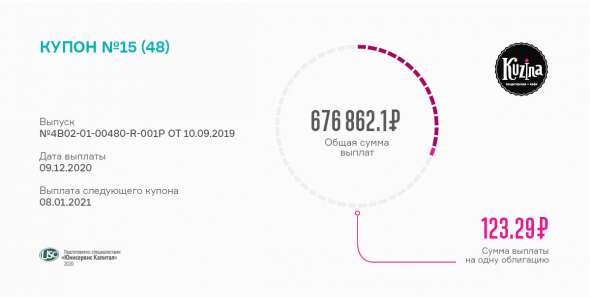

Сеть кондитерских «Kuzina» выплатила 15 купон

- 09 декабря 2020, 13:42

- |

Доход инвесторов начисляется по ставке 15% годовых. Ежемесячные выплаты составляют 676 862,10 руб. за весь выпуск и 123,29 руб. в пересчете на одну облигацию номиналом 10 тыс. руб.

Ставка купонного зафиксирована на прежнем уровне вплоть до ближайшей оферты, которая назначена на сентябрь 2021г. А в мае 2021г. начинается амортизационное погашение выпуска — ежемесячно компания будет погашать 3,4% от номинала бумаг.

Выпуск серии БО-П01 (RU000A100TL1) был размещен в сентябре 2021г. Объем эмиссии — 55 млн руб., срок обращения — 4 года (48 купонных периодов). На данный момент во вторичном обращении находятся бумаги на сумму 54,9 млн., еще 100 тыс. были погашены компанией в период проведенной ранее внеочередной оферты.

В ноябре объем торгов с участием бондов «Кузины» составил 4,1 млн руб. Средневзвешенная цена незначительно снизилась — на 0,02п., до 103,8% от номинала.

30 ноября Московская биржа приступила к расчету индекса облигаций Сектора Роста по 14 компаниям, в их число входит и «Кузина». Подробнее по теме здесь.

4 купон по 2 выпуску перечислил инвесторам «ПЮДМ»

- 09 декабря 2020, 13:09

- |

Ежемесячно на выплаты облигационерам по выпуску серии БО-П02 (RU000A1020K7) компания перечисляет в НРД 1 380 840 рублей. На одну облигацию номиналом 10 тыс. приходится по 115,07 руб.

Это уже второй по счету облигационный заем «Первого Ювелирного». Он поступил в обращение в августе текущего года сроком на 5 лет. Частные инвестиции, привлеченные с его помощью компания направила на пополнение оборотных средств.

В ноябре, во время торгов на Московской бирже бумаги 2-й серии ООО «ПЮДМ» сформировали оборот в пределах 11,1 млн руб., что на 0,6 млн меньше, чем в октябре. Средневзвешенная цена бондов выросла на 0,87 пункта и была зафиксирована на уровне 102,49% от номинала.

В последнее время на «золотом» рынке наблюдается усиление государственного контроля за оборотом драгметаллов. Однако, «Первый Ювелирный», как компания, осуществляющая свою деятельность в рамках закона, приветствует данные нововведения и готовит новый инструмент для участников рынка, который поможет вывести торговлю драгоценными металлами на новый уровень.

Подробнее об этом — в нашем недавнем материале.

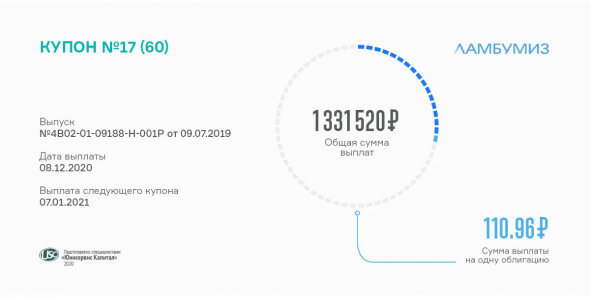

Выплачен доход за 17 купон по бондам ЗАО «Ламбумиз»

- 08 декабря 2020, 12:31

- |

Общая сумма, перечисленная для выплат облигационерам составляет 1 331 520 руб. на одну бумагу номинальной стоимостью 10 тыс. руб. приходится по 110,96 руб. ежемесячно.

Доход начисляется по ставке 13,5% годовых. Ставка переменная и может быть изменена во время ближайшей безотзывной плановой оферты, назначенной на 09.07.2021г.

Свой первый выпуск биржевых облигаций серии БО-П01 (RU000A100LE3) объемом 120 млн руб. компания разместила на Московской бирже в июле 2019г. сроком на 5 лет. Период обращения разбит на 60 купонов по 30 дней. Погашение будет проходить путем амортизационных выплат инвесторам по 25% от объема эмиссии каждые два месяца, начиная с января 2024 года (55 купон).

По итогам торгов в ноябре, объем сделок с участием облигаций ЗАО «Ламбумиз» составил 3,4 млн руб., что на 400 тыс. руб. меньше, чем в предыдущем месяце. Средневзвешенная цена опустилась на 0,33 п.п. и равняется 103,76% от номинала бумаг.

( Читать дальше )

Производственная компания «СМАК» зарегистрировала программу облигаций

- 08 декабря 2020, 06:19

- |

Облигации планирует разместить ООО ПК «СМАК» — крупный производитель икры, рыбных консервов и паштетов.

В рамках зарегистрированной программы под номером 4-00564-R-001P-02E от 07.12.2020. эмитент может разместить биржевые облигации на общую сумму до 400 млн рублей. Организатором облигационной программы выступает «Юнисервис Капитал».

Компания планирует разместить дебютный выпуск в ближайшее время. Объем привлекаемых инвестиций, период обращения, ставка и цели привлечения будут объявлены дополнительно, после регистрации решения о выпуске ценных бумаг.

ООО ПК «СМАК» — производитель икры, рыбных консервов и паштетов. Сотрудничество с крупными сетями («Перекрёсток», «Светофор», «ВкусВилл», «Верный», «Метро Кэш энд Керри») позволяет обеспечить широкое географическое присутствие и узнаваемость марок товара. Компания отличается гибким управлением линейкой продукции и высокой диверсификацией бизнеса. Бренды компании («Обкомовская», «Формула ГОСТа» и др.) зарекомендовали себя благодаря стабильному качеству и пользуются спросом среди потребителей. Компания осуществляет деятельность на собственной производственной площадке, оснащенной автоматизированными линиями консервации и фасовки продукции. Текущий объем загрузки производства составляет 45 000 банок в смену.

Облигационный заем станет первым для компании, за счет привлеченных инвестиций компания планирует нарастить объемы продаж и выручки, продолжить развитие собственной производственной площадки.

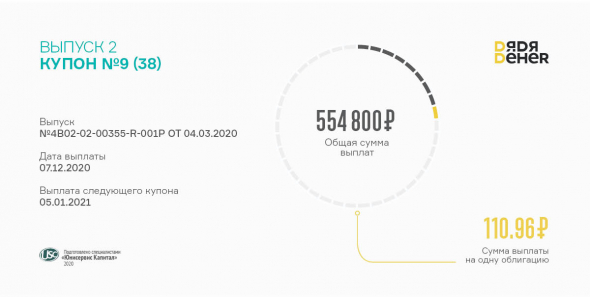

«Дядя Дёнер» выплатил 9 купон по 2 выпуску

- 07 декабря 2020, 14:36

- |

Для выпуска установлена фиксированная ставка 13,5% годовых. Объем выплат за весь выпуск — 554 800 руб., за одну облигацию номиналом 10 тысяч — 110,96 руб.

Очередная выплата пришлась на воскресенье, 6 декабря, в связи с чем была перенесена на следующий календарный рабочий день, понедельник, 7-е декабря.

Размещение 2-го выпуска облигаций (серия БО-П01, ISIN RU000A101HQ3) состоялось в марте этого года. Объем эмиссии составил 50 млн руб., срок обращения — 3 года и 2 месяца (38 купонных периодов). Несмотря на сложную ситуацию, связанную с эпидемией, уже на следующий день бумаги были выкуплены в полном объеме.

В ноябре бонды этой серии набрали объем в пределах 7,75 млн руб., примерно столько же, сколько и месяцем ранее. Средневзвешенная цена подскочила сразу на 2,07 п.п. и составила 109,39% от номинала бумаг.

В ноябре стало известно, что сеть быстрого питания «Дядя Дёнер» попала в список из 14 компаний, по которым Московская биржа будет рассчитывать индекс облигаций Сектора Роста. Подробнее в материале.

теги блога Юнисервис Капитал

- EY

- Forbes

- Kuzina

- lady & gentleman CITY

- RU000A0ZZ7R8

- RU000A1004Z9

- RU000A100FY3

- RU000A100WR2

- RU000A101HQ3

- RU000A102036

- агрегатор

- аналитическое покрытие

- Антон Лыков

- аффинаж

- биржевые облигации

- БК

- БК облигации

- бренды

- ВДО

- выплата купона

- грузовичкоф

- Грузовичкоф облигации

- долговая нагрузка

- Доставка

- дядя денер

- Дядя Дёнер облигации

- инвесторам

- иностранные инвестиции

- интервью

- интернет-магазин

- клиенты и рынки

- коммерческие облигации

- коронавирус

- Кузина облигации

- Логистика

- Московская Биржа

- нафтатранс плюс

- нзрм

- НЗРМ облигации

- новосибирскхлебопродукт

- Новосибирскхлебопродукт облигации

- Облигации

- Общепит

- объём торгов

- оффтоп

- программа лояльности

- пюдм

- развитие бизнеса

- рентабельность

- Ритейл

- самоизоляция

- себестоимость

- сибстекло

- Сибстекло облигации

- СМАК

- средневзвешенная цена

- субсидии

- таксовичкоф

- транспортировка ГСМ

- Трейд Менеджмент (lady & gentleman CITY) облигации

- ультра

- Ультра облигации

- фастфуд

- финансовые показатели

- шаурма

- экспансия

- Юнисервис Капитал