Юнисервис Капитал

Присвоен номер выпуску и назначена дата размещения облигаций «НЗРМ»

- 28 февраля 2019, 12:42

- |

Компания разместит 8 тысяч облигаций номиналом 10 тысяч рублей на общую сумму 80 миллионов рублей. Согласно условиям выпуска, купон будет выплачиваться ежемесячно, а ставка первых 12-ти купонов зафиксирована на уровне 15%. Через год после размещения состоится оферта. Амортизация займа предполагает погашение 50% номинальной стоимости облигаций в дату окончания 36-го и 42-го купонных периодов. Срок обращения выпуска — 1260 дней или 3,5 года. Андеррайтер — АО «Банк Акцепт».

Дата начала размещения облигаций назначена на 1 марта. Для оценки предварительного спроса со стороны частных инвесторов организатор выпуска «Юнисервис Капитал» запустил раздел для сбора предварительных заявок, где успели отметиться около 50 человек. Добавим, что желающим приобрести ценные бумаги новосибирского завода нужно завтра, в день размещения, подать заявку через своего брокера, согласно

( Читать дальше )

- комментировать

- Комментарии ( 0 )

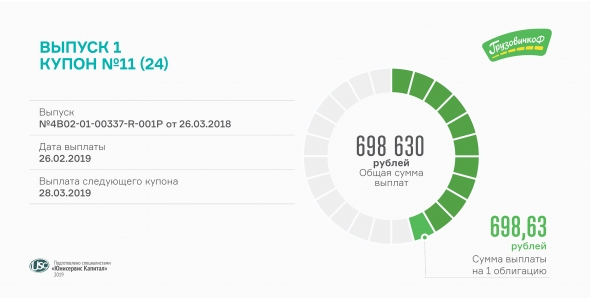

Владельцам облигаций 1-го выпуска «ГрузовичкоФ» выплачен 11-й купон

- 26 февраля 2019, 14:19

- |

Транспортная компания выплатила сегодня 11-й купон по биржевым облигациям серии БО-П01.

Ставка по купону составляет 17% годовых и зафиксирована на текущий, 12-й купон. Ставку по 13-24 купонам компания объявит в марте. Выплаты осуществляются ежемесячно. До погашения первого выпуска осталось чуть больше года.

Напомним, эмиссия облигаций 1-й серии «ГрузовичкоФ» состоялась в апреле 2018 г. Компания вышла на биржу с дебютным выпуском объемом 50 млн руб. (RU000A0ZZ0R3). Номинал ценной бумаги — 50 тыс. руб. Благодаря займу, компания увеличила автопарк на 20%, оформив в лизинг 280 автомобилей. Помимо авансовых платежей за технику, инвестиции были направлены на брендирование, регистрацию и страхование транспорта, а также на оснащение АТП ремонтной зоной и финансирование рекламной кампании в Москве.

( Читать дальше )

9-й купон выплатил «Первый ювелирный» сегодня

- 25 февраля 2019, 17:24

- |

Размер начисленных доходов за 9-й купонный период в расчете на одну ценную бумагу составил 739,73 рублей. Всего эмитент выплатил 1 722 091,44 руб. по 2328 размещенным облигациям (RU000A0ZZ8A2). Расчет проводился по ставке 18% годовых, установленной на 1-12 купоны, до мая 2019 г.

Напомним, торги облигациями ООО «ПЮДМ» стартовали на Московской бирже 30 мая. На сегодняшний день размещена большая часть выпуска, состоящего из 3800 ценных бумаг, что соответствует инвестиционной стратегии эмитента — пополнении оборотного капитала по мере необходимости. Объем зарегистрированного выпуска составляет 190 млн рублей, номинал биржевой облигации — 50 тыс. рублей, срок обращения — 5 лет. Организатором облигационного займа и представителем владельцев облигаций является «Юнисервис Капитал».

Инвестиционная программа позволяет «Первому ювелирному» динамично развивать трейдинг драгоценными металлами. Среднемесячный оборот металла составляет в среднем 200 кг.

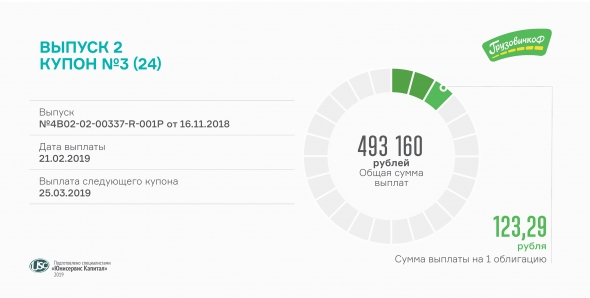

«ГрузовичкоФ» выплатит 3-й купон по второму выпуску облигаций

- 21 февраля 2019, 08:35

- |

Выплате 21 февраля подлежит 493 160 руб. по 4 тыс. размещенным облигациям серии БО-П02.

Купон выплачивается инвесторам ежемесячно по ставке 15% годовых. Размер начисленных процентов по одной ценной бумаге составляет 123,29 руб.

Второй выпуск «ГрузовичкоФ-Центр» (RU000A0ZZV03) объемом 40 млн руб. находится в обращении с ноября. Срок обращения — 2 года. Облигации торгуются ежедневно, инвесторы совершают в среднем по 19 сделок купли-продажи в день. Январский объем торгов превысил 11 млн руб. Котировки увеличились до 103,31% от номинала.

Как мы писали ранее, инвестиции от второго выпуска облигаций направляются на досрочное погашение лизинговых программ. В январе «ГрузовичкоФ» выкупил 65 автомобилей, уплатив лизингодателям 22,7 млн руб. Сейчас автопарк компании составляет более чем 1600 грузовиков. Остаток суммы второго выпуска будет освоен в течение ближайших месяцев.

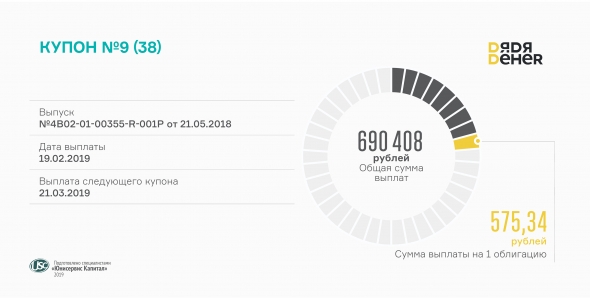

Инвесторам выплачен 9-й купон по облигациям «Дядя Дёнер»

- 19 февраля 2019, 13:34

- |

Расчет произведен сегодня по ставке 14% годовых. Размер купона зафиксирован до майской оферты. Начисленные доходы за 1-12 купонные периоды составляют по 575,34 руб. на одну ценную бумагу.

Всего размещено 1200 облигаций первого выпуска объемом 60 млн руб. (RU000A0ZZ7R8). Срок обращения — 1140 дней, до середины 2021 г. Погасить заем «Дядя Дёнер» планирует в течение трех последних месяцев обращения выпуска.

Объем вторичных торгов облигациями стритфуд-сети в январе превысил 6,5 млн руб. Это несколько ниже среднего показателя за предыдущие 8 месяцев. При этом средневзвешенная цена растет: за первый месяц года она составила 101,17% от номинала.

Напомним, ранее «Дядя Дёнер» анонсировал планы на 2019 г., среди которых продажа франшизы в регионы России, развитие партнерства с «Мария-Ра», установка павильонов на трассе, расширение ассортимента и увеличение клиентов в части производства полуфабрикатов.

«Золотые» витамины раздал «Первый ювелирный» на выставке Junwex-2019

- 18 февраля 2019, 13:24

- |

Компания провела для участников международного форума ювелирной индустрии «Junwex Петербург» акцию «ПЮДМ. Мы заботимся о здоровье вашего бизнеса».

Ведущие менеджеры во главе с генеральным директором Романом Асановым дарили коллегам из разных регионов страны и из зарубежья витамины в такой же банке, в которую упаковывается аффинированное золото в гранулах. Актуальное в сезон простуд маркетинговое мероприятие «ПЮДМ» вызвало положительную реакцию и способствовало установлению профессиональных контактов.

В рамках выставки «Первый ювелирный» обсудил возможные сценарии сотрудничества с представителями 80 компаний со всей России, в числе которых «Якутские бриллианты», «Костромской алмазный дом», «Сияние Сибири», «Амурский ювелирный завод», «Русские самоцветы», «Ювелирпромторг» и мн. др.

( Читать дальше )

Заявки на участие в размещении бондов Новосибирского завода резки металла

- 15 февраля 2019, 12:55

- |

Начинаем сбор предварительных заявок на участие в первичном размещении облигаций первого выпуска ООО «НЗРМ».

На primary.uscapital.ru заработала форма для сбора данных. К участию приглашаются все заинтересованные инвесторы.

Ориентировочная дата начала размещения — 25 февраля. Просим всех желающих отметиться для понимания объема спроса со стороны частных инвесторов. О присвоении номера выпуску и точной дате торгов будем сообщать дополнительно.

Сибирский производитель изделий из листового металла привлечет 80 млн руб. в рамках программы биржевых облигаций № 4-00418-R-001P-02E от 07.02.2019. Номинал ценной бумаги — 10 тыс. рублей. Облигации имеют ежемесячный купон, выплачиваемый по ставке 15% в течение первого года обращения выпуска. Сумма выплат составит по 986 320 руб. за 1-12 купонные периоды, т.е. каждые 30 дней компания будет выплачивать инвесторам по 123,29 руб. на облигацию. Безотзывная оферта состоится через 360 дней после размещения. Срок обращения выпуска — 3,5 года (1260 дней).

Ждём ваших вопросов в комментариях либо на форуме.

«ГрузовичкоФ» досрочно выкупил 65 автомобилей

- 14 февраля 2019, 08:37

- |

Лизингодателям выплачено 22,7 млн руб. за счет привлеченных на фондовом рынке инвестиций.

Стартовавшая в 2018 г. облигационная программа «ГрузовичкоФ» позволила увеличить автопарк. Благодаря дебютному займу компания приобрела 280 транспортных средств в лизинг, 65 из которых выкупила уже в январе на средства от второго выпуска облигаций. Всего оператор внутригородских перевозок располагает более чем 1600 автомобилями не старше 2013 года выпуска. Рыночная стоимость транспорта превышает 1 млрд руб. и покрывает все финансовые обязательства компании.

Из 280 новых грузовиков на линию вышло 180. Технику зарегистрировали, застраховали и оснастили необходимым оборудованием. С завершением процесса брендирования в феврале на улицах Москвы и Санкт-Петербурга появятся остальные автомобили. Ожидается, что эксплуатация дополнительной техники обеспечит ежеквартальный прирост выручки на 126 млн руб., чистой прибыли — на 14 млн руб.

( Читать дальше )

Результаты внеочередной оферты "ГрузовичкоФ"

- 12 февраля 2019, 14:07

- |

Количество поданных заявок на досрочное погашение — 0.

Внеочередная оферта была объявлена в январе в связи с проводимой реорганизацией в структуре эмитента: присоединение ООО «ГрузовичкоФ-Центр» к ООО «Круиз» с передачей второму юрлицу обязательств по облигационным выпускам. Основной целью изменений компания называет приведение юридической структуры в соответствие с операционной деятельностью бизнеса.

Отсутствие поданных заявок на досрочное погашение связано прежде всего с ходом торгов облигациями компании: по первому выпуску (RU000A0ZZ0R3) в январе достигнут рекордный объем торгов 17 млн рублей при средневзвешенной цене 103,16% от номинала. По второму выпуску (RU000A0ZZV03) — 11 млн при цене 103,31%. Таким образом, любой инвестор при желании выйти из ценных бумаг эмитента мог продать их выше номинальной стоимости.

Процедура реорганизации компании завершится в апреле. Все обязательные к раскрытию сведения будут опубликованы на «Интерфаксе». За комментариями можно обращаться к специалистам нашей компании.

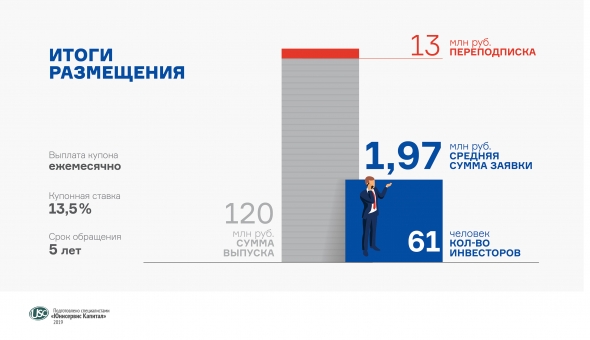

«Нафтатранс плюс» разместил 12 тыс. облигаций

- 12 февраля 2019, 11:27

- |

Участие в 4-дневном размещении выпуска объемом 120 млн руб. принял 61 инвестор, средняя сумма покупки составила 2 млн руб.

Впервые в своей практике мы решили осуществить сбор предварительных заявок с помощью специального сервиса. Это позволило нам оценить потенциальный спрос и компенсировать переподписку, которая составила 13 млн руб.

Напомним, «Нафтатранс плюс» выпустил биржевые облигации номинальной стоимостью 10 тыс. руб. (RU000A100303). Пятилетний выпуск предусматривает 60 купонных периодов, ставка 1-24 купонов — 13,5% годовых. График купонных выплат, сроки оферты и погашения опубликованы на странице эмитента на сайте Boomin.ru, вся подлежащая обязательному раскрытию информация — на «Интерфаксе».

( Читать дальше )

теги блога Юнисервис Капитал

- EY

- Forbes

- Kuzina

- lady & gentleman CITY

- RU000A0ZZ7R8

- RU000A1004Z9

- RU000A100FY3

- RU000A100WR2

- RU000A101HQ3

- RU000A102036

- агрегатор

- аналитическое покрытие

- Антон Лыков

- аффинаж

- биржевые облигации

- БК

- БК облигации

- бренды

- ВДО

- выплата купона

- грузовичкоф

- Грузовичкоф облигации

- долговая нагрузка

- Доставка

- дядя денер

- Дядя Дёнер облигации

- инвесторам

- иностранные инвестиции

- интервью

- интернет-магазин

- клиенты и рынки

- коммерческие облигации

- коронавирус

- Кузина облигации

- Логистика

- Московская Биржа

- нафтатранс плюс

- нзрм

- НЗРМ облигации

- новосибирскхлебопродукт

- Новосибирскхлебопродукт облигации

- Облигации

- Общепит

- объём торгов

- оффтоп

- программа лояльности

- пюдм

- развитие бизнеса

- рентабельность

- Ритейл

- самоизоляция

- себестоимость

- сибстекло

- Сибстекло облигации

- СМАК

- средневзвешенная цена

- субсидии

- таксовичкоф

- транспортировка ГСМ

- Трейд Менеджмент (lady & gentleman CITY) облигации

- ультра

- Ультра облигации

- фастфуд

- финансовые показатели

- шаурма

- экспансия

- Юнисервис Капитал