Юнисервис Капитал

Седьмой купон выплатил «Нафтатранс плюс»

- 04 сентября 2019, 15:21

- |

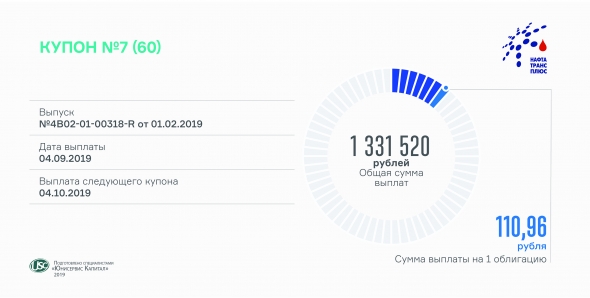

Сегодня в НРД перечислено свыше 1,33 млн рублей, предназначенных владельцам биржевых облигаций топливной компании (RU000A100303).

Депозитарий должен направить денежные средства брокерам, которые, в свою очередь, перечислят их инвесторам.

Напомним, частный нефтетрейдер привлек 120 млн рублей под 13,5% годовых в феврале. Ставка купона установлена на два из пяти лет обращения выпуска. Номинал облигации — 10 тыс. рублей. Купонный доход выплачивается каждые 30 дней. Оферта назначена на февраль 2021 г., погашение выпуска — на январь 2024 г. Инвестиции позволили увеличить объем поставок ГСМ в Сибири и Москве.

Оборот биржевых облигаций «Нафтатранс плюс» превысил в августе 60,2 млн рублей, средневзвешенная цена сохранилась на уровне 100,5% от номинала. Торги бондами топливной компании совершались ежедневно.

Накануне мы опубликовали аналитическое покрытие с финансовыми показателями компании за первое полугодие 2019 г.

- комментировать

- Комментарии ( 0 )

Оферта по облигациям «ГрузовичкоФ-Центр» завершилась

- 03 сентября 2019, 10:30

- |

После публикации промежуточной отчетности компания объявила внеочередную оферту на основании увеличения соотношения Долг/Выручка до уровня более чем 0,4х по итогам первого полугодия 2019 г. Данный ковенант указан в условиях первого выпуска биржевых облигаций «ГрузовичкоФ-Центр». При этом требований инвесторов о погашении ценных бумаг к компании не поступило.

Отсутствие заявок в рамках оферты от держателей облигаций объясняется возможностью реализовать бумаги на вторичных торгах. В августе на Мосбирже было совершено свыше 100 сделок купли-продажи бондов 1-й серии «ГрузовичкоФ-Центр» на 5,8 млн рублей. Средневзвешенная цена осталась на уровне июля, составив 104,8% от номинала.

Облигации первого выпуска «ГрузовичкоФ-Центр» находятся в обращении с апреля 2018 г. Сумма займа — 50 млн рублей, номинальная стоимость одной бумаги — 50 тыс. рублей. В торговых системах облигации можно найти по ISIN коду: RU000A0ZZ0R3. В августе компания выплатила инвесторам доход за 17-й купонный период в размере почти 700 тыс. рублей. Погашение выпуска состоится в марте 2020 г.

В обращении находятся еще 2 выпуска биржевых облигаций «ГрузовичкоФ-Центр» на 40 и на 50 млн рублей, номинал бумаг 2-й и 3-й серии — 10 тыс. рублей.

Аналитическое покрытие деятельности «Нафтатранс плюс» за 6 месяцев 2019 г.

- 03 сентября 2019, 06:45

- |

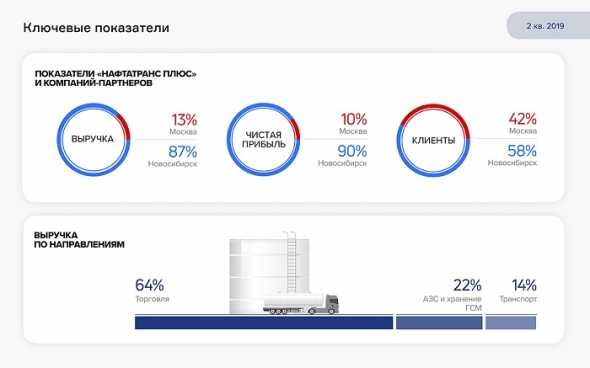

Эмитент и компании-партнеры «Нафтатранс плюс» отчитались по итогам первого полугодия 2019 г.: выручка и чистая прибыль растут; показатели долговой нагрузки, несмотря на номинальный рост, уменьшаются.

Читайте в финансовом обзоре:

• Доля направления АЗС и транспортных услуг компаний-партнеров «Нафтатранс плюс» выросла до 36%.

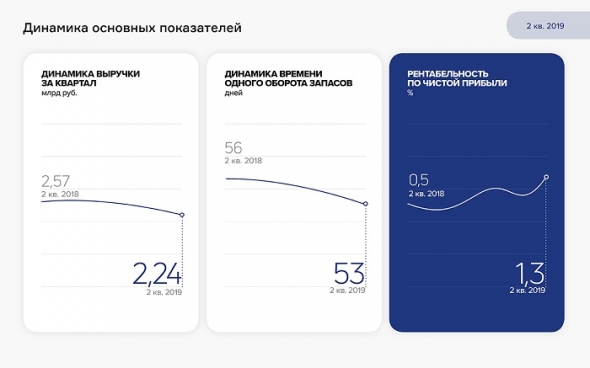

• Компании сократили период оборачиваемости запасов до 53 дней. Год назад показатель составлял 56 дней, а в середине 2017 г. — 78 дней.

• Выручка компаний-партнеров составила по итогам 6 мес. 2019 г. 4,68 млрд рублей, что на 0,7% больше, чем годом ранее.

• Чистая прибыль компаний, работающих в единой операционной цепочке «Нафтатранс плюс», на 30.06.19 составила 61,7 млн рублей. Рост в сравнении с аналогичным периодом 2018 г. — более 160%.

( Читать дальше )

Третий купон по облигациям «ТаксовичкоФ» выплатят сегодня

- 02 сентября 2019, 13:47

- |

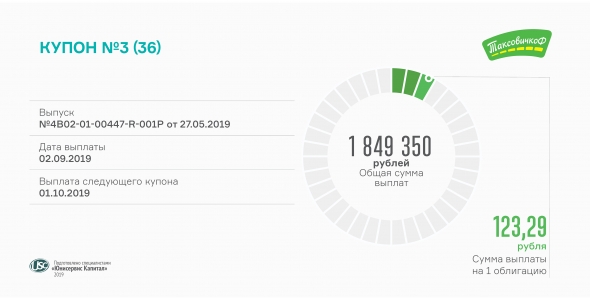

Выплата купонного дохода, выпавшая на воскресенье, перенесена на 2 сентября.

Всего компания выплатит держателям биржевых облигаций в понедельник почти 1,85 млн рублей, или по 123,29 рубля на одну ценную бумагу. Купонный доход рассчитывается каждые 30 дней по ставке 15% годовых.

Оборот облигаций выпуска «ТаксовичкоФ-БО-П01» в августе превысил 53 млн рублей, что составляет третью часть суммы займа. Средневзвешенная цена выросла до 100,19% от номинала. Сделки проходили ежедневно.

Облигации находятся в обращении с июня (RU000A100E70). Номинал ценной бумаги — 10 тыс. рублей. Срок обращения выпуска — 3 года. Купон выплачивается раз в месяц. С 15-го купонного периода начнется амортизация: компания будет погашать ежеквартально по 12,5% от номинала облигаций. Заем оформлен на ООО «Транс-Миссия» — правообладателя товарного знака «ТаксовичкоФ», который передает заказы таксопаркам-партнерам.

Финансовые итоги работы сервиса за 6 месяцев 2019 г. смотрите в аналитическом обзоре.

Поставщик бумаги «ИТЦ-Трейд» зарегистрировал программу облигаций

- 30 августа 2019, 09:54

- |

Московская биржа присвоила программе биржевых облигаций ООО «ИТЦ-Трейд» номер 4-00466-R-001P-02E от 29.08.2019.

Первый выпуск облигаций разместит новосибирский поставщик картона, бумаги и изделий из нее — «ИТЦ-Трейд». Компания располагает тремя филиалами: в Омске, Барнауле и Красноярске, а также имеет склады и пункты самовывоза в шестнадцати городах на территории Сибири и Дальнего Востока.

Стратегия развития предполагает увеличение доли компании на рынке за счет расширения территории присутствия. Привлекаемые средства компания планирует направить на финансирование поставок крупным федеральным клиентам.

В рамках зарегистрированной программы серии 001Р компания может привлечь до 1 млрд рублей, максимальный срок погашения каждого выпуска не должен превышать 4 года, или 1440 дней с даты начала размещения биржевых облигаций. Программа не предусматривает ограничения по количеству выпусков, ставке купона и длительности купонного периода.

На сентябрь запланирована регистрация условий первого выпуска биржевых облигаций. Сбор предварительных заявок частных инвесторов на участие в первичном размещении проведет «Юнисервис Капитал».

Финансовые итоги «НЗРМ» в аналитическом покрытии за 6 месяцев 2019 г.

- 29 августа 2019, 07:06

- |

Ключевые тезисы:

- «НЗРМ» является небольшим, но быстрорастущим, благодаря расширению клиентской базы, предприятием с высокой для своей отрасли рентабельностью по EBIT — 5,2%.

- Из негативных аспектов можно выделить длительный период оборачиваемости запасов и низкую долю собственного капитала — 8,4% в структуре пассивов.

- Компания растет преимущественно за счет средств частных инвесторов и банковских кредитов. Оформленные в 2018-19 гг. займы для покупки оборудования увеличили процентные платежи, что негативно сказалось на чистой прибыли.

- Во втором квартале компания нарастила выручку за счет поставок крупным клиентам, которые работают с заводом на протяжении последних 1-2 лет. По итогам полугодия выручка составила 812 млн руб., рост по отношению к аналогичному периоду прошлого года — 4%.

( Читать дальше )

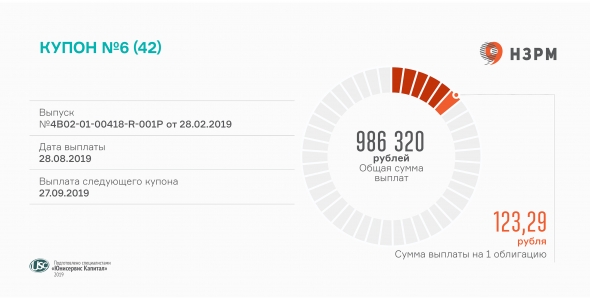

6-й купон по облигациям выплатил «НЗРМ»

- 28 августа 2019, 12:47

- |

Ежемесячные выплаты рассчитываются, исходя из ставки 15%, и составляют по 123,29 рубля на ценную бумагу. Всего в обращении с 1 марта находится 8 тыс. облигаций «НЗРМ» первой серии (RU000A1004Z9).

Бонды компании ликвидны на вторичном рынке. Объем торгов в июле составил 40% выпуска, или 33,3 млн рублей. Средневзвешенная цена выросла за месяц до 101,14%. Сделки с облигациями «НЗРМ» совершались на Мосбирже в течение каждого из 23 торговых дней прошлого месяца.

Напомним, полгода назад компания разместила облигационный заем объемом 80 млн рублей. Номинал ценной бумаги — 10 тыс. рублей. Ставка 15% годовых действительна до 12 купонного периода включительно, после компания вправе ее пересмотреть в рамках оферты в феврале 2020 г.

Финансовые итоги «НЗРМ» в аналитическом покрытии за 6 мес. 2019 г. появятся до конца недели.

Кондитерские Kuzina выпустят облигации

- 27 августа 2019, 08:02

- |

Зарегистрирована программа новосибирского ООО «Кузина» №4-00480-R-001P-02E от 26.08.2019 объемом до 500 млн рублей. В рамках программы компания может выпустить биржевые облигации по открытой подписке, максимальный срок погашения — 1440 дней.

Регистрация условий первого выпуска облигаций запланирована на сентябрь. Одновременно мы организуем сбор предварительных заявок от частных инвесторов на участие в первичном размещении. О начале приема заявок сообщим дополнительно.

Ценные бумаги разместит ООО «Кузина», управляющая 17 кондитерскими Kuzina в Новосибирске и двумя — в Барнауле. Всего же в сети более 50 магазинов, учитывая работающие по франшизе в Томске и Якутске, а также собственные в Москве.

Стратегия развития компании предполагает увеличение сети как на территории присутствия, так и за ее рамками. На эти цели и привлекается дополнительное финансирование.

---

Kuzina — сеть кондитерских с посадочными местами, специализирующаяся на продаже кофе, десертов и сэндвичей. Производство продукции организовано на двух площадках в Новосибирске и Москве.

Сеть существует более 15 лет: первая кондитерская открылась в 2003 году. С 2018 года начались продажи франшизы.

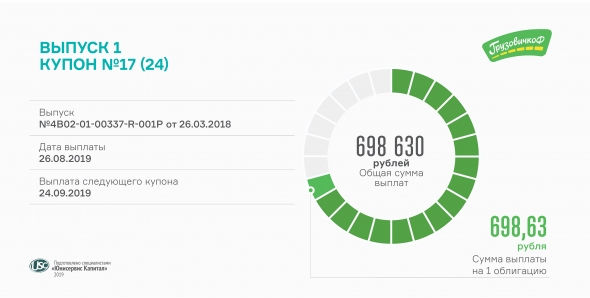

«ГрузовичкоФ» выплатил 17-й купон

- 26 августа 2019, 14:14

- |

Доход, подлежащий выплате по одной облигации, составляет 698,63 рублей. Расчет проводится по ставке 17% годовых, общая сумма выплат достигла 698 630 рублей. По условиям займа, выплаты по купону осуществляются ежемесячно.

Плановая дата выплаты 17-го купона выпала на выходной день, 25 августа, в связи с этим выплата была перенесена на понедельник.

В конце августа мувинговая компания уже выплатила 9-й купон держателям второго выпуска и 2-й — третьего выпуска. Привлеченные инвестиции позволили увеличить автопарк сервиса грузоперевозок.

Впервые на Московскую биржу «ГрузовичкоФ» вышел, разместив в апреле 2018 г. выпуск облигаций общим номинальным объемом 50 млн рублей (RU000A0ZZ0R3).

Вторичный объем торгов бондами 1-й серии превысил в июле 8 млн рублей. Средневзвешенная цена составила 104,87%. Ввиду приближающего погашения выпуска в марте 2020 г. доходность держится на уровне 10-11% годовых.

Об итогах деятельности сервиса «ГрузовичкоФ» за первое полугодие 2019 г. читайте в аналитическом покрытии.

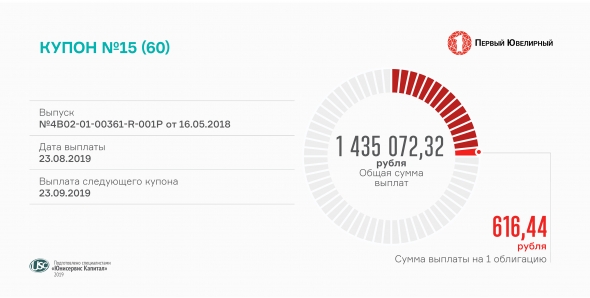

«Первый ювелирный» выплатил доход за 15-й купонный период

- 23 августа 2019, 15:41

- |

Всего за завершившийся купонный период выплачено более 1,4 млн рублей. По выпуску биржевых облигаций предусмотрен ежемесячный купон, на второй год обращения ставка установлена на уровне 15% годовых.

Компания начала размещение пятилетних облигаций в мае 2018 года (RU000A0ZZ8A2). В обращении находится 2 328 ценных бумаг, номинал каждой — 50 тыс. рублей.

По итогам июльских торгов цена облигаций «Первого ювелирного — драгоценные металлы» выросла до 101,21% от номинала. Торговый оборот остался на уровне июня — 5,5 млн рублей, а количество торговых дней, в течение которых совершались сделки с ценными бумагами эмитента, увеличилось с 16 до 20.

теги блога Юнисервис Капитал

- EY

- Forbes

- Kuzina

- lady & gentleman CITY

- RU000A0ZZ7R8

- RU000A1004Z9

- RU000A100FY3

- RU000A100WR2

- RU000A101HQ3

- RU000A102036

- агрегатор

- аналитическое покрытие

- Антон Лыков

- аффинаж

- биржевые облигации

- БК

- БК облигации

- бренды

- ВДО

- выплата купона

- грузовичкоф

- Грузовичкоф облигации

- долговая нагрузка

- Доставка

- дядя денер

- Дядя Дёнер облигации

- инвесторам

- иностранные инвестиции

- интервью

- интернет-магазин

- клиенты и рынки

- коммерческие облигации

- коронавирус

- Кузина облигации

- Логистика

- Московская Биржа

- нафтатранс плюс

- нзрм

- НЗРМ облигации

- новосибирскхлебопродукт

- Новосибирскхлебопродукт облигации

- Облигации

- Общепит

- объём торгов

- оффтоп

- программа лояльности

- пюдм

- развитие бизнеса

- рентабельность

- Ритейл

- самоизоляция

- себестоимость

- сибстекло

- Сибстекло облигации

- СМАК

- средневзвешенная цена

- субсидии

- таксовичкоф

- транспортировка ГСМ

- Трейд Менеджмент (lady & gentleman CITY) облигации

- ультра

- Ультра облигации

- фастфуд

- финансовые показатели

- шаурма

- экспансия

- Юнисервис Капитал