УРАЛСИБ Брокер

НМТП продает зерновой терминал в Новороссийске

- 15 февраля 2019, 12:14

- |

ВТБ покупает зерновой терминал у НМТП. Вчера Группа НМТП сообщила о том, что Банк ВТБ и Новороссийский морской торговый порт достигли договоренности и подписали обязывающие документы о приобретении банком 100% ООО «Новороссийский зерновой терминал» (НЗТ). Сделка, закрытие которой запланировано на 2 кв. 2019 г., получила одобрение со стороны регулирующих органов.

НЗТ – один из самых рентабельных активов Группы НМТП. Последнее время ВТБ приобретает зерновые активы на юге РФ – ОЗК, НКХП, а теперь НЗТ. Можно предположить, что в будущем они будут собраны в холдинг и выставлены на продажу. Исходя из мультипликаторов НМТП и НКХП, акции которых торгуются на бирже, НЗТ можно оценить в 15–20 млрд руб. (исходя из результатов ООО «НЗТ» по РСБУ за 2017 г.), при этом акции российских стивидорных компаний торгуются с существенным дисконтом к мультипликаторам сопоставимых международных компаний.

НМТП может увеличить дивиденды. Транснефть, недавно выкупившая долю Группы Сумма в НМТП, может продолжить продажу непрофильных активов, не связанных с перевалкой нефти и нефтепродуктов (в частности, терминалов по перевалке контейнеров и генеральных грузов), что окажет единовременную поддержу денежному потоку НМТП. Ранее менеджмент Транснефти уже рассматривал сценарий выделения из Группы НМТП нефтяного бизнеса.

( Читать дальше )

- комментировать

- 322

- Комментарии ( 0 )

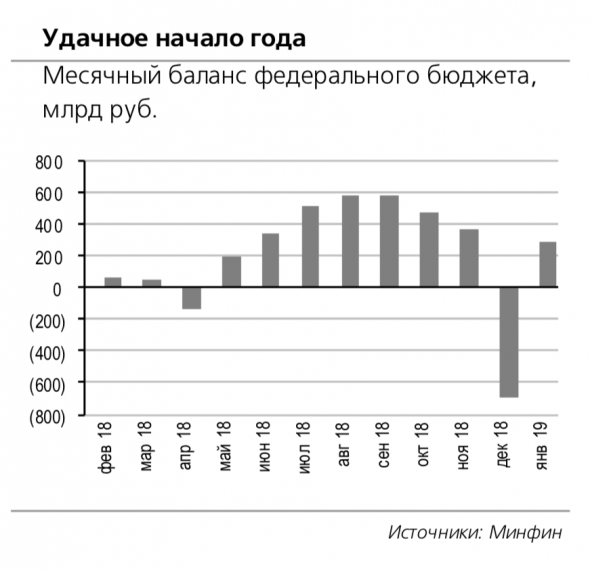

Рост НДС и цен на энергоносители обеспечил наполнение бюджета

- 15 февраля 2019, 12:10

- |

Доля нефтегазовых доходов бюджета увеличилась. Доходы федерального бюджета в январе 2019 г. составили 1,49 трлн руб., или 7,4% годового плана, а расходы – 1,2 трлн руб., или 6,7% от запланированной на год суммы. Доля нефтегазовых доходов бюджета в январе выросла до 45,8% с 41,8% в декабре 2018 г., а доля ненефтегазовых – сократилась до 54,2% с 58,2% месяцем ранее. При этом в январе 2019 г. расходы федерального бюджета на национальную оборону выросли на 41,5% год к году, на образование – на 44%, на социальную политику – на 16%. Расходы на общегосударственные вопросы сократились на 20,4%, на национальную экономику – на 23,1%, на обслуживание государственного и муниципального долга – на 26,1%, на здравоохранение – на 12,5%.

( Читать дальше )

Макростатистика разочаровала мировые рынки

- 15 февраля 2019, 10:31

- |

( Читать дальше )

Результаты аукционов Минфина выглядят неоднозначно.

- 14 февраля 2019, 14:24

- |

Несмотря на то что цены на нефть вчера утром продолжили движение вверх и преодолели рубеж 63 долл./барр., а рубль слегка укрепился, котировки большинства ОФЗ начали день преимущественно снижением. Таким образом, ничто не предвещало большого ажиотажа на аукционах Минфина. Ктому же в предшествующие дни в сегменте рублевого долга превалировали продажи, а объемы торгов были сравнительно невысокими.

Первым состоялся аукцион по пятилетнему выпуску ОФЗ, и результаты следующие:

- Спрос на ОФЗ 26223 с погашением в феврале 2024 г. был очень высоким и достиг 54,3 млрд руб., в результате Минфин продал бумаг на 38,1 млрд руб. Доходность по цене отсечения составила 8,12% годовых, что к закрытию рынка во вторник означает премию в размере 5 б.п. – немало, на наш взгляд. При этом отметим, что значительная часть объема была выкуплена несколькими крупными лотами, которые, вероятно, выставлял один участник.

Успешный, казалось бы, с точки зрения спроса аукцион был воспринят рынком негативно, и снижение цен ОФЗ ускорилось. Отсутствие лимита предложения и предоставленная к тому же премия вполне логично привели к росту доходностей, при этом давление на кривую может сохраниться и в будущем.

( Читать дальше )

Яндекс: ожидаем сохранения сильной динамики выручки

- 14 февраля 2019, 12:03

- |

Мы прогнозируем выручку в размере 37 млрд руб. ... В пятницу, 15 февраля, Яндекс должен опубликовать финансовую отчетность за 4 кв. 2018 г. по US GAAP. Мы ожидаем, что компания продолжит демонстрировать впечатляющие темпы роста выручки, особенно в новых направлениях бизнеса. В частности, мы прогнозируем рост консолидированной выручки на 33%(здесь и далее – год к году) до 37,1 млрд руб. (557 млн долл.) даже с учетом деконсолидации Яндекс.Маркета в результате сделки со Сбербанком начиная с конца апреля прошлого года. Мы также ожидаем, что скорректированная EBITDA увеличится на 35% до 12,6 млрд руб. (189 млн долл.). Это будет означать повышение рентабельности по EBITDA на 0,5 п.п. до 33,9%.

… включая 6,0 млрд руб. в сегменте «Такси». Выручка Яндекса в сегменте «Поиск и портал» за отчетный период, по нашим прогнозам, увеличится на 25% до 30,2 млрд руб. (453 млн долл.), поддерживаемая ростом онлайн-сегмента российского рекламного рынка и сохранением лидирующих позиций компании на рынке онлайн-поиска. Примечательно, что доля поиска Яндекса на устройствах на платформе Андроид увеличилась за квартал на 0,4 п.п. до 49,5% и превзошла долю Google.

( Читать дальше )

В ожидании новостей о переговорах США и КНР

- 14 февраля 2019, 10:27

- |

( Читать дальше )

Рынок будет осторожен на сегодняшних аукционах Минфина.

- 13 февраля 2019, 12:21

- |

Несмотря на то что цены на нефть во вторник выросли более чем на 2% и Конгресс США перенес слушания по санкционной политике (новая дата пока не известна), рублевые активы вчера смотрелись откровенно слабо. Российская валюта за основную торговую сессию укрепилась всего на 0,3% (была в районе 65,6 руб./долл.), ОФЗ же вообще закрылись снижением котировок. Правда, объем сделок был небольшим и едва достиг 10 млрд руб., снижение цен составило всего 0,1 п.п. Мы думаем, некоторую нервозность у инвесторов вызывают сегодняшние аукционы Минфина по новым правилам, на которых, как мы и ждали, будут предложены пятилетние ОФЗ 26223 и десятилетние ОФЗ 26224. Аналогичная комбинация бумаг была на аукционе двухнедельной давности, который прошел очень успешно и, видимо, стал одним из триггеров для Минфина изменить подход к размещению госбумаг.

Напомним, результаты предыдущих аукционов по выпускам были следующими:

- Спрос на ОФЗ 26223 с погашением в феврале 2024 г. достиг почти 45 млрд руб., что позволило Минфину разместить бумаг на 15 млрд руб. без премии ко вторичному рынку. Тогда доходность по цене отсечения составила 8,22% годовых, вчера же вечером она была в районе 8,05% годовых.

( Читать дальше )

МТС выкупила большую часть доли Системы в МТС-Банке

- 13 февраля 2019, 11:54

- |

Пакет в 39,5% продан за 11,4 млрд руб. МТС выкупила у своей материнской компании АФК «Система» 39,4% из остававшихся у нее 43,2% в МТС-Банке. Об этом сообщила вчера МТС. Пакет был продан за 11,4 млрд руб., что предполагает оценку всего капитала банка на уровне 29 млрд руб. и соответствует цене предыдущей сделки в июле прошлого года, в рамках которой МТС приобрела у Системы 28,6% акций МТС-Банка за 8,3 млрд руб., увеличив свою долю с 26,6% до 55% и получив контроль над компанией.

Сделка увеличит чистый долг МТС на 6%. Очередное увеличение доли МТС в МТС-Банке повысит чистый долг МТС приблизительно на 6%, который при этом все равно останется на комфортном уровне, с коэффициентом Чистый долг/OIBDA, равным 1,3 (без применения новых стандартов МСФО). Тем не менее покупка означает достаточно высокую оценку банка на уровне 1,4 по мультипликатору P/B. Стратегия МТС-Банка предполагала активную экспансию в розничном сегменте в сотрудничестве с МТС, используя ее широкую розничную сеть и сильный бренд, но до сих пор большого успеха она не принесла. МТС вошла в капитал МТС-Банка в 2013 г. и после этого дважды предоставляла ему дополнительное финансирование через выкуп вновь выпущенных акций.

( Читать дальше )

Трансконтейнер: прибыль на максимуме за всю историю компании

- 13 февраля 2019, 11:25

- |

Чистая прибыль выросла на 64% год к году до 8,9 млрд руб. Вчера Трансконтейнер опубликовал отчетность за 2018 г. по РСБУ. Выручка возросла на 16,5% год к году до 75,9 млрд руб., выручка, скорректированная на выплаты третьим сторонам (в основном выплаты инфраструктурной и локомотивной составляющих тарифа РЖД), увеличилась на 16,1% до 30,7 млрд руб. Чистая прибыль выросла на 63,9% до рекордных для компании 8,9 млрд руб. Долговая нагрузка компании находится на низком уровне: чистый долг на конец 2018 г. составил 2,3 млрд руб., показатель Чистый долг/EBITDA за 12 мес. оказался меньше 1.

Рост объемов перевозки поддержал финансовые показатели. Основным фактором роста чистой выручки стали объемы доходных перевозок компании (перевозка клиентских контейнеров подвижным составом компании и собственных груженых контейнеров своим и привлеченным подвижным составом), которые в 2018 г. выросли на 8,4% год к году до 1,5 млн ДФЭ. При этом общий объем перевозок увеличился на 6,1% до 1,9 млн ДФЭ, тогда как

( Читать дальше )

На мировых торговых площадках сохраняется позитивный настрой

- 13 февраля 2019, 10:38

- |

( Читать дальше )