УРАЛСИБ Брокер

Mail.Ru Group: выручка больше ожиданий, но EBITDA на уровне консенсус-прогноза

- 04 марта 2019, 11:19

- |

Выручка увеличилась на 34% год к году. В пятницу Mail.Ru Group опубликовала финансовые результаты по итогам 4 кв. 2018 г., в очередной раз показавшие хороший рост выручки. Так, совокупная сегментная выручка увеличилась на 34% (на основе отчетности про-форма с учетом деконсолидации результатов платформы Pandao и консолидации сервиса UMA) до 23,4 млрд руб. (352 млн долл.) (здесь и далее – год к году), превысив наш и консенсусный прогнозы. В то же время совокупный сегментный показатель EBITDA увеличился на 42% до 8,7 млрд руб. (131 млн долл.), что на 5% ниже наших, но соответствует рыночным ожиданиям. При этом EBITDA по итогам года в целом соответствует собственному прогнозу Mail.Ru.

Компания ожидает EBITDA на уровне 32–34 млрд руб. в 2019г. ... По итогам 2019 г. Mail.Ru Group ожидает существенного замедления темпов роста выручки – до 18–22%, или 85– 88 млрд руб. При этом компания прогнозирует EBITDA в размере 32–34 млрд руб. Этот прогноз включает положительный эффект в размере 3,5 млрд руб. от использования стандарта МСФО 16, но даже с учетом этого он выглядит достаточно агрессивным, на наш взгляд.

( Читать дальше )

- комментировать

- 108

- Комментарии ( 0 )

ТМК: рентабельность американского сегмента снизилась

- 04 марта 2019, 11:11

- |

EBITDA увеличилась на 9% квартал к кварталу. В пятницу ТМК опубликовала результаты за 4 кв. 2018 г. по МСФО и провела телефонную конференцию. Выручка возросла на 5% квартал к кварталу и на 5% год к году, достигнув 1,26 млрд долл. EBITDA увеличилась соответственно на 11% и 9% до 179 млн долл., а рентабельность по EBITDA составила 14%. Чистый убыток оказался на уровне 20 млн долл., увеличившись почти в три раза по сравнению с 3 кв. 2018 г., при этом неденежный убыток от курсовых разниц составил 23 млн долл. Ковенантный чистый долг сократился по сравнению с уровнем предыдущего квартала на 7% до 2,4 млрд долл., тогда как показатель Ковенантный чистый долг/EBITDA LTM снизился до 3,5.

Рентабельность американского сегмента уменьшилась. В 4 кв. выручка российского и американского дивизионов выросла на 7% и 4% соответственно, тогда как выручка европейского сегмента снизилась на 2%. При этом рентабельность по EBITDA российского дивизиона выросла на 1,6 п.п. до 15%, что отражает увеличение в структуре продаж бесшовных труб. Рентабельность по EBITDA американского сегмента сократилась на 1,5 п.п. до 12% благодаря снижению цен на сварные трубы и росту цен на сырье.

( Читать дальше )

Китай и США близки к соглашению по торговле

- 04 марта 2019, 10:32

- |

Макростатистика еврозоны продолжает настораживать, тем не менее европейские индексы завершили пятничную сессию в зеленой зоне, Euro Stoxx 50 прибавил 0,4%, видимо, благодаря позитивному импульсу из Китая. Окончательное значение индекса обрабатывающих отраслей еврозоны Markit PMI составило 49,3. Это на 0,1 пункта выше предварительного значения, но все равно ниже пороговых 50 пунктов. В Германии индекс обрабатывающих отраслей Markit PMI совпал с предварительным, составив рекордно низкие за несколько лет 47,6. В то же время розничные продажи в стране выросли в феврале на 3,3% месяц к месяцу и на 2,2% год к году.

( Читать дальше )

Внутренний рынок долга

- 01 марта 2019, 16:58

- |

Главной новостью, поддержавшей облигации РФ, безусловно, стало заявление замдиректора департамента ДКП Банка России Андрея Липина о возможном переходе к менее жесткой монетарной политике уже в 2019 г., в связи с тем что в конце этого года инфляция может выйти на целевой уровень (4%). В наших предыдущих комментариях мы отмечали, что текущие данные по инфляции свидетельствуют о более медленном росте потребительских цен по сравнению с ожиданиями регулятора и участников рынка.

( Читать дальше )

Сбербанк: все годовые цели достигнуты

- 01 марта 2019, 16:41

- |

Маржа ожидаемо снизилась. Сбербанк вчера опубликовал результаты за 4 кв. 2018 г. по МСФО и провел телефонную конференцию. Чистая прибыль оказалась близка к ожиданиям – на 4% выше нашего и на 1% – консенсусного прогнозов. Основной доход и операционные расходы не преподнесли сюрпризов, а меньший, чем ожидалось, объем резервных отчислений был нивелирован отставанием от прогнозов по прочему доходу. ЧПМ по старой методологии снизилась на 40 б.п. за квартал (мы ждали минус 30 б.п.). При этом банк представил новую методологию расчета в связи с вводимой в 2019 г. поправкой на резервы по кредитам 3-й стадии по методологии МСФО 9. Новый расчет повысил показатель примерно на 25 б.п., а квартальное снижение по нему было ближе к 30 б.п. Рост чистых комиссий (с поправкой на Денизбанк) относительно 4 кв. 2017 г. замедлился до 8% год к году, но это произошло из-за технической корректировки в конце 2017 г. на новый учет по программе лояльности. За весь год чистые комиссии выросли на 18%, в рамках прогноза менеджмента. Прочие доходы традиционно для 4 кв. были низкими, в частности, давление оказала отрицательная переоценка по статье обесценение нефинансовых активов – банк проводит реинвентаризацию и переоценку в конце года. При этом совокупный показатель был ощутимо выше, чем в предыдущие два года.

( Читать дальше )

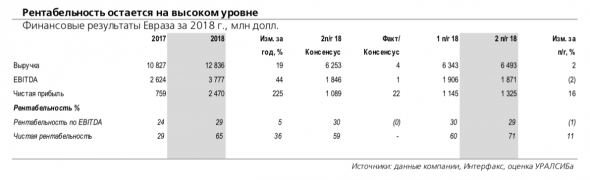

Евраз: рост свободного денежного потока

- 01 марта 2019, 12:35

- |

Свободный денежный поток остается на высоком уровне, несмотря на снижение цен в конце прошлого года. Несмотря на рост капзатрат во 2 п/г, свободный денежный поток вырос благодаря высвобождению рабочего капитала. Менеджмент подтвердил ранее объявленные планы увеличить инвестпрограмму: ожидается, что капзатраты в период с 2019 по 2022 гг. будут составлять ежегодно 800–900 млн долл. (то есть ежегодный средний уровень капзатрат будет на 33–52% выше уровня капзатрат в 2018 г.). При этом целевой ориентир по показателю Чистый долг/EBITDA, по ожиданиям менеджмента, в среднесрочной перспективе не должен превысить 2 (сейчас 0,9). С другой стороны, планы о росте капзатрат не новость для рынка (Евраз заявлял о них в октябре прошлого года).

( Читать дальше )

ЛУКОЙЛ: ожидаем роста EBITDA в долларах на 2% год к году

- 01 марта 2019, 11:36

- |

EBITDA может снизиться на 19% квартал к кварталу, но вырасти на 16% год к году. ЛУКОЙЛ планирует опубликовать отчетность за 4 кв. 2018 г. по МСФО в понедельник, 4 марта. По нашим оценкам, выручка вырастет на 23% год к году и снизится на 11% квартал к кварталу до 2 050 млрд руб. (30,8 млрд долл.). EBITDA, как мы ожидаем, составит 260 млрд руб. (3,91 млрд долл.), что соответствует росту на 16% год к году и сокращению на 19% квартал к кварталу. В пересчете на доллары EBITDA, по нашим расчетам, увеличится на 2%, но снизится на 20% соответственно. Мы полагаем, что чистая прибыль вырастет на 16% относительно уровня годичной давности и уменьшится на 24% к предыдущему кварталу до 140 млрд руб. (2,11 млрд долл.).

Влияние снизившихся цен смягчено ростом добычи. Средняя цена нефти Urals снизилась квартал к кварталу на 9% до 67 долл./барр., а в рублевом выражении – на 8% до 4,47 тыс. руб./барр. Цена Urals за вычетом экспортной пошлины упала в долларах на 14% до 48 долл./барр., в рублевом выражении – на 13% до 3,19 тыс. руб./барр. квартал к кварталу. Рост чистой экспортной цены год к году составил 1% в долларах и 15% в рублях.

( Читать дальше )

Мировые рынки снизились из-за геополитических проблем

- 01 марта 2019, 11:03

- |

Американский рынок также завершили день в красной зоне, несмотря на хорошую макростатистику. ВВП США в 4 кв., по предварительной оценке, вырос на 2,6% в годовом исчислении, что на 0,4 п.п. лучше ожиданий рынка, но ниже темпов роста в 3 кв., составивших 3,5%.

( Читать дальше )

Внутренний рынок долга

- 28 февраля 2019, 12:11

- |

Минфин занял рекордные 57,6 млрд руб., результаты аукционов оказались неожиданными. Российская валюта начала вчера основную сессию в районе 65,7 руб./долл. и весь день находилась в крайне узком диапазоне, сделав попытку немного подешеветь лишь вечером. В сегменте ОФЗ динамика поначалу была нейтральной: инвесторы ждали выхода Минфина на первичный рынок. Выход этот оказался весьма успешным.

Первым состоялся аукцион по пятилетнему выпуску:

- Спрос на ОФЗ 26223 с погашением в феврале 2024 г. составил 46,7 млрд руб., благодаря чему Минфин доразместил эту серию на 35,1 млрд руб. Доходность по цене отсечения была установлена в размере 8,24% годовых. Это означает, что вновь была предоставлена небольшая премия, порядка 4 б.п., к уровню вторичного рынка.

Затем была предложена десятилетняя дюрация:

- Спрос на ОФЗ 26224 с погашением в мае 2029 г. немного превысил 29 млрд руб., в результате ведомство продало выпуск на 22,5 млрд руб. В этом случае также была предоставлена небольшая премия ко вторичному рынку – порядка 3 б.п., учитывая

( Читать дальше )

Mail.Ru Group: в центре внимания динамика рентабельности

- 28 февраля 2019, 12:03

- |

Мы ожидаем выручку в размере 22 млрд руб. и рентабельность по EBITDA на уровне 41,9%. Завтра, 1 марта, Mail.Ru Group опубликует финансовую отчетность за 4 кв. 2018 г. по МСФО. Ключевым вопросом будет, сможет ли компания продемонстрировать улучшение рентабельности, необходимое для выполнения ее собственного прогноза по итогам 2018 г. В частности, по нашим оценкам, совокупная сегментная выручка Mail.Ru составит 22,0 млрд руб. (331 млн долл.), EBITDA – 9,2 млрд руб. (138 млн долл.), что предполагает рентабельность по EBITDA на уровне 41,9% (против 24,5% в предыдущем квартале). Мы также ожидаем, что чистая прибыль достигнет 6,0 млрд руб. (91 млн долл.), что означает чистую рентабельность 27,5%.

Онлайн-реклама останется главным источником выручки. По нашим прогнозам, выручка компании от онлайн-рекламы в четвертом квартале составит 10,1 млрд руб. (152 млн долл.), от MMO-игр – 6,2 млрд руб. (93 млн долл.), от социальных сервисов (community IVAS) – 4,1 млрд руб. (62 млн долл.). В части затрат мы ожидаем расходы на персонал в размере 3,9 млрд руб. (58 млн долл.), на аренду офисных помещений и техобслуживание – 630 млн руб. (9 млн долл.), агентские и партнерские комиссии – на уровне до 3,7 млрд руб. (56 млн долл.).

( Читать дальше )