Satoshi Nakamoto

Крупнейшие в мире инвесторы рисуют мрачную картину на 2019 год.

- 30 декабря 2018, 06:37

- |

Bloomberg недавно опубликовал выборку мнений топ-менеджеров портфелей и стратегов, которые поделились своими взглядами на все классы активов в преддверии нового года. Общая тема: акции будут рискованными, волатильность вернется, а доходность по всем классам активов может быть «приглушена» в новом году.

Кристина Хупер, главный стратег Invesco по глобальным рынкам, рекомендует акции развивающихся рынков.

Дэн Ивасцин из PIMCO считает, что волатильность будет расти, а кредитные спрэды будут расширяться. Он считает, что это признаки экономического спада, который произойдет в течение следующих двух лет.

Король облигаций Джефф Гандлах, предложил просто избегать акций США и корпоративного долга в целом, а также избегать долгосрочных казначейских обязательств. Гундлах считает, что лучшие ставки на 2019 год — это высококачественные фонды облигаций с низкой продолжительностью и низкой волатильностью.

Ричард Тернилл, из BlackRock, сказал – качественно отбирайте акции: ищите компании с хорошим денежным потоком, устойчивым ростом и чистыми балансами. Он также признал, что замедление было неизбежным, заявив: «Мы наблюдаем замедление глобального роста корпоративных доходов в 2019 году».

( Читать дальше )

- комментировать

- 3.5К | ★3

- Комментарии ( 8 )

Приход кредитного кризиса

- 29 декабря 2018, 10:27

- |

Те из нас, кто внимательно следит за кредитным циклом, не должны удивляться текущему падению на фондовых рынках. Это должно было случиться в любом случае.

Кризис приближается, и в ближайшие месяцы можно ожидать, что он превратится во что-то гораздо более неприятное.

Это будет непрерывный кризис, который будет становиться все хуже и дольше, от шести месяцев до года, после чего наступит период восстановления экономики.

США вступают в серьезную рецессию, которая по своему характеру аналогична периоду 1930-33 годов.

Еврозона безвозвратно разорена

Можно легко заключить, что ЕС и, в частности, Еврозона — это финансовая и системная бомба замедленного действия, ожидающая своего появления.

Источник: https://www.goldmoney.com/research/goldmoney-insights/the-arrival-of-the-credit-crisis

Россия скупает золото

- 13 октября 2014, 15:20

- |

Японская деловая пресса утверждает, что Россия активно готовится к краху долларовой финансовой системы, причём не в одиночестве, а в компании с Китаем. Такие выводы японцы делают из взятого Москвой и Пекином курса на наращивание резервов золота.

Статья «Россия скупает золото. Не только из-за санкций» опубликована не каким-нибудь маргинальным изданием, а японским агентством деловой информации Nikkei — и это заставляет отнестись к ней максимально серьезно:

http://inosmi.ru/economic/20141008/223504409.html

Напомню, что Nikkei — самое старое и самое известное экономическое СМИ Японии. Даже индекс Токийской биржи называется «Nikkei 225».

Автор статьи, экономический журналист Такаюки Танака, полагает, что Россия скупает золото не только для того, чтобы смягчить эффект от санкций со стороны Запада, но и для того чтобы «подорвать» западную финансовую систему Танака отмечает, что Россия изменила свою политику менеджмента золотовалютных резервов:

( Читать дальше )

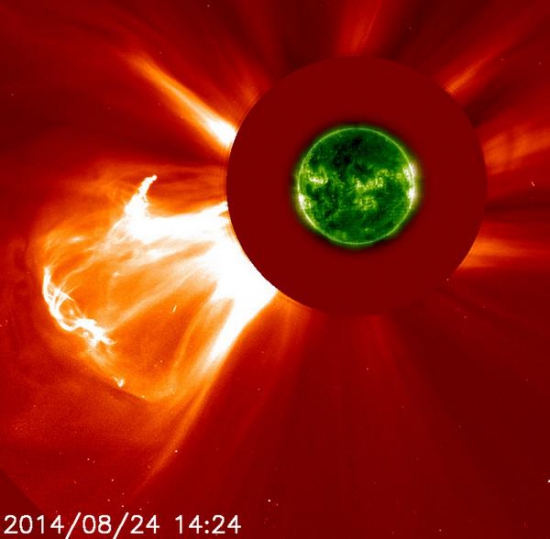

Гиганская солнечная вспышка.

- 25 августа 2014, 03:56

- |

Росатом» и РЖД построят высокоскоростное ж/д сообщение

- 24 мая 2014, 04:41

- |

«Росатом» и РЖД подписали соглашение о создании в России высокоскоростного железнодорожного транспорта на основе магнитной левитации. Об этом сообщает корреспондент «Газеты.Ru».

Соответствующее соглашение было подписано в рамках Петербургского международного экономического форума. Подобные поезда, образцы которых уже есть в Японии, Китае и Южной Корее, способны преодолеть расстояние от Москвы до Владивостока меньше чем за 20 часов и развивать скорость более 500 км в час.

Отмечается, что создание такого транспорта потребует прокладки совершенно новых путей. По словам генерального директора «Росатома» Сергея Кириенко, работы ведутся в НИИЭФА им. Ефремова, «который имеет существенный технологический задел в проектировании и создании различных магнитных систем электрофизических установок, базирующихся на применении постоянных магнитов и сверхпроводниковых материалов».

( Читать дальше )

Путин овладеет планетой без войны

- 19 апреля 2014, 11:15

- |

I. Бойся, Америка!

На польском ресурсе «Blogpublika» появилась статья Адама Петрасевича, в которой увлекательно рассказывается о том, почему миром вполне по-царски скоро начнёт править Россия. Причём ей для этого и война не потребуется.

Прежде чем перейти к обзору, напомним, что Запад рассуждает сейчас о новых санкциях против России. Однако в странах ЕС не все поддерживают санкционные идеи Барака Обамы. Тем не менее, Вашингтон собирается ввести жёсткие запретительные меры, направленные против российских ведущих промышленных отраслей. Впрочем, пока это только разговоры. Автор же статьи на польском ресурсе почему-то полагает, что именно Вашингтон не дозволяет наказать Россию.

( Читать дальше )

теги блога Satoshi Nakamoto

- AAPL

- Amazon

- bayback

- buyback

- cl

- CME Group

- commoditeis

- commodities

- Earning season

- earnings

- EBITDA

- EM

- ETF

- FB

- Monetary Policy

- NASDAQ

- NYSE

- PMI

- S&P500

- S&P500 фьючерс

- SBER

- Small Caps

- stock

- stocks

- TIPS

- TSLA

- Walmart

- WMT

- Азиатские рынки

- акции

- акции США

- анализ

- анализ рынка

- аналитика

- Аудит

- Банки

- бонды

- ВВП Китая

- ВВП США

- Венеция

- война

- газ

- Газпром

- Гонконг

- диверсификация

- доллар

- Золото

- ИИ

- инвестиционная стратегия

- Инфляция

- инфографика

- Иран

- искусственный интеллект

- Исследование

- исследование рынка

- исследования

- История

- Италия

- Китай

- коммодити

- Коррупция

- кризис

- криптобиржа

- криптовалюта

- Крым

- Кубок Роббинса

- мировая экономика

- мировой кризис

- мировой рынок

- недвижимость

- нефть

- Обама

- оффтоп

- палладий

- пенсионный фонд

- психология трейдинга

- Путин

- рабочие места

- рейтинг

- Рецессия

- РЖД

- российские олигархи

- Россия

- Россия - Китай

- Рубль

- рынок

- сбербанк

- сезон отчётов

- серебро

- СМЕ

- США

- Торговые войны

- Украина

- флорида

- ФРС

- фьючерс S&P 500

- фьючерс доллар-рубль

- ФЬЮЧЕРСЫ

- хедж-фонд

- экономика США