Roman Zimin

Всем привет. Кто объяснит с чем связан рост энерго сбытовых компаний с начала года?

- 01 февраля 2025, 08:54

- |

- ответить

- 473

- Ответы ( 6 )

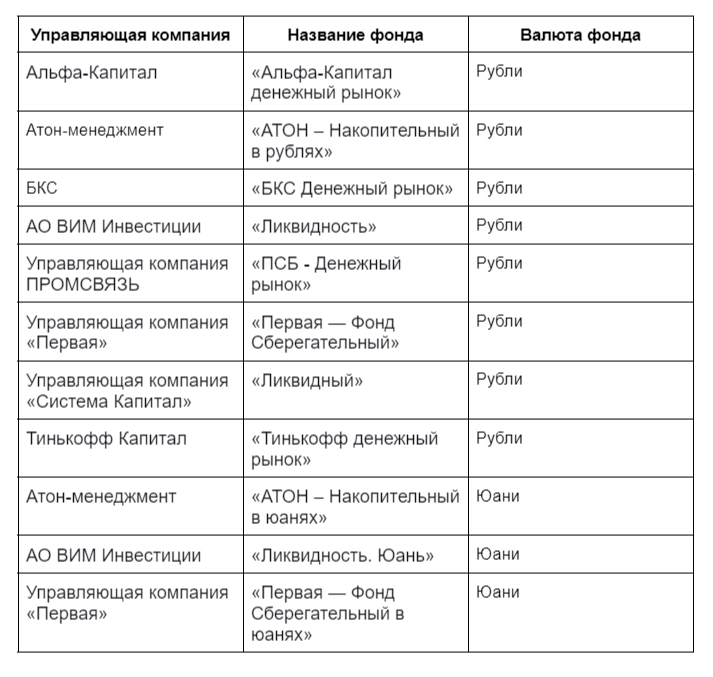

РЕПО с ЦК и КСУ

- 28 января 2025, 10:42

- |

Чтобы лучше понять тему, предлагаю для начала разобраться с определениями.

РЕПО — это соглашение, при котором одна сторона продаёт ценные бумаги другой стороне с условием выкупить их обратно в согласованный срок по согласованной цене

РЕПО с ЦК — это биржевая операция с центральным контрагентом, в роли которого выступает Национальный клиринговый центр (НКЦ).

Если просто, то вы размещаете на бирже денежные средства, под залог каких-то активов, например акций. Взамен вам выдается Клиринговый Сертификат Участия (КСУ) подтверждающий, что вы имеете право на данные акции или другие ценные бумаги. По окончании займа деньги и проценты поступают к заемщику и выкупается обратно КСУ или ценные бумаги, в зависимости от того что было передано.

( Читать дальше )

Влияние высоких ставок, экскурс из истории

- 22 января 2025, 12:52

- |

Наблюдая текущую ситуацию с высокой ключевой ставкой и как следствие с высокими ставками по кредитам и депозитам, задаюсь вопросом были ли подобные ситуации в прошлом и к чему они привели.

После 1979 года премьер-министром Великобритании была избрана Маргарет Тэтчер, известная также как «Железная Леди». Направление правительства Тэтчер было направлено на устранение смешанной экономики: снижение ставки подоходного налога, уменьшение государственных расходов, контроль над движением капитала компаний и наиболее знаковым оказалась приватизация компаний (общеизвестная компания British Petroleum и многие другие). Жесткие меры со временем дали положительные результаты и британская экономика выбилась в мировые лидеры. Но какой ценой?

Стоит отметить период повышения ключевой ставки в целях снижения инфляции путем уменьшения экономической активности, и как следствие спроса. Высокая процентная ставка смогла привлечь капитал на рынок, т.к. финансовые активы, деноминированные в фунтах стерлингов, стали более привлекательными по сравнению с активами в других валютах.

( Читать дальше )

Наркономика. Или как взглянуть на наркокартели со стороны бизнеса.

- 21 января 2025, 15:52

- |

“Наркономика” берет начало от статьи в журнале “Economist”, посвященной деятельности картелей в Мексике, выпущенной в 2012 году. Далее переросло уже в полноценный труд, который показывает бизнес наркокартелей уже с другой, углубленной и непривычной для читателя стороны.

На протяжении книги автор раскрывает устройство наркобизнеса как работающую систему, по аналогии с современными корпорациями. В ходе аналитического исследования наркобизнес показывается не как бессмысленная машина по созданию насилия, а как продуманный механизм с четкими экономическими расчетами, со своей HR политикой, диверсификацией рисков, продуманными PR компаниями а также с использованием офшоров для ведения деятельности. Достаточно много общего с реальным бизнесом, не правда ли? Подкрепляется все опытом автора, который лично брал интервью у членов банд и посещал не самые безопасные районы Мексики и не только.

Для себя отметил, что методы по борьбе с наркобизнесом должны быть направлены в сторону потребителя, под непрекращающейся поддержке от государства. Подавляющее число мер принимается по отношению к производителю, однако гораздо эффективнее воздействовать на спрос. А также не экономить на превентивных мерах, например выделения средств на реабилитацию, лечение зависимостей и создание рабочих мест.

( Читать дальше )

Небольшой пост о финансовых реформах

- 17 января 2025, 11:54

- |

Читаю книгу «Как устроена экономика» Ха Джун Чанг. Вот что показалось очень интересным и хотел бы обсудить.

После крупного финансового кризиса в 1929 году, называемого также Великой Депрессией, в США прошли значительные финансовые реформы. В 1933 году по программе «Первый новый курс» 1933 — 1934 г.г. была произведена установка системы по страхованию мелких вкладчиков от банкротства банков и ужесточили регулирование фондового рынка. В дальнейшем при программе «Второй новый курс» 1935-1938 г.г. были проведены социальные реформы, в том числе на усиление профсоюзов.

Наша система АСВ начала функционировать с 2004 года, т.е. на 70 лет позже чем аналогичный закон был принят в США. Возможно и мы стали близки к принятию пары законов об ужесточении регулирования фондового рынка.

Мой портфель на 2025 год. Исправляем косяки.

- 05 января 2025, 22:18

- |

Всем привет! Насмотревшись на то как люди активно делятся результатами за 2024 год, надеждами и планами на текущий, я также решил не отставать от всех. Инвестирую я примерно 6-7 лет с периодами низкой активности, которые могли длиться и более года. А также с периодами несистемных сделок. Так что результат не очень, если честно то могло быть куда лучше. Но имеем дело с тем что есть.

Публикую исключительно для своих собственных целей, т.к. считаю если регулярно вести блог, рассказывать об инвестициях, своих сделках, целях, неудачах и т.п., то вырастет и понимание в деле. А с накопленным опытом, и осознанием всего вышесказанного, результативность должна подрасти, но это не точно.

За все время было много косяков о которые буду подробней раскрывать в дальнейших постах, так что кому интересно, присоединяйтесь.

Пользуюсь сервисом intelinvest если что. У меня несколько портфелей, суммарно активов на 5,37 млн. руб. 95% держу в акциях в ожидании ближайшего роста. Хотя это не совсем коррелирует с моей стратегией, но, как и говорилось выше «исправляем косяки».

( Читать дальше )

Сальдирование финансовых результатов. Все ли верно понято?

- 21 декабря 2024, 20:18

- |

Сальдирование финансовых результатов. Все ли верно понято?

Уважаемые знатоки, нужен ваш совет! Надеюсь я все верно выбрал с веткой вопроса, но прошу сильно не ругать если ошибся.

Конец года уже близко и я выгрузил предварительный расчет НДФЛ на текущую дату. Вырезку с отчета от одного из моих брокеров приложил.

У меня есть позиции, которые на данный момент в минусе. Если у меня нет желания от них избавляться, т.к. верую в их рост, то я могу продать и тут же выкупить обратно. Таким образом заплачу я только комиссию брокеру, а также уменьшу налоговую базу. На примере выше сумма 143 401,3 руб уменьшится и налог соответственно также.

Верно ли я все понял?

Всем спасибо кто отклинулся!

Правильная ли стратегия ЦБ по ставке?

- 15 декабря 2024, 19:05

- |

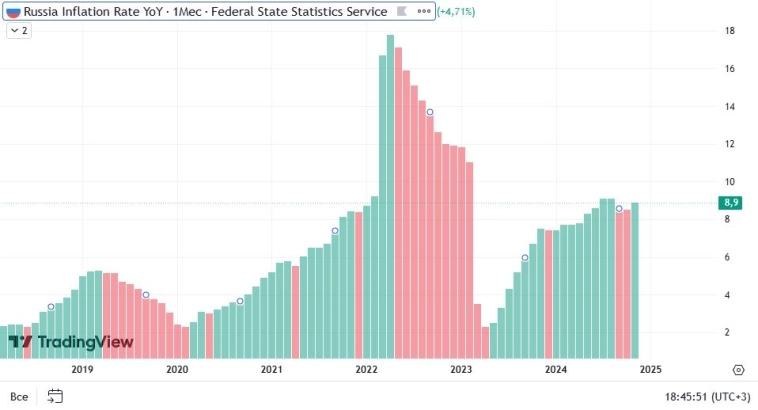

Немного мыслей вслух по поводу увеличения ставки и то, как она влияет.

Мне кажется, что пристальное наблюдение за инфляцией это как попытка отвлечь внимание от того, что действительно важно. А важно мне (не знаю как вам) не перекрывать кислород малому и среднему бизнесу. Почему не включаю сюда крупный? Да потому что им (большинству) особо без разницы под какую ставку кредитоваться, они выживут, ту биг ту фолл.

Текущая ставка очень сильно давит на возможности для роста бизнеса, путем использования кредитных средств. Мы и так все в курсе, что скорей всего будет еще поднятие КС, и весь 2025 год по плану ЦБ она будет держаться в районе 17-20%.

Основная проблема — это увеличение денежной массы, ввиду необходимости средств, сами знаете для чего. Отсюда больше денег в экономике — растут траты — растет и инфляция. Из очевидных фаворитов видятся компании госсектора, у которых и собралась большая часть этих денег, и на повышение ставки им без разницы. Как только отпадет первостепенная причина усиленной работы печатного станка, станет проще.

( Читать дальше )

"Бурить, детка, бурить!"

- 09 декабря 2024, 07:03

- |

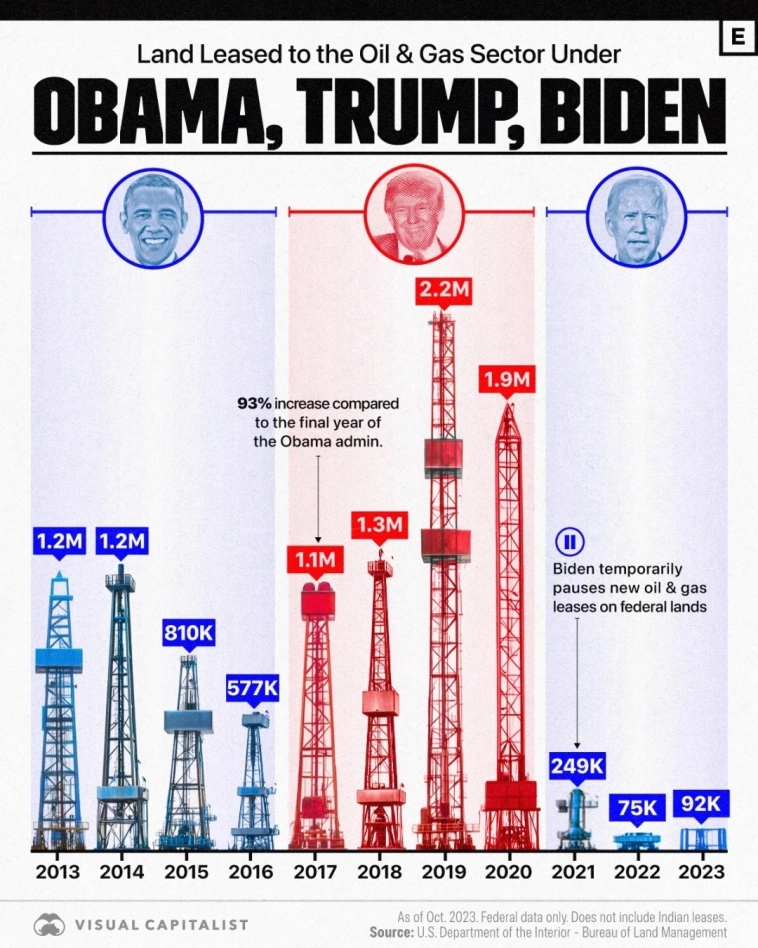

«Бурить, детка, бурить»

Недавно Трамп заявил, что добыча нефти при его руководстве будет одним из приоритетных направлений.

По историческим данным, что видно на картинке, именно при республиканце идет наиболее активная выдача земли под разработку месторождений. Цифры показывают кол-во акров земли, которые государство сдало в аренду нефтяным компаниям. Стоит отметить значительное падение при администрации Байдена.

Что это значит? Возможно снижение цены на нефть, ввиду увеличения добычи. США не всегда соблюдает ограничение ОПЕК 😁, что в принципе и ожидается, и в добавок торговые войны, увеличение пошлин и т.п. Также стоит помнить про добычу природного газа (в том числе попутного с нефтяных месторождений). Возможно будет наращивание поставок в Европу и подобные меры со стороны США.

Возможно стоит быть осторожней с нашей нефтянкой. По крайней мере держать информацию в голове, что выплаты по демпферу на текущих уровнях могут и не сохраниться.

#мой тг

Мировая статистика Долг-к-ВВП страны.

- 20 апреля 2024, 18:09

- |

Отношение долга к ВВП показывает, насколько велика задолженность страны по сравнению с размером ее экономики, и отражает ее способность управлять долгами и погашать их. Изменения в процентных пунктах (пп), показанные выше, указывают на увеличение или уменьшение этих коэффициентов.

( Читать дальше )

теги блога Roman Zimin

- акции

- бизнес

- Брокер

- бюджет РФ 2024

- ВВП долг

- ВВП России

- вопрос

- газ

- геополитика

- госдолг

- госдолг США

- денежно-кредитная политика

- Дивидендные акции

- дональд трамп

- доходы бюджета

- инфляция в России

- Ключевая ставка ЦБ РФ

- налогообложение на рынке ценных бумаг

- натуральный газ

- нефть

- облигации

- опрос

- политика

- портфель

- портфель инвестора

- РЕПО с контрагентом

- РЕПО с ЦК

- рецензия на книгу

- сальдирование убытков

- США

- Управление капиталом

- ЦБ РФ

- экономика

- экономика России