Когда в начале лета Минфин США внёс в SDN лист очередные системообразующие российские организации (МосБиржу, НКЦ, НРД) писал о том, что прозрачность определения курса снизится, но мы сможем отслеживать «рисуют» ли курс через кросс курсы валют.

Условно: Смотрим курс на Доллар. Смотрим курс на Юань. Смотрим курс Доллар/Юань. Высчитываем курс Рубль/Доллар. Отслеживаем динамику и делаем выводы.

Если мы посмотрим на курсы валют установленные ЦБ, то увидим, что с 8 Августа по 13 Августа курс рубля к доллару изменился на ~4,5%, курс рубля к евро изменился ~3%, а курс рубля к юаню практически не изменился (рис 1 и 2).

Теперь если мы посмотрим, что происходит на мировых курсах между Долларом, Евро и Юанем? То мы не увидим такой динамики к Юаню других валют (рис 3 и 4)

Авто-репост. Читать в блоге >>>

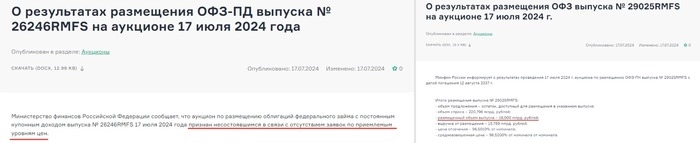

![[Практикум] Правильный выбор ОФЗ. [Практикум] Правильный выбор ОФЗ.](/uploads/2024/images/18/86/50/2024/08/11/8bad9d.webp)