комментарии Mezantrop на форуме

-

Уведомления Квика на Lua

Уведомления Квика на Lua

Здравствуйте!

Есть у кого открытый код стандартных уведомлений квика?

Стандартного функционала мне мало, а скрещивать ужа с ежом ума не хватает. Вот и есть мысля переколхозить стандарные уведомления с нужным мне функционалом.

Заранее благодарствую!

P.S. Страничку стандартного кода не вижу смысла покупать. Окейгугл пока просто не нашел ее…

Авто-репост. Читать в блоге >>> Уведомления Квика на Lua

Уведомления Квика на Lua

Здравствуйте!

Есть у кого открытый код стандартных уведомлений квика?

Стандартного функционала мне мало, а скрещивать ужа с ежом ума не хватает. Вот и есть мысля переколхозить стандарные уведомления с нужным мне функционалом.

Заранее благодарствую!

P.S. Страничку стандартного кода не вижу смысла покупать. Окейгугл пока просто не нашел ее…

Авто-репост. Читать в блоге >>> Стоп лосс

Стоп лоссЗдравствуйте!

Поразмыслив над текущим положением дел решил предметно рассмотреть и обсудить с коллегами один самых «религиозных» вопросов — вопрос стоп лосса.

Нужен ли стоп лосс?

Это самый «непримиримый» вопрос. Среднее мнение как то мало распространено. Обычно есть два непримиримых лагеря — жаркие сторонники и непримиримые противники «лосей».

Мои соображения следующие: у противников стоп лосса выпали из рассмотрения ряд соображений, когда не зависимо от их желания, «внешние силы» за них реализуют стоп лосс.

Начнем по порядку.

Срочный рынок.

Почему то противники стоп лосса забывают милые шалости клиринга и опционов, когда некая сумма списывается со счета (при минусовых сделках). В теории — это не стоп лосс, а просадка. НО! Деньги то списаны со счета реальные! Что это не как стоп лосс? Каждый следующий клиринг — новая позиция — со стопом на вариационную маржу. Более того, поскольку большинство инструментов с зашитым плечом, возможен стоп лосс от брокера — маржин колл. Такой вкусный, жирный стоп лосс на величину депозита. Итого — не зависимо от желания и воззрений участника рынка — стоп присутствует в самом неприятном «месте».

Авто-репост. Читать в блоге >>>

Строительство новых ночлежек - к чему бы это?

Строительство новых ночлежек - к чему бы это?

Здравствуйте!

Не могу не поделится очередной порцией щастья от любимого государства.

В Госдуме выступили с инициативой внести в Градостроительный кодекс РФ положение об обязательном создании ночлежек при планировании районов, а также развитии сети подобных объектов по стране.

Всем ипотечникам посвящается.

Может, знают чего?

Оригинал

www.bfm.ru/news/501858

Подлые агенты госдепа клевещут на Великую Родину и намекают о прозорливости и своевременности заботы о гражданах народных избранников.

При инвестициях в бетон и обращении в рабство (то есть ипотеки) рекомендую все тщательно взвесить....

Авто-репост. Читать в блоге >>> Перевод из "Открытия" в "Инвестиционную палату" - могло быть и хуже.

Перевод из "Открытия" в "Инвестиционную палату" - могло быть и хуже.

Здравствуйте!

Вот такой привет от «нового» брокера, куда услали клиентов «Открытия».

Пока ясно, что ни чего не ясно. Но, ИМХО, могло быть гораздо хуже.

ООО «Инвестиционная Палата» рада приветствовать вас в качестве своего клиента! Спасибо, что вы с нами!

Мы сделаем всё возможное, чтобы обеспечить для вас максимальное качество услуг.

Заключение договора

На основании оферты, направленной вам от «Открытие Инвестиции», мы с вами заключили брокерский и депозитарный договоры. Таким образом, вам не нужно повторно проходить процесс открытия счёта – всё уже готово. Регламент обслуживания вы можете найти здесь (брокерский) и здесь (депозитарный).

Авто-репост. Читать в блоге >>> Роснефть - наше вам - с кисточкой! Копипаст.

Роснефть - наше вам - с кисточкой! Копипаст.

Копипаст

отсюда

t.me/investokrat

Про Роснефть

В отчете за 4 квартал чистая прибыль упала на (40,4%) кв/кв и это при том, что средняя цена нефти марки URALS за период выросла на 10,2%, выручка выросла на 9,4% кв/кв, а EBITDA прибавила 6% кв/кв. Как такое возможно?

💸На самом деле ничего удивительного тут нет, просто решили пересчитать справедливую стоимость некоторых нефтеперерабатывающих активов, что с учетом курсовых разниц снизило прибыль на ❗️142 млрд. руб. (тут все сейчас должны представить лицо Никиты Михалкова из фильма «Жмурки» и его крылатую фразу).

По факту ничего страшного бы не произошло, если бы не одно НО, на дивиденды нам обещают платить «не менее 50% от чистой прибыли по МСФО», другими словами, только что у нас из кармана вытащили 6,7 руб. с каждой акции.

💰Фактически тут никто не виноват, кроме нас самих, что жили ожиданиями 50+ рублей на дивиденды (лично я жил). К сожалению, такие неторговые риски невозможно заранее просчитывать. Если взять всю ЧП за год с учетом 4 кв. (883 млрд. руб), то при распределении 50% на акцию выходит по 41,6 руб., ДД — 7,3%.

Собственно — ВОТ!

Это наши деньги!

Привет пенсионерам в 35 и дивидендным инвесторам в самый дивидендный рынок!

Авто-репост. Читать в блоге >>> Бумажное золото на Мосбирже.

Бумажное золото на Мосбирже.

Здравствуйте!

Хотел бы обсудить непопулярный инструмент инвестирования в золото на Мосбирже. А именно контракт GLD/RUB_TOM.

В рекомендациях всяческих хуру данный инструмент не упоминается в принципе. Хотя торгуется с 2013 года. Торгуется на ВАЛЮТНОЙ секции. Это не фьючерс (Не путать с GOLD — *.* - там своя песня). Спред на вчера — 4 рубля. Один лот 4 с копейками тысячи. В стакане стоит от 14 тысяч в обе стороны. Как я понимаю, торгуется так же, как валютная пара. Издержки примерно те же. «Инвестхуру» упорно навяливают или ETF разного разлива, или выше упомянутый фьючерс, в крайнем случае, акции золотодобытчиков.

Почему этот инструмент не популярен, не понимаю. Сам держу в рамках лимита, проблем не обнаружил.

Возможно, не все брокеры дают его торговать, но кого это останавливало?

Сомневаюсь, что провайдеры «золотых» ETF массового содержат инфоцыган, что бы те молчали про этот «ништяк».

Загадка....

Буду рад конструктивным и взаимовежливым комментариям.

Целесообразность инвестиций в золото в принципе в рамках данной темы обсуждать бы не хотелось — в каждой избушке свои погремушки....

Авто-репост. Читать в блоге >>>

Почему сегодня на ИИС продал все ОФЗ 52001, VTBM и купил TXTB.

ИИС.

Продал все ОФЗ 52001 (по 99,85% и выше) и все VTBM, купил FXTB,

в среднем, по 772р…

Теперь на ИИС — только FXTB

(короче, USD и всё).

Т.е. и купил ОФЗ 52001, и продал по курсовой стоимости примерно одинаково,

плюс на НКД и росте номинала.

Покупать акции буду, когда медвежий тренд по РТС развернётся (вероятно, не скоро).Логика операции следующая:

1. уход от политических рисков,

2. тренд по индексу РТС считаю медвежьим (падение в н/вр более 20% с максимума в 1933, который был 26 10 2021г.),

3. для борьбы с инфляцией, чтобы разгрузить баланс,

ФРС придётся поднять ставки, чтобы US Treasures стали привлекательными,

4. когда посчитаю, что ЦБ РФ закончит цикл поднятия ставок, буду покупать длинные ОФЗ

(возможно, временно, среднесрочно, ОФЗ станут привлекательнее акций:

дальше, по ходу, по контексту

станет виднее).Высказал только своё личное мнение.

Рекомендаций не даю:

будущее не известно.

Поэтому каждый

оценивает ситуацию и

принимает решения

сам!

Написал об этой операции на telegram.

В каналах нет рекламы, обучением не занимаюсь: просто хобби.

https://t.me/OlegTrading

Адрес в telegram @OlegTrading

Авто-репост. Читать в блоге >>>

Олег Дубинский,

Стало быть, Вы считаете, что ЦБ в состоянии унять инфляцию, раз продали 52001? Или налюбилово со статистикой гарантирует отсутствие дохода по этому виду бумаг? Не понятна логики. RUS 28 Открытие - не пришли купоны - WTF?

RUS 28 Открытие - не пришли купоны - WTF?

Здравствуйте!

Вопрос к знатокам. 24.12.2021 по еврооблигации RUS 28 был купон. Обычно ОФЗ приходят плюс минус во время. По этой бумаге выплаты не пришли и брокер ни чего вразумительного, кроме в течении 25 дней, сказать не может. Дефолта вроде нет ))))

Интересуют вопросы:

— это нормально?

— это не художества брокера?

Заранее благодарен за ответы.

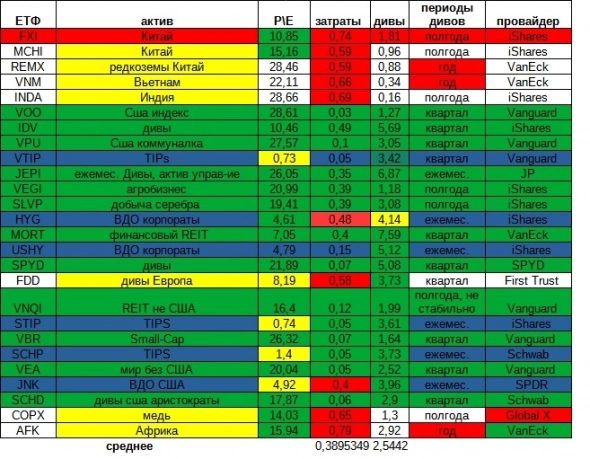

Авто-репост. Читать в блоге >>> Перспективные ETF на 2022 год и далее. Вариатнты дилетанта.

Перспективные ETF на 2022 год и далее. Вариатнты дилетанта.

Здравствуйте!

На выходные посетили мысли о будущем и мировом господстве. После отъезда санитаров — только о будущем.

Поскольку большинство проигрывает индексу, решил посмотреть, куда можно хомяку пристроить свои копейки. Посмотрев комиссии на российском рынке, понял, что в долгую надо вкладывать в другие.

Результатом стала табличка ниже. Данные с etf.com. НЕ ПЕРЕПРОВЕРЯЛИСЬ И ДО БУКВЕННО НЕ КОНТРОЛИРОВАЛОСЬ!!!

Так сказать широкими мазками в первом приближении куда можно подумать (если есть доступ к рынку приличных, то есть иностранных ETF).

1. Как уже написал, данные с сайта, не претендуют на 100% достоверность.

2. Взяты ИМХО самые простые и важные характеристики (объект инвестирования, затраты, Р/Е, УК)

3. Для фондов облигаций вместо Р/Е указана доходность к погашению, видимо, средняя по бумагам.

Критика и ошибки, как вообще, так и по мелочи, приветствуются.

Всем профита!

Авто-репост. Читать в блоге >>>

Йена - стоит ли?

Йена - стоит ли?

Здравствуйте!

Как все тру инвесторы набивают кэшем закрома. Очевидные сегменты понятны. Думаю над экзотикой. Есть мысля часть резервов в йене как антидолларе. Цель — снизить последствия американского баблопада. На истории корреляция отрицательная (те данные, что нашел).

Буду благодарен за свои соображения и опыт.

Авто-репост. Читать в блоге >>> Госбанки по уши в шортах по баксу?

Госбанки по уши в шортах по баксу?

Здравствуйте!

Долбоящик сообщил:

ria.ru/20210526/balans-1733913660.html?utm_source=yxnews&utm_medium=desktop

По моему слабому разумению, госбанки по уши в шортах или?

Авто-репост. Читать в блоге >>> Интересная информация клиентам БАНКА "От(вестие) крытие".

Интересная информация клиентам БАНКА "От(вестие) крытие".

Здравствуйте!

Многие пользуются услугами банка «Открытие». В том числе, для переводов к одноименному брокеру.

Краткая история: карты этого банка без комиссий можно обслуживать в банкоматах сторонних банков, например, «Альфы». Я пользовался этой опцией, пока не началось...

У «Альфы» пошалил банкомат. Бабло списал, но не выдал. О чем я узнал через интернет -банк. Я написал 2 запроса: в «Альфу» и в «Отверстие». Альфа на следующий день признала ошибку, перечислила деньги в отверстие и извинилось. Тут и началось самое интересное...

Отверстие мне пообещало зачислить деньги на карту на следующий день. Естественно, деньги не появились. На повторное обращение манагеры банка мне поведали душераздирающую историю о том, как все это сложно и что деньги они мне зачислят… та дам ... ЧЕРЕЗ *УКА МЕСЯЦ!!!

На резонный вопрос WTF несла их манагер вчера про сутки, естественно, ни кто ни чего не знает...

Так что, делайте не сложные выводы:

— банк отверстие обходим стороной;

— если не получилось, пользуемся только их банкоматами;

— если не получилось, готовимся месяц ждать своих же денег;

Возможно, это еще не конец истории...

Всем профита и осмотрительности!

Авто-репост. Читать в блоге >>>

Не в курсе, префы чего такого поели?

Mezantrop, это точно! еще бы понять чем вызван сегодняшний рост бумаги. Продать пока не поздно( хоть как то уйти или подождать!))

Ewgeny,

Теоретически, на росте тарифов...

Но не так же...

Кто то что то знает....

Знать бы — в какую сторону…

URL

URL

1 074

Это точно миллиарды рублей? Не миллионы долларов?www.x5.ru/en/PublishingImages/Pages/Investors/ResultCenter/X5_Annual_Report_2019_ENG.pdf