BCS

ФРС может поднять ставку четыре раза в следующем году

- 30 ноября 2015, 07:57

- |

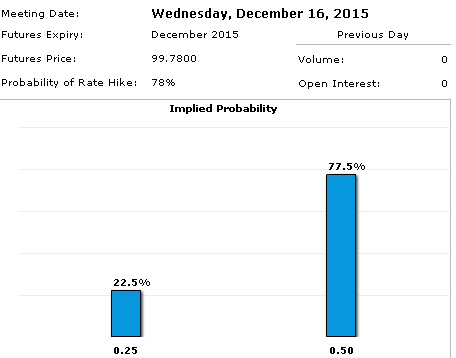

В последнее время тема перспектив монетарной политики американского ЦБ не сходит с мониторов. Как показывают фьючерсы на fed-funds rate, сейчас участники рынка делают ставку на первое повышение ключевой процентной ставки уже в декабре.

Интересно, а что же дальше?

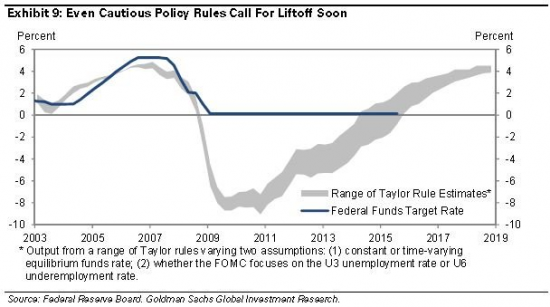

В 2016 году ФРС может увеличить ставку в два раза сильней, чем рассчитывает Уолл-стрит в целом. Так считает знаменитый инвестдом Goldman Sachs.

Рынок бондов сейчас подразумевает повышение индикатора в следующем году лишь на 50 базисных пунктов. Однако экономисты Goldman ожидает роста на 1%. По мнению аналитиков, американская экономика будет достаточно сильна, чтобы позволить Феду увеличивать ставку примерно раз в квартал.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 10 )

Bank of America: S&P 500 «нацелился» на 3500

- 26 ноября 2015, 06:14

- |

Бычий рынок на фондовом рынке США продолжается уже более шести лет. Интересно, а что же нас ждет впереди?

Аналитики Bank of America настроены по-стратегически: эксперты прогнозируют, что к 2025 году S&P 500 достигнет 3500 пунктов. При этом во вторник индекс закрылся в районе 2090 пунктов. Таким образом, потенциал роста на ближайшие 10 лет составляет около 67%.

Цифра впечатляет, однако, с момента разворота американского рынка акций в марте 2009 года S&P 500 примерно утроился. Ситуацию 2009 года, когда фондовые активы стали чрезмерно недооцененными, эксперты считают дном на уровне поколения.

Посредством регрессионного анализа в Bank of America спрогнозировали среднегодовую общую доходность по S&P 500 на ближайшие 10 лет на уровне 8% с 90-вероятностным доверительным интервалом на уровне 4-12%. Учитывая 2% дивидендную доходность, речь может идти о примерно 6% росте самого индекса в год в среднем, то есть 3500 пунктах к 2025 году.

К концу 2016 года аналитики ожидают 2200 пунктов по S&P 500, то есть увеличение около 5% от текущих уровней. Также эксперты указывают на тот факт, что последние два года бычьего рынка, как правило, проходили на крайне позитивной ноте для американского рынка акций, который за этот вырастал минимум на 30%.

Следует отметить, что речь идет о доходности фондового рынка США в целом. На уровне отдельных историй она может быть гораздо более существенной.

БКС Экспресс

Таинственные «лебеди», готовые взорвать финансовые рынки

- 25 ноября 2015, 09:38

- |

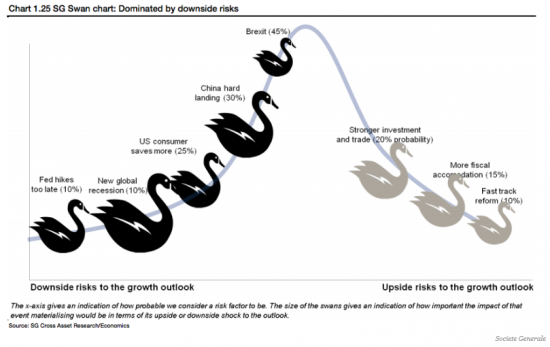

Мировые финансовые рынки полны неожиданностей, и иногда инвесторы сталкиваются с так называемыми «черными лебедями». Так принято называть редкие и труднопрогнозируемые события, которые в случае их наступления могут всколыхнуть рынки.

Термин был популяризирован в одноименной книге Нассима Талеба, который делает ставки именно на исключительные явления в финансовом мире посредством опционных стратегий.

Идею «лебедей», правда, в более широком смысле использует и французский банк Societe Generale, который на днях вновь обозначил ключевые риски для глобальной финансовой системы. По сравнению с сентябрьским исследованием ситуация не изменилась.

Ключевыми «черными лебедями» аналитики считают выход Великобритании из Евросоюза (Brexit) с 45% вероятностью и жесткая посадка в экономике Китая (30%). Оба фактора могут повлиять на мировые рынки, вызвав «эффект домино». Тем не менее, в Societe Generale считают, что ухудшение ситуации в Поднебесной не обязательно приведет в глобальной рецессии, все зависит от реакции регуляторов.

В плане позитива, то есть «белых лебедей», обозначены улучшение инвестиций и торговли, возможное фискальное стимулирование и усиление реформ.

Справедливости ради, терминология Societe Generale является не слишком точной. «Черные лебеди» — это редкие события. Соответственно, вероятность их наступления не слишком велика. В данном же случае речь скорее идет о выделении основных экономических и геополитических рисков для мировой финансовой системы. Риски эти представлены на нижеприведенной схеме.

БКС Экспресс

Статистика показывает, что эта неделя может пройти на позитивной ноте для рынка США

- 23 ноября 2015, 12:56

- |

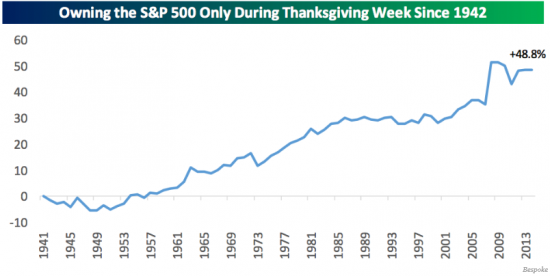

В этот четверг Америка отпразднует День благодарения, который является одним из ключевых праздников в США. В связи с этим интересным может оказаться анализ некоторых статистических закономерностей.

Как показывает история, длинные позиции по S&P 500 на неделе, когда отмечается День благодарения, могут принести инвесторам неплохие плоды. Примечательно, что неделя эта насчитывает лишь 3,5 торговых дня – праздничный день и сокращенная сессия «черной пятницы».

Если бы вы держали бы индекс лишь каждую подобную неделю с 1942 года, когда последняя пятница ноября была официально выбрана в качестве праздничного дня, то ваш инвестиционный доход составил бы 48,8%.

При этом за последние 20 лет средняя доходность за праздничную неделю равнялась 0,81%, а позитив наблюдался в 60% случаях. Тем не менее, результат был несколько «перекошен» в благоприятную сторону кризисной волатильностью 2008 года. Следует отметить, что дно было достигнуто лишь в марте 2009 года.

В то же время медианная доходность, сглаживающая эффект резких отклонений, S&P 500 с 1995 составляла скромные 0,13%.

БКС Экспресс

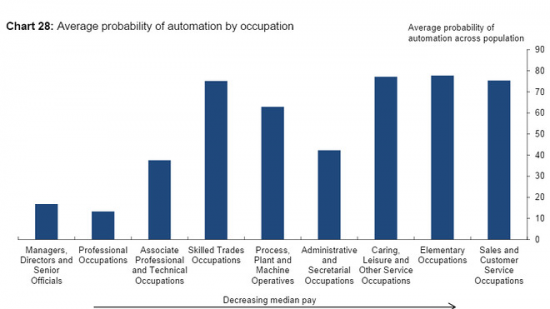

Роботы наступают! В США может быть упразднено 80 млн рабочих мест

- 17 ноября 2015, 05:22

- |

80 млн позиций может быть ликвидировано в Америке в результате автоматизации, — заявил представитель одного из мировых ЦБ.

По мнению главного экономиста Банка Англии Энди Хелдейна, 80 млн американских и 15 млн британских рабочих мест «угрожают» роботы. Следует отметить, что в октябре занятость в несельскохозяйственном секторе США составляла около 143 млн человек.

При этом под риском в большей степени находятся низкоквалифицированные и, соответственно, менее оплачиваемые позиции. Эксперт сравнивает подобные перспективы с регрессивным налогом на доходы малооплачиваемых сотрудников.

Данные Банка Англии

«Чем умнее становятся машины», тем больше вероятность того, что пространство для применения человеческих способностей, будет сокращено, — считает Хелдейн. Также экономист указал на тот факт, что буквально 10 лет назад идея создания самоуправляемого автомобиля казалась нонсенсом.

БКС Экспресс

Приближается сезон онлайн-распродаж в США: В какие акции стоит вложиться?

- 16 ноября 2015, 05:17

- |

Не за горами День благодарения, который Америка будет праздновать 26 ноября. За ним традиционно следует Черная пятница, когда официально стартуют рождественские распродажи.

В последние годы особую значимость приобрело такое мероприятие, как Киберпонедельник, то есть день онлайн-распродаж. Действительно, зачастую не имеет смысла толпиться в очередях, впопыхах хватая приглянувшиеся вещи. Можно поступить проще и заказать интересующие товары через интернет. Примечательно, что онлайн-распродажи – это не единичное событие, они продолжаются наравне с традиционными в ноябре-декабре.

В преддверии этих событий огромный интерес могут представлять акции компаний, имеющих отношение к электронной коммерции. В недавнем аналитическом отчете инвестдом Jefferies обозначил две интересные идеи на фондовом рынке США, связанные с предстоящими событиями.

· Amazon.com Inc. (NASDAQ: AMZN) – абсолютный лидер в онлайн-ритейле, а также доминирующий игрок в «облачных» технологиях. Обслуживает клиентов через сайты, такие как Amazon.com и Amazon.ca. Jefferies указывает на тот факт, что сопоставимые продажи на платформах Amazon в октябре выросли на 16%, более чем на 19% в сентябре и около 25% а августе. Таким образом, темпы роста в два-три раза превышают показатели всего сегмента электронной коммерции и практически в десять раз показатели ритейла в целом. Кроме того, Amazon обслуживает предприятия и девелоперов посредством Amazon Web Services (AWS), предоставляющего услуги по сбору, хранению, аналитике данных.

( Читать дальше )

На что корпорации из S&P 500 планируют потратить $2,2 трлн?

- 13 ноября 2015, 05:10

- |

Крупнейшие компании США генерируют значительные денежные потоки. Естественно, «кэш» надо как-то использовать.

По данным Goldman Sachs, в следующем году участники S&P 500 потратят около $2,2 трлн денежных средств. Давайте посмотрим на основные направления их использования.

• Капитальные расходы, затраты на исследования и разработки. Аналитики прогнозируют $650 млрд и $256 млрд соответственно, то есть рост г/г на 1% и 5%. Примечательно, что нефтегазовый сектор формирует значительную часть капитальных расходов компаний из S&P 500. Таким образом, слабость нефтяных котировок может негативно сказаться на показателе.

• Слияния и поглощения. Goldman ожидает, что расходы на M&A в 2016 году составят примерно $300 млрд. Речь будет идти о 8%-м росте по сравнению с текущим годом, но темп будет ниже предшествовавших.

• Программы buyback. Прогнозируются в размере $608 млрд, что подразумевает 7%-е увеличение в годовом исчислении. Более 80% фирм из S&P 500 осуществляет обратный выкуп акций, то есть за последние 20 лет их число примерно удвоилось.

( Читать дальше )

Лидеры и аутсайдеры рынка США: На каких бумагах можно было заработать более 60% за месяц

- 12 ноября 2015, 07:32

- |

В данном продукте мы обращаем ваше внимание на американские акции, которые продемонстрировали наилучшую и наихудшую динамику за месяц. Это может помочь вам в выборе отдельных бумаг, если вы придерживаетесь стратегии покупки самых сильных акций или же наоборот самых дешевых. Кроме того, можно находить чрезмерно перекупленные инструменты, которые становятся интересными для спекулятивной короткой продажи. Американский рынок акций настолько большой, что всегда можно найти интересную торговую идею, основанную как на техническом, так и на фундаментальном анализе.

Среди бумаг, которые продемонстрировали наибольший прирост за месяц, выделим акции, входящие в первую тройку лидеров: Energy Recovery (+204,15%), Five Prime Therapeutics (+131,52%), Authentidate Holding (+96,94%).

Five Prime Therapeutics Inc. (NASDAQ: FPRX) – биотехнологическая компания, сфокусированная на разработках инновационных протеиновых терапий. В прошлом месяце корпорация заключила эксклюзивную лицензионную сделку, связанную с технологиями лечения онкологических заболеваний.

( Читать дальше )

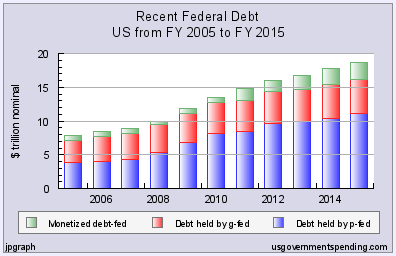

Американский госдолг втрое больше, чем принято считать

- 10 ноября 2015, 06:17

- |

Как сообщил портал The Hill, экс-глава Счетной Палаты США считает, что американский госдолг составляет около $65 трлн, что в три раза превышает официальную оценку федерального госдолга в $18 трлн.

Дейв Волкер, которые руководил Счетной Палатой при президентах Билле Клинтоне и Джордже Буше, заявил о том, что если просуммировать все непрофинансированные обязательства США, то выясниться, что реальная картина с задолженностью страны намного выше, чем общепризнанные цифры.

По мнению Волкера при оценке уровня государственного долга США следует учитывать различные нефондированные пенсионные обязательства, непрофинансированные обязательства по социальному страхованию и программе Medicare, а также многое другое. При этом в отсутствие реформ показатели будут автоматически увеличиваться.

Бывший генеральный контролер считает, что подобная ситуация давит на американскую экономику, затрудняя реализацию внешней и внутренней политики США.

Динамика американского федерального долга за 10 лет (официальная оценка)

БКС Экспресс

3 высокотехнологичные акции, которые могут порадовать инвесторов до конца года

- 09 ноября 2015, 05:05

- |

Закончился Хэллоуин, и не за горами День Благодарения и Католическое Рождество. Несмотря на ралли прошедшего месяца, инвесторы еще могут успеть заработать на фондовом рынке США.

Речь идет о сезонной закономерности, согласно которой конец года зачастую является сильным периодом для американского рынка акций. Естественно рассчитывать исключительно на эту особенность не стоит, однако, принять ее во внимание вполне можно. В связи с этим имеет смысл обратить внимание на бумаги, потенциал роста которых еще не исчерпан.

В недавней аналитической записке аналитики инвестодома SunTrust Robinson Humphrey выделили акции трех технологичных компаний и рекомендовали их к покупке. Давайте и мы посмотрим на этот список.

• LinkedIn Corp. (NASDAQ: LNKD) – лидер среди соцсетей, объединяющих профессионалов. Насчитывает более 300 млн пользователей. Спрос на высококвалифицированных сотрудников способствовал выходу квартального отчета в конце октября, который оказался лучше средних оценок аналитиков. Компания рапортовала об убытке в $40,5 млн. Однако в скорректированном виде компания получила $0,78 на акцию против консенсуса на уровне $0,46. Также был дан обнадеживающий финансовый прогноз. Новый продукт Sales Navigator, запущенный в прошлом году, показал значительные улучшения. За один день акции взлетели на 11%, тем не менее, аналитики считают, что это еще не предел.

( Читать дальше )

теги блога BCS

- Amazon

- Apple

- Bank of America

- Berkshire Hathaway

- Bitcoin

- Brent

- Brexit

- buyback

- Cisco

- Citigroup

- Deutsche Bank

- DJIA

- Dow Jones

- EIA

- Emerging Markets

- ethereum

- FOMC

- Goldman Sachs

- IBM

- Intel

- JPMorgan

- Microsoft

- Morgan Stanley

- Nonfarm Payrolls

- QE

- S&P500

- Societe Generale

- Tesla

- Treasuries

- TSLA

- vix

- Warren Buffett

- Wells Fargo

- WTI

- акции

- банки

- Баффет

- биткоин

- В мире

- в России

- ввп

- Великобритания

- волатильность

- Выборы США

- гиперинфляция

- дивиденды

- Дональд Трамп

- евро

- Еврозона

- Европа

- ЕС

- ЕЦБ

- Илон Маск

- инвестидеи

- инвестиции

- инфляция

- Италия

- Китай

- КНР

- кризис

- криптовалюта

- криптовалюты

- медь

- ММВБ

- Мнения

- МЭА

- недвижимость

- нефть

- нефтяной рынок

- Новости

- облигации

- опек+

- отчетности

- пузырь

- пузырь недвижимости

- развивающиеся рынки

- Ралли

- рецессия

- Риски

- Роснефть

- Россия

- рынок нефти

- Рынок США

- рынок труда

- сланцевая нефть

- среднесрочные тренды

- ставка

- США

- Трамп

- фед

- Федрезерв

- фондовый рынок

- ФРС

- Хиллари Клинтон

- черные лебеди

- черный лебедь

- Япония