Заяц с Госбиржи

💎 На новости "Ъ" дивидендный оптимизм в акциях Алросы увеличился

- 07 июня 2022, 00:09

- |

Небольшая цитата статьи:

«Можно предположить, что продажи во втором квартале несколько снизились из-за проблем с платежами и логистикой,— признает эксперт.— Однако это в любом случае временные проблемы, у которых есть решения. Мы видим потенциал роста цен на алмазы и не ожидаем существенного сокращения добычи АЛРОСА». В мире также растет спрос на инвестиционные бриллианты, добавляет господин Красноженов, что обеспечивает дополнительную поддержку отрасли»

К сути:

Коммерсант изучил статистику по импорту Индии и Европы. Российский экспорт алмазов в Индию (март) упал в натуральном выражении в 2 раза, но вырос на 27% в денежном.

В Европу РФ (в марте) поставила в 3 раза меньше алмазов, но по стоимости прирост составил 10%.

Также нужно иметь в виду, что в 1кв прошлого года Алроса распродавала запасы, то есть первый квартал отметился высокой базой. В текущем году на поставки повлияло как возвращение к типичному уровню экспорта, так и некоторые трудности с логистикой.

Таким образом, Алроса не только продолжает экспорт, но и получает за него больше, чем в прошлом году. «Инвестиционный маятник» вновь качнулся в пользу выплаты дивидендов.

- комментировать

- 568

- Комментарии ( 1 )

📛 Проблемы, риски и негативные факторы Алросы:

- 03 июня 2022, 00:01

- |

🧷 Подраздел «Санкции»

❌ VIP-клиенты

Ряд ритейлеров с мировым именем (Tiffany&Co, Signet Jewellers и Brilliant Earth) запретил покупать от своего имени необработанные алмазы, а также бриллианты (вне зависимости от места огранки) российского происхождения. Казалось бы, как эти сети будут находить именно отечественные камни в общей массе?

Дело в том, что в алмазной отрасли давно появились искусственные алмазы, которые на сегодняшний день остаются изгоями. Вышеназванные производители и продавцы украшений имеют высокую репутацию именно потому, что отслеживают всю цепочку производства бриллианта и могут подтвердить, что тот или иной камень в украшении формировался тысячи лет, а не был выращен в лаборатории.

Парадоксальность ситуации заключается в том, что Алроса с середины 2010-ых годов продвигала идею лазерной маркировки алмазов и бриллиантов (трейсинга). Летом 2021 года Алроса перешла к этой практике вслед за мировыми конкурентами.

( Читать дальше )

🏴☠️ Кому Алроса продает алмазы? — Разбираемся с санкциями

- 30 мая 2022, 00:09

- |

Во-первых, компания продает как алмазы (необработанные камни, 95-96% всех продаж), так и бриллианты (ограненные минералы, 4-5% всех продаж). Поскольку американцы запретили покупать камни у России, важно узнать, а какую долю они вообще занимают в продажах компании.

💎 Крупнейшие покупатели бриллиантов Алросы в 2019-2020 годах:

35% | 27% — Израиль

11% | 7% — Бельгия

10% | 3% — США

8% | 5% — РФ

6% | 12% — ОАЭ

4% | 7% — Гонконг

Как мы уже говорили ранее, на бриллианты приходится всего 5% продаж Алросы, поэтому здесь проблем почти нет. Из «недружественных» стран существенные доли занимают только США и Бельгия. Однако аналитик «Финама» Алексей Калачев считает, что из-за санкций США Бельгия и Израиль также откажутся от сотрудничества с Алросой.

💠 Крупнейшие покупатели алмазов Алросы в 2019-2020 годах:

47,5% | 39,1% — Бельгия

17,8% | 23,3% — Индия

( Читать дальше )

❗️Реальные цифры продуктовой инфляции

- 27 мая 2022, 01:16

- |

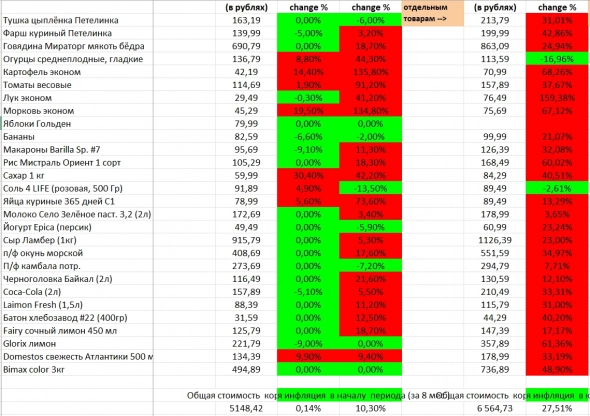

Какие товары входят в нашу корзину расскажем далее, а здесь обозначим цифры.

Итак, к маю 2021 года инфляция составила 27,5% (22.05.2021 к 22.05.2022)

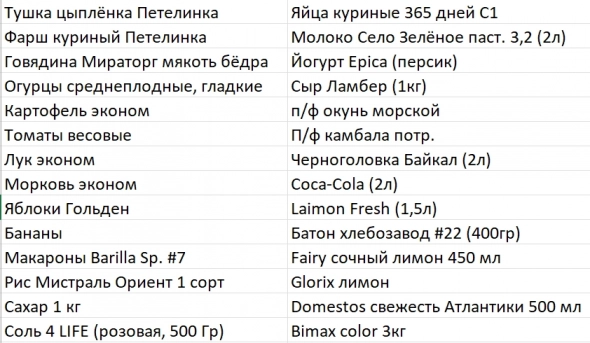

Вот список товаров:

А вот само изменение цен:

( Читать дальше )

🔥Что будет с рынком после открытия для иностранцев? (на примере Алросы)

- 23 мая 2022, 00:32

- |

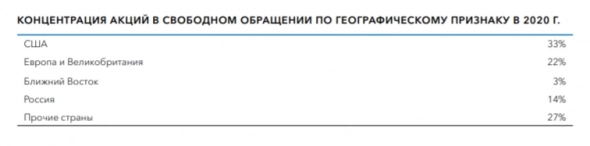

По отношению к 22 февраля 2022г акции Алросы упали более, чем на 20%. На такую же величину они уменьшились в цене с локальных максимумов после начала СВО (24 марта). Как мы знаем, нерезиденты не могут продавать бумаги.

Из этого следует, что просадку в 20% организовали российские инвесторы, проводя операции с объемом, не превышающим 5% всех акций. А теперь представьте, какие распродажи устроят нерезиденты, когда им вновь откроют возможность торговать. Ведь, как известно, иностранцы держали около 80% всего free-float российского рынка. Пока кажется, что лучше в принципе не открывать для нерезов рынок.

💡Все, что нужно знать о бизнесе Алросы

- 21 мая 2022, 21:46

- |

Ресурсная база:

(Перед прочтением этого поста рекомендуем ознакомиться с предыдущим - "💎 Что нужно знать инвестору об алмазах и алмазном рынке — ч.1")

На 1 января 2021 г. запасы месторождений компании составляли 1,1 млрд карат, 6% из которых сконцентрировано на россыпях, а остальные 94% — в коренных породах. Что такое россыпные месторождения мы подробно рассказывали в обзоре золотодобывающей компании Высочайший. Принципы добычи во многом схожи.

Стоит отметить, что россыпи алмазов дают наибольшее количество камней ювелирного и полу ювелирного качества. Это объясняет, почему 24% добычи Алросы (при запасах 6% от общих) приходится именно на данный вид месторождений. Крупнейшим предприятием россыпной добычи в периметре Алросы являются "Алмазы Анабара".

Помимо россыпей Алроса добывает алмазы открытым (51% от общей добычи) и

( Читать дальше )

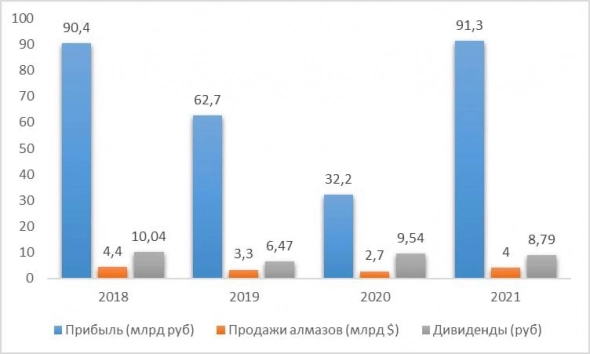

💰 Что нужно знать о дивидендах Алросы?

- 20 мая 2022, 22:17

- |

1. Дивиденды платит раз в полгода (ближайшая выплата в конце июля).

2. По див политике должна заплатить от 70% (10,1 руб/акция) до 100% (14,4 руб/акция) свободного денежного потока.

3. За последние 10 лет не заплатила дивиденды только за 1 полугодие 2020.

4. Отказалась от моратория на банкротство (что даёт право на выплату дивидендов).

📌 Прибыль, продажи алмазов, дивиденды за отчетный год:

2018 — 90,4 | $4,4 | ₽10,04

2019 — 62,7 | $3,3 | ₽6,47

2020 — 32,2 | $2,7 | ₽9,54

2021 — 91,3 | $4,0 | ₽8,79 (за 1 полугодие).

Таким образом, в связи с рекордной прибылью и такими же продажами алмазов мы оцениваем вероятность выплаты дивидендов Алросой как высокую и рассчитываем на не менее 10 рублей.

💎 Что нужно знать инвестору об алмазах и алмазном рынке - ч.1

- 13 мая 2022, 18:29

- |

1. Все добываемые алмазы подразделяются на ювелирные и технические.

Первые годятся для огранки и использования в производстве ювелирных изделий, вторые не подходят для этого и применяются в промышленности.

2. На цену алмаза влияют:

- Вес (измеряется в каратах, в алмазе с диаметром 1 см чуть больше 3 карат);

- Цвет (лучшими считаются бесцветные, но самые дорогие алмазы — красный и синий);

- Чистота (степень свободы от природных включений и дeфектов).

3. Мировой рынок алмазодобычи представлен добычей и торговлей необработанными алмазами.

Россия, Демократическая Республика Конго (ДРК) и Ботсвана суммарно добывают более 60% таких алмазов (в каратах).

4. Необработанные алмазы ювелирного качества перед продажей проходят сортировку по размеру, цвету, качеству и форме.

Крупнейшими мировыми торговыми центрами, в которых сосредоточен основной объем торговли природными необработанными алмазами, являются: Индия, Бельгия, ОАЭ, США, Гонконг и Израиль.

( Читать дальше )

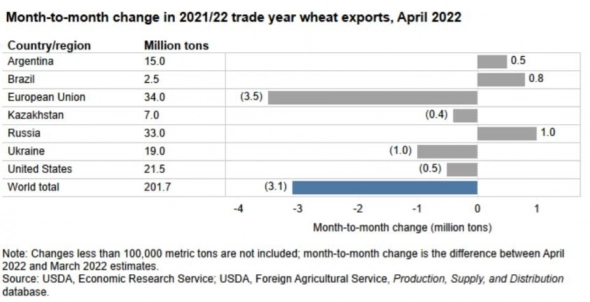

♻️ Минсельхоз США продолжил менять прогноз по мировому и украинскому экспорту пшеницы в сторону снижения.

- 24 апреля 2022, 17:21

- |

Не трогая ЕС, основными акторами рынка остаются Россия и Украина. При этом в феврале Минсельхоз считал, что Украина вырастит 24 млн. тонн. пшеницы, а Россия — 35.

В марте

прогноз был пересмотрен: Украина — 20 млн. тонн (-4), Россия — 32 (-3). По свежему, апрельскому, прогнозу Украина продолжила снижение — ожидается 19 млн. тонн (-1), а вот от России американцы ожидают уже 33 млн. тонн (+1).

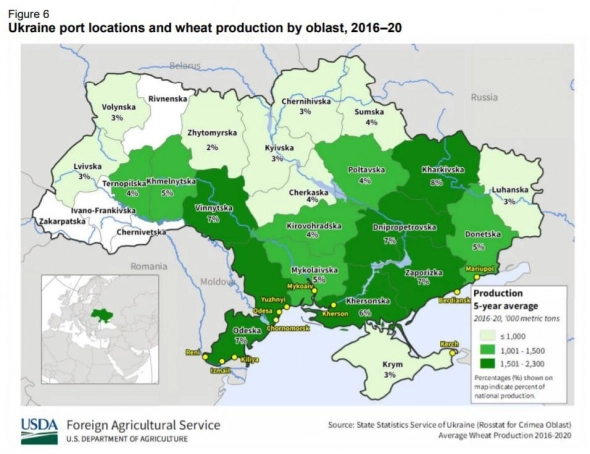

Какой объём производства пшеницы приходится на ту или иную область Украины от Минсельхоза США 👇

( Читать дальше )

🌳 Экспорт необработанной древесины из РФ в 1кв22 сократился на 54%. Но это не связано с санкциями.

- 24 апреля 2022, 16:32

- |

Речь идёт о вывозе «кругляка» — необработанной древесины. В конце прошлого года продажи такого леса за рубеж были запрещены.

Нельзя сказать, что это сразу приведёт к сильному росту экспорта пиломатериалов и других продуктов ЛПК, но на ценах на иностранных рынках скажется.

теги блога Заяц с Госбиржи

- 3 эшелон

- agro

- ALB

- albemarle

- Albemarle Corporation

- En+

- energy

- ESG

- Etalon Group

- ETLN

- GCHE

- IPO

- LSRG

- Micron

- Micron Technology

- MOEX

- Nadaq

- NASDAQ

- Nextera

- NextEra Energy

- Ozon

- P/B

- P/E

- X5 Retail Group

- акции

- Акции РФ

- акции США

- акционеры

- Алроса

- АФК Система

- виэ

- Группа ЛСР

- девелоперы

- Делимобиль

- Детский мир

- дефляция

- дефолт

- Дивидендные акции

- дивиденды

- золото

- инвестиционная привлекательность

- инфляция

- инфляция в России

- каршеринг

- ЛСР

- Мать и Дитя

- Медицина

- Медси

- металл

- мобильный пост

- недвижимость

- недооцененные компании

- нефтегаз

- Нефть

- Новатэк

- НордГолд

- обзор акций

- облигации

- озон

- первая грузовая компания

- Петропавловск

- Пик

- пик сз

- Плюсы и минусы

- Полиметалл

- Полупроводники

- Полюс Золото

- прогноз по акциям

- Продуктовая корзина

- пузырь

- размещение облигаций

- РБК

- рбк акции

- Риски

- Ритейл

- роснано

- Роснефть

- росс рынок

- рост цен

- Русагро

- русал

- Рынок РФ

- рынок США

- самолет

- санкции

- сбербанк

- Селигдар

- СПГ

- сравнительный анализ

- трейдинг

- флоатеры

- фундаментальный анализ

- циан

- Черкизово

- экология

- экспорт

- ЭНЕЛ РОССИЯ

- энергетика

- Эталон

- ЯТЭК