SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Endeavour

Текущий момент: О геополитике 2

- 10 августа 2014, 18:18

- |

Тема геополитике опять, как и в марте этого, стала доминирующей. В первом посте была попытка посмотреть больше на российско-укаринский конфикт http://smart-lab.ru/blog/171369.php. Сейчас, кажется, нужно более глобально взглянуть на ситуацию. Вообще, читая соц сети обращаещь внимание на то, что там преобладают эмоции, а рациональный подход. Оно, в принципе, понятно, когда в конфликт вовлечены Россия и Украина, вольно или невольно объектвным быть сложно. В отношении нашей страны о основе своей люди разделились на две категории: большинство настроены так, либо иначе «наказать» США, бендеровцев, фашистов, дойти до Днепра, "… а санкции нам ни по чем, будем картошкой питаться" и т.п. Меньшая группа пребывает в пессимизме: экономике кранты, санкции крайне болезненны, «это холодная война -2», дальше будет только хуже — нас ждет изоляция, усиление санкций, война и тд и тп. Интернет, сам по себе явлется отлинчым инструментом «заведения» масс! В действительности же, не правы как первые, так и вторые.

Если взять Смартлаб, к примеру. У подавлющего большиства людей ощущения присходящего имеют оч краткосочный характер, никто не видит, или не хочет видеть глобальную картинку или как у нас в народе говорят — за лесом не видят деревьев. Это как картинка у краткосрочного дейтрейдера: 120 сопротивление 115 подержка. И складывается ощущение, что у других людей мышление устроено таким же обраом. На деле же это далеко не так. Вот, критики политики Президента России говорят, что он, вступая в противоборство с Западом загоняет и без того еле-еле дышащую экономику в угол, обрекая ее на полный провал. Могу с уверенностью предположить, что у Владимира Путина другой взгяд. Большинсвто критиков якорной точкой в своем мышлении имеют докризисный период (до 2008 г.) роста, когда экономика росла вполть до 7% в год. Конечно, если сравнивать текущую динамику и докризисную, то экономика скатывается в рецессию. Однако точка отчета у Президента, я уверен, не 2008 года, 1998. В 1998 году экономика России была настолько слаба, что Россию вообще никто всерьез не рассматривал на междунорадной арене. Внутри проблем было чем достотачно от развала системы гос управления до войны в Чечне и внутреннему террорзму. Сейчас, экономика находитсяя совершенно в ином состоянии, чем в 1998 году, позволяя решать отдельные геополитические задачи и отстаивая свои интересы. Если вы посмотретие на значение индекса в 1998 и сегодня, то рынок — растущий, а не падающий (а если на последний месяц смотреть, как краткосрочный трейдер — по пиши все пропало и надо сливать рынок). А текущее состоняие рынка, где мы видим коридор по ММВБ 1200 -1600, явлется некой переходной фазой, когда старые модели (роста, уклада и ид) больше не работают, а новая еще не сложилась.

( Читать дальше )

Если взять Смартлаб, к примеру. У подавлющего большиства людей ощущения присходящего имеют оч краткосочный характер, никто не видит, или не хочет видеть глобальную картинку или как у нас в народе говорят — за лесом не видят деревьев. Это как картинка у краткосрочного дейтрейдера: 120 сопротивление 115 подержка. И складывается ощущение, что у других людей мышление устроено таким же обраом. На деле же это далеко не так. Вот, критики политики Президента России говорят, что он, вступая в противоборство с Западом загоняет и без того еле-еле дышащую экономику в угол, обрекая ее на полный провал. Могу с уверенностью предположить, что у Владимира Путина другой взгяд. Большинсвто критиков якорной точкой в своем мышлении имеют докризисный период (до 2008 г.) роста, когда экономика росла вполть до 7% в год. Конечно, если сравнивать текущую динамику и докризисную, то экономика скатывается в рецессию. Однако точка отчета у Президента, я уверен, не 2008 года, 1998. В 1998 году экономика России была настолько слаба, что Россию вообще никто всерьез не рассматривал на междунорадной арене. Внутри проблем было чем достотачно от развала системы гос управления до войны в Чечне и внутреннему террорзму. Сейчас, экономика находитсяя совершенно в ином состоянии, чем в 1998 году, позволяя решать отдельные геополитические задачи и отстаивая свои интересы. Если вы посмотретие на значение индекса в 1998 и сегодня, то рынок — растущий, а не падающий (а если на последний месяц смотреть, как краткосрочный трейдер — по пиши все пропало и надо сливать рынок). А текущее состоняие рынка, где мы видим коридор по ММВБ 1200 -1600, явлется некой переходной фазой, когда старые модели (роста, уклада и ид) больше не работают, а новая еще не сложилась.

( Читать дальше )

- комментировать

- 50 | ★13

- Комментарии ( 192 )

Почему растет американский рынок? Часть 1.

- 08 июня 2014, 23:35

- |

Почему растет американский рынок? Часть 1.

Американский рынок в первом полугодии вышел практически на круглую цифру 1950, где после относительно небольшой коррекции и последующей консолидации достигнет совсем круглой цифры – 2000. Кризиса на Emerging market так и не произошло, а более того – мы увидели хорошее bear market rally под конец первого полугодия. Российский рынок также нивелировал ту риск-премию, которой его «вознаградил» рынок из-за событий в Украине. Все это время тема Украины была центральной на Смартлабе, поглощая фактически все внимание аудитории. Теперь же, после ухода ее с радара, можно поговорить о том, а что это так растет американский рынок? И доколе еще все это будет продолжаться? В чем причина столь уверенного роста? Ведь все же плохо: долгов много, от доллара будут все отказываться, корпоративные прибыли не растут, экономика в первом квартале показала отрицательное значение ВВП, Куе сокращают и тд. И вообще все плохо. А рынок растет… К этому стоит добавить инфляцию и даже с приставкой гипер-, а ее все нет и даже, наоборот – дефляционные тенденции тут и там. Довольно иронично наблюдать все это, особенно после 4 лет Куе от ФРС.

( Читать дальше )

Американский рынок в первом полугодии вышел практически на круглую цифру 1950, где после относительно небольшой коррекции и последующей консолидации достигнет совсем круглой цифры – 2000. Кризиса на Emerging market так и не произошло, а более того – мы увидели хорошее bear market rally под конец первого полугодия. Российский рынок также нивелировал ту риск-премию, которой его «вознаградил» рынок из-за событий в Украине. Все это время тема Украины была центральной на Смартлабе, поглощая фактически все внимание аудитории. Теперь же, после ухода ее с радара, можно поговорить о том, а что это так растет американский рынок? И доколе еще все это будет продолжаться? В чем причина столь уверенного роста? Ведь все же плохо: долгов много, от доллара будут все отказываться, корпоративные прибыли не растут, экономика в первом квартале показала отрицательное значение ВВП, Куе сокращают и тд. И вообще все плохо. А рынок растет… К этому стоит добавить инфляцию и даже с приставкой гипер-, а ее все нет и даже, наоборот – дефляционные тенденции тут и там. Довольно иронично наблюдать все это, особенно после 4 лет Куе от ФРС.

( Читать дальше )

Текущий момент: о геополитике и украинском вопросе

- 15 марта 2014, 12:02

- |

Текущий момент: о геополитике и украинском вопросе

Интересно, что события вокруг Украины практически не сказались ни на динамике американского рынка, ни доллара, ни нефти. Для глобальных инвесторов, по сути, встает только один вопрос: останется сфокусированной только на сфере своего влияния или пойдет дальше, бросив вызов Западу. И текущее поведение глобальных активов дает ответ на этот вопрос – Россия не собирается изменять ни географию, ни сферу своего влияния. Более того, фактически действия Москвы не являются наступательными, они – защитные. Действия России не являются иррациональными или двуличными. Ее действия в Крыму являются ограниченными и продиктованы теми же сами мотивами, которыми руководствуются в подобных ситуациях и другие страны, отстаивая сферы своего влияния. Однако, действия Москвы, несущие в себе отчасти милитаристскую окраску, являют собой симптом серьезной болезни: Россия очень немного может сейчас предложить странам из круга своего влияния, особенно из-за слабости своей экономики и политического курса, в общем то направленного на сужение политических и социальных свобод, чем на их расширение, проводимого высшим руководством страны.

( Читать дальше )

Интересно, что события вокруг Украины практически не сказались ни на динамике американского рынка, ни доллара, ни нефти. Для глобальных инвесторов, по сути, встает только один вопрос: останется сфокусированной только на сфере своего влияния или пойдет дальше, бросив вызов Западу. И текущее поведение глобальных активов дает ответ на этот вопрос – Россия не собирается изменять ни географию, ни сферу своего влияния. Более того, фактически действия Москвы не являются наступательными, они – защитные. Действия России не являются иррациональными или двуличными. Ее действия в Крыму являются ограниченными и продиктованы теми же сами мотивами, которыми руководствуются в подобных ситуациях и другие страны, отстаивая сферы своего влияния. Однако, действия Москвы, несущие в себе отчасти милитаристскую окраску, являют собой симптом серьезной болезни: Россия очень немного может сейчас предложить странам из круга своего влияния, особенно из-за слабости своей экономики и политического курса, в общем то направленного на сужение политических и социальных свобод, чем на их расширение, проводимого высшим руководством страны.

( Читать дальше )

Текущий момент: почему рынок меняется. Часть 3

- 09 февраля 2014, 16:58

- |

Первый пост из последующей серии я написал аккурат перед серьезной первой коррекцией на американском рынке за последние полгода. Те индикаторы риска, которые я отслеживаю, показывают, что американский рынок еще в первой половине января изменился. Что же произошло?

Для описания модели оценки риска начну немного издалека. Как известно, с психологической точки зрения рынком двигают две эмоции: страх и жадность. Исторический опыт показывает, что любой пузырь на рынке берет свое начало из человеческой жадности. Это хорошо все понимают. Однако, и страх может оказывать тоже самое влияние на рынок и приводить не к дивжению вниз, а к движению наверх! Страх неучастия в росте, когда все кругом зарабатывают легкие деньги, страх оказаться в стороне заставляют людей буквально вскакивать в растущий тренд, несмотря на что, разум подсказывает — будь в стороне.

Долгосрочные профессиональные инвесторы очень хорошо знают, что иногда лучшей рыночной стратегией является стратегия — не поддаваться действиям большой иневстиционно-спекулятивной толпы. Но они также боятся давления с обратной стороны — в сегодняшней высококонкурентной индустрии управления активами даже относительно краткосрочная underperfomance (т.е. результат хуже индекса) может привести к очень негативным последвиям в виде оттока клиентов и перехода их к более успешным управляющим. По итогам 2013 года 100% хедж фондов, которые используют макро стратегию и 93% фондов со стратегией лонг/шорт, проиграли индексу S&P 500 (по данным HSBC Alternative Investment group). Большинство из них работает по систему 2- 20, когда с активов клиента взымается 2% комиссии за управление и 20% дополнительно так называемого perfomance fee (дохода за успешное управлпение). Все они проиграли самой простой стратегии «купи и держи» — инвестиции в ETF — S&P 500 SPDR ETF (SPY), взымающему комиссию только 0,1%. Дела обстоят еще хуже — это уже второй год подряд, когда указанные хедж-фонды проигрывают индексу. Даже те долгосрочные фонды, которые инвестируют как в акции, так и в облигации, при меньшем количестве акций против индекса (underweight stocks) также показали худшие результаты.

( Читать дальше )

Для описания модели оценки риска начну немного издалека. Как известно, с психологической точки зрения рынком двигают две эмоции: страх и жадность. Исторический опыт показывает, что любой пузырь на рынке берет свое начало из человеческой жадности. Это хорошо все понимают. Однако, и страх может оказывать тоже самое влияние на рынок и приводить не к дивжению вниз, а к движению наверх! Страх неучастия в росте, когда все кругом зарабатывают легкие деньги, страх оказаться в стороне заставляют людей буквально вскакивать в растущий тренд, несмотря на что, разум подсказывает — будь в стороне.

Долгосрочные профессиональные инвесторы очень хорошо знают, что иногда лучшей рыночной стратегией является стратегия — не поддаваться действиям большой иневстиционно-спекулятивной толпы. Но они также боятся давления с обратной стороны — в сегодняшней высококонкурентной индустрии управления активами даже относительно краткосрочная underperfomance (т.е. результат хуже индекса) может привести к очень негативным последвиям в виде оттока клиентов и перехода их к более успешным управляющим. По итогам 2013 года 100% хедж фондов, которые используют макро стратегию и 93% фондов со стратегией лонг/шорт, проиграли индексу S&P 500 (по данным HSBC Alternative Investment group). Большинство из них работает по систему 2- 20, когда с активов клиента взымается 2% комиссии за управление и 20% дополнительно так называемого perfomance fee (дохода за успешное управлпение). Все они проиграли самой простой стратегии «купи и держи» — инвестиции в ETF — S&P 500 SPDR ETF (SPY), взымающему комиссию только 0,1%. Дела обстоят еще хуже — это уже второй год подряд, когда указанные хедж-фонды проигрывают индексу. Даже те долгосрочные фонды, которые инвестируют как в акции, так и в облигации, при меньшем количестве акций против индекса (underweight stocks) также показали худшие результаты.

( Читать дальше )

Текущий момент: американский рынок и экономика 2.

- 08 февраля 2014, 13:29

- |

Продложаем начатую в прошлый раз тему, тем более, что за истекший период времени на американском рынке случилась коррекция, ее выкуп, мини-кризис на развивающихся рынках, падение их валют и тд. Итак, вопросы, поставленные в конце предыдущего поста звучали так:

Где мы сейчас находимся, в какой точке рынка? Можем ли мы повторить эпическое падение 1987 года и какие условия для этого нужны?

Действительно ли мы повторим краш 1987-го? Необязательно. Вообще, история редко повторяется в той точности, как это когда-то было, а сама по себе нестабильность рынков заложена в их природе, бычий рынок в свое время также закончится и даст зеленый свет медвежьему, в точности как день сменяет ночь. Вопрос, состоит в другом: наступит или нет медвежий рынок, а когда это произойдет. В терминах времени мы находимся сейчас в 1986 году — не в 1987 и когда, соотвественно, наступит 2015 год — будьте внимательны. Почему? Давайте объясним эти причины:

ралли на рынке акций между 1985 и первой половиной 1987 года проходило на фоне мягкой монетарной политики и низкой инфляции, а процентные ставки начали свой постпенный рост только в самом начале 1987 года, что в конечном итоге и привело к событиям осени 1987г.

( Читать дальше )

Где мы сейчас находимся, в какой точке рынка? Можем ли мы повторить эпическое падение 1987 года и какие условия для этого нужны?

Действительно ли мы повторим краш 1987-го? Необязательно. Вообще, история редко повторяется в той точности, как это когда-то было, а сама по себе нестабильность рынков заложена в их природе, бычий рынок в свое время также закончится и даст зеленый свет медвежьему, в точности как день сменяет ночь. Вопрос, состоит в другом: наступит или нет медвежий рынок, а когда это произойдет. В терминах времени мы находимся сейчас в 1986 году — не в 1987 и когда, соотвественно, наступит 2015 год — будьте внимательны. Почему? Давайте объясним эти причины:

ралли на рынке акций между 1985 и первой половиной 1987 года проходило на фоне мягкой монетарной политики и низкой инфляции, а процентные ставки начали свой постпенный рост только в самом начале 1987 года, что в конечном итоге и привело к событиям осени 1987г.

( Читать дальше )

Текущий момент: американский рынок и экономика

- 19 января 2014, 15:35

- |

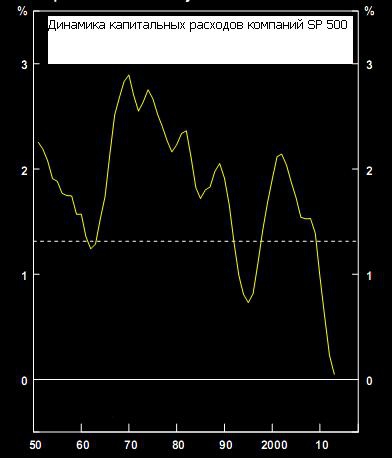

Если мы говорим об экономике, то в 2014 году в ней сохранятся все те тренды, которые присутствовали в году 2013г. Это главное, что можно сказать. В целом, американская экономика вырастет в наступившем году на 3-3,5%, учитывая уменьшающееся влияние на нее fiscal cliff; улучшающийся сентимент CEO американский компаний приведет к довольно быстрому росту капитальных расходов компаний или инвестиций, динамика которых по историческим меркам выглядит весьма слабо(см. график)

. Восстановление рынка недвижимости продолжится, хотя скорость восстановления будет несколько ниже, чем в году прошлом. Пожалуй, об экономике пока все.

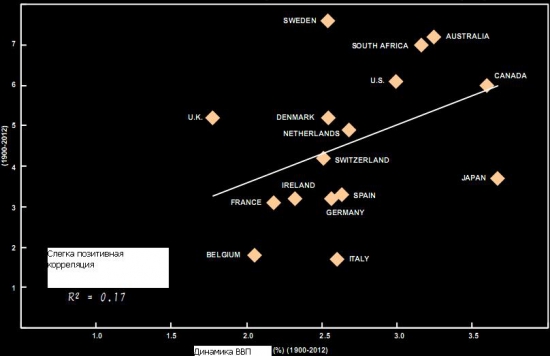

. Восстановление рынка недвижимости продолжится, хотя скорость восстановления будет несколько ниже, чем в году прошлом. Пожалуй, об экономике пока все.Сегодня же хотел бы написать о другом. Первое. Часто, когда вы слушаете или читаете аналитиков многие из них, на вопрос о перспективах рынка акций часто ссылаются на экономику, дескать ВВП будет расти слабо и рынок акций ничего хорошего не ждет и наоборот. Однако, приведу график зависимости поведения рынка акций от динамики и темпов роста ВВП по данным собранным с 1900 года (см. график).

Как видно из графика, коэффициент R2 говорит о том, что нет практически никакой зависимости по данным ВВП и поведению рынка. Второе. На одной из конференций у меня вышел некоторый спор с Максимом Орловским из Ренессанс капитала. Я приводил некоторые исторические графики, пытаясь объяснить текущие тренды. На что Максим заметил, что нет смысла смотреть, к примеру, на графики нефти 1900-1920, когда «еще ездили на лошадях» и делать выводы о поведении рынка нефти на период 2014- 2020 годы и т.д. Почему я, тем не менее, самым активным образом использую данный подход? Потому что, если вы посмотрите на любую область человеческой деятельности, то вы сами так или иначе, даже того не замечая, часто базируете свои жизненные решения на имеющемся у вас жизненном опыте. Отсюда, кстати, возникает, например, желание дать совет, как поступать в той или иной ситуации, главным аргументом которого опять же является прошлый опыт. Так же на рынке сначала вы смотрите на какие-то индикаторы, делая свою первую сделку на рынку, а с течением времени и с опытом вы можете смотреть на совершенно другие вещи. Люди, которые давно работают на рынке (бизнесе) часто вообще принимают решения дискреционно, то есть по своему усмотрению, фактически используя никаким образом не формализованный подход. Тоже самое, отношение к риску в целом, как к категории – в определенный момент вы возьмете минимальный риск, а в какой-то максимальный. Это тоже происходит благодаря наработанному опыту, который зачастую проявляется в тех или иных рыночных паттернах, которые вы наблюдали в прошлом, ну и тд.

Как видно из графика, коэффициент R2 говорит о том, что нет практически никакой зависимости по данным ВВП и поведению рынка. Второе. На одной из конференций у меня вышел некоторый спор с Максимом Орловским из Ренессанс капитала. Я приводил некоторые исторические графики, пытаясь объяснить текущие тренды. На что Максим заметил, что нет смысла смотреть, к примеру, на графики нефти 1900-1920, когда «еще ездили на лошадях» и делать выводы о поведении рынка нефти на период 2014- 2020 годы и т.д. Почему я, тем не менее, самым активным образом использую данный подход? Потому что, если вы посмотрите на любую область человеческой деятельности, то вы сами так или иначе, даже того не замечая, часто базируете свои жизненные решения на имеющемся у вас жизненном опыте. Отсюда, кстати, возникает, например, желание дать совет, как поступать в той или иной ситуации, главным аргументом которого опять же является прошлый опыт. Так же на рынке сначала вы смотрите на какие-то индикаторы, делая свою первую сделку на рынку, а с течением времени и с опытом вы можете смотреть на совершенно другие вещи. Люди, которые давно работают на рынке (бизнесе) часто вообще принимают решения дискреционно, то есть по своему усмотрению, фактически используя никаким образом не формализованный подход. Тоже самое, отношение к риску в целом, как к категории – в определенный момент вы возьмете минимальный риск, а в какой-то максимальный. Это тоже происходит благодаря наработанному опыту, который зачастую проявляется в тех или иных рыночных паттернах, которые вы наблюдали в прошлом, ну и тд.( Читать дальше )

ФРС и QE : что нас ждет?

- 17 декабря 2013, 00:43

- |

Фед, в принципе, готов сокращать объем покупок. Три соображения по этому поводу:

— нет никаких практических доказательств связи QE и роста рынка акций. Любой может говорить о том, что ФРС со своим куи толкает котировки акций наверх, приводя фактически к инфляции активов, но, в действительности, ликвидность осела на балансах коммерческих банков в виде избыточных резервов. Какая связь между этими резервами и ценами акций? Ответ простой — никто не знает.

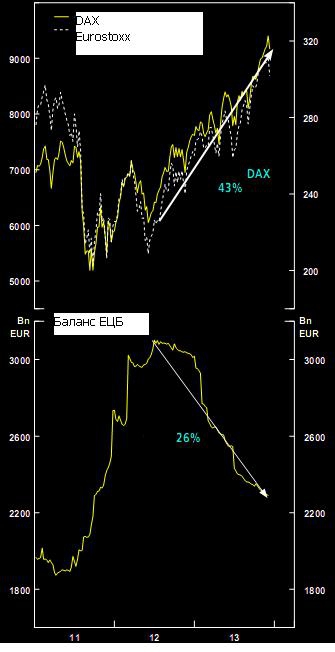

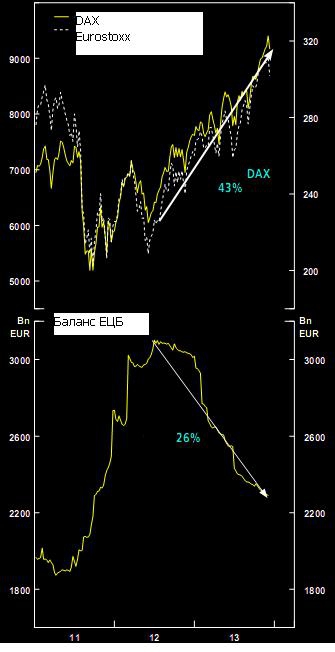

— Есть серьезное доказательство того, что сокращение баланса ЦБ не равно падению рынка акций. Посмотрите на баланс ЕЦБ, который сократился на 26% с июля 2012 года, а DAX вырос на 43%, а Eurostoxx на 33%. За 18 месяцев методичного сокращения баланс ЕЦБ(см. картинку)

— что изменилось с мая, когда Бернанке заявил о возможном tapering. Только одно: ожидания по ставкам (их первому повышению) подскочили на целый год. При этом инфляция снижается, рынок труда по-прежнему слабый, но рынок не обеспокоен тем, что Фед под руководством Йеллен будет ужесточать политику раньше, чем рынком уже дисконтировано.

Главная задача Феда — дать правильную коммуникацию рынку.

— нет никаких практических доказательств связи QE и роста рынка акций. Любой может говорить о том, что ФРС со своим куи толкает котировки акций наверх, приводя фактически к инфляции активов, но, в действительности, ликвидность осела на балансах коммерческих банков в виде избыточных резервов. Какая связь между этими резервами и ценами акций? Ответ простой — никто не знает.

— Есть серьезное доказательство того, что сокращение баланса ЦБ не равно падению рынка акций. Посмотрите на баланс ЕЦБ, который сократился на 26% с июля 2012 года, а DAX вырос на 43%, а Eurostoxx на 33%. За 18 месяцев методичного сокращения баланс ЕЦБ(см. картинку)

— что изменилось с мая, когда Бернанке заявил о возможном tapering. Только одно: ожидания по ставкам (их первому повышению) подскочили на целый год. При этом инфляция снижается, рынок труда по-прежнему слабый, но рынок не обеспокоен тем, что Фед под руководством Йеллен будет ужесточать политику раньше, чем рынком уже дисконтировано.

Главная задача Феда — дать правильную коммуникацию рынку.

Несколько слов о USD/JPY

- 27 октября 2013, 22:17

- |

Все видят на графике USD/JPY образовался сужающийся клин, с тех пор как пара достигла своих минимумов в мае месяце. Теперь основной вопрос, что дальше? Я думаю, что очень скоро в паре разовьется контртрендовое ралли, что для многих участников, исходя из их текущего позиционирования будет сюрпризом.

На экономическом фронте Банк Японии не анонсировал никаких новых инициатив, чтобы дальше рефлировать экономику, даже несмотря на, что ослабление остановилось четыре месяца назад. Возможно, Банк Японии вполне удовлетворен развитием текущей ситуации в экономике, что уменьшило давление на него с целью дальнейшего стимулирования. Правительство Шинцо Абе увязло в реформе рынка труда, уменьшив надежды участников рынка на быстрые supple side реформы.

С трейдинговых позиций, если смотреть на ситуацию, то на рынке открыто огромное количество коротких позиций по йене, а курс йены увяз при этом в диапазоне 97-98. То есть рынок делает титанические усилия, чтобы ослабить курс йены, а результата нет (см. график, на котором взят интервал с 2000 по 2013 год). В дополнении к этому сентимен в отношении йены медвежий, валюты остается перепроданной – все это предполагает существенное ралли по йене с хорошим short squeeze, после которого валюта продолжит свой медвежий тренд. Отскок в йене не будет позитивен для японских акций.Йена и Никкей позитивно коррелированны. Контррендовое ралли случится внезапно, как говорится, без предупреждения. Для тех, кто шортит йену – лучшее решение прикрыть позиции.

В дополнении к этому сентимен в отношении йены медвежий, валюты остается перепроданной – все это предполагает существенное ралли по йене с хорошим short squeeze, после которого валюта продолжит свой медвежий тренд. Отскок в йене не будет позитивен для японских акций.Йена и Никкей позитивно коррелированны. Контррендовое ралли случится внезапно, как говорится, без предупреждения. Для тех, кто шортит йену – лучшее решение прикрыть позиции.

На экономическом фронте Банк Японии не анонсировал никаких новых инициатив, чтобы дальше рефлировать экономику, даже несмотря на, что ослабление остановилось четыре месяца назад. Возможно, Банк Японии вполне удовлетворен развитием текущей ситуации в экономике, что уменьшило давление на него с целью дальнейшего стимулирования. Правительство Шинцо Абе увязло в реформе рынка труда, уменьшив надежды участников рынка на быстрые supple side реформы.

С трейдинговых позиций, если смотреть на ситуацию, то на рынке открыто огромное количество коротких позиций по йене, а курс йены увяз при этом в диапазоне 97-98. То есть рынок делает титанические усилия, чтобы ослабить курс йены, а результата нет (см. график, на котором взят интервал с 2000 по 2013 год).

В дополнении к этому сентимен в отношении йены медвежий, валюты остается перепроданной – все это предполагает существенное ралли по йене с хорошим short squeeze, после которого валюта продолжит свой медвежий тренд. Отскок в йене не будет позитивен для японских акций.Йена и Никкей позитивно коррелированны. Контррендовое ралли случится внезапно, как говорится, без предупреждения. Для тех, кто шортит йену – лучшее решение прикрыть позиции.

В дополнении к этому сентимен в отношении йены медвежий, валюты остается перепроданной – все это предполагает существенное ралли по йене с хорошим short squeeze, после которого валюта продолжит свой медвежий тренд. Отскок в йене не будет позитивен для японских акций.Йена и Никкей позитивно коррелированны. Контррендовое ралли случится внезапно, как говорится, без предупреждения. Для тех, кто шортит йену – лучшее решение прикрыть позиции.Об инфляции. Часть 2 (немонетарное объяснение)

- 27 октября 2013, 19:45

- |

В первой части мы вели речь о монетарных факторах, влияющих на инфляцию. Теперь о немонетарных.

Если быстрый рост предложения денег с начала 1980-х не смог привести к устойчивому и высокому уровню инфляции, о чем мы говорили в первой части, то тогда мы должны задать себе вопрос: что же тогда сдерживало ее? Это простой вопрос, но ответ на него не кажется таким уже легким.

Инфляция, или рост общего уровня цен в экономике определяется двумя базовыми факторами: первый, это когда совокупный спрос в экономике устойчиво превышает совокупное предложение, создавая, таким образом, избыточный спрос, который не покрывается текущим предложением. И второй фактор – рост предложения денег должен быть достаточно быстрым, чтобы обслуживать избыточный спрос, позволяя таким образом реализоваться ему через более высокий уровень цен.

Между этими двумя факторами, избыточный спрос – это необходимое условие для создания инфляция, в то время как создание денег – это

( Читать дальше )

Если быстрый рост предложения денег с начала 1980-х не смог привести к устойчивому и высокому уровню инфляции, о чем мы говорили в первой части, то тогда мы должны задать себе вопрос: что же тогда сдерживало ее? Это простой вопрос, но ответ на него не кажется таким уже легким.

Инфляция, или рост общего уровня цен в экономике определяется двумя базовыми факторами: первый, это когда совокупный спрос в экономике устойчиво превышает совокупное предложение, создавая, таким образом, избыточный спрос, который не покрывается текущим предложением. И второй фактор – рост предложения денег должен быть достаточно быстрым, чтобы обслуживать избыточный спрос, позволяя таким образом реализоваться ему через более высокий уровень цен.

Между этими двумя факторами, избыточный спрос – это необходимое условие для создания инфляция, в то время как создание денег – это

( Читать дальше )

Об инфляции

- 29 сентября 2013, 19:46

- |

Когда говорят об инфляции, то у каждого человека в голове возникает простой образ: чем больше денег в экономике, тем выше инфляция. А еще говорят, что акции — это защита от инфляции. Однако, практика показывает, что даже далеко не все экономические закономерности из учебников по Экономике работают на практике. Тем более, кризис 2008 года позволил в реальности оценить как работают экономические взаимосвязи, когда центральные банки крупнейших экономик мира вовсю «печатают» деньги. Есть достаточно большое количество людей, которые еще с запуска QE1 ждут гиперинфляции, а воз и ныне там. Так что же это за такое явление – инфляция? Чтобы понять смысл этого явления рассмотрим ее с двух позиций – монетарной и, соответственно, немонетарной.

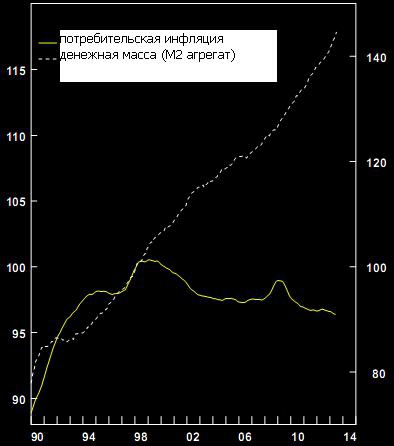

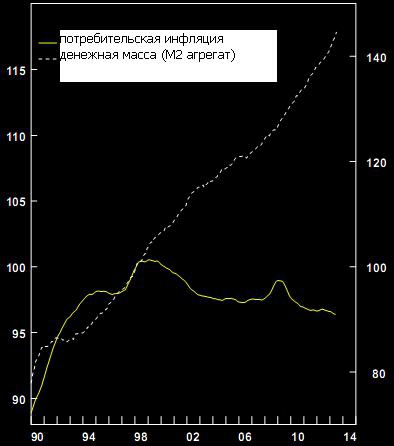

Милтон Фридман однажды сказал, что «inflation is always and everywhere a monetary phenomenon» («инфляция всегда и везде – это монетарный феномен»). То есть, если говорить просто, инфляция появляется тогда, когда денежная масса увеличивается. Однако реальный практический опыт последних лет явно показывает, что денежное предложение в крупнейших мировых экономиках резко увеличилось, а инфляция находится при этом на одном из самых низких уровней. Более того, за последние 40 лет нет никаких очевидных доказательств того, что резкий рост денежной массы ведет к такому же росту инфляции в крупнейших экономиках мира. Япония, хороший пример того, что увеличение предложения денег не приводит к инфляции – агрегат М2 параболлически ушел вверх с начала 1990, а инфляция, наоборот упала в это же время (см.график). Здесь могли бы возразить, что японская экономика в этот период испытывала мощнейшее дефляционное давление, вызванное падением цен на активы и корпоративным делевериджем. Однако, никто не будет отрицать, что рост денежной массы и падение цен могут спокойно сосуществовать вместе.

Здесь могли бы возразить, что японская экономика в этот период испытывала мощнейшее дефляционное давление, вызванное падением цен на активы и корпоративным делевериджем. Однако, никто не будет отрицать, что рост денежной массы и падение цен могут спокойно сосуществовать вместе.

( Читать дальше )

Милтон Фридман однажды сказал, что «inflation is always and everywhere a monetary phenomenon» («инфляция всегда и везде – это монетарный феномен»). То есть, если говорить просто, инфляция появляется тогда, когда денежная масса увеличивается. Однако реальный практический опыт последних лет явно показывает, что денежное предложение в крупнейших мировых экономиках резко увеличилось, а инфляция находится при этом на одном из самых низких уровней. Более того, за последние 40 лет нет никаких очевидных доказательств того, что резкий рост денежной массы ведет к такому же росту инфляции в крупнейших экономиках мира. Япония, хороший пример того, что увеличение предложения денег не приводит к инфляции – агрегат М2 параболлически ушел вверх с начала 1990, а инфляция, наоборот упала в это же время (см.график).

Здесь могли бы возразить, что японская экономика в этот период испытывала мощнейшее дефляционное давление, вызванное падением цен на активы и корпоративным делевериджем. Однако, никто не будет отрицать, что рост денежной массы и падение цен могут спокойно сосуществовать вместе.

Здесь могли бы возразить, что японская экономика в этот период испытывала мощнейшее дефляционное давление, вызванное падением цен на активы и корпоративным делевериджем. Однако, никто не будет отрицать, что рост денежной массы и падение цен могут спокойно сосуществовать вместе.( Читать дальше )

теги блога Endeavour

- EPFR

- forex

- global macro

- QE

- QE 3

- S&P500

- акции

- американский рынок

- банки

- валюты

- ВВП

- возможность

- геополитика

- глобал вью

- глобальные рынки

- делеверидж

- доллар

- европа

- европейский долговой кризис

- золото

- идеи

- инвестиции

- инфляция

- история

- йена

- китай

- коррекция

- кризис

- металлурги

- нефть

- Облигации

- оценки

- прогноз

- прогнозы

- развивающиеся рынки

- риск

- Риски

- Российский рынок

- рынки

- рынки 2013

- рынки акций

- рынок

- рынок США

- сентимент

- солнечная энергетика

- спекуляции

- стратегия

- трейд

- Украина

- уралкалий

- фискальный обрыв

- фрактальный анализ

- ФРС

- хедж

- эйфория

- экономика

- экономика США

- Япония