Повторенко Денис

FedEx: фундаментальные и технические факторы указывают на покупку

- 22 марта 2017, 18:32

- |

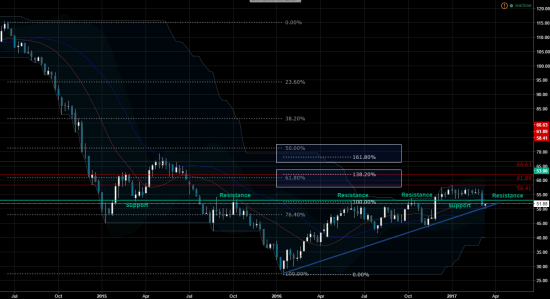

Котировки американской компании FedEx, которая занимается почтовыми и курьерскими доставками, демонстрируют стабильный восходящий тренд. 21.03.2017 года, после закрытия американской сессии, компания отчиталась за предыдущий финансовый квартал 2017 года. После закрытия рынка стоимость ценных бумаг снизилась на 5% после чего продемонстрировала рост на +2%. В целом, перспективы к восходящему тренду сохраняются ввиду ряда как фундаментальных, так и техничных причин.

Фундаментальные факторы

Показатель P/E составляет 28.01, что может свидетельствовать о перекупленности акций, но, учитывая рост всего рынка в последние 4-5 месяцев, то норматив можно поднять до 30, что дает еще потенциал к росту.

Fedex (FDX) сообщила о доходах в размере 2,35 долл. на акцию (EPS) при доходе в 15,0 млрд долл. США. Консенсус-прогноз по прибыли составлял $ 2,63 на акцию при доходе $ 14,99 млрд., таким образом показатель выручки совпал с прогнозом, а EPS продемонстрировал отклонение на 12.3%. Выручка выросла на 18,1% по сравнению с аналогичным периодом прошлого года.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Торговый сигнал Profitable Day: Продажа валютной пары EURUSD

- 22 марта 2017, 14:01

- |

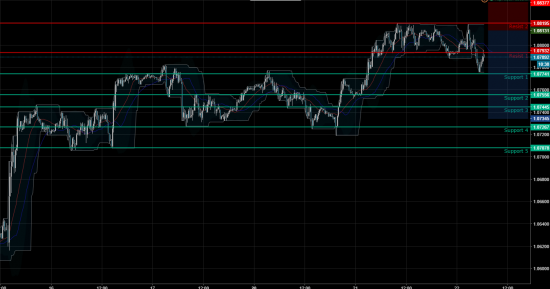

Котировки валютной пары EURUSD достигли зоны сопротивления на дневном таймфрейме. На более мелком ТФ, а именно М15 стоимость валютной пары демонстрирует V-образный разворот и тестируют линию сопротивления R1. Отбитие от локальных максимумов и дневных зон сопротивления станет сигналом для открытия коротких позиций, что позволит зафиксировать доходность 1 к 4.

Сценарий для работы если сделка откроется:

При откате котировок к уровню R1 — перевод сделку в БУ.

При достижении S1 — перевод БУ на уровень R1

При достижении S2 — перевод БУ на уровень S1

При достижении S3 — перевод БУ на уровень S2

При достижении S4 — закрываем сделку.

Спецификации сделки:

Sell limit: 1.08131

Stop loss: 1.08348

Take profit: 1.07269

Больше аналитического материала и торговых рекомендаций в моем паблике: Profitable Day

Прибыльного Вам дня!

Старт сезона квартальной отчетности в США

- 21 марта 2017, 19:02

- |

На территории Соединённых Штатов начинается разгар сезона квартальной отчетности. Традиционно этот период «затягивается» на месяца два, на протяжении которого голубые фишки отчитываются за свою деятельность. Ключевой особенностью является то, что периода квартальной отчетности вызывает повышенную волатильность всего рынка, ведь на основе полученных данных, ключевые игроки рынка принимают решения о покупке и продаже ценных бумаг, а также пересматривают позиции в портфеле.

На прошлой недели, первой отчиталась компания разработки графического программного обеспечение – Adobe. По итогам прошлого квартала, компании удалось увеличить чистую прибыль с 270 млн. до 399 млн. Это стало историческим достижением и максимальной отметкой компании. Показатель выручки также продемонстрировал рост на 10%, а показатель EPS достиг отметки 0.94$. Финансовые коэффициенты также взлетели выше рыночных нормативов. Так рентабельность составила 17.9%, по сравнению с 12.4% среднерыночном показателе для данного сектора.

( Читать дальше )

Торговый сигнал Profitable Day: Покупка валютной пары EURJPY

- 21 марта 2017, 13:57

- |

Котировки валютной пары EURJPY продемонстрировали импульсное движение в восходящей волне. Согласно классического волнового анализа, текущее значение EURJPY находятся в начале восходящего тренда. Коррекция к уровню 61.8% станет сигналом для открытия длинных позиций в третью волну. Подтверждающими сигналами выступают линии SmMA (13) и Std.Dev.

Спецификации сделки:

Buy limit: 121.393

Stop loss: 121.040

Take profit: 122.440

Риск на сделку не более 0.5%

Больше аналитического материала и торговых рекомендаций в моем паблике: Profitable Day

Прибыльного Вам дня!

Торговый сигнал Profitable Day: Продажа валютной пары EURGBP

- 20 марта 2017, 17:30

- |

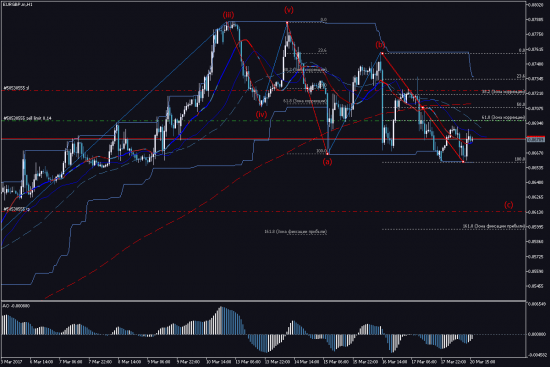

Котировки валютной пары EURGBP демонстрируют признаки начала нисходящего движения. Так, после восходящего тренда и окончания классической пятиволновки, стоимость валютной пары перешла в коррекционные волны a-b-c. Исходя из волновой разметки и Фибо уровней, с большой вероятностью можно утверждать, что стоимость EURGBP находится в импульсной коррекционной волне ©.

Вход в позицию будет осуществятся после коррекции к 61.8% от предыдущей волны (b). Целью выступит зона выше 161.8% от Фибо.

Подтверждающими фильтрами выступают нисходящие значения МА(50) от которой будут продажи актива, а также линии SmMA (13) и Std.Dev.

Спецификации торговой операции:

Sell limit: 0.86963

Stop loss: 0.87235

Take profit: 0.86135

Риск на сделку не более 0.5%.

Больше аналитического материала и торговых рекомендаций в моем паблике: Profitable Day

Прибыльного Вам дня!

Технический взгляд на котировки нефти

- 17 марта 2017, 11:38

- |

Котировки нефти на прошлой неделе после публикации отчета EAI пробили боковой канал, а ежемесячный отчет ОПЕК только «подлил масло в огонь». Дальнейшее движение и цели для нефти нам поможет найти технический анализ, с помощью которого определим была ли это очередная паника спекулянтов или признаки формирования нового тренда.

( Читать дальше )

Agco: покупки после коррекционного снижения в период начала сельскохозяйственной активности

- 15 марта 2017, 11:48

- |

Agco – американская компания, которая специализируется на сельскохозяйственном оборудовании, демонстрирует признаки коррекционного движения после импульсного роста. Однако перспективы дальнейшего роста, на основе приведенного ниже фундаментального и технического анализа, сохраняются.

Состояние сектора агрокультуры

Так как основные покупатели сельского оборудования находятся в Европе и Бразилии, рассмотрим состояние посевов именно этих регионов.

Аномальные морозы для Европы в январе стали причиной расчёта убытков, которые достигли несколько сотен миллионов долларов. Однако сегодня картина куда более благоприятная для фермеров. Морозы не вызвали осложнений и большой процент потерь озимой пшеницы. Текущее состояние посевов оценивается как «удовлетворительное», что для европейского региона является привычным фактором.

Бразильский же регион демонстрирует более оптимистичные данные. Уже начались сборы кукурузы и сои. По предварительным оценкам состояние данных агрокультур оценивается как «хорошее». Пока в остальной Латинской Америке засуха, Бразилия является единственной страной, где погода более склонна к сезону посевов.

( Читать дальше )

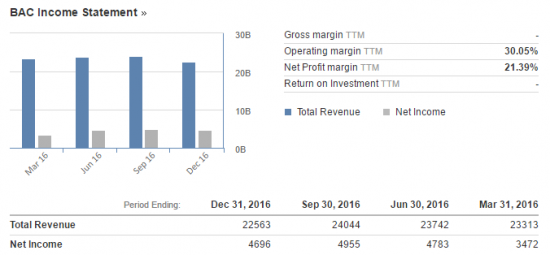

Продолжение восходящего движения котировок Bank of America

- 01 марта 2017, 12:46

- |

Победа Дональда Трампа на выборах США стала решающим фактором в пользу банковского сектора, так как нынешний президент неоднократно призывал ФРС повысить ключевую ставку. Повышение процентной ставки напрямую влияет на доходность банков, так как увеличивает маржинальную доходность банковской системы. Изменение данного показателя станет очередным драйвером роста для банковского и финансового сектора США в целом. Исходя из этого, рекомендуем обратить внимание на акции американской компании данного сектора, а именно Bank of America, которые имеют еще дополнительный запас хода.

Фундаментальные факторы

Выручка компании за последний квартал выросла с 22.48 млрд долларов до 22.56 млрд год к году. Показатель доходности на акцию также продемонстрировал рост к 0.41$. Чистая прибыль компании за последний год демонстрирует устойчивый рост. Рентабельность (ROI) составляет 6.82%, что ниже среднего значения по сектору (9.17%), однако за последние два отчетных периода показатель вырос на 20%, что дает основание предполагать дальнейший рост на фоне программы ФРС.

( Читать дальше )

Apple: есть ли перспективы дальнейшего роста?

- 22 февраля 2017, 18:26

- |

Финансовая отчетность компании Apple по итогам 1-го квартала 2017 года (который в компании Apple заканчивается 31 декабря) превысила рыночные ожидания и продемонстрировала исторический рост ключевых финансовых показателей. В свою очередь, это позволило акциям компании также обновить свой исторический максимум, а Уоррену Баффету получить 1 млрд долларов. Текущее состояние акций, на фоне технических сигналов, довольно шаткое. Исходя из этого решил провести комплексный анализ как фундаментальных, так и технических факторов будущего движения стоимости акций.

Финансовая отчетность

Выручка Apple по итогам I квартала 2017 финансового года выросла на 3,3% в годовом выражении — до $78,35 млрд, став историческим рекордом. Аналитики Reuters ожидали, что по итогам отчетного периода выручка Apple составит $77,4 млрд. Чистая прибыль снизилась на 2,5% — до

( Читать дальше )

Торговля по новостям: а стоит ли?

- 16 февраля 2017, 16:43

- |

Занимаясь трейдингом, каждый должен понимать, что здесь торговля на новостях ведется фактически постоянно. Трейдеры, открывая позиции на покупку и продажу, руководствуются различными факторами, однако многие их не рассматривают в индивидуальном порядке, а лишь руководствуются тем, что уже произошло. Но в чем же действительно состоит особенность работы с новостями?

Торговать или не торговать? Вот в чем вопрос

Многие новости не оказывают влияние на рынок. Поэтому их «условно» и как правило делят на 3 типа:

— сильные;

— средние;

— слабые.

Да-да, именно так экономические календари различают фундаментальный фон с помощью этих категорий. Вы можете зайти на любой календарь и увидеть силу новости, которая зачастую отображается быками/медведями/звёздочками/восклицательными знаками и тд и тп.

( Читать дальше )

теги блога Повторенко Денис

- Apple

- AUDCAD

- audjpy

- audnzd

- audusd

- bitcoin

- Brent

- CADJPY

- Cisco

- DCF

- Dow Jones

- dropbox

- EURAUD

- EURCAD

- EURGBP

- EURJPY

- EURNZD

- EURUSD

- fedex

- forex

- gbpjpy

- GBPUSD

- Gold

- GoPro

- IT

- long

- NASDAQ

- Nike

- NVDA

- NZDJPY

- NZDUSD

- Profitable Day

- ProfitableDay

- ProfitableDay.biz

- QE

- S&P500

- S&P500 фьючерс

- short

- signal

- UKOIL

- USA

- USDCAD

- usdchf

- usdjpy

- usdjpy прогноз

- USDRUB

- Visa

- Walt Disney

- WTI

- xauusd

- Агропромышленный комплекс

- акции

- анализ

- анализ отчета

- аналитика

- ЕС

- ЕЦБ

- Золото

- ИГИЛ

- инестиции

- Иран

- какао-бобы

- Китай

- Кофе

- криптовалюта

- кукуруза

- ликбез

- мнение по рынку

- Монетарная политика

- НБК

- Нефть

- новости

- обзор рынка

- опек+

- отчетность компаний

- полезное

- прибыль

- прогноз

- пшеница

- Саудовская Аравия

- Сахар

- сделка

- серебро

- сигнал

- соевые бобы

- технический анализ

- Товарно-сырьевой рынок

- товарно-сырьевые рынки

- торговые сигналы

- торговые сигналы

- торговый план

- торговый план на неделю

- торговый сигнал

- Трамп

- трейдинг

- Тренд

- фондовый рынок

- форекс

- ФРС

- футбол