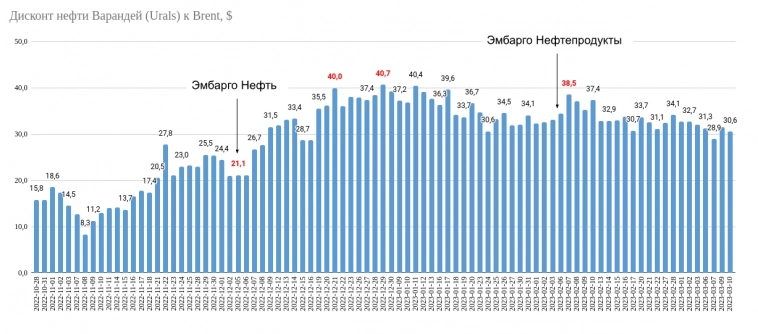

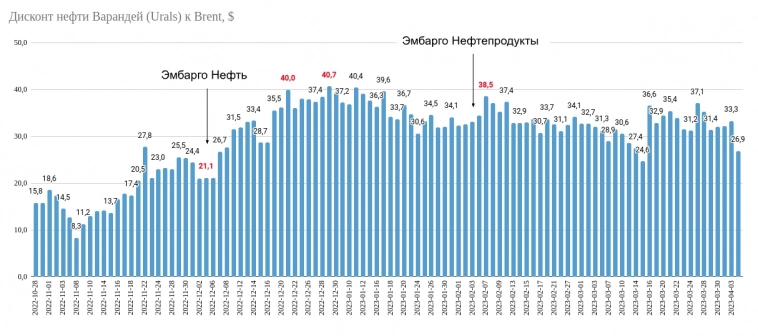

Отличные новости, план Новака получается в действии. Сегодня нефть в Варандее продавалась с дисконтом в 27$ вместо привычных 33+

Сокращение добычи от ОПЕК+ работает, российская нефть стала внезапно нужнее для мира. В целом 25$, которые планирует забирать правительство с 1 июля — весьма разумная цена (8-10$ политический и трейдинговый дисконт + 10-15$ доставка в зависимости от типа судна).

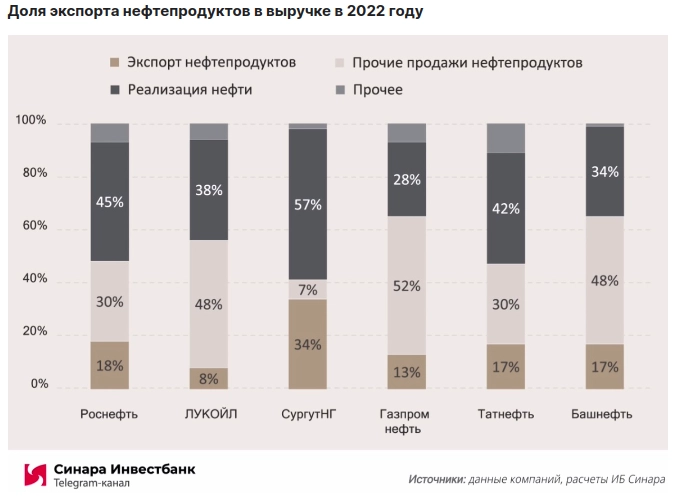

Ждем данные от Индии за февраль, хотя ключевым будет апрель — конечно (в феврале было эмбарго на нефтепродукты и время на перестройку с ростом экспорта сырой нефти вместо экспорта нефтепродуктов в ЕС).

Авто-репост. Читать в блоге >>>